Избранное трейдера Oil-trader

Диетинг по-русски: результат за 9 месяцев "санаторного режима"...

- 19 сентября 2015, 20:19

- |

http://smart-lab.ru/blog/279411.php

Раз уже сегодня все заговорили о диетах, похудении, здоровом питании и правильном образе жизни, вспомню и я....

И для наглядности проилллюстрирую даже:

осень 2009 — 106 кг

( Читать дальше )

- комментировать

- 779 | ★40

- Комментарии ( 45 )

Квартира или депозит на реальном примере за 4 года

- 19 сентября 2015, 07:23

- |

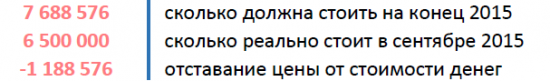

| 5 500 000 | цена квартиры в марте 2012 |

Сделала простой расчет:

Квартира отстает от официальной инфляции на 1 188 576

( Читать дальше )

Облепиха обвалил вашу чертову биржу!

- 15 сентября 2015, 15:48

- |

Обучение у Anatoly Radchenko goo.gl/PJXWIH

Торговые сигналы от Alexey Oblepixa goo.gl/gGzoUc

Kvadrat Black www.bloomberg.com/quote/KVABLCK:KY

Классический развод и стопосъём в нефти.

- 11 сентября 2015, 18:53

- |

Пример классического развода и стопосъёма в нефти. Перед тем, как отправиться наверх, сначала нужно высадить ранних пассажиров. Если на часовике реализуется выход вверх, то цели его будут в диапазоне 55-56$ т.е. с перехаем предыдущего максимума, чтобы засадить в рынок любителей пробоев. Но пока делать выводы рано насчёт выхода. Пока на более мелких фреймах посмотрите на классику жанра. Час назад пробили пяти днейвную явную поддержку, тупо двумя импульсами сняли стопы и поехали наверх. Если до конца дня зальют такой импульс и закроют день ниже отметки 47.5, то вероятоность увидеть отметку 44 сильно возрастёт. Посмотрим чё там по бурилкам выйдет в 21.00.

( Читать дальше )

США: рост запасов и снижение объемов добычи нефти.

- 10 сентября 2015, 18:17

- |

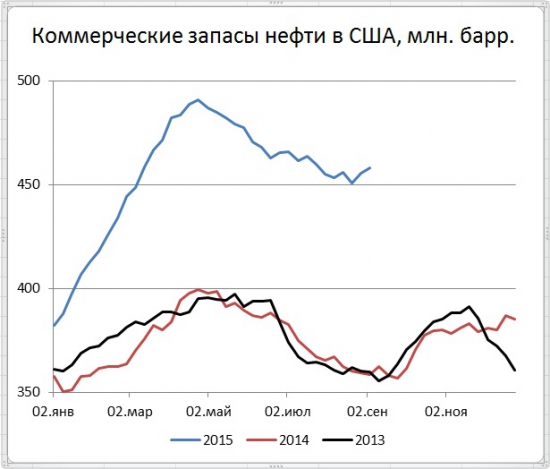

EIA опубликовало недельные данные по запасам и добыче нефти. За неделю, закончившуюся 4 сентября, коммерческие запасы нефти в США выросли на 2,57 млн. баррелей до 457,998 млн. баррелей. Напомним, что по прогнозам Американского института нефти (API) запасы нефти за прошедшую неделю должны были вырасти на 2,1 млн. баррелей. А средний прогноз роста запасов опрошенных Wall Street Journal аналитиков составлял +1 млн. баррелей.

Это уже вторая неделя подряд роста запасов, который немного подновляет расклады и вносит особенность в начатый более 4 месяцев назад тренд на снижение запасов, но пока не поставила его под сомнение. На последнюю дату объем запасов на 32,9 млн. баррелей ниже, чем в максимумах от 24 апреля. Но, судя по динамике прошлых лет, уже довольно скоро можно ждать начал сезонного роста запасов.

Согласно недельным оценкам среднедневные объемы добычи снизились еще на 83 тыс. баррелей в сутки и составили 9,135 mb/d. Это новое очень существенное снижение добычи, что хорошо видно на динамике добычи за 2015 год.

( Читать дальше )

Чоткий чатец. Вторник. 08-09-2015

- 08 сентября 2015, 09:13

- |

Статистики сегодня важной нет, по Китаю уже вышла, на рынке вроде все тихо-спокойно, ничего экстраординарного не вижу...

Казино открыто. Работаем. Аминь.

зы: комменты для друзей, вливайся, никаких «доброе утро», никаких «куда пойдёт сбербанк», слёзки не подтираем, глумимся над чужими лосями, укрепляя нервную систему несчастного и свою…

10 ступеней

- 06 сентября 2015, 09:18

- |

Я хотел бы описать 10 ступеней, через которые необходимо пройти трэйдеру для достижения успеха на рынке.

Вы же сможете определить, на какой ступени находитесь.

Ступень 1

Человек, абсолютно не интересующийся миром финансов, обратил внимание на движения, которые делают валюты.

Ступень 2

Он изучает мир фьючерсов по ряду публикаций «Как поймать удачу на фьючерсном рынке», купленных за 49,95 баксов.

Его заинтересовали публикации и он заплатил за «секреты», которые так изложены. После потери денег с использованием «секретов»,

он оставляет ступень 2, покупая больше газет, новостей, семинаров, программ, и переходит на ступень 3.

( Читать дальше )

Чуть свет и на работу :(

- 03 сентября 2015, 19:51

- |

Трейдингом могут заниматься только профессионалы, а их мало, поэтому большинству надо иметь специальность, развиваться, строить карьеру и совмещать работу и инвестирование, надо инвестировать в акции и облигации, только так можно зарабатывать на бирже.

Комментарий к посту "Правильный трейдинг. Суть." + о чем скромно умалчивает автор

- 03 сентября 2015, 13:49

- |

Что такое трейдинг? (Далее следует мое определение, отличное от версии Пт) — Трейдинг это бизнес, построенный на последовательном изъятии денег «из карманов» ваших финансовых контрагентов на бирже. Как вариант, вы действительно можете это делать за счет «однотипных серий сделок, обладающих стат. преимуществом».

Любое деление людей на группы условно. Приведенная категоризация на 4 группы весьма условна. Можно разделить на 2, можно на 3, можно на 5. Вопрос в критериях категоризации.

Далее приводятся необходимые компоненты для трейдинга. 3 штуки. Согласен, что это правда. Я бы не сказал, что это единственный возможный способ. Но pt приводит максимально реалистичный способ.

все остальное не является трейдингом и не имеет к нему никакого отношенияЕсли придираться к словам, то это не совсем так. Я определил трейдиг как последовательный процесс вынимания денег из карманов контрагентов на бирже. Например, неэффективности могут быть уникальными, и, как следствие, неалгоритмизируемыми. Я согласен с Pt, что в целом он описал максимально реалистичный способ стабильно зарабатывать на бирже для частного лица. Понимание «уникальных неэффективностей» требует большой профессиональной компетенции. Стратегии хедж-фондов, построенные на нерегулярных неэффективностях описаны в соответствующей литературе. Я постарался собрать их все в своей неизданной книге. Приведу две стратегии из учебника для примера, к-е не попадают под описание Пратрейдера:

- Distressed debt

- Event Driven

( Читать дальше )

"Нефть в рублях" – критическое обновление

- 31 августа 2015, 10:51

- |

Добрый день, Смарт лаборатория

В предыдущей записи я представил свой бесплатный индикатор для вычисления рублёвой цены нефти. Сегодня же будет опубликовано первое обновление критической важности.

Как Вы наверное помните, индикатор состоит из двух линий: кривой приблизительной цены (синяя линия) и кривой действительной цены (зелёная линия). Напомню, что точность последней ограничена от момента «сейчас» до ближайшего клиринга. К сожалению запрограммировать с наскока обрыв линии не удалось, эта функция скорее всего будет реализована позже.

В чём состоит критичность обновления? В случае перехода на новый контракт вы можете запамятовать в настройках поменять название контракта, что вызовет нулевое значение действительной цены. Так как линия этой цены предназначена скорее для интрадейной торговли, потеря времени на выяснение ошибки может привести к убыткам. Новая версия индикатора сама запрашивает Quik на предмет, какой же контракт вы выбрали.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал