Избранное трейдера Муррра

Ценные бумаги. Взгляд в прошлое. Пермский купеческий банк.

- 10 января 2022, 12:15

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе .

История кредитных учреждений на Урале началась еще до отмены крепостного права. Владельцы горных заводов были привилегированными заемщиками крупных банков и всегда могли рассчитывать на долгосрочные ссуды. Но местный «банковский сектор» здесь отсутствовал. Первым банком, открытым в Пермской губернии стал Верхотурский городской общественный Попова банк, созданный в 1836 году.

Во второй половине XIX века кредитные учреждения Прикамья были представлены банками, основной капитал которых мог составлять не менее 10 тыс. рублей. Таким кредитным учреждением стал, например, Пермский Марьинский общественный банк, созданный в 1863 году на средства купца Кирилла Марьина. Кстати, в столичных изданиях название банка по ошибке переиначивали — писали «Мариинский», думая, что в основе лежит имя Императрицы, как это было принято. К 1888 году основной капитал Марьинского банка достиг 512,8 тыс. руб. В 1913-м банк отметил полувековой юбилей и его капитал к этому времени увеличился в 64 раза. Среди крупных городских кредитных общественных учреждений Марьинский банк занимал 11 место как по итогу баланса, так и по размеру собственного капитала.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Опционы. Теория. Откуда берутся 30%?

- 08 января 2022, 10:18

- |

Чуть больше года назад, когда я начал предметно интересоваться опционами, я наткнулся на видео Твардовского, в котором он выводил формулы для расчета цены опционов колл и пут.

Поиграв с этими формулами можно обнаружить, что прибыль от продажи опциона пут или колл составляет безрисковую ставку от стоимости базового актива. Так как реализация риска по неблагоприятному направлению движения БА может быть только в одном направлении, то выгоднее продать сразу и колл и пут, тогда прибыль будет равна двум безрисковым ставкам.

Но нужно понимать, что это прибыль не каждую неделю, а средняя за бесконечный промежуток времени. Просадки будут обязательно и могут быть существенными.

Если мы будем продавать опционы на Si, и верим что ниже 50 рублей за доллар не уйдет, то можно на сумму базового актива продать уже 3 пута (3 плечо) и 1 колл. В итоге получим в перспективе 4 безрисковые ставки. Учитывая что короткие ОФЗ сейчас можно взять с дохой 8%, можно считать что 4 безрисковых ставки будет 8*4=32%. Вычитая комиссии брокера, сборы биржи, потери на спреде (ликвидности маловато) можно округлить до 30%.

( Читать дальше )

Инвестиции-навсегда!

- 07 января 2022, 18:06

- |

Решил подвести статистику своего портфеля за три года (2019-2021).

Дело в том, что в моем окружении небогатые люди, с ними я не общаюсь на тему инвестиций, потому что для них это типа казино, развод, кидалово. Но иногда встречаю людей, среднего класса, с неплохой зарплатой, машина, квартира и т.д. И когда я им, втираю про инвестиции, они на меня смотрят с усмешкой и говорят, что это все фигня, какие-то копейки и почему-то все думают, что я перечисляю пол своей зарплаты, типа лучше бы машину купил и так далее в таком духе, и фраза: «Жадный ты Ваня».

Вот я решил подсчитать что почем.

2019г.

В течения года внес: с кошелька 25 969 руб. (средне ежемесячный 2 164 руб.), плюс реинвестированные дивиденды 57 230 руб.

2020г.

В течения года внес: с кошелька 57 750 руб. (средне ежемесячный 4 812 руб.), плюс реинвестированные дивиденды 69 381 руб.

2021г.

В течения года внес: с кошелька 37 416 руб. (средне ежемесячный 3 118 руб.), плюс реинвестированные дивиденды 77 524 руб.

Получается за три года я внес своих денег всего 121 136 руб., (средний ежемесячный взнос 3 364 руб.), плюс реинвестированные дивиденды 204 135 руб.

( Читать дальше )

Сбербанк. Мой Фундамент. Серьезный пост.

- 09 декабря 2021, 15:37

- |

(ибо, начав с утра, я не знаю, когда закончу писать, за рынком ведь тоже надо следить)

Акции Сбербанка неплохо завалились с середины октября, более того, прошедший вчера оборот впечатлил даже меня, прожжённого спекулянта, повидавшего Сбер на 7000-8000р. еще в конце 2003г. (7-8р., если пересчитать в текущих ценниках). Пора немного отвлечься от стеба, легкого троллинга и упорядочить мысли по рынку акций Сбербанка. Прежде всего для себя. В данном тексте будет много букв и иллюстраций, постараюсь нарисовать картину так, как здесь редко делают. Не будет никаких анализов отчетностей МСФО, и тем более технического анализа, только простые аргументы и факты, местами приправленные юмором.

1. Количество акций и Структураакционеров.

Начнем со скучного, это или знают, или слышали почти все. Инфо с сайта Сбера.

И еще один слайд, может кто не знает, что от ЦБ контрольный пакет перешел в ФНБ в лице Правительства.

( Читать дальше )

Фридман vs. Кейнс (Экономические теории)

- 09 декабря 2021, 11:30

- |

Джон Кейнс и Милтон Фридман являются величайшими экономистами, у обоих есть своя теория и своё течение.

Кейнс говорит, нам надо регулировать экономические циклы наращиванием денежной массы и сокращением ключевой ставки, т.к. люди чаще склонны сохранять деньги, а не тратить, а совокупный спрос всегда ниже совокупного предложения, поэтому будем обесценивать их деньги, чтобы они с ними проще и быстрее расставались.

Фридман говорит, что нужно постоянно придерживаться стратегии наращивания денежной массы и отказаться от кредитно-денежной политики вовсе.

А прикол в том, что сторонники Кейнсианства ненавидят сторонников Фридмана и наоборот, считают теории друг друга деструктивными и антагонистичными.

Посему я спрашиваю у тебя, мудрый смартлаб, в чём существенная разница теорий? В обоих случаях наращивание денежной массы, вливание государством в экономику денег для стимуляции.

Сбербанк с учетом инфляции. Когда стоит покупать.

- 10 февраля 2021, 20:21

- |

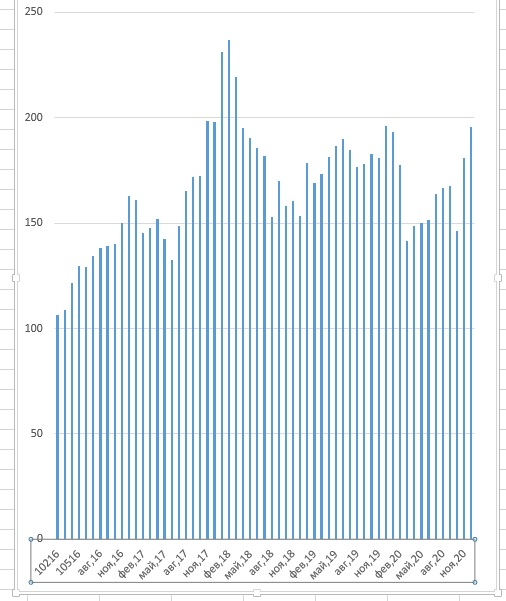

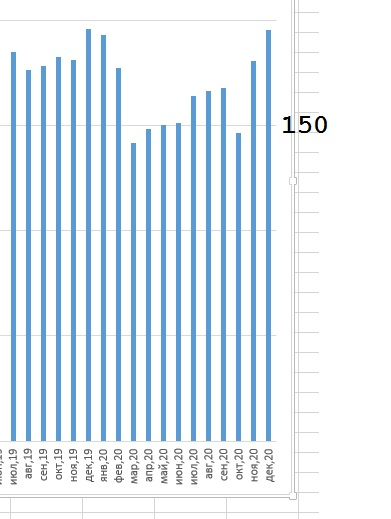

взял на истории 12 лет цены на хлеб.

Рост 6,9% в год

или 0,558 % в месяц с учетом проценты на проценты.

Прикинул на исторических данных последних трех лет как стоит Сбербанк обычка с поправкой на продуктовую инфляцию.

Вот его график

видно что сбербанк дорожает быстрее чем инфляция, но с середины 2017 года начался боковик.

вывод два все что ниже 150 единиц на графике это дешево для сбера

смотрим на 2020 год там все что ниже условных 150 единиц это

март, апрель май и октябрь 2020

( Читать дальше )

Мой портфель авторов Смарт-лаба. Инвесторам на заметку

- 04 декабря 2020, 14:08

- |

Практически каждую их запись читаю с удовольствием и пользой для себя.

Портфель авторов получился такой:

Alexey Galochkin

Alexey Levin

Amigotrader

Auditor20

Finrange

Geist

LaraM/ЛарисаМорозова/

Rondine

Silent Hamster

Vasili4

karpov72

kora_mozga

pick

Алекс Бергманн

Александр Е

Александр Здрогов

( Читать дальше )

Оценка справедливой стоимости дивидендных акций

- 15 ноября 2020, 21:52

- |

Способ пригоден для компаний со сложившейся историей дивидендных выплат, для которых возможно с высокой степенью вероятности предсказать средний темп роста дивидендов в будущем.

Лично мне (лично мне) как миноритарному акционеру инвестирование в акции интересно только в расчете на будущие дивидендные выплаты. Даже Яндекс я покупаю по разумным ценам из расчета, что в будущем (лет через десять) Яндекс также начнет выплачивать дивиденды, но когда это случится ценник за акцию может быть в несколько раз выше, чем во времена, пока дивиденды еще не выплачивались.

Итак, как же определить справедливую стоимость?

Нам поможет широко известная в узких инвесторских кругах формула Гордона, в соответствии с которой справедливая стоимость дивитикера может быть определена так:

Ст = (Див*(1+g))/(R-g),

где

Ст — справедливая стоимость акции;

Див — дивиденд на акцию за последний год;

( Читать дальше )

ЗВР России: Что это и зачем они нужны?

- 13 мая 2020, 05:46

- |

Попробую объяснить на пальцах.

1) ЗВР РФ это как столбец активов в бухгалтерском балансе. Нет смысла рассматривать ни их размер, ни их состав в отрыве от долгов в инвалюте (пассивы).

ЗВР это созданное ЦБРФ обеспечение обязательств в инвалюте субъектов экономической деятельности.

Пример 1: Государство А имеет ЗВР в 300 млрд. баксов и долгов к выплате в следующие полгода на 500 млрд. баксов. Резервы в 300 млрд. это мало. Как только они кончатся — будет дефолт.

Пример 2: Государство Б имеет ЗВР размером 100 млрд., а обязательств к выплате в следующие два года на 50 млрд… Тут 100 млрд. — это много.

Состав ЗВР РФ можно посмотреть тут. График ближайших выплат в инвалюте здесь. Выводы о размере резервов делайте сами.

2) Как формируется ЗВР и его состав?

Кроме заначек МинФина берет, например, условный ВТБ в условном Дойче Банке кредит на 20 млрд. евро под 2% годовых на 2 года, чтобы кредитнуть условный Магнит под 15% на открытие новых магазинов. Валюта в России — российский рубль. С евриками что делать? Правильно! ВТБ несет их на ММВБ и там меняет на рубли. ЦБРФ эмитирует нужные для обмена рубли, чтобы курс уж очень не поехал, и получает эти 20 млрд. евро. Что он с ними делает? Кладет на депозит в тот же самый Дойче Банк на те же 2 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал