Избранное трейдера R. S.

Трамп шок. Трамп красава )

- 10 ноября 2016, 22:40

- |

1. Трампа давили демократы. Это понятно, прямая конкуренция.

2. Трампа давили… в собственном «лагере», консерваторы!

3. Трампа давил лично Обама (читай — задействован весь эшелон админресурса, который только был возможен)

4. Трампа давили все СМИ. Все до единого.

5. Трампа давили всякие ЛГБТ и прочие «общественные элементы».

При этом, он выиграл выборы, внеся тем самым шок в тихий милый курятник мировой политики. Его невозможно купить — он миллиардер с большим именем. Он не в курсе подковерных политических интриг, которые стали культурой политических элит — ему вообще плевать на этих дармоедов (именно так он на них и смотрит). Он человек бизнеса, и чаще будет выбирать мир в пользу экономики против войны в пользу политических амбиций. Для мира (я имею в виду шарик земной) сейчас это очень важно. Он вряд ли согласится на признание оккупации Крыма и вряд ли сядет за стол с Асадом. Но он точно разрулит ситуацию. Вся интрига в том,

( Читать дальше )

- комментировать

- 77 | ★5

- Комментарии ( 92 )

Sber-блог. Безумству храбрых поем мы песню.

- 09 ноября 2016, 12:38

- |

Надеюсь, мало кто последовал за прозвучавшими вчера здесь сигналами в шорт. Не надо шортить то, что находится на лоях и имеет тенденцию подъема, поддерживаемую как показало начало недели, нефтью и оптимистичной внешкой. Но «безумству храбрых поем мы песню». Кто-то увидел какие-то необычные редковстречающиеся паттерны и т.д.

Единственный паттерн, на который стоило обратить взгляд — одновременное достижение минимумов всех таймфреймов (от М5 до W), вот на что стоило обратить взгляд. Сейчас мы приблизились к верхней границе канала (картинка была дана в моем посте в выходные). Обсуждение было на форуме акций Сбербанка.

Здесь я свою лавочку закрываю, ибо на хаях не торгую. Плюс очень существенен за эту неделю. Дадим эйфории успокоится, а графикам сформировать фигуры для работы. Даже думаю сделать перерыв до следующей недели.

Как заработать на американских выборах?

- 08 ноября 2016, 15:47

- |

Раз в 4 года, когда американцы выбирают президента, аналитики и инвесторы пытаются предугадать, как их исход повлияет на фондовый рынок. И если проанализировать историю, то между поведением рынка и выборами, действительно, есть связь. Но эта связь порой расходится с привычными представлениями, а то и вовсе нарушается, когда становится известной массам. Политики и рынок как будто нарочно ведут себя так, чтобы опровергнуть обнародованные закономерности. Так каким же прогнозам верить?

Как рынок признался, что болеет за Клинтон

Один из самых ярких фактов недавних недель состоит в том, что рынок неприкрыто следует за рейтингом Клинтон.

Летом Трамп казался интересным, но малопроходным фриковатым кандидатом, и американский рынок был на высоте, а индексы били исторические максимумы. Но что-то испортилось осенью. Достаточно посмотреть на график индекса S&P 500 за 5 месяцев.

( Читать дальше )

Дивиденды 2016.Как словом увеличить ЧП во много раз

- 06 ноября 2016, 18:42

- |

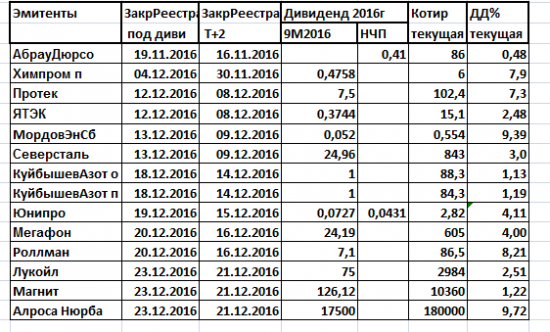

Уже можно выбирать, в каких дивитикерах из таблицы уйти под отсечку.

Ряд эмитентов исторически платит дивиденды ещё и по итогам года. Это Протек, ЯТЭК, Северсталь, КуйбышевАзот, Лукойл, Магнит и Алроса Нюрба.

Менеджмент Роллман клятвенно обещал выплатить ещё 7,1 рубль дивидендов по итогам 2016 года.

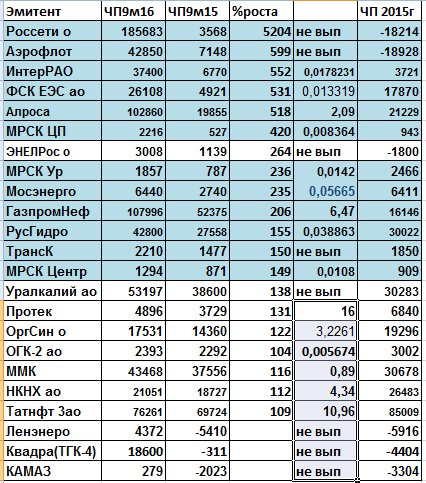

Делая таблицу Ударники чистоприбыльного производства я была значительно удивлена. Да, я ожидала позитивных результатов. НО! когда выстроила в таблице по ранжиру эмитентов, получивших рост чистой прибыли, то получила даже для себя неожиданный результат.

( Читать дальше )

Нефтяные цены не превысят 56 долларов за баррель

- 04 ноября 2016, 20:07

- |

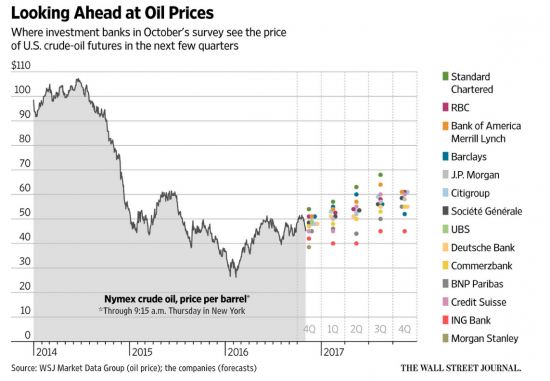

На фоне корректирующейся нефти аналитики предвещают еще один год отсутствия динамики, передает The Wall Street Journal.

Согласно мнению 14 опрошенных инвестиционных банков, нефтяные цены останутся ниже 60 долларов за баррель в 2017 году. Ранее этим летом, эти же инвестдома предвещали 70 долларов за баррель уже к концу 2016 г.

Самый оптимистический прогноз дает британский Standard Chartered — в 3 квартале 2017 г. цены вплотную приблизятся к 70 долларам. А вот по мнению нидерландский ING Bank, котировки «черного золота» не превысят 45 долларов. По консенсус прогнозу 14 банков бочка нефти марки Brent в следующем году будет стоить 56 доллара.

«Направление движения нефтяных котировок в большей степени будет зависеть от результатов переговоров членов ОПЕК», считают аналитики из J.P. Morgan.

«Развернутая дискуссия, вместо того чтобы внести уверенность в сделке, вносит пока только неопределенность. Картель остается в тупике», заявили эксперты Morgan Stanley в своем письме.

( Читать дальше )

Наша Раша: Пиндосия-лайт

- 03 ноября 2016, 21:31

- |

Надоело как-то элитам совковым жить на госдачах и пользоваться госквартирами. Ведь эти квартиры и дачи не передаются по наследству. И машины государственные. Не личные. Да и то не «мерсы», а «волги». Смотрели они смотрели на сладкую западную жизнь и подумали: а ну его, этот коммунизм в попу. Давайте лучше капитализм строить. И будет всем (а в первую очередь нам, правителям) счастье и благополучие.

И сломали они страну. И стали ездить на «мерсах». И жить на рублёвках.

Ну вот, и классненько, подумали они, теперь мы как белые люди. И нефть и газ, и сугрут с газмяс у нас.

Однако не приняли их на западе за своих, сколько ни уверяли они: не коммуняки мы, а такие же как Вы — капиталисты.

Только всё оказалось зря. Всё равно вы русские — алкота второго сорта, а страна ваша Раша — не чета нашей исключительной Пиндосии, а лишь колония. Так им объяснили. И место ваше у параши.

И понять то их можно. Ведь в Пиндосии не хранят ЗВР в рублях, и нет обменок с курсом рубля на каждом углу. И глава ФРС не учился в Плешке.

( Читать дальше )

в случае с РФ рисковые активы сильно подорожают в ближайшие годы из-за снижения инфляции

- 02 ноября 2016, 23:41

- |

Некоторое время назад у меня появилась теория про естественные причины надувания «пузырей» на финансовых рынках. Если вкратце, то во всем виновато влияние низкой инфляции и, что особенно важно, низких инфляционных ожиданий на доходность и стоимость рисковых активов. Несмотря на кажущуюся простоту инфляции как макроиндикатора — она оказывает удивительно комплексное воздействие на поведение участников рынка, корпоративные финансы и экономику страны в целом. Например, устойчивое снижение потребинфляции обычно предваряет снижение процентных ставок в экономике и, соответственно, рост корпоративных прибылей т.к. снижается стоимость обслуживания долга + бизнес перестанет платить повышенный инфляционный налог с точки зрения ряда других своих расходов и даже доходов. Одновременно на рынок активнее приходят инвесторы в виду удешевления маржинального кредитования и снижения безрисковой доходности. Даже политические риски – и те снижаются на фоне стабилизации бюджетного дефицита (при низкой инфляции прогнозировать расходы и занимать в долг гораздо проще) и более устойчивого экономического роста и т.п. При этом, перечисленные эффекты многократно усиливаются если экономика развивающаяся, а снижение инфляции значительное из-за эффекта «низкой базы» и происходит впервые. При этом, конечно, – за счет низкой инфляции нельзя решить абсолютно все проблемы в экономике. Просто это такой специфичный индикатор для инвестора, при правильном понимании динамики которого можно кардинально увеличить доходность долгосрочных инвестиций просто выбрав удачный момент и/или рынок определенной страны для входа.

( Читать дальше )

Почему так устойчив рубль .

- 01 ноября 2016, 22:43

- |

За последнюю неделю октября объем купленных физлицами контрактов на доллар увеличился на 34% и достиг исторического рекорда, следует из статистики биржи по открытым позициям в производных финансовых инструментах.

На конец торгов 31 октября на руках у мелких спекулянтов оказалось более миллиона фьючерсов на доллар на общую сумму 64 млрд рублей.

Из 17984 частных трейдеров, вовлеченных в игру с рублем, ставку на доллар сделали 89,9%.

Среди институциональных игроков (банков, компаний и инвестфондов) большинство также держат позиции против рубля — 610 трейдеров-юрлиц из 788 (76,6%).

Физикам не дают заработать !

Рекомендации « психологов » очень условны

- 29 октября 2016, 11:45

- |

Здесь недавно была рецензия на книгу декларирующую всепобеждающую силу единозанятия. Уже тогда, читая этот пост, мне показался подход и выводы слишком упрошенными. Сегодня утром, из почтовой пересылки дословно привожу взгляд, вероятно « специалиста » по этой теме.

" А теперь представьте: у вас будет пять жизней.… одну жизнь вы посвятите биологии, вторую — профессиональным путешествиям, третью — тому, чтобы завести большую семью с кучей детей, в четвёртой станете скульптором, а в пятой — астронавтом. Какая нравится больше?

Самое важное тут понять следующее: если вам надо выбрать всего одну жизнь, пусть даже ту, что вам больше всего нравится, вам всё равно будет не хватать остальных. Потому что они — это ваша неотъемлемая часть.

Нам в головы вдолбили: «Определись!». И это печально. В мире встречаются люди, рождённые для единственной цели, но это редкое исключение.

Каждая из ваших жизней содержит что-то, что вы очень любите и в чём нуждаетесь. И вы можете привнести это в свою жизнь."

( Читать дальше )

Разбор по нефти. Общая картина и то что ждет в будущем.

- 24 октября 2016, 23:02

- |

Сегодня очень много постов по нефти. О всемогуществе покупателей и блаблабла. Это конечно все хорошо, но движение в рамках 1$ это не движение, это импульс, а вот что предшествовало ему — это интересно.

Сначала общая картина. ТФ — день.

Точка 1 — откуда образовался недельный РОС и выше которого продавцы не пускают, как только цена приходит туда — ее нагружают.

Точка 2 — то где мы находимся сейчас, и рынок сегодня показал слабость перед продавцами — цену продавили в течение дня, отскок же ее можно и нужно интерпретировать как закрытие коротких позиций, не более. Согласно обоим индикаторам — верная дорога вниз, чуда никакого не произойдет (об этом чуть ниже). Не стоит надеется на этот отскок как на выкуп покупателей, еще раз говорю — это всего лишь закрытие коротких позиций, не более. Нефть вошла в локальный даун тренд. Я ожидаю котировки в ближайшие дни в районе 48 за бочку североморской.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал