Избранное трейдера Александр Лашманкин

Как кукл вытрясает из нас наши деньги.

- 17 марта 2020, 14:39

- |

В основе всего лежит психология.

Есть два периода — период МЕЧТ: толпа ничего не боится, мечтает разбогатеть и покупает.

И второй период — ВСЁ ПРОПАЛО.

Хай в акциях (верхняя граница канала)- это период МЕЧТ. Там кукл раздаёт бумаги, броки начинают шортить, а толпа покупает.

Лой в акциях ( нижняя граница канала)- это период ВСЁ ПРОПАЛО. Слабонервные режут лосей, а самые умные скупают.

Как определить эти периоды?

Я это делаю с помощью астропрогноза.

Все, кто немного знаком с астрологией, поймут, кто не поймёт, пусть погуглит.

Как правило, лой наступает на тех периодах, когда Марс находится в знаках воды (Рыбы, Рак, Скорпион).

В эти периоды у людей преобладают панические настроения, пессимизм, страх потерять всё и т.п.

В это время слабонервные сбрасывают, а маркетмейкеры подбирают.

Отсюда начинается рост до периода МЕЧТ. Это Марс в знаках Огня (Стрелец, Овен, Лев).

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 25 )

Опционы для Гениев (риски глазами белок)

- 26 марта 2018, 16:31

- |

Продолжение https://smart-lab.ru/blog/460538.php

Итак. Первый риск, биржевой мы объяснили себе и там все в порядке. Риск ТС тоже, в принципе понятен. Вернемся к нашим белкам с опционами. Так вот, не зная волатильности своей ТС, белка начинает думать про опционы. И даже не потому, что они растут сильно, а потому что можно сильнее грузить ГО. Если раньше мы теряли 49 раз по одному проценту и получали 51 раз по одному, то теперь все выглядит еще запутаннее. К нашему распределению и риску ТС, добавляется распределение и риск БА, по реализуемой волатильности и аналогично по опционам. Теперь на то же ГО 100 рублей вы можете купить 4 недельных опциона и о ГО вообще не париться. Вы точно знаете, сколько вы потеряете. Правда, раньше, ставя стоп, вы тоже знали. Но здесь, вы потеряете точно. Хоть вы всю неделю будите держать, хоть день. Там временной распад. Понять же, сколько вы заработаете становиться сложнее. За неделю у вас фиксированный лосс 100 п., актив проходит 1% и вы получаете: наши фьючи, стоили они 1000, за 100 рублей купили опционов 4, что соответствует 4 фьючам на экспаре. Они превратились в фьючи по 1010, итого 40 рублей плюс, минус 100 временной распад получили -60. Просто фьючи дали бы 40п. Как то цена не так пошла. Хорошо, цена прошла 10%. Так лучше? Но цена то ходит по 4,8% в неделю, потому что волатильность у нас 32%. И средний размер недельной свечи 4.8%. Конечно, там есть и 10%, но есть и один. Поэтому, там, где 10% белки выложат в СЛ. А там где 1%, забудут это сделать. Так вот, в среднем 192-100 =92 профит вверх и -100 стоп лосс вниз. Каким образом тут получается, вверх больше чем вниз, является страшной тайной белок. На то же ГО вы могли взять фьюч и маленький кусочек от фьюча и при стоп лосе 4.8%, получить 4,8%. Конечно, я делал немного грубые расчеты, но вы должны понять. Что при той же загрузке депо, при той же ТС, опцион вам даст столько же, сколько и БА. Ну может спать будете спокойнее и не бояться гепов.

( Читать дальше )

Опционы для Гениев (риск глазами опционного трейдера)

- 26 марта 2018, 13:03

- |

Я не хотел поднимать эту тему, потому что она простая. И в любом Гугле вы можете сделать запрос VaR и там все написано. Причем, на столько просто, что видимо ни кто не может понять, как это применить на практике. Однако, мы каждый день работаем с этим и даже не замечаем. Получится много слов. Давайте по порядку и по частям. Что бы не было скучно это изучать, я на примерах. Посвящается Тихой Гавани.

Для этого поставим себя на место биржи. К вам приходит белка и говорит, что ее интересует один актив, который вырастит на 30% к концу года и она об этом точно знает. Ну и удивительного в этом ни чего нет. Индикаторы все показывают на рост. Актив или акции стоят 100 рублей, за предыдущее время она ходила в некотором диапазоне, то есть годовая волатильность у нее 32%, Но у бели только 100 рублей, и что это за бизнес такой получить только 30% от имеющихся денег. И в этом ее трагедия. Вы же, как гуманист и живодер животнолюб пытаетесь ей помочь. Из этого рождается мысль, что белка может не покупать акции непосредственно, а заключить договор на покупку по сегодняшней цене, но в будущем. И вы делаете ей фьючерс. К фьючерсу вы добавляете плече 10 (фьюч стоит 1000) и теперь белка «получает» 10 акций по текущей цене, а когда цена будет 130, она продает свой фьючерс за 130 по акции. Разница в 30 рублей умножается на 10. Тут в общем и денег не надо, а надо гарантийное обеспечение (ГО) от белки. Потому что, а вдруг, число случайно, конечно, цена пойдет на 70. Наша задача определить это ГО. Звоним мне, предлагаем работу с окладом, большим и спрашиваем, что делать, блин. Я зову Гугла, бесплатно, и набираю VaR. Таким образом, перед советом директоров вашей биржи встают вопрос. Каким способом мы будем трахать белку. По базелевским документам или по методики RiskМетрик. Конечно, вы за второй способ. Потому что в первом случае это раз в десять дней, а во втором каждый день можно клиринговать. Тогда я зову Эксель, за лицензию, и прошу мне дать доверительный диапазон. Тут начинается правило трех сигм. Напомню. Есть распределение Гауса, по нему мы можем определять вероятность событий. Одно стандартное отклонение это 68%, а три это уже 97%. Хотя можно этого и не знать. У VaR по методики РискМетрик он установлен в 95%, вы, как хозяин биржи, можете установить 99%.

( Читать дальше )

Парный трейдинг для Чайников (Статья№1-Торговля разностью)

- 20 июля 2016, 11:04

- |

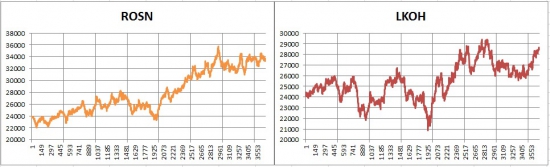

Сегодня предлагаю описание одной из простейших стратегий парного трейдинга построенной на разности одного инструмента по отношению к другому.

Для начало предлагаю разобраться, что такое парный трейдинг? Если с направленной торговлей, или как многие называют позиционной, все понятно, то вот определение парного трейдинга требует расшифровки.

Парный трейдинг- это когда мы торгуем 2-мя инструментами одновременно, причем один финансовый инструмент мы обязательно покупаем, а второй продаем. Одновременно у нас открыто 2 сделки по 2-м разным финансовым инструментам и причем в «разные стороны».

Предлагаю для начало взглянуть на динамику фьючерсов Роснефти и ЛУКОЙЛа (обе данные бумаги представляют нефтегазовый сектор на российском рынке)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал