Избранное трейдера Kupruc

Скальпинг на акции SBOT (биржа NASDAQ)

- 09 марта 2019, 01:45

- |

выкладываю пример торговли по скальпинговой стратегии на бирже NASDAQ.

Бумага SBOT, шорты недоступны, поэтому только длинные позиции.

При использовании данного метода работы нужно:

— иметь быструю реакцию;

— понимать технический анализ;

— уметь быстро «читать» стакан и анализировать ленту сделок;

— иметь опыт работы с ценными бумагами определенной волатильности, стоимости и др.

Плюсы:

— относительно хорошая доходность;

— низкие риски;

- для новичков: быстрый процесс обучения, быстрая психологическая закалка.

Минусы:

— существенную часть прибыли отнимают брокерские и биржевые комиссии;

— требует большой сосредоточенности;

- долгое время вручную скальпировать утомительно.

Общая доходность по данному инструменту составила примерно 30%, риск — 10-20%. Риск на трейд: 2-5%. В случае проскальзывания цены, риск на трейд может быть и выше — до 20%. Такая доходность является редкостью в целом для скальпинга. Но для такого типа бумаг (дешевых и очень волатильных) встречается не так уж редко. Для бумаг типа BAC (Bank of America, цена 28$), GE (General Electrik, цена 9.5$) и других доходности по стратегии могут быть 0-5% в день. Естественно, возможны и соответствующие просадки по доходности в 1-2%.

( Читать дальше )

- комментировать

- 2.5К | ★1

- Комментарии ( 16 )

4% или 4$?

- 02 января 2019, 20:14

- |

Взято из https://nakhusha.livejournal.com/50319.html

В популярной литературе по портфельным пенсионным инвестициям советуют достичь такой цифры накоплений, чтобы можно было изымать на все свои расходы ежегодно в районе 4% от общей суммы. В этом состоянии портфель может кормить пенсионера практически вечно.

Есть некоторые нюансы, связанные с волатильностью портфеля, которые могут доставить неприятности пенсионеру. Изображены они на картинке. К сожалению, пенсионер потеряет половину своей ренты именно в тот момент, когда наличные деньги будут иметь для всех наивысшую ценность.

Может быть изымать не 4%, а определенный фикс, например 4$ с каждых 100$, чтобы не зависеть от волатильности? И каждый год его увеличивать на величину инфляции? В таком случае, сальдо капитала может выглядеть весьма драматично.

( Читать дальше )

Торговая система BWS

- 04 декабря 2018, 07:40

- |

Торговая система BWS

Введение

В основе человеческой психологии лежит желание купить то, что подешевело, то, что стоило раньше 100, а сейчас, к примеру, 90. Подобные сделки кажутся очень выгодными, тем более, что в обычной повседневной жизни они, как правило, действительно являются выгодными. Например, выгодно покупать продукты по акциям в магазине со скидкой, выгодно отовариваться на распродажах, покупать товары при ликвидации магазинов и т.д. Именно поэтому многие и на фондовом рынке придерживаются такой же стратегии, покупая акции компаний аутсайдеров, которые падают и, зачастую, падают сильно. Не скрою, что когда-то и я так торговал, но анализ собственных сделок, а также анализ движения цен на акции лидеров рынка и аутсайдеров, заставили меня пересмотреть этот подход.

Если вы уже давно торгуете на фондовом рынке, то наверняка заметили, что одни и те же бумаги растут сильнее рынка, а другие все время стоят на месте или даже падают. Примеров можно привести много: это и ВТБ, который разместился на IPO в 2007 году по 13.6 копеек, а сейчас стоит менее 4 копеек, это и Газпром, который когда-то в 2008 году стоил более 300 рублей, а сейчас, спустя 10 лет, стоит в два раза меньше. Да и каждый из вас без труда может привести множество подобных примеров. В то же время есть бумаги, которые выросли за это время в несколько раз, оставаясь лучшими много лет подряд.

( Читать дальше )

- комментировать

- 24.2К |

- Комментарии ( 67 )

Оптимальное количество бумаг в портфеле

- 23 октября 2018, 07:18

- |

Оптимальное количество бумаг в портфеле

Очень часто, когда заходит речь о диверсификации, на лице слушателя появляется скептическая улыбка. Казалось бы, что тут можно придумать нового: все уже давным-давно известно, писано и переписано тысячами трейдеров. Если вкратце резюмировать суть большинства рассуждений на тему диверсификации, то можно выделить две основные идеи:

- Диверсификация необходима.

- Избыточная диверсификация неэффективна, ибо не позволяет много заработать.

Не знаю как вас, а меня всегда интересовал вопрос: каким же должно быть оптимальное количество различных бумаг в портфеле? Интуитивно кажется понятным, что если все деньги поставить на одну бумагу, то риск будет очень велик, и подобная торговля уже сильно смахивает на лотерею (угадал/не угадал). С другой стороны, если купить акции около 100 различных компаний, то, помимо проблем с управлением и анализом такого большого портфеля, рассчитывать на приличную доходность тоже можно с большой натяжкой. Как же быть? Сколько бумаг покупать? Прежде чем дать свой ответ на этот вопрос, мне кажется необходимым сделать небольшую оговорку: я вполне отдаю себе отчет, что каждый раз бывает по-разному, иногда портфель, сформированный из всего 2 бумаг, обгонит портфель из 10 бумаг, а когда-то будет наоборот. Тем не менее, мне хотелось бы провести исследование на статистических данных для ответа на вопрос, какое же число бумаг будет оптимальным наиболее часто или даже точнее будет сказать так: какой интервал бумаг (от и до, например от 6 до 10, или от 10 до 15 и т.д.) обеспечит наибольшую доходность.

( Читать дальше )

- комментировать

- 16.6К |

- Комментарии ( 39 )

41 самый полезный инвестиционный пост смартлаба.

- 24 июня 2018, 14:48

- |

Тимофей запилил пост "Самые полезные посты смартлаба". Поскольку мне интересна только инвестиционная тематика то я сделал подборку самых полезных постов лучших инвестиционных авторов ресурса. В список вошли посты Малышка, Шадрина, Ларисы Морозовой, Горчакова и мои. В рейтинг вошли посты, набравшие не менее 50 добавлений в избранное (например, за последние 7 дней столько набрал лишь один пост на смартлабе). Ну хватит предисловий, ловите мой ответ Чемберлену Тимофею:

1. Александр Здрогов "Начинаю выкладывать курс по фин. анализу". Отличное начало для желающих понимать финансовую отчетность. Без этого инвестором не стать. 146 раз в избранном.

2. Александр Шадрин "Проект Разумный инвестор. Россия — страна возможностей". Огромный пост Шадрина о его фундаментальной системе (на самом деле система Бенджамина Грэма) и результатах ее тестирования. Спойлер: результаты отличные. 136 раз в избранном.

( Читать дальше )

- комментировать

- 25.3К |

- Комментарии ( 19 )

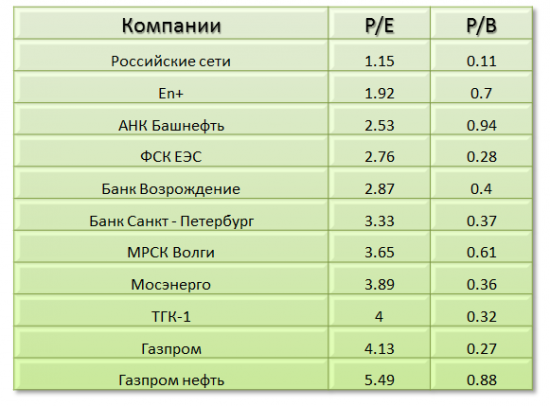

Компании с низкими P/E и P/B

- 14 июня 2018, 11:10

- |

Подготовил список наиболее интересных для меня компаний с низкими показателями P/E и P/B по итогам 1 квартала 2018 года.

Напомню, P/E показывает, за сколько лет окупятся наши инвестиции в компанию. P/B показывает сколько инвестор платит за 1 рубль компании.

Гайд по краткому анализу. Обзор Распадской.

- 13 июня 2018, 15:28

- |

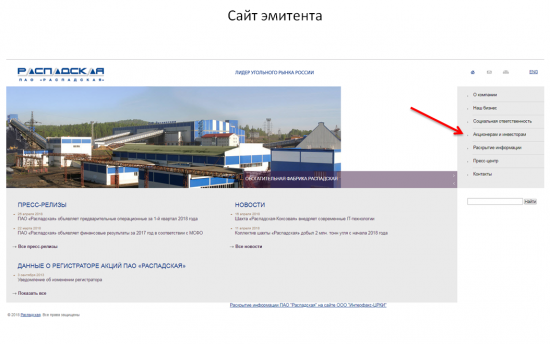

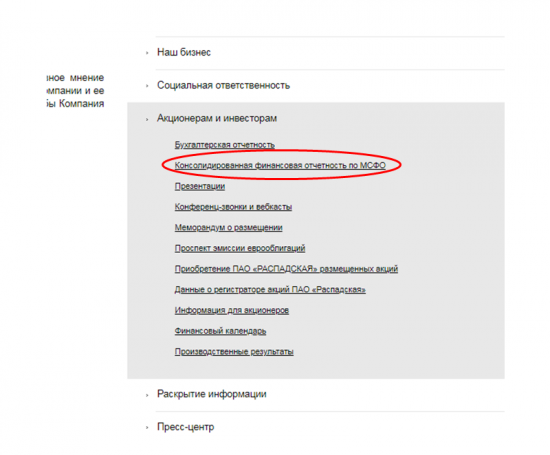

Подготовил для вас материал по краткому обзору/фундаментальному анализу компании.

Сегодня решил рассмотреть бумагу, которая также находится в моем портфеле.

Распадская — крупная угольная компания. Добывает и обрабатывает уголь.

Вначале будет описание, как оценивать компанию по основным показателям с использованием МСФО (Международный стандарт финансовой отчетности), после чего экспресс обзор результатов и динамика основных показателей.

Итак, заходим на сайт эмитента, ищем вкладку..

Далее..

( Читать дальше )

investors.com: отбор акций по системе CAN SLIM William O’Neil (Уильяма O’Нэйла).

- 28 мая 2018, 17:37

- |

За время занятия трейдингом, и ещё раньше, до совершения первых сделок, прочитано множество книг посвященных финансовым рынкам. К некоторым из них, которые заинтересовали, но подчерпнутые из них идеи были отложены, периодически возвращаюсь.

Уильям O’Нэйл, сделавший состояние на торговле, основатель газеты «Investor's Business Daily» и сопутствующих сервисов в своей книге рассказывает про разработанную им интересную торговую систему CAN SLIM, сочетающую в себе фундаментальный и элементы технического анализа.

Книга:https://smart-lab.ru/books/kak-delat-dengi-na-fondovom-rynke/Система CAN SLIM представляет собою некий рейтинг, или отбор акций-лидеров по следующим критериям (каждая буква названия стратегии, соответствует одному из них):

C |

Current quarterly earnings per share (EPS) текущая поквартальная прибыль на акцию |

15 — 20% |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал