Избранное трейдера Крымчанин

РИИ-2016. Часть первая: вспомнить всё.

- 16 марта 2016, 21:50

- |

На бирже запах жареного мяса продается лучше самого бифштекса.

Сектор РИИ на Московской бирже создавали, как аналог американского НАСДАКа, посмотрим, что мы имеем в реальности. За данным сектором я уже наблюдаю 4 года.

Интересно посмотреть на изменения в этом секторе, как подтвердились или не подтвердились мои выводы сделанные ранее.

Что такое сектор РИИ?

Во-первых, начну с того, что это такое, и какая была основная идея.

С 15 июля 2009 года на Московской Бирже действует Рынок Инноваций и Инвестиций (РИИ Московской Биржи) – биржевой сектор для высокотехнологичных компаний, созданный ОАО Московская Биржа совместно с ОАО «РОСНАНО» на базе существовавшего ранее Сектора Инновационных и растущих компаний (Сектор ИРК).

Основная задача РИИ Московской Биржи – содействие привлечению инвестиций, прежде всего, в развитие малого и среднего предпринимательства инновационного сектора российской экономики.

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 31 )

Ударники Чистоприбыльного Производства. 9М15.

- 25 октября 2015, 17:53

- |

Все отсечки по промежуточным дивидендам за 6 месяцев 2015года прошли. ВОСА утвердили дивиденды. Многие эмитенты их уже выплатили.

НО. Время не стоит на месте.

Эмитенты начали публиковать отчетности по РСБУ за 9 месяцев 2015 года. Среди них есть лидеры и аутсайдеры чистой прибыли. Естественно, аутсайдеры меня не интересуют

Начинаю традиционную серию обзоров на тему Ударники чистоприбыльного производства. Теперь за 9 месяцев 2015 года.

Обратите внимание, в столбце Промежуточные дивиденды есть данные не только за 2014год

Безусловный лидер этой недели Группа ЛСР. Рост ЧП на 853%.

Выручка компании за отчетный период составила 10,53 млрд рублей, что почти в 4 раза превышает результат за 9 месяцев 2014 года

На втором месте Полюс Золото. Такой рост ЧП обусловлен тем, что не торгуемое на ММВБ АО Полюс начислило дивиденды в пользу Полюс Золото.

Магнитогорский меткомбинат(

( Читать дальше )

Мой портфель акций

- 15 октября 2015, 23:20

- |

И решил попробовать )) Тогда про смарт-лаб я ничего не знал, поэтому про Шадрина не слышал )

До лета 2015г я сидел в дешевой энергетике (было около 50% портфеля), но этим летом я решил сделать балансировку портфеля и вот что получилось )) Оцениваю компании только по фундаменталу, читаю фин.отчеты компаний и пр.

Каждый месяц я покупаю (стараюсь покупать) на 30-40тыс.руб

При просадках рынка без паники немного больше докупаю (было это на крымнаш, боингах, девале в декабре и прочих событиях))

Итого текущая доходность портфеля около 9% от переоценки(роста акций), с дивидендами около 14-15% (+5-6%)

( Читать дальше )

одна из лучших книг по трейдингу, которую читал. Идеи

- 09 октября 2015, 01:13

- |

Основные выдержки:

• Абсолютное большинство теряет на фьючерсах деньги

• Успешные трейдеры посвятили рынку много времени и сил

• Мы не верим в то, что будущие цены могут быть точно предсказаны

• Технический анализ заключается в методах обнаружения и измерения силы трендов

• Сильные тренды редки и ценны, поэтому их нельзя упускать

• Настоящие тренды умирают медленно и трудно

• Управление капиталом и контроль рисков могут иметь большее значение, чем метод

• Мы ищем тренды 3-4 месяца и дольше, чтобы работать с дневным графиком

• Мы не рекомендуем разворотные стратегии

• Плотные стопы ограничивают потери, но ведут к психологическому дискомфорту

• В торговле фьючерсами большего успеха добивается тот, у кого хорошая стратегия выхода из сделки.

• Хороший выход – единственный элемент любой системы.

• Опытные трейдеры теряют деньги, собирая много мелких потерь

• Большинство выигрывающих трейдеров имеют отношение прибыль/риск>2

• Трейдеры не могут выдержать больших упущенных доходов

• Трейдеры не могут выдержать неизбежных убытков.

• Эти 2 фактора определяют грамотную стратегию выхода из сделки.

• Покупка не пике редко является хорошим входом в рынок

• Когда строите планы, готовьтесь к худшему и благодарите судьбу, если этого не произошло.

•

• ADX – очень ценный инструмент с большим кол-вом практических приложений

• Лучшие интервалы DI лежат в диапазоне 14-20 дней

• Любое значение ADX>15 говорит о тренде

• Уменьшение ADX говорит о боковике.

• ADX падает? Нет торгов! Только контртрендовые

• При шипах на рынке окно расчета ADX запаздывает

• Когда ADX падает, надо быстро снимать прибыль, вместо того, чтобы давать прибыли расти

• Сложность торговли в боковике – это определить, что рынок в нем находится

• Каналы являются одним из самых эффективных и доступных инструментов

• Нужно дождаться, когда дивергенция будет подтверждена закрытием в направлении тренда

• Трейдеры часто используют Моментум, но не как основной индикатор

• Моментум является редким опережающим индикатором

• Важный сигнал Моментума в точках пересечения с нулем

• Больше всего реальных денег сегодня зарабатывается при помощи скользящих средних

• Простая СС нам нравится больше, чем все остальные

• 2 СС — наиболее популярный вариант и как правило наиболее прибыльный

• 3 СС: разворот тренда с подтверждением

• Практически любая комбинация СС прибыльна на трендовом рынке и убыточна на нетрендовом рынке

• Наиболее ценны дивергенции на MACD

• Главное не спешить и не оказаться на противоположной стороне сильного тренда

• Параболик – это метод размещения скользящих остановок

• Торговля непосредственно по параболику как правило убыточна

• %R может быть полезен как метод выхода

• Для обнаружения дивергенций мы рекомендуем 10 и 14 дневный RSI

• Дивергенции, пики которых разделяются неск днями или >10 недель, не дают хор сигналов

• Покупать при RSI>75 опасно.

Немножко по истории российской энергетики.

- 25 сентября 2015, 21:42

- |

Стартанём с обычных цифр и картинок, которые иногда гораздо более красноречивы, нежели абзацы убористого текста. У кого развито левое полушарие — смотрят на цифры, у кого сильнее образы, за которые отвечает правое полушарие — впечатляются графиками и красивыми картинками.

Вот это — 200 тонн тринитротолуола (TNT, двоюродный дядя которого — динамит, за деньги от продажи которого, в том числе, и была учреждена Нобелем знаменитая Нобелевская премия):

( Читать дальше )

Промежуточные дивиденды Лензолото и другие дивидендные новости.

- 06 сентября 2015, 12:21

- |

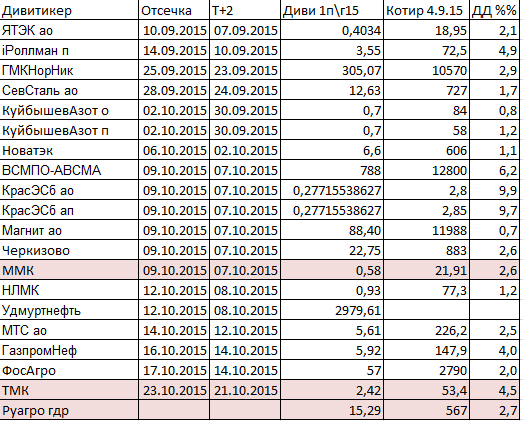

Закрытий реесторов под дивиденды 1П2015 не так уж и много, поэтому табличка та же, что и в прошлое воскресенье. Дивитикеры, которые появились в табличке на этой неделе, выделены бежевым цветом.

Совет директоров «Русагро» рекомендовал внеочередному собранию акционеров компании, которое пройдет 2 октября, направить на выплату дивидендов за первое полугодие 2015 года свыше 27 млн долларов /1,8 млрд рублей/Об этом говорится в сообщении компании.

Выплаты планирует произвести в долларах из расчета 1,15 доллара /76,45 рубля/ на одну обыкновенную акцию или 0,23 доллара /15,29 рубля/ на одну глобальную депозитарную расписку /GDR/.

Учитывая, что компания владеет 212 648 2 собственными ГДР (глобальные депозитарные расписки — 5ГДР равны 1 акции), которые будут исключены из распределения дивидендов, дивиденды составят 76.45 рублей на одну обыкновенную акцию или 15.29 рублей за одну ГДР.

( Читать дальше )

Промежуточные дивиденды и ударники чистоприбыльного производства за 1 п/г2015

- 09 августа 2015, 13:10

- |

Кризис кризисом, а промежуточные дивиденды 2015 никто не отменял.

Как говорится, война войной, а обед — по расписанию :)

Отчетности многих эмитентов за 6 месяцев 2015 года демонстрируют увеличение чистой прибыли. При чем правильное увеличение – за счет роста производства и выручки.

И в этом году, как и в прошлых, не кризисных, нас ждут промежуточные дивиденды.

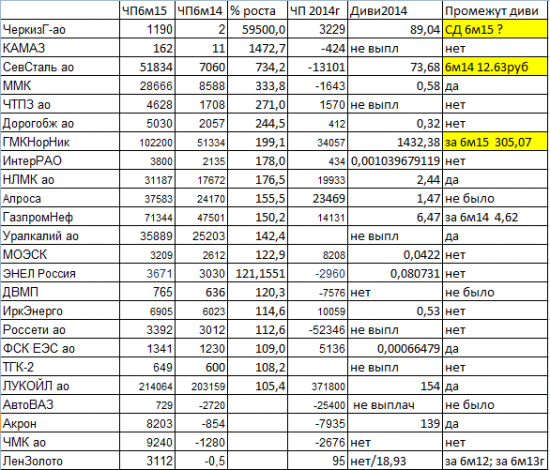

Давайте посмотрим, кто наращивает ЧП и собирается их платить.

Желтым выделены размеры дивидендов, решения о выплате которых уже приняты СД эмитентов.

Коротенько пробежимся по строчкам таблички

Черкизово.

Такие огромные проценты получились за счет очень низкой базы. Но чистая прибыль Черкизово — правильная, так как достигнута на основании роста выручки.

Выручка компании составила 517,195 млн рублей против 464,472 млн рублей за аналогичный период предыдущего года.

Кроме того, значительный рост прибыли компании связан с доходами от участия в других организациях

( Читать дальше )

Самая полезная информация для трейдера

- 09 августа 2015, 11:51

- |

Самое трудное во внутредневных спекуляциях, а именно о них пойдет речь, это делать самые элементарные вещи. Для начала большинство из нас никак не хочет просто понять каким образом движется цена. Каким образом ее можно двинуть вверх или вниз. Что такое бид и аск. По сути это и является нашим граалем на биржевом рынке. Никакого другого грааля не существует. Для примера скажу, что на биржевом рынке вы лично можете двинуть цену вверх выкупив по рынку ближайшие выставленные лимитные ордера по аску и о да магия случится, тикер сходит на один пункт цены вверх. И это лишь один из многих примеров, самый простой, но наглядный. Это я к тому, что никто не хочет понимать основ, всем необходим волшебный фалос, который будет предсказывать движение цены. Выньте бананы из ушей, очнитесь! Цена эмитента любого биржевого рынка движется на основе разбора лимитных ордеров рыночными. Господа, это самый главный грааль. Засуньте себе в глинянный глаз, все уровни фибоначи, осциляторы, индикаторы и прочую лабуду. Это от лукавого, Дионис не даст соврать.

( Читать дальше )

Давайте не будем хоронить нашу Россию!

- 08 августа 2015, 13:15

- |

Золото. Первая Мировая. 30 июля 1914г. Мобилизация в России. и судьба Европы.

- 05 августа 2015, 19:35

- |

30 июля 1914 года в России была объявлена мобилизация в связи вступлением России в войну.

Америка проснулась с этой тревожной новостью и биржа немедленно отреагировала.

Впервые с паники 1907г. за один день американский фондовый рынок упал на 7%. До этого новости о объявлении войны с Австрии поступали более сдержанные. Даже когда 28 июля 1914 года Австро-Венгрия объявила войну Сербии рынок не очень поверил в эскалацию конфликта и понизился всего на 4%.

Но тревожные новости продолжали поступать из Европы.

- В Берлине разоренная толпа молодчиков пыталась штурмовать Российское Посольство. Объявленная в Германии мобилизация послужила началом беззакония- в открытую шла охота на русских шпионов. Пьяная разоренная толпа избивала любого кто был подозрителен. Бары и пивные работали всю ночь, не закрываясь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал