Блог им. option-systems

РИИ-2016. Часть первая: вспомнить всё.

- 16 марта 2016, 21:50

- |

На бирже запах жареного мяса продается лучше самого бифштекса.

Сектор РИИ на Московской бирже создавали, как аналог американского НАСДАКа, посмотрим, что мы имеем в реальности. За данным сектором я уже наблюдаю 4 года.

Интересно посмотреть на изменения в этом секторе, как подтвердились или не подтвердились мои выводы сделанные ранее.

Что такое сектор РИИ?

Во-первых, начну с того, что это такое, и какая была основная идея.

С 15 июля 2009 года на Московской Бирже действует Рынок Инноваций и Инвестиций (РИИ Московской Биржи) – биржевой сектор для высокотехнологичных компаний, созданный ОАО Московская Биржа совместно с ОАО «РОСНАНО» на базе существовавшего ранее Сектора Инновационных и растущих компаний (Сектор ИРК).

Основная задача РИИ Московской Биржи – содействие привлечению инвестиций, прежде всего, в развитие малого и среднего предпринимательства инновационного сектора российской экономики.

Председатель Координационного совета – Председатель Правления ООО «УК „РОСНАНО“ Анатолий Чубайс.

Тут более подробнее — moex.com/s25

Изначально данный сектор меня заинтересовал по двум причинам:

1) молодые инновационные компании дают возможность получить высокую прибыль, так как маленький бизнес потенциально может стать очень большим;

2) налоговые льготы (при удержании более 5 лет)

Второй момент уже менее актуален после введения налогового инвестиционного вычета при трехлетнем удержании акции. Кстати, в ноябре 2012 года я писал о том, что нужно принять такую льготу для всех акций - Проблемы налогового стимулирования долгосрочных инвестиций в России (или как не платить налогов при инвестировании в акции?)

И это произошло! Так что надеюсь, и всё остальное будет случаться в нашей стране о чем я пишу.

Правда, по сектору РИИ нет ограничений на сумму налогового вычета, а по обычным акциям есть –

При продаже ценных бумаг с одним сроком владения (N полных лет) предельный размер вычета = N x 3млн. руб. При продаже ценных бумаг с разными сроками владения предельный размер вычета рассчитывается по специальной формуле с учетом срока владения пакета Ценных бумаг с каждым сроком и его удельного веса в общей сумме дохода от продажи ценных бумаг.

Сейчас уже предлагают по компаниям из РИИ сделать льготу при удержании акций от 1 года - Сектор РИИ. Налоговые льготы на инновационные акции.

Но по Сектору РИИ была и есть более серьезная проблема – акции входящие в РИИ могли и не вырасти, а налоговая льгота могла и не пригодиться :) Я об этом писал и в 2012 году, и в 2014 году.

В России из РИИ получился не получился сектор инновационных компаний в полной мере, а больше это было похоже на «бойлерную» российского фондового рынка, где продавались довольно сомнительные компании-пустышки, с дутыми балансами и мифическими планами.

Я очень отрицательно отношусь к таким компаниям, так как это портит общий имидж всего фондового рынка. Но конечно, были и есть, несколько нормальных историй.

Идея РИИ сама по себе очень классная, но вот реализация. Покупка акций компании на ранней стадии её развития по высокой цене зачастую оправдана, так как при наличии хорошей идеи – успешная реализация проекта грозит ошеломляющим ростом стоимости!

Но всё-таки стартап и обман – это не одно и тоже. Конечно, это высокорисковые инвестиции, но риск должен вознаграждаться. Возможно, проблема в определении «правильной цены». Когда стоимость акций завышена, у них только одно направление движения – вниз. В конце концов, когда действительность берет свое, котировки акций падают и второсортные компании, акции которых не следовало выводить на фондовый рынок, перестают соответствовать ожиданиям инвесторов или полностью разоряются.

Пробегусь по всем активам РИИ, особо отмечу компании, на которые можно обратить особое внимание. Их немного, но они есть – ИСКЧ, Роллман ап, ОАК, ДЗРД. Про них во второй части данного исследования.

Конечно, я могу ошибаться, могу не включить в этот список перспективную акцию, или наоборот включить акцию, которая не будет расти. Так как я придерживаюсь стоимостного метода отбора акций, а в инновациях и венчурах он может не работать, тут инвестору должна нравиться идея и конечно, разумный риск.

Перед прочтением данного поста, рекомендую перечитать старые записи по этой теме:

Компании РИИ – инновационные журавли фондового рынка Часть1. ноябрь 2012

Левенгук ноябрь 2012

Западный «заказ»: Левенгук в опасности! июль 2014

ИПО Мультисистемы и зависимая аналитика от Инвесткафе...

Компании сектора РИИ – «бойлерная» российского фондового рынка. Часть 2. ноябрь 2012

Компании сектора РИИ – «бойлерная» российского фондового рынка. Часть 3. ноябрь 2012

КОММЕНТАРИЙ от Компании ОАО «ИСКЧ» декабрь 2012

Сектор РИИ. Российский НАСДАК – поиск возможностей! май 2014 (в пяти частях, там есть ссылки на предыдущие части)

Ответ ОАО «ГК «Роллман» сентябрь 2014

Роллман ап: привилегированная «облигация»? ноябрь 2014

Интересно перечитать, как посты, так и комментарии. Очень поучительно.

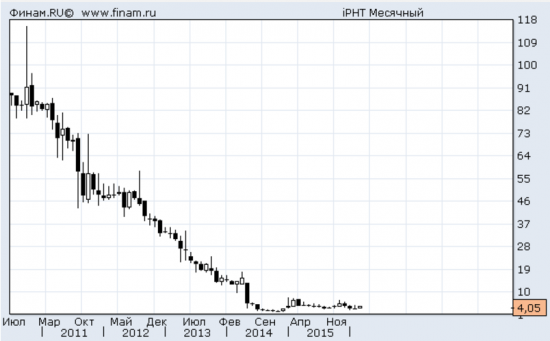

Если посмотреть на график ниже – график индекса сектора РИИ, картинка веселее, чем в предыдущих моих записях. В мае 2014 года на 300 п. я задавался вопросом – Возможно сейчас дно?

Нет, это было не дно – индекс в конце 2014 года был уже на 200 п. Сейчас на 360 п. Рост +80% от исторического минимума. Спасибо ОАК, ИСКЧ, Роллман ап и ДЗРД! Эти четыре акции – настоящие ракеты РИИ. Остальные активы большей частью либо продолжили свое падение, или были просто в боковике.

Стоит учесть, что индекс рублевый, т.е. в долларовых ценах 2014 года – сейчас все 180 п.

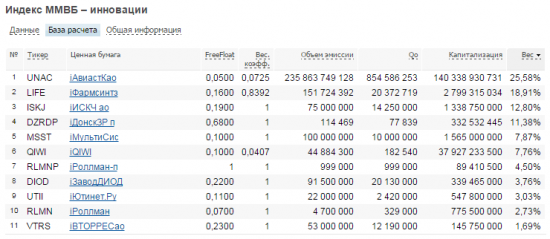

Индекс ММВБ – инновации (MICEX Innovation Index, MICEX INNOV) представляет собой ценовой взвешенный по рыночной капитализации индекс акций российских компаний, допущенных к торгам на ММВБ в секторе «Рынок инноваций и инвестиций». Начальное значение индекса MICEX INNOV составляет 1000 пунктов (на 29 декабря 2009 года).

Глобально мы всё еще внизу, да и для инновационных компаний не бывает потолка вверху :)

Так что рост возможен.

Нужно смотреть конкретные бумаги. Сейчас в индекс инновационных компаний входят 11 бумаг.

Всего же к сектору РИИ сейчас относятся 28 бумаг (6 ЗПИФ, 4 облигации, 1 ETF и 17 акций). 8 акций выбили из РИИ, добавилась лишь одна новая — ГЕОТЕК Сейсморазведка (правда сделок по ней я не обнаружил), прискорбно.

Грусть, что в России количество новых инновационных компаний не растет, а наоборот падает. Можно сказать – почти болото.

Посмотрю, как сбылись мои прошлые прогнозы в мае 2014 года, соответственно и изменения я приведу за этот период. Использую свое прошлое условное деление на 3 группы:

-первая, это явный трэш, компании, даже после падения стоимости акций более, чем на 2/3, всё равно не стоят данной стоимости. Также тут компании, не имеющие отчетности.

-вторая группа, нейтральное мнение. Можно посмотреть в будущем. Но сейчас вне позиции.

-третья группа, вот тут можно купить либо задуматься о покупке.

Иностранный биржевой инвестиционный фонд FinEx MSCI акций IT-сектора США (FinEx MSCI USA IT UCITS ETF) (FXIT) и ЗПИФ акций «Финам — Информационные технологии» (RU000A0JNUN9) оставлю за скобками своего исследования. Ничего добавить нового по ним не смогу, кроме того, что я написал ранее в 2014 году.

Первая группа — ТРЭШ !!!

ОАО «Медиахолдинг» (до января 2013г. ОАО «О2ТВ»)

В конце 2011 года я считал, что цены акций О2ТВ должны опуститься до 49 копеек. В мае 2014 года они были на 0,2225 руб., а сейчас на 0,1295 руб.

Как я писал: «Справедливая цена – 0,00 руб. Так что ОАО Медиахолдинг может еще на -98,2% упасть…», так этот тренд продолжается.

Дополнение. Пока писал этот пост, Медиахолдинг за два дня вырос в 3 раза, и упал к котировкам двухлетней давности. Я считаю, что это спекулятивный разгон, фундаментала за этим нет.

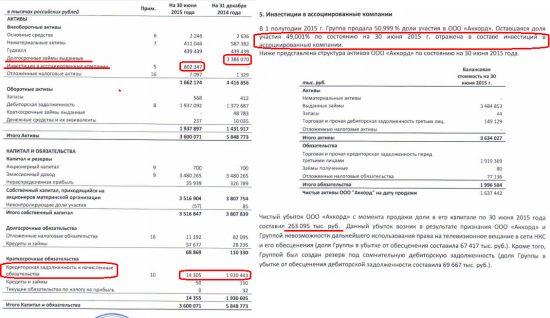

У компании за 1 полугодие совокупный убыток -291 млн. руб., капитализация 91 млн. руб., собственный капитал 3,5 млрд. руб., P/BV уже 0,026. Кажется вот же – супер возможность?

Но в балансе всё также дыра, только они её еще и спрятали. Продали 50,999% ООО «Аккорд», и из-за этого статья «Выданные займы» 3,5 млрд. руб. превратились в 802 млн. руб. «Инвестиции в ассоциированные компании», плюс 1,9 млрд. «Кредиторской задолженности» туда же ушли. Просто так, вот взял и похудел баланс на 2,2 млрд. рублей.

Просто ловкость рук и никакого мошенничества. Нам такой хоккей не нужен! Кстати, 10.08.2015 данная компания была исключена из Сектора РИИ.

ОАО «Платформа ЮТИНЕТ.РУ»

И тут я был прав – акции ЮТИНЕТа сложились почти в два раза с мая 2014 года.

Тогда у меня были основные претензии – это жонглирование с цифрами по статье «Прочие доходы», сделали «списание кредиторской задолженности связанной стороной», не было отчетности по МСФО.

Эта история продолжается. ЮТИНЕТ опубликовала последнюю отчетность по МСФО за 1 п/г 2014 г. И всё.

Надо сказать, что в последний раз ЮТИНЕТ радовал инвесторов публикацией консолидированной отчетности аж по итогам 2011 г. Поэтому внезапная публикация промежуточных результатов в полнотекстовом формате стала приятной неожиданностью.

Посмотрим, что смогла показать компания с тех пор как «исчезла с радаров инвесторов»…

Выручка ЮТИНЕТа составила почти 700 млн. руб. (-15%, здесь и далее: г/г). результат мягко говоря не впечатляющий в условиях роста рынка электронной торговли. Даже в 2011 г. в первом полугодии компания смогла продать товаров на сумму 810 млн. руб.

Чистый убыток компании составил -219 млн. руб. несколько сократившись за год (310 млн. руб. год назад). Что получается в итоге? Компания, анонсировавшая в свое время обширные планы по завоеванию рынка электронной торговли, по итогам 2013 г. занимает 19-е место в рейтинге крупнейших онлайн-магазинов России. При этом выручка по итогам 2013 г. и 1 п/г 2014 г. зафиксировала снижение в абсолютном выражении. Сама компания объясняет это общим замедлением роста рынка (но все-таки роста), а также снижением суммы среднего чека и сложностями в фондировании оборотного капитала.

По линии баланса ситуация за последние три года изменилась до неузнаваемости. Если 2011 г. компания завершала с собственным капиталом 500 млн руб. (62% валюты баланса), то на 1 полугодие 2014 года (сейчас это одному главбуху ЮТИНЕТа известно) собственный капитал составляет внушительную отрицательную величину (-1,46 млрд руб.). По сути, вся деятельность ЮТИНЕТа финансируется за счет ускоренного роста заемных средств. Причем в структуре займов есть и такие, которые выданы компании от связанных сторон по ставке в 25% годовых.

Таким образом, можно констатировать, что компания так и не стала прибыльной, более того, полученные по итогам 2012 и 2013 г.г. огромные убытки привели к тому, что компания полностью проела свой собственный капитал.

Бесконечно спасать компанию за счет кредитных средств не получится: необходима срочная реструктуризация бизнеса для выхода в безубыточную деятельность. Само общество в своей отчетности перечисляет совокупность мер, планируемых для достижения этой цели. Речь идет, в частности, о вводе в ассортимент новых товарных категорий, увеличении клиентской базы за счет поглощения конкурентов (непонятно, правда, на какие средства), сокращении операционных расходов. Большие надежды связываются с приобретением компании ООО «Интернет магазин Е-96» (непонятно, правда, почему столь ценный актив обошелся ЮТИНЕТу всего в 10 тыс. руб.).

Что сейчас происходит там вообще неизвестно. Мимо кассы!

Хотя компания даже входит в индекс ММВБ – инновации (MICEX Innovation Index, MICEX INNOV). Очень странно?

ОАО «Русские Навигационные Технологии»

Акции компании залегли в дрейф 3-5 руб. Нормально для банкрота. Еще в 2014 году РНТ подало в арбитраж Москвы заявление о собственном банкротстве. Крупнейшим акционером РНТ является венчурный фонд под управлением структуры ВТБ. По собственным данным, РНТ являлась одним из лидеров российского рынка мониторинга транспорта.

Судя по отчетности РСБУ полноценной деятельности компания сейчас не ведет. Искренне жаль. В Секторе РИИ компании уже нет.

Дополнение. Также компанию используют в разгонных схемах. По +40% в день может показывать, а потом также пикировать вниз.

ОАО Медиа группа «Война и Мир»

Не смотря на всё планы и лозунги comrade Федько у компании ничего не получилось. Из Сектора РИИ компания еще исключена в 2013 году.

По отчетности МСФО только за 1 полугодие 2015 года компания заработала 61,3 млн. руб., а стоит вся компания сейчас 35 млн. рублей. Почему так?

Не верят инвесторы в отчетность МСФО ВиМ и Федько. Так как Дебиторская задолженность по основной деятельности растет с еще большей скоростью, чем чистая прибыль, да и что скрывается за Основными средствами, никто не знает.

Не верю! © Станиславский

ОАО Завод экологической техники и экопитания «ДИОД»

Компания ДИОД раскрыла консолидированную финансовую отчетность по МСФО за 2014 год. Тут возможно я ошибся с отнесением данной компании в группу «трэш», хотя акции и в боковике, но они не упали.

Совокупная выручка компании прибавила почти 13%, достигнув 1.28 млрд. рублей. Основной причиной послужил рост продаж высокотехнологичных субстанций, выручка по данному сегменту составила почти 130 млн. рублей. Операционные расходы росли более быстрыми темпами (+15.2%), достигнув 1.1 млрд. рублей. Причина роста – увеличение материальных расходов, при этом компании удалось сократить административные затраты. В результате удалось добиться символического роста операционной прибыли, которая составила 184 млн. рублей.

В отчетном периоде ДИОДу удалось значительно сократить долговую нагрузку, которая составляет 454 млн. рублей, что привело к снижению финансовых расходов до 93 млн. рублей.

В итоге чистая прибыль компании составила 58 млн. рублей против чистого убытка в 157 млн. рублей годом ранее. ROE компании в отчетном периоде составил 3,6%, это мало, чтобы заинтересовать инвесторов, даже при P/BV около 0,2.

Динамика будущих финансовых результатов будет зависеть от сохранения компанией позиций на рынке БАДов и поддерживанием роста продаж субстанций. Стоит данную компанию перенести в нейтральную группу. Тем более, что данная акция есть в индексе ММВБ – инновации.

ОАО «Наука-Связь»

ИК «Русские фонды», которые выступали организатором IPO, в 2010 году предполагали разместить 15% от зарегистрированного уставного капитала компании, стартовая цена размещения — 800 руб. за акцию.

Когда у компании – основной акционер Русские фонды, данные акции очень любят скакать, такое было и с Селигдаром, и Русолово, и с Наука-Связь тоже случается.

Но глобально, данные акции в боковике.

По последней отчетности МСФО за 1П 2015 года компания имеет собственный капитал 497 млн. руб., чистая прибыль за полгода 13,85 млн. руб., а капитализация на данный момент 240,3 млн. руб.

Кажется, всё нормально, можно перенести в нейтральную группу и подумать позже.

ОАО «Плазмек»

Акции просто грохнулись – сложились в 8 раз за два года!

У компании по РСБУ 2012 года (больше не было данных тогда) собственный капитал был равен 1,4 млн. руб. и капитализации в 2014 года была 490 млн. руб. Вот и трэш.

10 августа 2015 года компания исключена из Сектора РИИ.

Сейчас капитализация 61,2 млн. рублей, собственный капитал по итогам 2014 года около 10 миллионов, чистая прибыль за 2014 год 9,6 млн. руб. Посмотрим итоги 2015 года, внутри года акция показывала большой рост уже. Возможно, дно уже прошли.

ОАО «Фармсинтез»

Как я написал два года назад: «Шансы есть всегда, что будет «прорыв», и компания изобретет суперлекарства, которые озолотят инвесторов…

Но пока всё плохо.»

Можно сказать так и произошло, сложно прогнозировать чудо. В этом случае оно произошло, акции подросли – достигли почти своего IPO в 24 рубля.

Правда, по МСФО за 1П 2015 года пока ничего хорошего нет – убыток вырос в 3,5 раза по отношению к прошлому году. Нужно посмотреть годовую отчетность за 2015 год.

ОАО «Челябинский завод профилированного стального настила»

А вот тут я совершил ошибку, акции также взметнули вверх. Всё-таки Челябинский завод «Профнастил» как писали тогда был – «признанный лидер строительного рынка Урало-Сибирского региона».

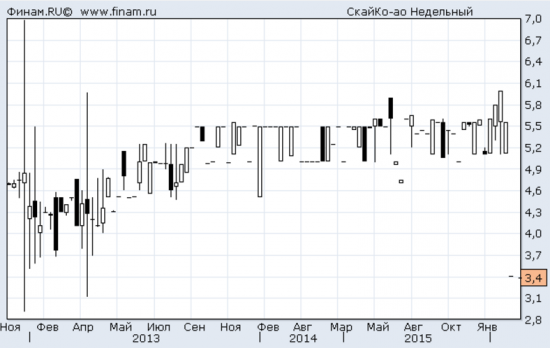

ОАО «СкайКомпьютинг»

Какой-то вечный боковик на микрообъемах. 16.06.2015 исключены из Сектора РИИ.

Там был жесткий треш с продажей основателем нематериальных активов собственной компании некой платформы — «наиболее известный в настоящее время проект СкайКомпьютинг — универсальная ИТ-платформа для инвестиционных компаний, брокеров и их клиентов – EffectiveTrade, позволяющая объединять и повышать эффективность работы фронт, мидл и бэк-офисов»!!!

Да уж. Только прибыли так она и не принесла компании. Последний отчет МСФО за 2012 год!

ОАО «Левенгук»

Боковик по акциям.

За 1П 2015 года по МСФО прибыль около 20 млн. руб. (полгода), собственный капитал 739 млн. руб., капитализация сейчас 442 млн. рублей.

В принципе, уже нормальная оценка, дивиденды компания платила, сейчас из группы трэш также можно перенести.

Хотя я также не верю на увеличение продаж телескопов и биноклей. Всё-таки это например, не ноутбуки и планшеты, которые всем нужны.

ОАО «Мультисистема»

Также боковик по акциям. И акции торгуются всё также по 9 капиталам! Конечно, установка счетчиков воды – это хорошее дело, но акционерам интересно было бы увидеть результат.

В 2014 году был убыток -23 млн. рублей, за 1 полугодие 2015 года – прибыль всего 2 млн. руб. Но капитализация 1,56 млрд. рублей, это очень много. Дальше можно и не смотреть.

Пузырь!

ОАО «Живой Офис»

Трэш. Стоимость акции сложилась в 5 раз.

Два года назад писал:

Тут схема довольно банальна. Получив деньги от новых инвесторов ОАО «Живой офис» их просто раздал через кредиты третьим лицам (Группа не имеет долей участия в этих компаниях) под весьма низкие проценты 5-5,5% в рублях.

Нормально так – вывели из компании почти $200 млн. через займы. Живой офис – банк? Хотя больше похоже на благотворительную организацию для своих крупных акционеров. Под 5% — где бы они могли взять кредит ???

А между тем у самой компании взяты кредиты под 13-17%.

16.05.2014 акции были исключены из Сектора РИИ.

Посмотрел свежую отчетность Живого офиса на 30 июня 2015 года. Убыток по итогам полугодия -38 млн. рублей, колоссально растет дебиторка, уже больше 1 млрд. рублей.

А точнее в дебиторскую задолженность переместили займ на 505 млн. руб., выданный ООО «Сервис персонал» по переуступке права требования от ООО «Прибор». Данные структуры контролируются мажоритарным акционером. Вот так спрятали займы под 5,5% годовых.

А между тем Живой офис имеет кредит от Банка Финам и Фондсервисбанк под 13-25% годовых. Как можно назвать это, не иначе, как мошенничество?

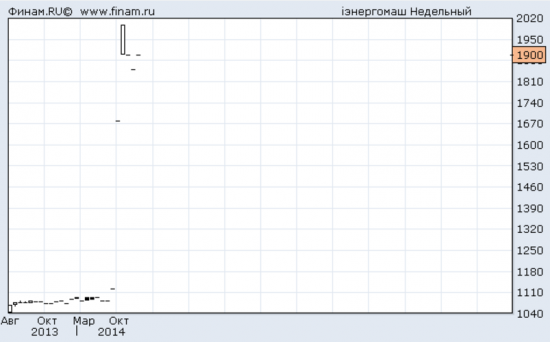

ОАО «Дальэнергомаш»

Так и осталась не расторгованной. Тут обсуждать нечего – купить её невозможно.

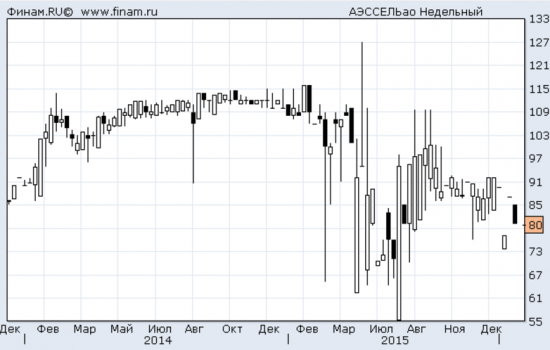

ОАО «ТПГ АЭССЕЛЬ»

Были запланированы крупные кап. затраты за 2013-2016 гг. 463 млн. руб. АЭССЕЛЬ – по прикидкам аналитиков Финама должен был произвести просто взрыв в мире сантехники!

Они приводили очень оптимистичный план развития при размещении акций. Но в жизни вместо планируемой прибыли за 2014 год в 71 млн. рублей получили прибыль в 2 млн. рублей.

Посмотрим, конечно, 2015 год, но я не жду чуда.

ОАО «Армада»

Как я писал два года назад: Цена акции уже на уровне дна 2008 года. Но посредственные результаты (выручка стагнирует) компании не дают мне права рекомендовать акции Армады для инвестирования.

Акции сложились еще в 4 раза. Там еще корпоративный конфликт был, и вообще одна некрасивая история.

Жесткий трэш закончился. В следующей части напишу о второй группе (нейтральное мнение было) и третьей группе (можно купить либо задуматься о покупке)...

Продолжение — вторая часть.

Успешных инвестиций!

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

Все мы рано или поздно придем к инвестициям только с разными горизонтами, сложно жить спекулянту на рынке))

Капитал будет расти. Человек имеет основную работу, карьеру и инвестирует, чем не хороша эта модель инвестиционный жизни?

А объемов почему нет, это же не ликвид в основе своей.

Шортите ВСЁ к чему он прикасался ©

Чубайс, инновации, инвестиции… хоспаде… рука-лицо

Все, кто хочет жить — не прикасайтесь к компаниям дешевле 15млрд рублей.

цирк online так сказать