SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

Сектор РИИ. Российский НАСДАК – поиск возможностей! Часть 1.

- 21 мая 2014, 22:48

- |

Примерно полтора года назад я довольно подробно изучал российский сектор инноваций и инвестиций нашей биржи:

Компании РИИ – инновационные журавли фондового рынка. Часть 1.

Левенгук

ИПО Мультисистемы и зависимая аналитика от Инвесткафе...

Компании сектора РИИ – «бойлерная» российского фондового рынка. Часть 2.

Компании сектора РИИ – «бойлерная» российского фондового рынка. Часть 3.

КОММЕНТАРИЙ от Компании ОАО «ИСКЧ»

Тогда меня особенно ничего не заинтересовало. Был либо откровенный трэш – компании-пустышки, за которым вообще ничего не было, либо компании, которые имели лишь планы, а не результаты. Что в принципе, для венчурных проектов нормально, на то это и венчур.

Возможно, я просто тогда не был готов к венчурным инвестициям. Сейчас в моем портфеле есть довольно крупная для меня венчурная инвестиция – Управляющая компания, работающая в сфере коллективных инвестиций в ценные бумаги и недвижимость. Это довольно сильно похоже на венчур, так как реальных положительных финансовых результатов для акционеров она не имеет, но имеет отличную ИДЕЮ, которая может выстрелить и увеличить Ваши инвестиции в сто раз!

Были компании в секторе РИИ уже прошедшие этап стартапа, но имевшие инновационные вещи в своей деятельности, либо компании, которые просто решили выйти на биржу и стать публичным бизнесом, что тоже хорошо.

Но меня не устраивали цены. Даже полтора года назад инновационный индекс был не на высоте — на -45% ниже от своего старта 29 декабря 2009 года. Данное падение вполне объяснимо – акции начинали торговаться после своих IPO, а мечты за дорого продаются.

Я обещал вернуться к этой теме. Посмотрим, что стало с теми компаниями, которые я анализировал, а также посмотрим на новичков на секторе РИИ.

Но основная проблема в оценке данных компаний заключается в том, что привычные способы стоимостного инвестирования очень сложно применить к данным компаниям – они существуют совсем мало времени, не платят дивиденды, не имеют стабильной прибыли, очень велик риск провала (хотя весь бизнес имеет риск). Как говорят руководители самих компаний инноваций (например, Плазмека) – «Вы покупаете не компании, которые уже приносят стабильные прибыли, а компании, которые инновации превратят в продукт». Но это уже совсем другой вид инвестиций – венчурный, для широкого круга инвестор он точно не подойдет, и даже будет вреден.

Прошло еще время и будет интересно посмотреть, что сейчас происходит в секторе РИИ.

Вообще наша биржа должна как можно больше выводить эмитентов на торги, без всяких запросов от самих эмитентов. И кстати до сентября 2013 года Закон это позволял ей это делать. Сейчас всё иначе. Честно сказать, происходит бредовая ситуация в России по этому вопросу.

Ведь сделки совершают акционеры компаний, а не компания. И биржа является самым удобным средством в этом процессе, причем тут мнение топов компаний или мажоритарных акционеров, которые инициируют делистинги своих акций.

Биржа не должна совершать делистинги, что она делает по требованию эмитента, а наоборот вывести, все открытые акционерные общества к торгам. Почему у нас по сей день существует RTS Board? Точнее более правильнее, задать вопрос – почему эмитенты, которые есть на RTS Board – отсутствуют на Московской бирже???

Конечно, это убьет бизнес некоторых брокеров, которые работают на бешенных спредах на внебирже? Но всё-таки желание некоторых участников делать легкие деньги в мутной воде – это не должно быть главным для Московской биржи.

Биржевая сделка через простой стакан – что еще может быть более открытым и простым инструментом? Если биржа выведет тысячи тикеров, какие дополнительные расходы ей придется нести? Никаких. А вот увеличение оборотов и соответственно комиссионного вознаграждения – ей обеспечено! Даже копеечные обороты по тысячам инструментов — выливаются в многомиллиардные комиссии.

Существует много компаний среднего и малого размера с выручкой около 1 млрд. руб. (30 млн. долл.), которые имеют довольно интересный бизнес. Например, производство автоцистерн, производство стекла, сети ресторанов, коммунальные компании, компании по уборки мусора и так далее…

Тот бизнес, который очень близко к нам, мы можем знать руководителей лично и легко понять суть бизнеса данных компаний. И было бы отлично иметь возможность иметь долю в данном бизнесе, т.е. купить акции на бирже.

В принципе, эти задачи и был призван сектор РИИ на Московской бирже – рынок инноваций и инвестиций, т.е. компании, несущие инновацию, новую технологию, а также компании, которые, требуют инвестиций, и желающие стать публичной.

Приобретая статус публичной компании, бизнес получает довольно большое количество плюсов. Прозрачность бизнеса, удобный способ входы и выхода из бизнеса, акционерное финансирование иной раз бывает более привлекательным способом привлечением пассивов, чем кредитование и так далее.

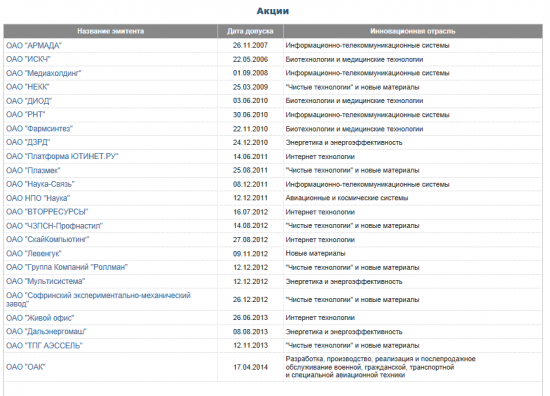

На данный момент в список компаний сектора РИИ входит всего 23 российских компаний.

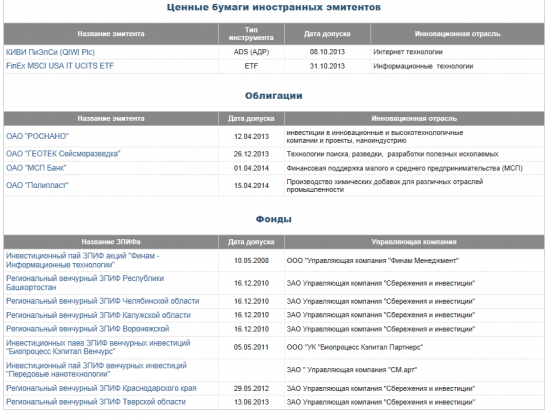

Еще 2 иностранных эмитента (один с которых российский), облигации и венчурные фонды.

Список объектов определен. Начнем. Рекомендую для интереса прочесть, то, что я писал полтора года назад по данному сектору – смотрите ссылки в начале данной статьи.

Тогда в секторе РИИ было что-то около 16-19 компаний плюс еще те же венчурные фонды. Можно сказать, что сектор РИИ — практически и не развивается…

7-10 новых акций за 1,5 года – это плохой результат. Этот список должен каждый год пополняться по 50-200 компаний. Но, увы…

И где Майл.ру и Яндекс – это ведь российские компании, самые что не есть – инновационные. Да уж…

Что имеем, то имеем.

Начну с того, что сразу отметаем из поля зрения.

В данном исследовании я не буду рассказывать про облигации. Покупка облигаций, даже венчурных компаний, это всё-таки покупка облигаций. Вот уровень доходностей по данным облигациям на конец марта 2014 года.

Следующая группа ценных бумаг из сектора РИИ – это 8 паёв венчурных фондов Управляющих компании – «Сбережения и инвестиции», «СМ.арт», «Биопроцесс Кэпитал Партнерс».

По венчурным фондам есть ограничение – покупать их могут только квалифицированные инвесторы. Паи венчурных фондов предназначены для квалифицированных инвесторов, в соответствии с Пунктом 3 Статьи 52 Федерального закона от «29» ноября 2001 года №156-ФЗ «Об инвестиционных фондах» информация об акционерном инвестиционном фонде и о паевом инвестиционном фонде, акции и инвестиционные паи, которых ограничены в обороте, может предоставляться только владельцам указанных акций и инвестиционных паев и иным квалифицированным инвесторам. Результаты деятельности не известны.

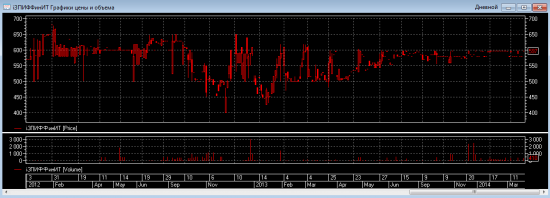

ЗПИФ акций «Финам — Информационные технологии» (RU000A0JNUN9)

Первым эмитентом Сектора РИИ был именно Закрытый паевой инвестиционный фонд акций «ФИНАМ – Информационные технологии» (ФИНАМ-IT). Он же является самым успешным проектом (если не единственным) среди инновационного сектора РИИ.

В ходе биржевого размещения июне 2007 года в Секторе РИИ на Фондовой бирже ММВБ инвесторам был предложен дополнительный выпуск паев фонда «Финам – Информационные технологии», который был полностью выкуплен участниками. Всего в Секторе РИИ «ФИНАМ» предложил инвесторам 53 тыс. паев своего фонда, стоимость каждого из которых составила 9467,61 рубля (позже прошло дробление пая 1:100).

Стоимости пая с июня 2007 года — за 5 лет фонд показал просто отличный результат! Кто вложил в июне 2007 года к 2012 году заработали более +550%.

Основную долю успеха принесли два проекта Mamba – сайт знакомств и Badoo – социальная сеть и сайт знакомств, кроме этого были проекты Ашманов и Партнеры (маркетинг) и Манимэйл (он-лайн платежи).

Последние два года рыночная цена на Московской бирже и расчетная цена были довольно близки. А ликвидность крайне низкая.

Согласно прежних Правил доверительного управления ЗПИФА дата окончания срока действия договора доверительного управления фондом была до 30 января 2014 года. Но летом 2013 года данную дату продлили до 30 января 2019 года.

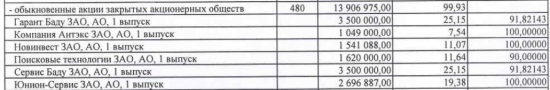

Интересный момент – тогда я писал о том, что с баланса исчезла весьма крупный актив – 99,9% ЗАО «Гарант Баду» и 99,9% ЗАО «Сервис Баду» (владели долей в Badoo) и потом сразу прошло погашение половины паёв. За прошедшие полтора года – они снова появились, сейчас на балансе 91,82% той и другой компании, а также была проведена новая эмиссия паев.

Происходят какие-то внутренние перемещение долей бизнеса в группе компаний с использованием данного фонда, весьма непрозрачные и непонятные для сторонних инвесторов – при практически неизменной цене стоимости пая.

Кочетков два года назад, говорил, что «до 2014 года цель — монетизация инвестиций». Но в итоге данные активы вновь вернулись на баланс фонда.

Самая главная проблема всех ЗПИФов — это оценки непубличных активов! Расчетная цена может стать реальной лишь при реализации непубличных активов за реальные деньги. И по какой цене и когда это произойдет – очень сложно предположить!?

Сколько стоят Мамbа.com и Badoo, а также некая ЗАО «Поисковые технологии»? Если Ваша оценка данных 6 ЗАО окажется выше 13,91 млрд. рублей – то есть смысл покупать данный фонд. У меня на это нет ответа. Мне довольно сложно оценить бизнес ЗАО не имея отчетности…

Иностранный биржевой инвестиционный фонд FinEx MSCI акций IT-сектора США (FinEx MSCI USA IT UCITS ETF) (FXIT)

Это ETF — созданный российскими управляющими в ирландской юрисдикции.

Это индексный фонд – активы распределены в соответствии с индексом MSCI USA Information Technology Index, который отражает динамику высокотехнологичных акций компаний высокой и средней капитализации на фондовом рынке США. Все компании, включенные в индекс, относятся к сектору IT (информационные технологии) в соответствии со стандартами Global Industry Classification Standard (GICS, Глобального стандарта классификации отраслей).

Первичный листинг фонд прошел на Ирландской бирже. 31 октября 2013 г. фонд был допущен к торгам на Московской Бирже, 20 декабря 2013 года включен в Сектор РИИ. Эмитентом является компания FinEx Funds plc. Акции ETF фонда номинированы в долларах США, котировки и расчеты по ценным бумагам осуществляются в российских рублях.

Всё хорошо, только причем тут Сектор РИИ ??? Как заявляет наша биржа — «Рынок инноваций и инвестиций» (РИИ) Московской Биржи — аналог известных в мире NASDAQ и AIM, выход на которые является не только своеобразным сертификатом «зрелости бизнеса», но и способен придать ему мощное ускорение.

Задача РИИ и IPOboard состоит в том, чтобы помочь молодым амбициозным и уже доказавшим свою успешность компаниям выйти на публичный фондовый рынок, заместить инвестиции на ранних стадиях развития средствами широкого круга инвесторов. РИИ был создан несколько лет назад специально для инновационных высокотехнологичных компаний, ориентирован на малый и средний современный бизнес и предназначен для привлечения инвестиций.

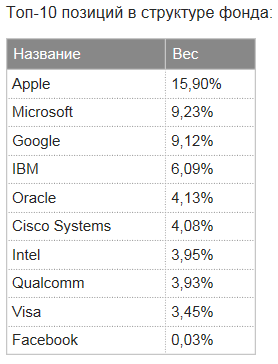

ETF на иностранные акции IT-сектора (Apple 15,90%, Microsoft 9,23%, Google 9,12%) не совсем подходит под описание вышеописанных целей Проекта РИИ. Всё-таки это покупка американского hi-tech…

Странное понимание построения российского НАСДАКа.

Ну да ладно, может кому-то будет полезна возможность купить данный индекс на Московской бирже. Плюс фонда — 2 раза в год выплачивает дивиденды.

Кстати, с начала торгов FXIT на Московской бирже (конец октября 2013 года) за 5 месяцев цена пая выросла в рублях на +23%. Но в данной случае предыдущий рост актива — скорее минус, чем плюс. Есть опасность купить то, что может быть уже на пике.

Покупать NASDAQ по факту сейчас не очень интересно после почти утроения за последние 5 лет

И акция с самой большой долей в портфеле — Apple Inc. (AAPL) также очень похоже, что на хаях. За 5 лет Apple выросли в 6 раз!!!

Как еще заявляет компания – «фонд дешевый» по расходам – общий размер всего 0,90% в год. Видимо, создатели фонда предполагают, что российские инвесторы не знают английского, и не могут сравнить комиссионные расходы различных фондов.

Например, американский фонд Fidelity MSCI Information Technology Index ETF на тот же индекс имеет Expense Ratioвсего 0,12%. И другие фонды на технологические индексы США ограничиваются размером комиссионных в 0,14-0,35%. Всё-таки 0,90% — для индексного фонда это уже слишком… Где задачей управляющего является лишь покупка в нужных пропорциях акций в портфель.

Но это Россия… И кто-то же будет покупать и данный замечательный продукт.

В продолжение — еще анализ 24 компаний с приставкой i. Возможно, там есть что-то интересное…

Продолжение тут - http://smart-lab.ru/blog/184723.php

583 |

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

12 марта Группа Ренессанс страхование опубликует МСФО за 2025 год

Напоминаем, что 12 марта 2026 года RENI опубликует МСФО Группы за 2025 год, а также проведет День инвестора, чтобы рассказать о ситуации на...

13:40

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

тыж по дивам — оцени их в науке;)

А Саша купил 1 треш-стак и при этом пишет про венчур и все его опасности. Естественно, что если обычно из 50 контор выстрелит одна, то угадать, что это будет арсагера — вероятность 2%. Ну не знаю.

еще есть две компании — но они не опубликовали МСФО за 2013 год

это всё будет в пятой части воскресенье вечером

Согласен, что у нас в России есть много идей, много умных и образованных, часть этих идей сейчас уже активно развивается и финансируется только вот через фонды прямых инвестиций, а не через биржу.