SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

Компании сектора РИИ – «бойлерная» российского фондового рынка. Часть 2.

- 25 ноября 2012, 18:16

- |

Начало - http://smart-lab.ru/blog/inside/86816.php

Теперь про акции компаний из сектора РИИ.

Всего 19 эмитентов, Ситроникс в этом году перестал быть публичным (был выкуплен РТИ). Еще 2 компании (хотя и заявлены на сайте ММВБ) – ОАО

«Теплофон» и ОАО НПО «Наука» невозможно купить – стакан на ММВБ пустой.

Получается – всего 16 компаний, не густо. Повторюсь, оценить перспективы данных компаний не могу – ожидания не принимаю в расчет. Истории по данным компаниям совсем короткие.

Конечно, идея очень хорошая – есть какое-то ноу-хау, нужны деньги для того, чтобы из идеи создать продукт и продать его. Но когда что-то начинается со лжи, то дальше мне уже не интересно. Прочитав ниже текст Вы поймете о чем я.

Начнем с основ для финансового аналитика – отчетность. Из 16 компаний только у половины (8) есть консолидированная отчетность по МСФО. Ну как можно что-то понять по РСБУ, может там на «дочках» суперубытки, супердолги или наоборот суперприбыль. Хотя и МСФО не спасает от «чудес бухгалтерского мастерства». И когда бухгалтерия в компании «работает» лучше всего бизнеса – это уже тревожный звонок.

Просмотрев все компании РИИ я не нашел объекта для вложений применяя стоимостный метод оценки. Правда, есть несколько компаний, в которые может быть и можно инвестировать, но в будущем. Мой подход – покупать «зрелые» компании, имеющий «большой ров безопасности», «экономическую франшизу» и прочее по приемлемым ценам.

А это компании старт-апы либо компании «как бы инновационные» — есть задачи создать «рынок инноваций и инвестиций» в России, вот и делают люди. Только почему должны страдать инвесторы на IPO почти всегда??? Почему цены размещений берутся «из воздуха». И всё бы ничего, но данные действия разрушают фондовый рынок в России – чем больше таких будет IPO, тем больше людей отвратят от фондового рынка.

Теперь к конкретике…

ОАО «Институт Стволовых Клеток Человека» (ИСКЧ)

Единственная компания, которая с момента проведения IPO (декабрь 2009) по 9,50 руб. за акцию на данный момент в плюсе (на 23 ноября 2012г. равна 13,38 руб.).

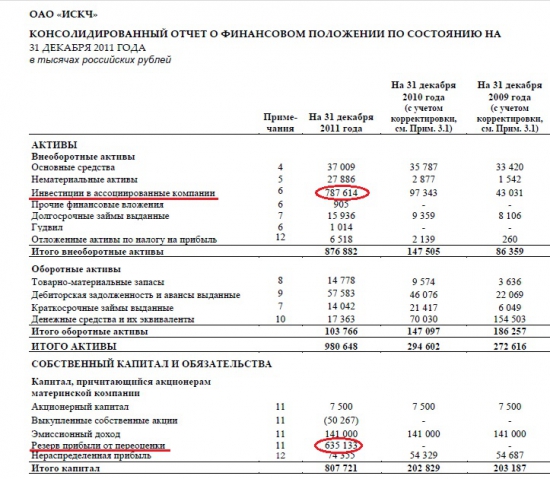

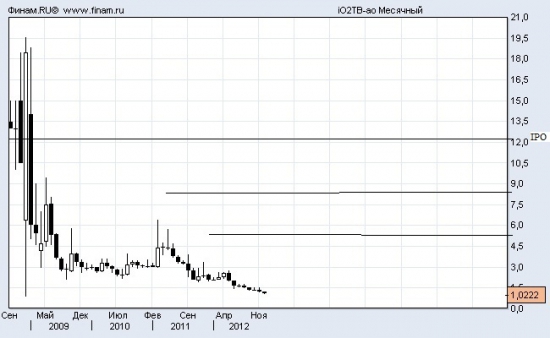

Показатель ROE за 2010-2011 гг. компания не очень красиво выглядит 3,69% и 9,02%. И еще один момент у данной компании – это размер собственного капитала (BV) на конец 2011 года – 807,7 млн. руб., сейчас капитализация 956,6 млн. руб. и получается коэффициент P/BV=1,18. Кажется, что даже дешево. Но посмотрим в баланс и что мы видим из 807,721 млн. руб. собственного капитала 635,133 млн. руб. – это «Резерв прибыли от переоценки». Вот что это такое, прибыли нет, просто деньги из воздуха!!!??? И соответственно выросла статья активов баланса «Инвестиции в ассоциированные и прочие компании». Что произошло?

ИСКЧ переоценила долю в SymbioTec GmbH (Германия) и нематериальные активы, и потом внесла в качестве части вклада в уставный капитал ООО «СинБио» (ноябрь 2011 г.). ООО «СинБио» – проектная компания, занимающаяся разработкой инновационных лекарственных средств («первых в классе»), а также препаратов класса BioBetters для внедрения на российском и международном рынках. Компания была создана для консолидации активов участников в целях реализации многостороннего проекта по производству и внедрению новых лекарственных препаратов, заявленного ИСКЧ в РОСНАНО и одобренного Наблюдательным советом РОСНАНО в декабре 2010 года.

В связи с этой сделкой пришлось выкупить у «несогласных» 2 916 625 собственных акций. Выкуп акций осуществлялся по цене, утвержденной Советом директоров ОАО «ИСКЧ» 29.07.2011 г. – 14,37 руб. за одну обыкновенную акцию. Поскольку акционерами были поданы требования на сумму, превышающую 10% от стоимости чистых активов ОАО «ИСКЧ» на 31.08.2011 г. (дату принятия решения ВОСА), акции выкупались у акционеров пропорционально заявленным требованиям. Коэффициент – 0,7125. Сумма денежных средств, направленных на данный выкуп, составила 41 911 901 руб. Бизнес по-русски, разместили по 9,5 рублей – потом выкупили по 14,37 руб.

Что это такое СинБио? Почему такая оценка данного бизнеса? Риторические вопросы. Высший пилотаж бухгалтерского мастерства. Если актив приносит прибыль, то понятно, если это только ожидания, то можно сказать баланс ИСКЧ состоит из воздуха. Информации по результатам работы ООО «СинБио» нет. Посмотрим, что будет дальше…

ОАО «Армада»

Армада наиболее близка к «зрелости» из всего сектора. Что настораживает Армада» участвует в большинстве крупных государственных ИТ-инициатив: «Информационное общество», «Электронное правительство», «Национальная программная платформа», «Модернизация здравоохранения», «Реформа ЖКХ» и других. Доля заказов в выручке «Армады» от органов государственной власти составила 55%. Еще 17% выручки «Армады» — вклад от компаний с государственным участием в различных секторах экономики (финансы, энергетика, нефть и газ, медицина и другие). То есть существует довольно большая зависимость от гос. заказов (72%). С одной стороны это хорошо, а с другой не очень.

Акции компании торгуются ниже цены размещения.

ОАО «О2ТВ»

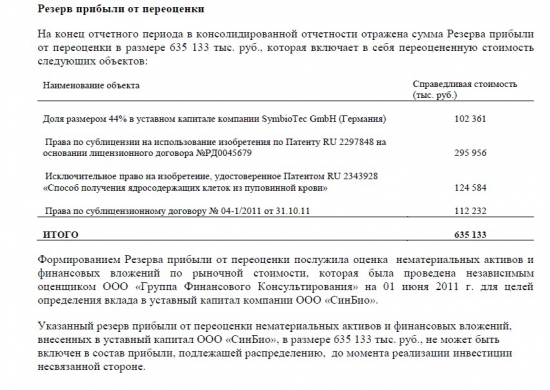

Это компания просто АД для акционеров. О2ТВ проводило одно IPO в июле 2008 года по 12,1 руб. за акцию, и потом еще 2 SPO в мае 2011 по 8,6 руб. и в конце 2011 года по 5,6 руб. по закрытой подписке.Сейчас цена акции равна 1,0222 рубля. Жесть!

За последние 4 года (2008-2011гг.) компания несла одни убытки -80,2 млн. рублей. Хотя если учесть прибыль от переоценки нематериальных активов в +110,707 млн. руб. в 2009 году, то не так всё и плохо в целом. Но от переоценки нематериальных активов сыт не будешь. Вот и акционеры и оплачивают «праздник каждый день» (регулярная эмиссия акций).

Но даже сейчас я считаю, что акции ОАО «О2ТВ» дешевы, они как минимум должны спуститься к размеру собственного капитала, то есть еще примерно вдвое до 49 копеек. Но и в этом случае, бизнес который не приносит прибыль — бессмысленный…

ОАО «Платформа ЮТИНЕТ.РУ»

Тут тоже компания не может порадовать своих акционеров – котировки ниже цены размещения в июле 2011 года (195 руб.).

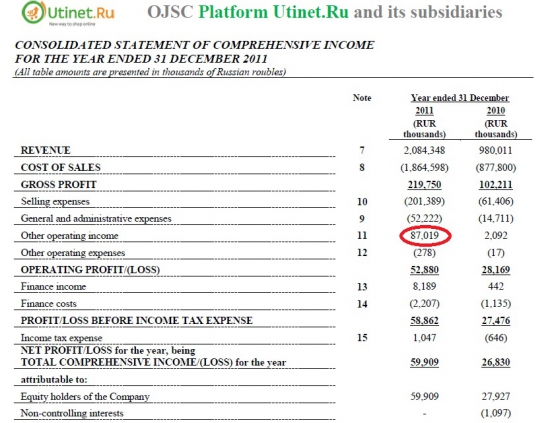

Если считать по чистой прибыли 2011 года на данный момент (23.11.2012) коэффициент Р/Е равен 50,77 (!!!) Это очень дорого! Но самое главное, что и этой «чистой прибыли» не существует в природе – она «нарисована». Поражаюсь «мастерам бухучета»- в 2011 году с помощью статьи «Прочие доходы» ЮТИНЕТ.РУ заработали 87,019 млн. руб.

Смотрим дальше отчетность, что же это за прочие доходы?

А это почти всё – списание кредиторской задолженности связанной стороной. Взяли и простили долг компании – кто это такой благотворительностью занимается? Кто-нибудь может дать комментарий по этому поводу – это же бред.

Не будь этого списания — была бы не прибыль в +59,9 млн. руб. за 2011 год, а убыток в -25,5 млн. руб. Как то не круто после IPO сразу убыточный год.

Еще сейчас P/BV = 6,09, не слабо, притом, что нематериальные активы составляют почти все долгосрочные активы…

Все слова-слова, я люблю цифры – и честные цифры.

ОАО «Русские Навигационные Технологии»

Финансовые показатели компании не вызывают замечаний (рост чистой прибыли, приемлемый ROE, отсутствие долга, и цена на данный момент справедливая, одно останавливает – работает только с 2010 года) – в будущем возможно еще раз к ней присмотрюсь. IPO правда, как обычно провела по завышенным ценам.

ОАО Медиа группа «Война и Мир»

Это вообще компания – нонсенс, этим летом прославилась просто фантастическими финтами, точнее её руководитель Федько, видимо посчитавший, что свои творческие таланты можно применить и на фондовом рынке – хотя в цивилизационном мире это называется просто – манипуляцией рынком. Летом я написал несколько топиков про «Война и Мир», Элвис и другие освещали новости от Война и Мир.

Всё началось с интервью Федько, о том, что компания должна стоить 30 руб., потом было 2 заседания СД, где сначала предлагался выкуп акций по 17 рублей (16 августа 2012г.), а потом по 13 рублей (31 августа 2012г.), но в обоих случаях – Совет Директоров голосовал против! Нонсенс! Независимый СД (состоит из одних иностранцев) — при том, что у основного собственника Федько был контроль над 90% (когда были выбраны члены СД – то есть это его люди).

20 сентября 2012 приняли всё-таки решение по выкупу акций по 13 руб., но с какой-то дурацкой формулировкой «Количество Акций, приобретаемых в соответствии с настоящей Офертой, рассчитывается Продавцом самостоятельно. Расчет максимального количества Обыкновенных акций, предлагаемых к покупке Продавцу, осуществляется по следующей формуле: Y = Z *0,4%, где Y – количество Обыкновенных акций, которое будет приобретено Покупателем за время действия предложения Оферты, которое по мере необходимости округляется в сторону уменьшения до целого числа во избежание приобретения дробных Обыкновенных акций; Z – количество Обыкновенных акций в собственности Продавца по состоянию на конец операционного дня 11 января 2013 года; 0,4% – рассчитанный коэффициент пропорционального приобретения в процентах (объем выкупаемых акций за время действия предложения Оферты в процентном соотношении к уставному капиталу Общества). Настоящая Оферта может быть акцептована Продавцом в срок с 20 сентября 2012 года по 20 октября 2012 года и не может быть отозвана Покупателем до окончания срока для ее акцепта». Просто бред…

К чему это всё было? Посмотрим отчет за 3 и 2 кварталы 2012 года, там доля участия в капитале у:

ООО «Телеканал „Война и мир“(на 100% принадлежит ОАО Медиа группа «Война и Мир») 3.64%

Федько Виталий Филиппович 44.09%

А в отчете за первый квартал 2012 год:

ООО „Телеканал “Война и мир»(на 100% принадлежит ОАО Медиа группа «Война и Мир») 20.3352%

Федько Виталий Филиппович 69.4%

Т.е. Федько и был теми «слабыми руками» (продал 42% акций), которые опустили котировки в начале года, а потом еще летние манипуляции – сколько дали ему заработать неизвестно??? Прямо кукловод.

Судя по отчетности, компания приносит чистой прибыли по 60 млн. рублей за полгода (1 полугодие 2012г. и 2-ое полугодие 2011г.) – а капитализация 134 млн. руб. при собственном капитале в 620 млн. рублей. Как такое может быть?

Возможна причина в отчетности МСФО – посмотрите ради интереса. Что за основные средства на 400 млн. рублей например??? Информации совсем мало – вот и думай: «верю – не верю»? Станиславский отдыхает…

ОАО Завод экологической техники и экопитания «ДИОД»

ДИОД» занимается выпуском товаров для сохранения здоровья. Основные направления деятельности компании – это разработка и выпуск инновационных лекарственных средств на основе природного сырья, биологически активных добавок, лечебной косметики, медицинской техники – в общем типа российского Гербалайфа.

Цены с момента IPO конечно снижаются.

За последние 4 года идет только снижение годовой чистой прибыли, соответственно и ROE снижается. Не хотят уже в таких количествах покупать БАДы, довольно негативное отношение к ним. Хотя компания даже дивиденды платила раньше – по целых 30 или 40 копеек в год. Не вижу смысла инвестировать в угасающую компанию…

ОАО «ВТОРРЕСУРСЫ»

Компания занимается черным ломом – что тут инновационного? Но хоть немного делает планету чище – и то хорошо!!!

ОАО «ВТОРРЕСУРСЫ» планирует реализовать 20% акций, принадлежащих дочернему обществу. Установленная цена предложения: 12 рублей за акцию. Реализация запланированного пакета акций производится на основе адресных сделок, организатором которых вступает ООО «СКАЙИНВЕСТ Секьюритиес».

Всем инвесторам, которые приобретают акции посредством адресных сделок, предлагается американский опцион пут на 12 месяцев на весь объем приобретаемого пакета с ценой исполнения 9 рублей, призванного ограничить риски инвесторов, продемонстрировать заинтересованность в росте акционерного капитала и намерение компании придерживаться лучших практик корпоративного управления.

Вот с опционом – довольно интересная задумка, правда и тут схитрили. Любое физическое или юридическое лицо, которое приобрело акции ОАО «ВТОРРЕСУРСЫ» до 30 сентября 2012, вправе приобрести опцион пут (американский) на следующих условиях: Срок исполнения: 12 месяцев

Цена исполнения: 9 рублей.

Премия по опциону: 49 копеек/акцию

Продавал опцион ЗАО «Сфера» (на 100% принадлежит ОАО «ВТОРРЕСУРСЫ»), т.е. по факту у акционеров есть возможность продать акцию по 9 рублей, которую они сами купили год назад за 12 рублей – какой изощренный ход?!

Пока цена около 12 рублей, даже выше.

По фин. показателям компания не заинтересовала, да и работает всего один год в данном виде…

Продолжение следует...

177 |

Читайте на SMART-LAB:

📊 Как меняется клиент ресейла в России

Рынок ресейла за последние годы заметно изменился — вместе с ним меняется и профиль покупателя. Если раньше вторичный рынок ассоциировался...

10:00

BRENT: рынок ищет точку опоры после шоковой дестабилизации

Нефть взлетела до многолетних максимумов, затем резко скорректировалась, теряя большую часть прироста, испытав при этом экстремальную...

14:39

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

в голову пришла очень доходная стратегия торговли — шортить IPO в РФ)

Но это только инвест. дома смогут заморочиться — но им это не нужно...)

Отличный материал!