SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

Ответ ОАО «ГК «Роллман»

- 07 сентября 2014, 18:38

- |

Пришел ответ от компании Роллман, по заданным мною вопросам в серии статей посвященных компаниям из сектора РИИ

Факт ответа — это уже хорошо характеризует данную компанию. Значит, руководство компании готово отвечать на вопросы, даже от миноритарных акционеров, в России – это большая редкость…)

Вот ответ:

«Александр, добрый день!!!

Вы писали материал «Сектор РИИ. Российский НАСДАК – поиск возможностей!», заключительная часть которого находится по следующей ссылке: http://smart-lab.ru/blog/185270.php. Там Вы задаете к компании ОАО «ГК «Роллман» вопросы, на которые мы с удовольствием ответим Вам. Так же, хотим сказать Вам огромное СПАСИБО за то, что потратили столько времени и сил на написание такого большого обзора по сектору РИИ. Мы с огромным интересом изучили его и нам приятно, что Вы высоко оцениваете потенциал нашей компании и стали акционером ОАО «ГК «Роллман». Александр, мы думаем организовать день открытых дверей для акционеров и потенциальных инвесторов в офис компании, на производство и возможно на открытие гипермаркета, куда с огромным удовольствием пригласим Вас. Далее ответы на ваши вопросы.

Во-первых. Компания имеет стабильную прибыль каждый год, но размер собственного капитала снижается довольно значительными темпами.

Данный момент имеет место быть из-за особенностей бухгалтерского учета по стандартам МСФО, из-за так называемого эффекта реструктуризации бизнеса по приведению в традиционную холдинговую структуру.

Ваш второй вопрос, как раз про это. Через несколько лет данный момент в бухгалтерском учете будет исчерпан.

Что такое «эффект реструктуризации бизнеса по приведению в традиционную холдинговую структуру»? По 280-380 млн. рублей отнимают – может это из-за существующей закольцованности владения компаний в холдинге ?

Это показатель нераспределенной прибыли прошлых лет, который включает в себя результат переоценки активов при переходе на МСФО. При первом применении МСФО за 2012 год «ГК «Роллман» провела переоценку большинства основных средств (ОС) по справедливой (рыночной) стоимости с привлечением независимых оценочных компаний. Сумма дооценки была отнесена в увеличение добавочного капитала на счет нераспределенной прибыли.

Это кстати, второй момент, который хотелось бы отметить. Чем проще структура владения в холдинге тем лучше это воспринимают акционеры.

Такая схема владения возникла при создании ОАО «ГК «Роллман» ввиду широкого круга бизнес интересов холдинга. В компании есть полное и четкое понимание того, что структуру владения нужно упрощать и некоторые шаги в этом направлении делаются. Процесс этот не быстрый и требует большой юридической проработки, так как необходимо учесть интересы всех партнеров. Хотелось дополнить, что основная задача для руководства компании на сегодня, как и ранее — это производство, расширение и диверсификация бизнеса, что в итоге положительно скажется на росте акционерной стоимости компании.

Момент по обозначению привилегированных акций не в уставном капитале, а в разделе Обязательства.

Этот момент уже исправлен, и привилегированные акции включены в уставный капитал. В разделе Обязательства они учитывались в связи с тем, что на тот момент не прошла регистрация изменений в устав общества.

Только казначеек сейчас еще 44% от всего выпуска – это третий вопрос – зачем так много, ведь планировалось разместить 25% капитала – или это первое размещение, а в дальних планах – было иметь фри-флоут в 50%.

Вы абсолютно правы, в планах иметь фри-флоут в 50%, за счет продажи «казначеек», которые находятся на балансе дочек. На сегодняшний день подлежащий продаже пакет акций составляет чуть меньше 25%, который и был заявлен при размещении.

С Уважением,

Генеральный директор

А.Л. Воробьев»

Спасибо за ответ!

В моём портфеле уже есть привилегированные акции Роллмана. Для меня – это замена банковского депозита, но более с высокой доходностью и дополнительной защитой. Я «избавился» от банковских депозитов, и хочу иметь подобные «облигационные» темы, но с большей защитой.

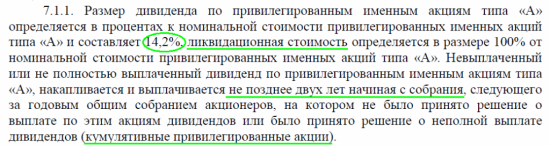

Посмотрите выдержку в Уставе про данные акции:

Конечно, риск неисполнения того, что написано есть, как без этого. Риски есть всегда.

26 мая 2014 года в своем блоге писал про данную возможность — Дивиденды и акции. Россия – страна возможностей! Кто-то еще тогда использовал данную возможность в спекулятивном плане, но для меня это инвестиция, как минимум на год (если всё будет ОК – три отсечки продержу, уже одна прошла).

Можно было купить по номиналу в 100 рублей за акцию (да и сейчас, пока компания не разместила весь объем можно купить – 100 рублей это и ликвидационная стоимость префов, если что), пройти отсечку 1 июня 2014 года (с учетом Т+2 – нужно было купить до 28 мая 2014 года), и получить полугодовой дивиденд в 7,1 руб. (чистыми 6,461 руб. на акцию).

Так как ГОСА тогда уже прошли, где утвердили дивиденды по привилегированным акциям – получается, нужно было просто поднять деньги с пола!!!

Весь вопрос был тогда — что будет с ценой акции после первой отсечки. Возможно, кто купил акции со спекулятивными целями – их решит продать. Купил он за 100 руб., дивиденд за полгода чистыми 6,461 руб.

В итоге 93,539 рублей за акцию – это минимальная цена, когда инвестор прошедший отсечку будет в плюсе.

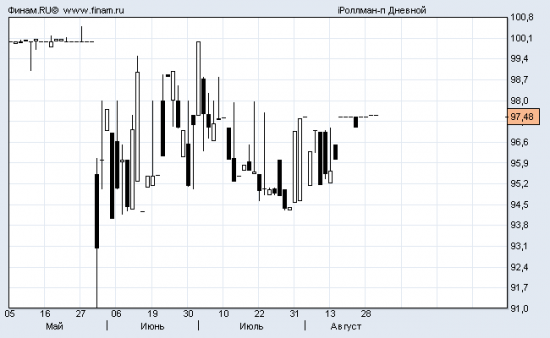

Примерно так и получилось, конечно, какие-то горячие головы еще ниже в моменте продавали цену:

Цена довольно быстро вернулась почти к тем же 100 руб. – точно деньги с пола!!!

26 мая я писал:

«Получается сейчас – это самый выгодный момент для покупки – покупаем 27-28 мая 2014 года, а продаем в июне 2015 года. Период инвестирования – 1 год и 1 неделя. Но за этот период мы подпадаем под 3 отсечки – это 19,383 рубля на акцию чистыми (за минусом НДФЛ). Купили мы по номиналу напомню – это 100 рублей. Кроме того, полученные дивиденды можно реинвестировать.

Не знаю, сколько будет таких инвесторов, и насколько упадет цена? Предположим, что до 95 рублей, в итоге данный спекулянт будет иметь 1,461 руб. на акцию за 1 месяц – это около 17% годовых.

Но что интересно, и покупать по 95 рублей после отсечки тоже интересно. Если также продержать 1 год и полнедели уже. То за следующие 2 отсечки можно получить 12,922 руб. чистыми, в следующие 12 месяцев. Но так как база ниже номинала, то и доход будет выше заявленного в Уставе.

Я уже купил – и мне интересно, что будет в июне 2015 года. Если компания будет платить дивиденды (она может их отложить, если не будет прибыли например, но в любом случае заплатить потом) все 3 следующие отсечки – как думаете, сколько будет стоить акция ?

Ведь 14,2 % — это доходность намного выше средней ставки по банковскому депозиту.

И вероятнее всего акция должна пройти переоценку, например, к див. доходности 11% чистыми – это 117 рублей.

Получается – потенциально я получу 19,38 рублей за год и возможность продать за 117 рублей. В итоге доходность около 35% годовых. Даже 19 руб. дивидендов и продать за 106 рублей – меня устроит.

Ключевое слово, потенциально. Если компания будет платить дивиденды стабильно – три раза без проволочек – это уже стабильно в России, и люди заинтересуются этой акцией, то всё так и будет.

Конечно, депозит защищен страхованием АСВ, но тут не просто облигация, а «облигация с защитой» — по факту инвестор дает кредит в виде покупки привилегированных акций самому предприятию без посредника в виде банков.

Риск больше – за это инвестор вправе требовать премию в доходности. Сейчас она более чем достаточная….»

Посмотрим, насколько сбудутся мои планы по поводу данной инвестиции…

А что сейчас?

Акция сейчас стоит 97,5 рублей – никакой премии и нет в помине, а наоборот дисконт.

Инвесторов, во время санкций и обострения вокруг Украины, готовых инвестировать в кумулятивные привилегированные акции с номинальной доходностью в 14,2% годовых в рублях не много…

Но инвестиционная возможность, озвученная мною в мае 2014 года остается и сейчас!

До следующей отсечки – еще 3 месяца и будет еще полугодовой дивиденд в 6,461 руб. Если предположить, что цена потом (хотя бы за месяц) опять вернется к 97,5 руб. То получается доходность в 6,62% за 4 месяца чистыми – или 19,9% годовых !!!

Кроме этого, повторюсь – то, что такие акции торгуются с дисконтом, а не премией – это аномалия связанная лишь с неверной оценкой рисков участниками рынка!!!

Возможно, конечно и я ошибаюсь, а рынок наоборот прав?!) Но в этом и есть вся соль инвестиций! Возможности и риск!

Каждый должен сам нести ответственность за свои решения – я рискую своими вложениями. Я подстраховываюсь через диверсификацию инвестиций — держу в данных акциях 3% от капитала…

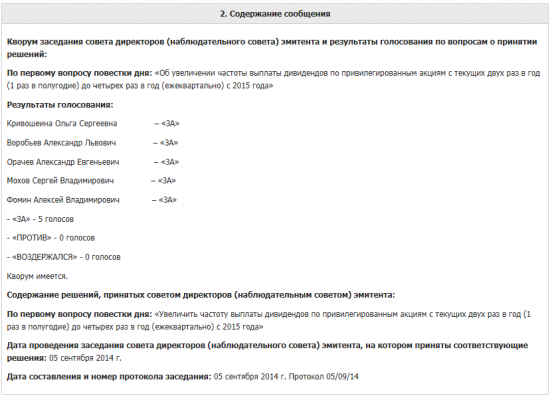

И еще дополнение по привилегированным акциям Роллман.

Совсем свежая новость появилась на сайте компании – в эту пятницу Совет директора принял решение о переходе с 2015 года к ежеквартальной выплате дивидендов !!!

Для владельцев привилегированных акций – это отличная новость!

Успешных инвестиций!!!

93 |

Читайте на SMART-LAB:

Почему металлы могут быть хорошим решением для начинающего трейдера

Драгоценные и промышленные металлы сопровождают человечество тысячи лет. Они всегда были символом ценности, стабильности и «настоящих»...

16:17

Сегодня МГКЛ на Конференции IPO – 2026 📍

Команда МГКЛ уже работает на площадке — наш стенд открыт, будем рады встречам и вопросам. 🕕 В 18:10–18:25 генеральный директор ПАО «МГКЛ»...

10:00

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Бернстайн

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- Итоги недели

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

какой там сайз на биде?

или если захочешь продать 1000 акций, рынок уйдет на 25% вниз?:)

малоликвидная, это да — тут нужно стоять в стакане…

но цена неадекватная всё-таки, тем более после нового года, когда будет действовать ИИС — эта акция для неё самый подходящий вариант…

1 декабря будет еще дивиденд за полгода, цена будет опять 100 руб., дивиденд 6,4 руб. Есть смысл…

P.S. Спасибо за блог, как всегда очень интересно!

???

для компании в любом случае это дешевле…

1. Работают с непонятными банками

2. Финансируются по повышенным ставкам (миниум на 2-3% можно сэкономить)

3. Факторинг под 25% это нонсенс. Можно найти и под 15%. Кстати, само применение факторинга говорит о том, что есть проблемы с классическим кредитованием. В общем, терзают смутные сомнения.

Чем сложнее технологии, тем сложнее понимание производственных процессов, и тем выше порог входа на рынок. Чем выше порог входа в рынок, тем меньше конкурентов. Чем меньше конкурентов, тем больше прибыли.

===

Что-то с ним не то