SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. option-systems

Роллман ап: привилегированная «облигация»?

- 06 ноября 2014, 20:12

- |

Вчера 5 ноября 2014 года состоялось внеочередное общее собрание акционеров, где были приняты два решения:

-Утверждение выплаты (объявления) дивидендов по результатам 9 месяцев 2014 года по привилегированным акциям. Дивиденд 7,1 руб. (6,461 руб. чистыми). Хорошо.

-Одобрение крупной сделки по выпуску биржевых облигаций Обществом в объеме 500 000 000 (Пятьсот миллионов) рублей, со следующими параметрами: Номинал одной облигации: 1000 руб.; Количество облигаций: 500 000 штук; Купонный доход по облигациям: 17% годовых; Купонный доход выплачивается 2 раза в год; Срок обращения: 3 года.

Про префы Роллмана я уже писал — Сектор РИИ. Российский НАСДАК – поиск возможностей! Часть 5. и Ответ ОАО «ГК «Роллман»

Кто-то даже их спекулятивно использовал, купив всего на 2 дня — Спасибо Александру Шадрину.

Я же придерживаюсь долгосрочной стратегии инвестирования.

Через две недели будет очередная отсечка, с учетом Т+2 – это 21 ноября 2014 года, по текущей цене получается дивидендная доходность +13,5%(6,461 /95,50 *2) чистыми.

Обычно после отсечки происходит геп вниз на величину дивиденда. Но акции и так сейчас торгуются на бирже с дисконтом – 95,5 руб.

Ситуация – аномалия. Возможно, причиной является то, что акция в данный момент еще не размещена полностью и сверху (на 100 руб.) существует потолок в виде самой компании. Вот такой подарок к концу 2014 года дает инвесторам Роллман.

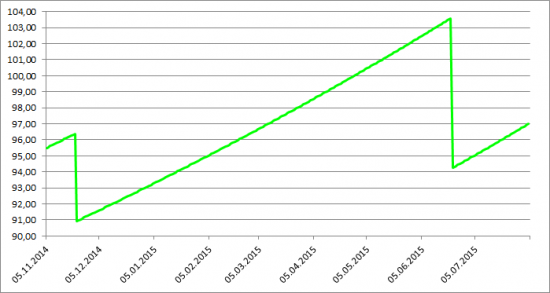

Средняя цена акции за всё время торгов равна примерно 97 руб.

С 2015 года выплаты по привилегированным акциям станут ежеквартальными по 3,55 руб., если исходить из цены 97 руб., тогда чистая доходность данной инвестиции будет равна +13,3% годовых(3,55/97 * (12/3) * 0,91 = 13,3%). При постоянных выплатах данная доходность более чем приемлемая для инвестора.

Кстати, полгода назад я предполагал, что рынок будет привлекать доходность и в 10-12%. В мае 2014 года, покупая акцию по 100 рублей, я исходил из предположения, что имея див. доходность 14,2 % (12,922% чистыми — доходность выше средней ставки по банковскому депозиту) мы будем иметь переоценку, например, к див. доходности 11% чистыми – а это дает цену акции 117 рублей.

Но за последние полгода события с рублем и ставками на долговом рынке России несколько скорректировали моё мнение. 106-117 рублей – это несколько высоко, ближе к 100 рублям более реально. 97 рублей – это уже с запасом прочности.

Но даже, если ориентир поставить на 97 рублей, инвестиционная идея всё также остается.

Посчитаю доходность данной инвестиции на следующее 9 месяцев — с 05 ноября 2014 г. по 04 августа 2015 г. — «доходность к погашению», словно это облигация.

В конце июня 2015 годапо итогам 2014 года будет еще полугодовая выплата в 7,1 руб.,и одновременно с этим Роллман заплатит уже дивиденд за 1 квартал 2015 года в 3,55 руб.

Т.е. если сейчас купить 1000 прив. акций по 95,50 руб. (-95500 руб.),получим следующий доход:

-получение дивидендов за 9 месяцев 2014 года — 8 декабря 2014 (отсечка 25.11.2014г, с учетом Т+2 – это 21.11.2014г.) с учетом НДФЛ (9%) +6,461 руб. (+6461 руб.).

-получение дивидендов за 2014 года и 1 квартал 2015 года — в начале июля 2015 (отсечка в конце июня 2015г.) с учетом НДФЛ (9%) +9,6915 руб. (+9691 руб.).

— продажа в августе 2015 года по 97 руб. (+97000 руб.)

Итого за 9 месяцев: -95500 + 6461 + 9691 + 97000 = 17 652 руб. или 18,48%. В годовых это доходность +24,8%.

Я посчитал и построил график цены акции, с учетом всех выплат и «суммой погашения» на следующие 9 месяцев при инвестиционной доходности равной 24,8% годовых до дня «погашения» 4 августа 2015 года.

Если можно будет купить дешевле, то доходность будет еще выше 24,8% годовых. По факту это моя дорожная карта по данной акции на следующее 9 месяцев.

Доходность меня устраивает, но что с рисками по Роллману?

Привилегированные акции Роллмана являются кумулятивными, это хорошо для их владельцев. По факту это почти облигация (выплаты в год 14,2% от номинала по Уставу), только с дополнительной защитой (ликвидационная стоимость равна 100 руб.).

Что плохо – «Решение о выплате (объявлении) дивидендов принимается Общим собранием акционеров». В этом месте могут, конечно, возникнуть проблемы.

Но я предполагаю, что в ближайший год выплатам по привилегированным акциям ничего не угрожает– так как данные акции еще находятся на этапе размещения и, кроме того, компания еще собирается размещать облигаций на 500 млн. руб.

Как думаете, будет ли компания не платить 14,2 млн. руб. за год по префам, если у нее не будет объективных причин, и ставить под вопрос более глобальные темы по финансированию инвест. проектов? Думаю, нет.

Финансовое состояние компании устойчивое.

Собственный капитал ОАО «Группа Компаний «Роллман» на 30.06.2014г. по данным консолидированной финансовой отчетности по МСФО составляет 966,8 млн.руб. и сформирован из акционерного капитала (365,5 млн.руб.) и нераспределенной прибыли (601,2 млн.руб.).

По данным консолидированной финансовой отчетности ОАО «Группа Компаний «Роллман» обязательства Эмитента на 30.06.2014г. составляют 455,54 млн.руб., в том числе:

Долгосрочные кредиты – 331,26 млн.руб.

Прочие долгосрочные обязательства – 121,72 млн.руб.

Краткосрочные кредиты и займы – 2,56 млн.руб.

Долгосрочные кредиты представлены главным образом кредитными линиями банков под 12-18% в рублях. Ключевое слово – «рублях»!

Если учесть девальвацию рубля, то обесценение долга играет в пользу Роллмана!

Если посмотреть в историю — все компании Группы своевременно и в полном объеме производили погашение сумм основного долга и процентов по ним, в том числе в периоды экономических кризисов 1998г. и 2008г.

Размещение привилегированных акций и облигаций производятся с целью замещения кредитов и для финансирования новых проектов.

Снижение обменного курса рубля является благоприятным фактором для бизнеса Группы.

В 2015 году ожидается улучшение финансовых показателей Группы. Поскольку основным рынком для Группы является российский рынок фильтров и фильтроэлементов, на котором доля зарубежных производителей превышает 80%, резкое повышение курса доллара обеспечивает значительное повышение конкурентоспособности российских производителей; при этом спрос на фильтровальную продукцию в 2015 году возрастет за счет реализации эффекта отложенного спроса– в 2014 году ряд заказчиков уменьшил покупки, однако лишь немногие категории потребителей имеют возможность отложить замену фильтров на длительный период времени.

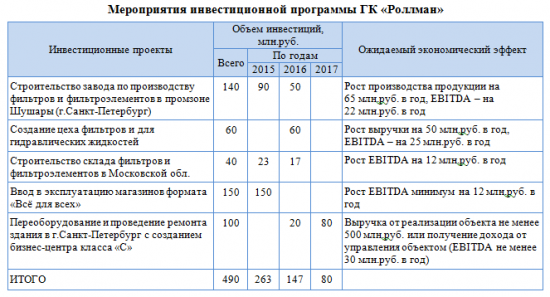

На период 2015-2017гг. Эмитентом разработана инвестиционная программа, общий объем которой составляет примерно 500 млн. руб., включающая в себя проведение мероприятий по повышению эффективности и укреплению рыночных позиций на традиционных рынках (фильтры и фильтроэлементы, фильтровальные материалы) и развитие новых перспективных направлений деятельности Группы (ритейл, девелопмент).

Посмотрим на бизнес Роллмана.

В настоящее время основными направлениями деятельности Группы компаний «Роллман» являются: Фильтры и фильтроэлементы; Фильтровальные материалы; Автомобильная и бытовая химия в аэрозольной упаковке; Ритейл и управление недвижимостью.

Фильтры и фильтроэлементы

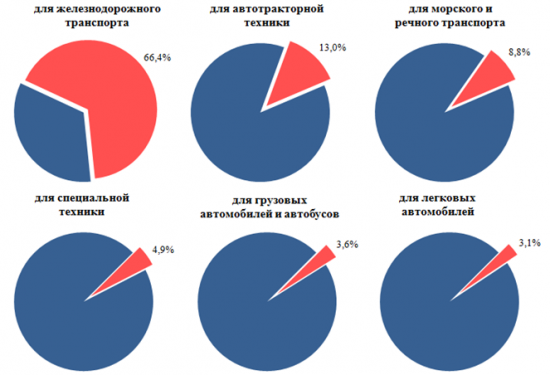

Оценка рыночной доли ГК «Роллман» в отдельных сегментах российского рынка фильтров и фильтроэлементов (2013г.)

В сегменте легковых автомобилей ГК «Роллман» осуществляет поставки для первичной комплектации на заводы «АвтоВАЗ».

В сегменте для железнодорожного транспорта осуществляется тесное сотрудничество с РЖД — ни один купейный, СВ или плацкартный вагон не сходит с конвейера без системы кондиционирования. ГК «Роллман» является ведущим поставщиком фильтров для систем кондиционирования поездов типа «Сапсан».

В сегменте для автотракторной техники кроме фильтров на отечественные виды техники, ГК «Роллман» освоили выпуск широкого номенклатурного ряда фильтроэлементов для грузовых автомобилей, автобусов и сельскохозяйственной техники зарубежных фирм.

В сегменте для спецтехникиГК «Роллман» входит в число традиционных поставщиков предприятий военно-промышленного комплекса. В июне 2014 года Группа заключила 5-летний контракт с «Уралвагонзаводом» на первичную комплектацию платформы «Армата» и танковой техники (разработаны фильтры для изделия Т-90 и модернизации систем фильтрации для изделия Т-72 и аналогов).

Кроме этого в 2014 году заключен ряд принципиально важных контрактов, в числе которых, можно отметить следующие контракты:

Контракт с ЗАО «Джи Эм-АВТОВАЗ»на первичную комплектацию автомобилей Chevrolet Niva на 2014-2015 годы. Поставки по данному контакту в 2015 году ожидаются в объеме около 27 млн. руб.

Контракт с Группой ГАЗ– предусматривает поставки фильтров для сети автокомпонентов «Детали машин ГАЗ» в 2015 году на сумму более 50 млн. руб.

Фильтровальные материалы

На территории СНГ находится только 2 производителя фильтровальной бумаги– НПП «Фильтровальные материалы», входящее в состав Группы, и ООО «Цюрупинская бумажная компания» (Украина). Украина?

По итогам 2013 года на 2 вышеуказанных предприятия приходилось около 90% продаж на российском рынке (около 45% на каждое предприятие). Оставшиеся около 10% рынка распределены между иностранными компаниями (Ahlstrom, Hollingsworth&Vose GmbH &Co. KG и другими), а также мелкими российскими производителями.

Автомобильная и бытовая химия

Работа по этому направлению осуществляется компанией ЗАО «СЗК «ВЭЛВ», которая первоначально занималась производством автохимии и автокосметики, а к настоящему времени освоила также выпуск широкого ассортимента продукции бытовой химии, в первую очередь – средств по уходу за обувью.

За 18 лет своего существования СЗК «ВЭЛВ» было разработано около 300 различных рецептур, в том числе и таких сложных, как средства для ветеринарии, криминалистики, спорта, цветной дефектоскопии; разработаны специальные смеси силиконов для смазывания горячих пресс-форм, широко используемых при литье пластмасс и различных металлов; также были разработаны магнитный индикатор дефектов для нужд авиации, уникальные составы для Мариинского театра(для очистки подвесных люстр) и многие другие продукты.

Значительная часть продукции Группы по направлению «автохимия и бытовая химия в аэрозольной упаковке» выпускается в рамках контрактного производства. В настоящее время около 50% в структуре производства продукции занимают средства по уходу за обувью. Крупнейшим заказчиком по контрактному производству является Торговый дом «ЦентрОбувь», крупнейшая российская розничная сеть по торговле обувью, объединяющая более 1000 магазинов в более чем 340 городах и населенных пунктах.

Прочее (Ритейл)

Ритейл это направление «Прочее» в бизнесе Роллмана, нов перспективе может войти в число основных направлений деятельности Группы.

В качестве концепции для данного направления деятельности выбран формат магазинов с ассортиментом «Все для всех» (строительные товары, товары для ремонта, для дома, для дачи и связанные с ними товарные группы), работающих по модели делового партнерства.Формирование ассортиментной матрицы и системы управления бизнес-процессами произведено на основании изучения функционирования европейской торговой сети Merka-China, с привлечением к этой работе ее специалистов.

Ассортимент товаров «Все для всех» по традиционным классификациям форматов торговых точек близок к смешанному формату DIY (DoItYourself) и «товары для дома» и охватывает практически все группы товаров, используемых при строительстве, ремонте жилых помещений и в повседневной жизни (исключая продукты питания).

Уровень концентрации рынка в российском DIY-ритейле намного ниже, чем в странах Европы и США. На европейском рынке DIY три самые крупные компании – Kingfisher, OBI, LeroyMerlin – занимают около 40% рынка. В России, по оценкам РБК, 10 крупнейших операторов DIY обеспечивают 21% от общего объема продаж (в 2013г. – 16%). Объем российского рынка DIY в 2013 году по разным оценкам составил 27-30 млрд. долл. (около 900 млрд. руб.), в том числе в Санкт-Петербурге – 1,9-2,5 млрд. долл. (60-80 млрд. руб.).

Модель делового партнерства достаточно активно развивается в странах Европы и США, но, как показал анализ рынка, пока практически не используется в России. Сущность данной модели работы состоит в объединении усилий поставщиков и самой торговой сети для обеспечения продаж. Она позволяет поставщикам принимать определенные решения по ассортиментной матрице, полностью контролировать продажи в режиме реального времени и оперативно получать выручку от реализации продукции. Привлекательность модели для покупателей состоит в низких торговых наценках и, соответственно, в низких розничных ценах.

В сентябре 2014г. в Санкт-Петербурге (г.Пушкин) ГК «Роллман» открыла первую очередь гипермаркета «Слон» формата «Все для всех» площадью 2400 кв.м. В начале декабря 2014г. планируется ввод в эксплуатацию 2-й очереди, общая площадь гипермаркета составит 5600 кв.м, в том числе 4000 кв.м – площади 1-го этажа. Предусмотрена парковка на 120 машиномест.

Инвестиции в открытие гипермаркета составили около 150 млн. руб. В результате высокого интереса контрагентов к работе на условиях партнерства к ноябрю 2014 года заключено более 40 договоров делового партнерства.

Средняя выручка с единицы площади торговых площадей аналогичного формата близка к 100 тыс.руб./кв.м в год (по данным INFOLine, средний показатель выручки с квадратного метра 40 крупнейших компаний рынка DIY в 2011 году составил 3,2 тыс.долл.). Принимая крайне консервативную оценку ожидаемого торгового оборота на уровне 50 тыс.руб./кв.м в год, а также предполагая, что в 1-м квартале 2015 года средний оборот составит 50% от этой оценки, можно ожидать, что торговый оборот первого гипермаркета в 2015 году составит не менее 240 млн.руб., а EBITDA – не менее 36 млн.руб. В перспективе планируется развитие сети магазинов.

Выводы. Роллман крепко стоит на ногах, девальвация рубля положительно сказалось на бизнесе (обесценение рублевых кредитов, импортозамещение, снижение конкуренции), есть перспективы развития бизнеса, аномальная цена привилегированных акций только на руку инвестору.

В моем портфеле есть данные акции, думаю, до 3-5% от капитала разумно иметь в своем портфеле.

Успешных инвестиций!

112 |

Читайте на SMART-LAB:

Цена алюминия превысила $3500 за тонну

Алюминий обновил максимум с апреля 2022 года и на пике превысил $3500 за тонну на Лондонской бирже металлов (LME). Рост котировок ускорился на фоне...

15:20

📊 Как меняется клиент ресейла в России

Рынок ресейла за последние годы заметно изменился — вместе с ним меняется и профиль покупателя. Если раньше вторичный рынок ассоциировался...

10:00

теги блога Александр Шадрин

- global macro

- IPO

- option-systems

- Saxo Bank

- Акрон

- акции

- Александр Шадрин

- американские акции

- Арсагера

- АФК Система

- Аэрофлот

- баффет

- Башнефть

- Валентина Дрофа

- Василий Олейник

- весело

- веселье

- ВТБ

- второй эшелон

- газпром

- Газпромнефть

- Грехем

- Группа ЛСР

- дивидендные аристократы

- дивиденды

- долгосрочные инвестиции

- долгосрочный портфель акций

- жизнь

- инвест идеи

- инвестиции

- инвестиции vs спекуляции

- иностранные инвестиции

- интересно

- история

- итоги месяца

- конференция смартлаба

- КуйбышевАзот

- кукловод

- Лензолото

- ЛУКойл

- маги рынка

- Магнит

- Мартынов

- Мечел

- ММВБ

- мобильный пост

- Московская биржа

- Мотивация

- МОЭСК

- мтс

- мтс ао

- нефть

- НКНХ

- Новатэк

- норвегия

- Олейник

- опционы

- открытый интерес

- оффтоп

- ПИФ

- ПИФ - который делает альфу

- ПИФы

- политика

- портфель инвестора

- ПРАВДА

- прогноз по акциям

- психология

- Путин

- Разумный инвестор

- Разумный инвестор в Америке

- Ренессанс Страхование

- рецензия на книгу

- РИИ

- РН-Холдинг

- Роллман

- Росимущество

- роснефть

- Россия

- Санкт-Петербургская биржа

- сектор РИИ

- Селигдар

- система

- система ао

- смартлаб

- совет директоров

- Совкомбанк

- спекуляции

- Спирин

- сша

- Тимофей Мартынов

- трейдинг

- Украина

- философия

- фундаментальный анализ

- ЦБ

- Шадрин

- Шадрин и 24% годовых

- Шадрин опять всех переиграл

- Элвис Марламов

- юмор

PS обзор очень хороший, так держать! :)

по облигации компания платит два раза в год — купоны, а тело кредита в конце 3-х лет. Сколько будет стоить кредит в банке на данных условиях?

еще можно через внебиржу купить у Роллмана акции, и оферту заключить на год, на сайте было у них про это.

Как-то не по пацакски…

А так рынок уже сейчас относится к этой бумаге как к облигации. Ставки выросли, цена упала. + сам Роллман раздает по 95,5

да ставки подводят, одно дело когда ЦБ ставит цель 5,5%, а другое, когда уже 9,5% и рубль девальвируется на 25-35% за несколько месяцев…

мне интересны понятные истории с 25% и выше доходностью

Посмотрев интервью с диром, сложилось стойкое впечатление в медлительности менеджмента к новым реалиям экономики. С другой стороны, консервативный подход к ведению дел тоже в некоторых вопросах в чем то положителен.

Компании не хватает динамизма в управлении, вздрочки на всех эшелонах. Достаточно посмотреть выкладки в гипермаркете и станет понятно. Они хотят пройти путь в крупном ритейле самостоятельно, понаступав на грабли.

Короче, я взял только изза фильтров. С таким баксом выручка по этому направлению в любом случае вырастет в двухзначном выражении. А там посмотрим.

Я в том районе где Слон, редко бываю, но думаю, что все близлежащие дороги на въезд и на выезд из Питере — это одна большая пробка в часы пик. Да и дачников никто не отменял…