SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Kreuz

И опять система, куда же без нее? Часть 2.

- 27 марта 2014, 13:44

- |

Начало тут http://smart-lab.ru/blog/174155.php

FAQ из первой части

1. Не реальность эквити.

Эквити реальное, подтверждено заверенным отчетом брокера.

2. Чем торгую и на каком рынке?

Это портфельная торговля. Выборка 30-50 инструментов вэйт-лист и 10-15 в открытых позициях.

3. Скачок почти на 70% в самом начале?

Если вы обратили внимание, то снизу на графике указаны не даты, а номера сделок и соответственно эквити построена на закрытых сделках, когда по факту уже либо получена прибыль либо нет. Если кто помнит февраль-март 2009 года и тот бешенный рост, поймет, что первые сделки закрывались с прибылью в среднем в 15%. А если быть точнее то это сделки по CFD: Credicorp Ltd — 10.76%, Apple Computers — 8.98%, Ambev S.A. — 14.77%, Braskem S.A. — 18.76% (MaxWin), AMCOL International Corporation — 10.44%, которые дали в сумме: 63.71% прибыли, все эти сделки были закрыты в апреле-июне 2009.

4. По поводу «опечатки» при написании: «Не понял, как у вас коррелирует «Красная линия ..., который на порядок ниже. Зеленая линия (Губы Аллигатора) — это Линия Баланса для значимого временного периода, который еще на один порядок ниже» и ряд чисел 5-8-13. «на порядок» — это в 10 раз.

( Читать дальше )

FAQ из первой части

1. Не реальность эквити.

Эквити реальное, подтверждено заверенным отчетом брокера.

2. Чем торгую и на каком рынке?

Это портфельная торговля. Выборка 30-50 инструментов вэйт-лист и 10-15 в открытых позициях.

3. Скачок почти на 70% в самом начале?

Если вы обратили внимание, то снизу на графике указаны не даты, а номера сделок и соответственно эквити построена на закрытых сделках, когда по факту уже либо получена прибыль либо нет. Если кто помнит февраль-март 2009 года и тот бешенный рост, поймет, что первые сделки закрывались с прибылью в среднем в 15%. А если быть точнее то это сделки по CFD: Credicorp Ltd — 10.76%, Apple Computers — 8.98%, Ambev S.A. — 14.77%, Braskem S.A. — 18.76% (MaxWin), AMCOL International Corporation — 10.44%, которые дали в сумме: 63.71% прибыли, все эти сделки были закрыты в апреле-июне 2009.

4. По поводу «опечатки» при написании: «Не понял, как у вас коррелирует «Красная линия ..., который на порядок ниже. Зеленая линия (Губы Аллигатора) — это Линия Баланса для значимого временного периода, который еще на один порядок ниже» и ряд чисел 5-8-13. «на порядок» — это в 10 раз.

( Читать дальше )

О сложностях проектирования алгоритмов для торговых систем

- 27 марта 2014, 10:09

- |

Я долго думал, как озаглавить данную заметку, в итоге получилось заглавие о сложности алгоритмизации. В общих чертах данная статья посвящена опыту проектирования торговой системы на одном известном паттерне «двойное дно», сложности его формализации и результатах тестировании на разных инструментах и таймфреймах.

Всё началось с того, что я со знакомым обсуждал рабочие паттерны на ликвидных инструментах. Это были самые простые и эффективные (как мы думали) – «пробой уровня», «отскок от уровня», «ретест уровня» (тест уровня с обратной стороны), «двойное дно» и т.д. В настоящей заметке речь пойдет как раз о «двойном дне», поскольку, с моей точки зрения, это наиболее редко используемый и упоминаемый паттерн: и я ни разу не видел, чтобы кто-то давал статистическую оценку по нему. К тому же у многих негативное отношение к данному паттерну, особенно если вспоминать поговорки про «покупку дна».

Хорошо бы определить, что мы будем понимать под «дном». Само дно хорошо видно постфактум (Рис. 1). Т.е. «дно» — это свечная фигура, после которой начинается рост. Это определение именно «дна», а не «ложного дна». Однако если дно на одном таймфрейме будет выглядеть именно как чёткая формация, то на другом таймфрейме этот паттерн может и не являться самым низким дном и после отскока (коррекции наверх) падение может продолжиться с образованием нового дна. Опять же дно бывает разное – дно как формация тестирования одного и того же уровня или повышающееся дно (Рис. 2), т.е. зарождение тренда. Как раз на втором типе я бы хотел остановиться.

( Читать дальше )

Всё началось с того, что я со знакомым обсуждал рабочие паттерны на ликвидных инструментах. Это были самые простые и эффективные (как мы думали) – «пробой уровня», «отскок от уровня», «ретест уровня» (тест уровня с обратной стороны), «двойное дно» и т.д. В настоящей заметке речь пойдет как раз о «двойном дне», поскольку, с моей точки зрения, это наиболее редко используемый и упоминаемый паттерн: и я ни разу не видел, чтобы кто-то давал статистическую оценку по нему. К тому же у многих негативное отношение к данному паттерну, особенно если вспоминать поговорки про «покупку дна».

Хорошо бы определить, что мы будем понимать под «дном». Само дно хорошо видно постфактум (Рис. 1). Т.е. «дно» — это свечная фигура, после которой начинается рост. Это определение именно «дна», а не «ложного дна». Однако если дно на одном таймфрейме будет выглядеть именно как чёткая формация, то на другом таймфрейме этот паттерн может и не являться самым низким дном и после отскока (коррекции наверх) падение может продолжиться с образованием нового дна. Опять же дно бывает разное – дно как формация тестирования одного и того же уровня или повышающееся дно (Рис. 2), т.е. зарождение тренда. Как раз на втором типе я бы хотел остановиться.

( Читать дальше )

Хейкин Аши - средний бар

- 25 марта 2014, 17:26

- |

Средний бар (Хейкин Аши, англ. Heikin Ashi) – это техника представления ценовых свечей со снижением рыночного шума, предназначенная для облегчения процесса идентификации трендов и уменьшения общего количества ложных сигналов.

Параметры свечей рассчитываются по следующим формулам:

H_Low = минимальное значение в наборе Min(Low, H + Open, H + Close);

H_High = максимальное значение в наборе Max(High, H + Open, H + Close);

H_Open = предыдущий бар, средняя точка [H_Close(Previous Bar) + H_Open(Previous Bar)]/2;

H_Close = текущий бар, средняя цена (High + Open+ Close + Low)/4.

Автором графиков среднего бара является Dan Valcu. Отличительная особенность графиков – при восходящем тренде большинство белых свечей не имеет нижней тени, а при нисходящем тренде у большинства черных свечей отсутствует верхняя тень.

Вот так сейчас выглядит картинка по индексу ММВБ:

На графиках Хейкин Аши нет разрывов, открытие каждой новой свечи происходит на уровне середины предыдущей. Непосредственно сами свечи, по сравнению с традиционными,

( Читать дальше )

Параметры свечей рассчитываются по следующим формулам:

H_Low = минимальное значение в наборе Min(Low, H + Open, H + Close);

H_High = максимальное значение в наборе Max(High, H + Open, H + Close);

H_Open = предыдущий бар, средняя точка [H_Close(Previous Bar) + H_Open(Previous Bar)]/2;

H_Close = текущий бар, средняя цена (High + Open+ Close + Low)/4.

Автором графиков среднего бара является Dan Valcu. Отличительная особенность графиков – при восходящем тренде большинство белых свечей не имеет нижней тени, а при нисходящем тренде у большинства черных свечей отсутствует верхняя тень.

Вот так сейчас выглядит картинка по индексу ММВБ:

На графиках Хейкин Аши нет разрывов, открытие каждой новой свечи происходит на уровне середины предыдущей. Непосредственно сами свечи, по сравнению с традиционными,

( Читать дальше )

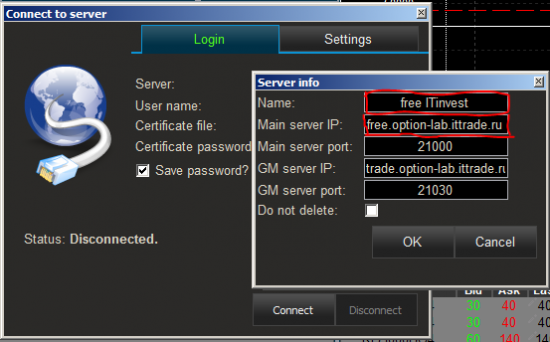

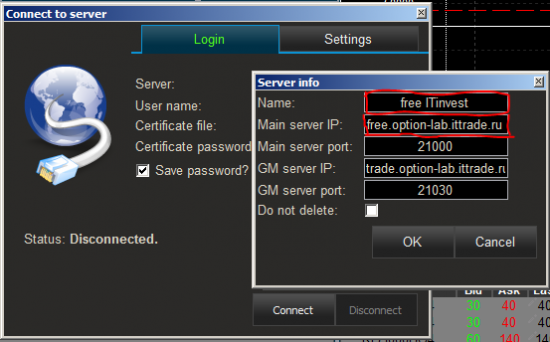

Всем опционщикам подарок ! Наконец Option-lab БЕСПЛАТНО !

- 14 марта 2014, 19:59

- |

Думаю очень вовремя! Такая волатильность — счастье опционщика !

Полный реалтайм и биржевой расчет ГО.

Вот документальное подтверждение :

Подробности тут

Плюсаните если не жалко) пусть наши коллеги по опционному цеху порадуются! Спасибо !

Полный реалтайм и биржевой расчет ГО.

Вот документальное подтверждение :

Подробности тут

Плюсаните если не жалко) пусть наши коллеги по опционному цеху порадуются! Спасибо !

Ловим ножи с помощью опционов

- 04 марта 2014, 01:14

- |

Вот те волатильность! Вот те раздолье! Дождались. Для России гадкость заключается в том, что это происходит в МАРТЕ! Блин ну не могло оно случиться в феврале, апреле или январе? Именно тогда, когда опционы на июньский фьючерс еще не расторгованы достаточно, а в марте уже остался шишь! Ну ничего, хоть так.

Могу сказать за себя, я первый раз на такой раздаче оказался на нужной стороне, т.е. в шорте — это значит я угадал, а не эволюционировал как трейдер линейным активом.

Итак, меня спрашивают, а что делать то с этой волой? Я думаю тут нет особого смысла говорить о пропоциональных спрэдах на колл опционах, расскажу лучше о том, что можно сделать стратегам :)

Не думаю, что много писалось на Смартлабе о том, что можно сделать преступление опционщика — продать непокрытый опцион пут на поставочный фьючерс на акции, в размере, эквивалентном денежным средствам на счете для покупки всех поставляющихся акций по цене страйк.

К примеру у вас есть желание разжиться Газпромчиком по 120, однако с точки зрения разумного человека это будет ловля ножа, ведь ясен пень он упадет ниже. Но на «вдруг», как делает большинство, можно продать пут опцион страйком 12000.

( Читать дальше )

Могу сказать за себя, я первый раз на такой раздаче оказался на нужной стороне, т.е. в шорте — это значит я угадал, а не эволюционировал как трейдер линейным активом.

Итак, меня спрашивают, а что делать то с этой волой? Я думаю тут нет особого смысла говорить о пропоциональных спрэдах на колл опционах, расскажу лучше о том, что можно сделать стратегам :)

Не думаю, что много писалось на Смартлабе о том, что можно сделать преступление опционщика — продать непокрытый опцион пут на поставочный фьючерс на акции, в размере, эквивалентном денежным средствам на счете для покупки всех поставляющихся акций по цене страйк.

К примеру у вас есть желание разжиться Газпромчиком по 120, однако с точки зрения разумного человека это будет ловля ножа, ведь ясен пень он упадет ниже. Но на «вдруг», как делает большинство, можно продать пут опцион страйком 12000.

( Читать дальше )

Го на курс Марселя по созданию торговых роботов, я создал!

- 26 февраля 2014, 10:43

- |

Приглашаю поучиться у Марселя Тазетдинова (http://ya-marsel.livejournal.com http://smart-lab.ru/my/ya-marsel) созданию торговых роботов!

Подробности здесь: http://skladchik.com/threads/Повтор-Торговые-роботы-s-Курс-по-Датамайнингу-ФОРТС-nyse-от-М-Тазетдинова.28550/

C# базовый курс:

1.1. Преимущества.

( Читать дальше )

Подробности здесь: http://skladchik.com/threads/Повтор-Торговые-роботы-s-Курс-по-Датамайнингу-ФОРТС-nyse-от-М-Тазетдинова.28550/

Программа обучения:

C# базовый курс:

- Типы данных и методы;

- Классы, члены классов, типы классов;

- Парсинг и майнинг;

- Немного о графике;

- Lambda, LINQ;

- Рабочий шаблон робота;

- Написание логики стратегии;

- Некоторые нюансы.

1.1. Преимущества.

( Читать дальше )

Фьюч сбербанка шикарен

- 17 февраля 2014, 13:16

- |

Чаще всего мои статьи обычно так или иначе связанны с алгоритмами построенными по РТС.

В данном случае, название поста говорит за себя, то есть речь пойдет о сбере. Многие алгоритмы на сбере имеют большую эффективность перед тем же Лукойлом или Газпромом, и возможно, конечно, это связанно с ликвидностью бумаги.

Преимущество перед другими бумагами так же заключается в меньшем спреде, то есть имеется больше возможности торговать, в особенности по рынку.

Ниже представленн простенький алгоритм по сберу. Суть ближе к скальперскому или активному внутредневному трейдингу:

( Читать дальше )

В данном случае, название поста говорит за себя, то есть речь пойдет о сбере. Многие алгоритмы на сбере имеют большую эффективность перед тем же Лукойлом или Газпромом, и возможно, конечно, это связанно с ликвидностью бумаги.

Преимущество перед другими бумагами так же заключается в меньшем спреде, то есть имеется больше возможности торговать, в особенности по рынку.

Ниже представленн простенький алгоритм по сберу. Суть ближе к скальперскому или активному внутредневному трейдингу:

- строим к примеру скользящую или вариацию по ней

- считаем отклонение цены от линии

- берем стандартное отклонение от полученной разницы

- строим канал линия+- стандартное отклонение.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал