Избранное трейдера Константин

Истекает срок для возврата налога за 2012 год по операциям с ценными бумагами и ФИССами

- 21 августа 2015, 09:56

- |

Сегодня я хочу рассказать о том, что через четыре месяца истекает срок предоставления декларации 3-НДФЛ за 2012 год. О чем это говорит? Если у вас в 2011 году были убытки по операциям с ценными бумагами или ФИССами, а 2012 год был прибыльный, то вы сможете вернуть свои денежные средства за 2012 год.

Напомним, что срок для возврата налога – три года. В текущем 2015 году мы можем вернуть деньги за 2012, 2013 и 2014 годы. Поэтому спешу обратить ваше внимание на возможность возврата НДФЛ.

Конечно, если вы не будете возвращать налог за 2012 год, то в случае получения прибыли в последующие годы вы сможете перенести убытки на другие периоды. Но зачем терять то, что нам дает государство?

Какие особенности существуют при сальдировании убытков?

1) Нельзя переносить на будущие годы убытки, полученные по операциям с ценными бумагами, не обращающимися на организованном рынке ценных бумаг, и по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке.

( Читать дальше )

- комментировать

- ★30

- Комментарии ( 7 )

Кому Грааль, тому и профит

- 18 августа 2015, 19:11

- |

Двойной доход по облигам...

- 18 августа 2015, 09:31

- |

покупаем краткосрочные (год-два) еврооблигации в баксах с доходностью 4%

и тут же продаем фьючерс си на ту же сумму делая синтетическую облигу… итого 11%+4% = 15% годовых

в чем подвох???

зы банки сбер, втб и газпромбанка счас дают в рублях 8% годовых всего...

(фьючерс можно слепить синтетический через опционы… тогда он денег не будет жрать вообще)

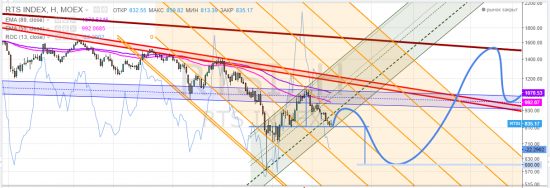

RTS, тайм-фрейм W, кто не купит по 600 в долгосрок, тот лох?! ... так-то народ дждёт уход ниже 500

- 16 августа 2015, 08:24

- |

Интересная штука. Стоимость шага цены биржи и убытки на пустом месте.

- 11 августа 2015, 09:16

- |

П.С. Ставим плюсы хочу максимально поднять рейтинг. что бы писать людям и лайкать!

В чём разница между фьючерсом Brent и WTI?

- 10 августа 2015, 00:34

- |

Ключевое различие между фьючерсом CL (Light Sweet Crude Oil Futures) и фьючерсом B (The ICE Brent Crude futures) заключается в том, что, согласно спецификациям этих контрактов, фьючерс Brent является беспоставочным, тогда как поставки по WTI осуществляются, хотя и занимают небольшую долю от объема торгуемых фьючерсов WTI (3-4%).

Это означает, что WTI имеет прямую связь с физическим рынком нефти, тогда как Brent является чисто спекулятивным инструментом.

Финансовым спекулянтам значительно удобнее торговать сортом Brent. Основные объемы торговли приходятся на фьючерс с поставкой в следующем месяце. Поскольку большинство сделок не предполагает поставки физической нефти, трейдерам в определенный момент приходится переходить из контракта одного месяца в контракты следующего. Для этого необходимо закрыть сделки по старым фьючерсам и открыть по новым – провести rollover. На нефть Brent данный процесс может производиться автоматически, тогда как сделки с Light необходимо проводить вручную, что может привести к дополнительным расходам: за время между закрытием одной сделки и открытием следующей цена может измениться.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал