SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Александр Л

В помощь управляющему: IGE/XLP vs RTS

- 06 марта 2017, 17:57

- |

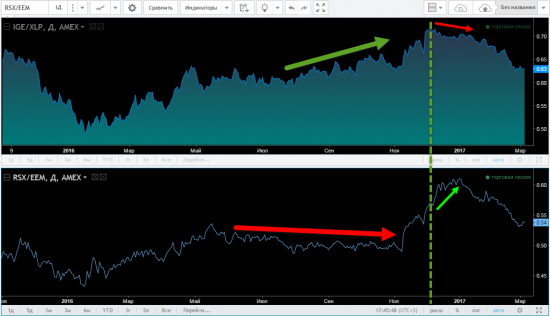

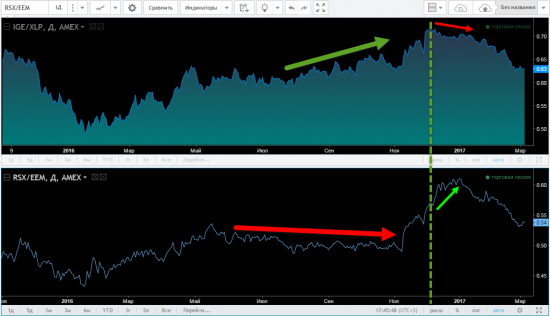

Какое-то время назад я уже показывал, что Россия зависит от глобального аппетита к риску, который можно измерить соотношением цен двух облигационных ETF'ов = JNK/TLT. Есть еще один интересный индикатор инфляционных ожиданий: отношение двух ETF'ов = IGE/XLP, где

IGE – акции сырьевого сектора США

XLP – производители товаров народного потребления

Сергей Григорян пишет, что индикатор этот упоминал гуру межрыночного анализа Мартин Принг…

Сверху я взял IGE/XLP, а снизу взял соотношение российского рынка к другим рынкам развивающихся стран. На графике хорошо видно, как они коррелируют. Из плотной взаимосвязи этих величин можно вновь сделать твердый вывод, что погоду на нашем рынке делают нерезиденты.

В лоб эти соотношения не дают опережающего сигнала. Но дивергенции (расхождения) между ними, иногда дают некоторое статистическое преимущество управляющему. Стрелками как раз показаны 2 такие дивергенции, которые давали сигнал к покупке России во 2-й половине 2016 года и сигнал к необоснованной перегретости российского рынка к началу 2017 года.

( Читать дальше )

IGE – акции сырьевого сектора США

XLP – производители товаров народного потребления

Сергей Григорян пишет, что индикатор этот упоминал гуру межрыночного анализа Мартин Принг…

Когда оно растет, это означает, что IGE опережает в динамике XLP, а это, в свою очередь, отражает рост инфляционных ожиданий участниками рынка. Неудивительно, что наш рынок акций (индекс РТС в нижней части графика) очень хорошо коррелирует с этим соотношением, так как Россия- страна сырьевая, а цены на сырье также завязаны на инфляционные ожидания.Теперь давайте откроем Tradingview и построим этот график и сравним его с российским рынком:

Сверху я взял IGE/XLP, а снизу взял соотношение российского рынка к другим рынкам развивающихся стран. На графике хорошо видно, как они коррелируют. Из плотной взаимосвязи этих величин можно вновь сделать твердый вывод, что погоду на нашем рынке делают нерезиденты.

В лоб эти соотношения не дают опережающего сигнала. Но дивергенции (расхождения) между ними, иногда дают некоторое статистическое преимущество управляющему. Стрелками как раз показаны 2 такие дивергенции, которые давали сигнал к покупке России во 2-й половине 2016 года и сигнал к необоснованной перегретости российского рынка к началу 2017 года.

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 6 )

Воспитание детей по-малайски

- 06 марта 2017, 17:37

- |

Воспоминание из детства: запах газеты, папа за рулём, спрашивающий: «Рашель, как там акции KLK? Если они выросли на 4 цента и у меня их 89 тысяч, сколько я заработал?» Этим отцом был Lau Boon Ann, который мог взять дочь к пустому участку и вместе с ней обсуждать будущие здания на нём.

Дальше идёт текст о том, как в Малайзии 30-летними ребятами, включая вышеупомянутую девушку, создан новый венчурный фонд RHL Ventures (R=Rachel, две остальные буквы от имён Hamzah и Lionel).

www.bloomberg.com/news/articles/2017-03-05/rich-gen-y-asian-kids-pool-family-fortunes-to-build-venture-fund

И в самом конце статьи Рашель говорит, что она до сих пор читает в газетах лишь бизнес-секцию.

А что мы учили в наших школах?

Чему учили нас родители, работавшие с 8 до 17?

Есть над чем подумать…

Дальше идёт текст о том, как в Малайзии 30-летними ребятами, включая вышеупомянутую девушку, создан новый венчурный фонд RHL Ventures (R=Rachel, две остальные буквы от имён Hamzah и Lionel).

www.bloomberg.com/news/articles/2017-03-05/rich-gen-y-asian-kids-pool-family-fortunes-to-build-venture-fund

И в самом конце статьи Рашель говорит, что она до сих пор читает в газетах лишь бизнес-секцию.

А что мы учили в наших школах?

Чему учили нас родители, работавшие с 8 до 17?

Есть над чем подумать…

Куда пойти учиться?

- 01 марта 2017, 20:12

- |

Здарова всем.

Не знаю как у всех, но у меня появилась (точнее у моей кукухи) страшная жажда к дополнительным знаниям в трейдерском ремесле.

Самообразование, чтение книг, ленты смартача и прочее чем можно заниматься в одного — уже опостылело.

Душа и кукуха хочет живого общения, тусовки, получения опыта от профи и т.д.

Есть конечно конференция смарт-лаба, но она проводится 1 (или сколько?) раз в году — и то там онли для ВИПок, наверное.

Всякие маслята-шарлатаны со своими «обучалками», вибинарами и прочим булщитом — No Gospodi

Идти в универ, в Вышку или что еще есть такое? — тоже такой себе вариант.

Вот есть же для дезигнеров, например, Британская Высшая Школа Дизайна — там преподают крутые мастера своего дела, практикующие отмечу, все модно, современно. Туда люди хотя пойти прокачать свои навыки, найти друзей и полезные знакомства в этой сфере.

Есть ли что-нибудь типо этой Британки но для трейдеров и людей в этой сфере, с мощнейшими учителями, а не слившимся (спившимися) прохиндеями… аля Смарт-лаб но в физическом воплощении?

А то сидеть сычевать один на один с рынком уже скоро санитаров надо будет вызывать :)

Весеннее

- 01 марта 2017, 19:32

- |

Господа… я знаю что это трейдерский ресурс… но я просто не могу это не опубликовать...

Просто без слов .....

«Жоао Бруно Путулукесо — кандидат от финской националистической партии „Истинные финны“.»

Вот у кого действительно «весеннее обострение»,… я… просто ржу,… национал патриот… бля...

http://linkis.com/IwUo6 — финский первоисточник.

Просто без слов .....

«Жоао Бруно Путулукесо — кандидат от финской националистической партии „Истинные финны“.»

Вот у кого действительно «весеннее обострение»,… я… просто ржу,… национал патриот… бля...

http://linkis.com/IwUo6 — финский первоисточник.

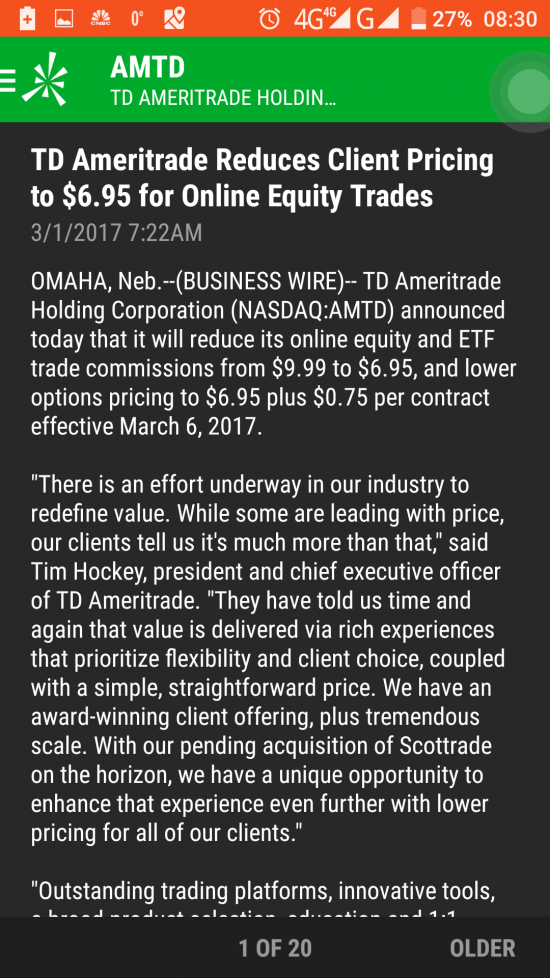

В Америке началась ценовая война брокеров

- 01 марта 2017, 05:46

- |

Хорошие новости для ритейл инвесторов! После объявления Fidelity и Charles Shwab о снижении комиссий бумаги многих брокеров вчера значительно просели, сегодня можно наблюдать положительный эффект, так TD Ameritrade сегодня объявил о снижении к 6 марта комиссий по стакам с 9.99 до 6.95. Для ритейла думаю новости однозначно положительные. Что касается америтрейда, если ценовая война будет набирать обороты, вполне возможно, в будущем снимут ограничения на открытие live счетов для вас, уважаемые инвесторы России!

( Читать дальше )

( Читать дальше )

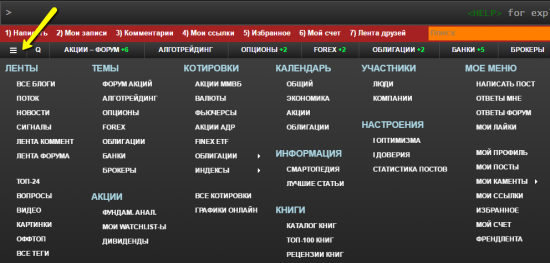

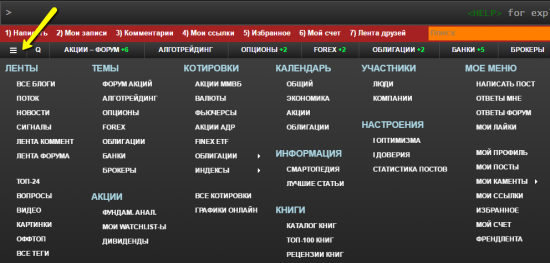

Какую пользу приносит смартлаб?

- 26 февраля 2017, 20:22

- |

Смартлаб я всегда делал исходя исходя из своих собственных потребностей.

Чем вам может быть полезен смартлаб?

1. Акционерам и инвесторам:

Да кстати. И самая главная полезность смартлаба заключается в том, что вы можете написать всего 1 интересный пост и он тут же будет прочтен тысячьми людей, которые могут моментально вам дать обратную связь. И не забывайте самостоятельно чистить комментарии своих блогов от неадекватов при помощи кнопки удалить и добавить в черной список

Чем вам может быть полезен смартлаб?

1. Акционерам и инвесторам:

- Все новости по акциям всегда в разделе новости. Читайте раздел и точно не пропустите ничего важного <NEWS>

- Каждое утро на смартлабе публикуется сводка самых главных новостей по акциям перед открытием рынка

- Можно обсудить акции на форуме <STOCKS>

- Можно посмотреть предстоящие дивиденды

- Крутой календарь по акциям <ECO>

- Самые удобные котировки ММВБ с графиками, особенно круто с мобилы <Q>

- Возможность отбирать акции по параметрам — объем торгов, капитализация, сектор, гос/частн, экспорт/внутр. <Q>

- Можно составить портфель из акций и следить за ним

- Можно задать вопрос по акциям и не только.

- Почитать посты по акциям. Все они собраны в одну кучу в этом разделе <STOCKS>

- Вести ежедневную статистику своего портфеля <6>

- Ну и конечно добавлять интересных авторов в друзья и читать их в френдленте <7>

- А еще можно смотреть фондовые индексы и их структуру по компонентам и графики

- Можно почитать пост Романа Андреева <blog @RomanAndreev> и его комментарии<cmt @RomanAndreev>)

- Все важные новости и причины движения рынков всегда появляются на главной смартлаба <ALL>

- Сделали крутые котировки и графики онлайн для мобилы http://smart-lab.ru/mobile/q/world-quotes/

- Дать торговый сигнал <1> и обсудить его с другими участниками сообщества

- Почитать торговые сигналы других трейдеров

- Посмотреть календарь предстоящих событий на сегодня

- Разделы Алготрейдинг, опционы, forex, — для тех кто интересуется данными предметами. Именно туда попадают все посты по данным темам, написанные на смартлабе. Интересует только алготрейдинг? Заходите в соответствующий раздел и читайте только его!

- Сплетник про других брокеров, а также отзывы про вашего брокера можно найти в разделе брокеры

- Новости банков можно почитать в разделе банки

- Самый интеллигентный раздел смартлаба — облигации

- Котировки бондов на смартлабе можно смотреть тут: http://smart-lab.ru/q/bonds/

- Есть раздел с кучей полезных постов по рынку, разделенный по темам

- Есть финансовый словарь который поясняет все непонятные термины

- На смартлабе можно почитать отзывы и выбрать себе брокера

- Найти лучшие книги по трейдингу

Да кстати. И самая главная полезность смартлаба заключается в том, что вы можете написать всего 1 интересный пост и он тут же будет прочтен тысячьми людей, которые могут моментально вам дать обратную связь. И не забывайте самостоятельно чистить комментарии своих блогов от неадекватов при помощи кнопки удалить и добавить в черной список

Письмо Баффета.

- 26 февраля 2017, 12:51

- |

Инвестор-легенда Уоррен Баффет опубликовал ежегодное письмо акционерам своего конгломерата Berkshire. РБК выбрал самые интересные моменты из письма

Один из богатейших людей в мире, американский инвестор Уоррен Баффет опубликовал очередное послание акционерам своей компании Berkshire Hathaway (доступно на ее сайте, .pdf). Эти письма Баффет, которому сейчас 86, пишет с 1965 года — со временем они приобрели культовый статус среди инвесторов. В этом году интерес подогревался тем, что от Баффета ждали комментариев по поводу нового президента США Дональда Трампа, его экономической политики и перспектив американской экономики при нем. В ходе президентской кампании глава Berkshire активно поддерживал демократического кандидата Хиллари Клинтон, которая проиграла выборы.

Америка будет процветать несмотря ни на что

Баффет ни разу не упомянул в своем письме Трампа, но ясно дал понять, что не одобряет иммиграционную политику нового президента. «От начала 240 лет назад (с 1776 года, когда была принята Декларация независимости США. — РБК) Америка соединила человеческую изобретательность, рыночную систему, талантливых и амбициозных иммигрантов и власть закона, что позволило достичь такого изобилия, о котором наши отцы-основатели не могли даже мечтать», — написал Баффет. «Иммигранты осчастливили эту страну. Они приезжают сюда и находят что-то, что раскрывает их потенциал, и мы [американцы] являемся продуктом этого», — говорил он ранее в этом году на выступлении в Колумбийском университете (цитата по Bloomberg).

Из года в год Баффет продолжает восторгаться «динамизмом американской экономики»: он верит, что долгосрочному процветанию США не грозят ни политические перемены, ни рыночные потрясения. «Это экономическое созидание будет приносить все больше и больше богатства нашим потомкам. Да, накопление богатства будет прерываться ненадолго, время от времени. Но оно не остановится. Я повторю то, что уже говорил в прошлом и планирую говорить в последующие годы: дети, родившиеся в Америке сегодня, — самое удачливое поколение в истории», — пишет Баффет.

Рыночные обвалы будут повторяться

Тем не менее Баффет предупреждает, что нынешний бычий тренд на американском рынке акций, который начался в 2009 году, рано или поздно прервется: «Предстоящие годы будут периодически приносить с собой крупные снижения индексов и даже рыночные паники, которые затронут практически все акции». «Никто не может сказать точно, когда эти травматические события произойдут, — ни я, ни Чарли (Мангер, партнер Баффета по Berkshire Hathaway. — РБК), ни экономисты, ни СМИ», — пишет Баффет. Но он призывает не бояться таких катаклизмов: «Всеобщий страх — это друг инвестора, потому что открывает возможности для приобретений по выгодной цене». Даже если инвестор не готов активно покупать в периоды рыночной турбулентности, можно с успехом пересидеть шторм в инвестициях в «крупные американские бизнесы с консервативной моделью финансирования», советует миллиардер.

Как Баффет зарабатывал на кризисе

В 2008 году, в разгар кризиса на Уолл-стрит, Баффет профинансировал банк Goldman Sachs на $5 млрд, получив взамен «вечные» привилегированные акции банка с дивидендной доходностью 10% ($500 млн в год). В марте 2011 года Goldman выкупил у Баффета эти привилегированные акции за $5,5 млрд. С учетом выплаченных дивидендов ($1,25 млрд) Баффет заработал $1,75 млрд, то есть 35% от первоначальных вложений.

Кроме того, в 2008 году Berkshire Hathaway в рамках той же сделки с Goldman Sachs получила право в течение пяти лет выкупить до 43,5 млн обыкновенных акций банка по кризисной цене в $115 за бумагу. В 2013 году в результате роста стоимости акций банка и пересмотра соглашения Berkshire получила бесплатно около 13 млн акций Goldman Sachs. На конец 2016 года у Berkshire оставалось 11,4 млн акций Goldman Sachs, которые принесли «бумажную» прибыль в $2 млрд, следует из письма Баффета акционерам.

Похожую сделку Баффет провернул в 2011 году, когда одолжил $5 млрд Bank of America в обмен на привилегированные акции, приносящие ежегодный доход в $300 млн, и право выкупить 700 млн обыкновенных акций банка на ту же сумму (по $7,14 за штуку). Акции Bank of America закрылись в пятницу, 24 февраля, на уровне $24,23 — это подразумевает текущую «бумажную» прибыль Баффета в $12 млрд. Опцион может быть исполнен в любой момент до сентября 2021 года. При этом Berkshire может сделать это через обмен имеющихся у нее привилегированных акций Bank of America на обыкновенные. В письме акционерам Berkshire Баффет пишет, что готов провести такую конвертацию, если Bank of America повысит свои дивиденды по обыкновенным акциям хотя бы на 47%.

Фото: Zuma / Global Look Press

Баффет против управляющих с Уолл-стрит

Отдельную главу в своем послании Баффет уделяет сравнению активных и пассивных стратегий инвестирования и проблеме неоправданно высоких комиссионных, которые собирают управляющие за услугу «активного» выбора акций. В 2007 году Баффет заключил пари с управляющим инвестфондом Protégé Partners Тедом Сидсом, поставив $500 тыс. на то, что обычный индексный фонд, который пассивно следует за индексом S&P 500, выступит лучше индекса хедж-фондов, составленного профессиональным управляющим, с учетом расходов инвестора на комиссионные. Пари завершится 31 декабря 2017 года, но за год до этого срока очевидно, что Баффет побеждает с явным преимуществом.

Баффет приводит в своем письме результаты пяти фондов, отобранных Сидсом, и индексного фонда Vanguard S&P за девять лет. В то время как пассивная стратегия принесла бы инвестору 85,4% доходности за этот период, только один из фондов, инвестирующих в хедж-фонды, показал бы более-менее сопоставимую доходность (62,8%), другие четыре принесли бы лишь от 2,9 до 28,3%.

По словам Баффета, огромные фиксированные комиссионные, взимаемые с инвестора хедж-фондами и фондами хедж-фондов, «абсолютно не оправданы их результатами», но зато управляющие «купаются в вознаграждениях». Он оценивает, что за девятилетний период почти 60% всего дохода, полученного этими пятью фондами, против которых он поставил, ушло в карманы управляющих. «Когда триллионы долларов управляются людьми с Уолл-стрит, которые взимают высокие комиссионные, непомерные прибыли обычно достаются управляющим, а не их клиентам. Крупным и мелким инвесторам лучше полагаться на низкозатратные индексные фонды», — подводит итог миллиардер.

Сверхприбыльная машина Баффета

23,4% — на столько выросли котировки акций Berkshire Hathaway в 2016 году; рост индекса S&P 500 с учетом реинвестирования дивидендов составил только 12%

20,8% — среднегодовой рост акций Berkshire за 52 года, что Баффет руководит компанией (против 9,7% у индекса S&P)

$420 млрд — рыночная капитализация Berkshire по итогам торгов 24 февраля

$223,6 млрд — консолидированная выручка Berkshire за 2016 год (рост на 6% относительно предыдущего года), чистая прибыль осталась на уровне 2015 года — $24,1 млрд

$76,3 млрд — личное состояние Уоррена Баффета по оценке Forbes на 25 февраля

Более 90 операционных компаний объединяет Berkshire Hathaway, включая страховые GEICO и General Re, железнодорожную BNSF, электроэнергетическую Berkshire Hathaway Energy и т.д. В 2016 году Berkshire приобрела за $32,7 млрд производителя оборудования для аэрокосмической промышленности и энергетики Precision Castparts и производителя батареек Duracell за $4,2 млрд.

$122 млрд — рыночная стоимость портфельных инвестиций Berkshire в акции американских компаний, включая Wells Fargo ($27,6 млрд), IBM ($13,5 млрд), Apple ($7,1 млрд), на конец 2016 года

Фонд на $100 млрд

Важнейшим сегментом бизнеса Berkshire является страховой: модель компании основана на том, что страховое подразделение (BH Reinsurance, General Re, GEICO) собирает страховые премии, которые можно инвестировать в покупку компаний и акций. Для Berkshire это равносильно дешевому «кредиту» или, как пишет Баффет, «автоматически возобновляемому фонду»: хотя ежегодно компания выплачивает страхователям миллиарды долларов, она привлекает миллиарды долларов, выписывая новые полисы. Баффет называет эту сумму денежных средств, доступную благодаря страховым сборам, float («фонд», «резерв»). В начале 2017 года этот показатель впервые в истории Berkshire превысил $100 млрд, сообщил Баффет в письме, за счет сделки с компанией AIG. Она согласилась заплатить подразделению Berkshire $10,2 млрд за перестрахование долгосрочных рисков по страховым полисам.

При этом Баффет утверждает, что Berkshire гораздо более консервативна по отношению к рискам, чем большинство страховщиков. «Если страховая отрасль должна будет понести убытки в $250 млрд из-за какой-нибудь мегакатастрофы (в три раза больше существующего рекорда по убыткам), Berkshire как конгломерат все равно покажет значительную годовую прибыль», — написал миллиардер.

Цитаты из письма Уоррена Баффета:

«Сегодня я лучше пройду колоноскопию, чем выпущу новые акции Berkshire» (о неудачном опыте покупок компаний на собственные акции Berkshire Hathaway).

«Иногда из комментариев акционеров или СМИ следует, что мы намерены владеть некоторыми акциями «вечно». Это правда, что у нас есть некоторые акции, которые я не намерен продавать. Но мы не брали на себя никакого обязательства, что Berkshire будет держать какие-либо из ликвидных ценных бумаг всегда».

«Если 1000 управляющих будут делать предсказания относительно рынка в начале каждого года, вполне вероятно, что найдется один, чьи предсказания сбываются на протяжении девяти лет подряд. Разумеется, среди 1000 обезьян точно с такой же вероятностью найдется один «премудрый» пророк. Разница в том, что эта удачливая обезьяна не соберет перед собой очередь из людей, желающих доверить ей свои инвестиции».

m.vk.com/away-25232578_4781571?ma=2

Один из богатейших людей в мире, американский инвестор Уоррен Баффет опубликовал очередное послание акционерам своей компании Berkshire Hathaway (доступно на ее сайте, .pdf). Эти письма Баффет, которому сейчас 86, пишет с 1965 года — со временем они приобрели культовый статус среди инвесторов. В этом году интерес подогревался тем, что от Баффета ждали комментариев по поводу нового президента США Дональда Трампа, его экономической политики и перспектив американской экономики при нем. В ходе президентской кампании глава Berkshire активно поддерживал демократического кандидата Хиллари Клинтон, которая проиграла выборы.

Америка будет процветать несмотря ни на что

Баффет ни разу не упомянул в своем письме Трампа, но ясно дал понять, что не одобряет иммиграционную политику нового президента. «От начала 240 лет назад (с 1776 года, когда была принята Декларация независимости США. — РБК) Америка соединила человеческую изобретательность, рыночную систему, талантливых и амбициозных иммигрантов и власть закона, что позволило достичь такого изобилия, о котором наши отцы-основатели не могли даже мечтать», — написал Баффет. «Иммигранты осчастливили эту страну. Они приезжают сюда и находят что-то, что раскрывает их потенциал, и мы [американцы] являемся продуктом этого», — говорил он ранее в этом году на выступлении в Колумбийском университете (цитата по Bloomberg).

Из года в год Баффет продолжает восторгаться «динамизмом американской экономики»: он верит, что долгосрочному процветанию США не грозят ни политические перемены, ни рыночные потрясения. «Это экономическое созидание будет приносить все больше и больше богатства нашим потомкам. Да, накопление богатства будет прерываться ненадолго, время от времени. Но оно не остановится. Я повторю то, что уже говорил в прошлом и планирую говорить в последующие годы: дети, родившиеся в Америке сегодня, — самое удачливое поколение в истории», — пишет Баффет.

Рыночные обвалы будут повторяться

Тем не менее Баффет предупреждает, что нынешний бычий тренд на американском рынке акций, который начался в 2009 году, рано или поздно прервется: «Предстоящие годы будут периодически приносить с собой крупные снижения индексов и даже рыночные паники, которые затронут практически все акции». «Никто не может сказать точно, когда эти травматические события произойдут, — ни я, ни Чарли (Мангер, партнер Баффета по Berkshire Hathaway. — РБК), ни экономисты, ни СМИ», — пишет Баффет. Но он призывает не бояться таких катаклизмов: «Всеобщий страх — это друг инвестора, потому что открывает возможности для приобретений по выгодной цене». Даже если инвестор не готов активно покупать в периоды рыночной турбулентности, можно с успехом пересидеть шторм в инвестициях в «крупные американские бизнесы с консервативной моделью финансирования», советует миллиардер.

Как Баффет зарабатывал на кризисе

В 2008 году, в разгар кризиса на Уолл-стрит, Баффет профинансировал банк Goldman Sachs на $5 млрд, получив взамен «вечные» привилегированные акции банка с дивидендной доходностью 10% ($500 млн в год). В марте 2011 года Goldman выкупил у Баффета эти привилегированные акции за $5,5 млрд. С учетом выплаченных дивидендов ($1,25 млрд) Баффет заработал $1,75 млрд, то есть 35% от первоначальных вложений.

Кроме того, в 2008 году Berkshire Hathaway в рамках той же сделки с Goldman Sachs получила право в течение пяти лет выкупить до 43,5 млн обыкновенных акций банка по кризисной цене в $115 за бумагу. В 2013 году в результате роста стоимости акций банка и пересмотра соглашения Berkshire получила бесплатно около 13 млн акций Goldman Sachs. На конец 2016 года у Berkshire оставалось 11,4 млн акций Goldman Sachs, которые принесли «бумажную» прибыль в $2 млрд, следует из письма Баффета акционерам.

Похожую сделку Баффет провернул в 2011 году, когда одолжил $5 млрд Bank of America в обмен на привилегированные акции, приносящие ежегодный доход в $300 млн, и право выкупить 700 млн обыкновенных акций банка на ту же сумму (по $7,14 за штуку). Акции Bank of America закрылись в пятницу, 24 февраля, на уровне $24,23 — это подразумевает текущую «бумажную» прибыль Баффета в $12 млрд. Опцион может быть исполнен в любой момент до сентября 2021 года. При этом Berkshire может сделать это через обмен имеющихся у нее привилегированных акций Bank of America на обыкновенные. В письме акционерам Berkshire Баффет пишет, что готов провести такую конвертацию, если Bank of America повысит свои дивиденды по обыкновенным акциям хотя бы на 47%.

Фото: Zuma / Global Look Press

Баффет против управляющих с Уолл-стрит

Отдельную главу в своем послании Баффет уделяет сравнению активных и пассивных стратегий инвестирования и проблеме неоправданно высоких комиссионных, которые собирают управляющие за услугу «активного» выбора акций. В 2007 году Баффет заключил пари с управляющим инвестфондом Protégé Partners Тедом Сидсом, поставив $500 тыс. на то, что обычный индексный фонд, который пассивно следует за индексом S&P 500, выступит лучше индекса хедж-фондов, составленного профессиональным управляющим, с учетом расходов инвестора на комиссионные. Пари завершится 31 декабря 2017 года, но за год до этого срока очевидно, что Баффет побеждает с явным преимуществом.

Баффет приводит в своем письме результаты пяти фондов, отобранных Сидсом, и индексного фонда Vanguard S&P за девять лет. В то время как пассивная стратегия принесла бы инвестору 85,4% доходности за этот период, только один из фондов, инвестирующих в хедж-фонды, показал бы более-менее сопоставимую доходность (62,8%), другие четыре принесли бы лишь от 2,9 до 28,3%.

По словам Баффета, огромные фиксированные комиссионные, взимаемые с инвестора хедж-фондами и фондами хедж-фондов, «абсолютно не оправданы их результатами», но зато управляющие «купаются в вознаграждениях». Он оценивает, что за девятилетний период почти 60% всего дохода, полученного этими пятью фондами, против которых он поставил, ушло в карманы управляющих. «Когда триллионы долларов управляются людьми с Уолл-стрит, которые взимают высокие комиссионные, непомерные прибыли обычно достаются управляющим, а не их клиентам. Крупным и мелким инвесторам лучше полагаться на низкозатратные индексные фонды», — подводит итог миллиардер.

Сверхприбыльная машина Баффета

23,4% — на столько выросли котировки акций Berkshire Hathaway в 2016 году; рост индекса S&P 500 с учетом реинвестирования дивидендов составил только 12%

20,8% — среднегодовой рост акций Berkshire за 52 года, что Баффет руководит компанией (против 9,7% у индекса S&P)

$420 млрд — рыночная капитализация Berkshire по итогам торгов 24 февраля

$223,6 млрд — консолидированная выручка Berkshire за 2016 год (рост на 6% относительно предыдущего года), чистая прибыль осталась на уровне 2015 года — $24,1 млрд

$76,3 млрд — личное состояние Уоррена Баффета по оценке Forbes на 25 февраля

Более 90 операционных компаний объединяет Berkshire Hathaway, включая страховые GEICO и General Re, железнодорожную BNSF, электроэнергетическую Berkshire Hathaway Energy и т.д. В 2016 году Berkshire приобрела за $32,7 млрд производителя оборудования для аэрокосмической промышленности и энергетики Precision Castparts и производителя батареек Duracell за $4,2 млрд.

$122 млрд — рыночная стоимость портфельных инвестиций Berkshire в акции американских компаний, включая Wells Fargo ($27,6 млрд), IBM ($13,5 млрд), Apple ($7,1 млрд), на конец 2016 года

Фонд на $100 млрд

Важнейшим сегментом бизнеса Berkshire является страховой: модель компании основана на том, что страховое подразделение (BH Reinsurance, General Re, GEICO) собирает страховые премии, которые можно инвестировать в покупку компаний и акций. Для Berkshire это равносильно дешевому «кредиту» или, как пишет Баффет, «автоматически возобновляемому фонду»: хотя ежегодно компания выплачивает страхователям миллиарды долларов, она привлекает миллиарды долларов, выписывая новые полисы. Баффет называет эту сумму денежных средств, доступную благодаря страховым сборам, float («фонд», «резерв»). В начале 2017 года этот показатель впервые в истории Berkshire превысил $100 млрд, сообщил Баффет в письме, за счет сделки с компанией AIG. Она согласилась заплатить подразделению Berkshire $10,2 млрд за перестрахование долгосрочных рисков по страховым полисам.

При этом Баффет утверждает, что Berkshire гораздо более консервативна по отношению к рискам, чем большинство страховщиков. «Если страховая отрасль должна будет понести убытки в $250 млрд из-за какой-нибудь мегакатастрофы (в три раза больше существующего рекорда по убыткам), Berkshire как конгломерат все равно покажет значительную годовую прибыль», — написал миллиардер.

Цитаты из письма Уоррена Баффета:

«Сегодня я лучше пройду колоноскопию, чем выпущу новые акции Berkshire» (о неудачном опыте покупок компаний на собственные акции Berkshire Hathaway).

«Иногда из комментариев акционеров или СМИ следует, что мы намерены владеть некоторыми акциями «вечно». Это правда, что у нас есть некоторые акции, которые я не намерен продавать. Но мы не брали на себя никакого обязательства, что Berkshire будет держать какие-либо из ликвидных ценных бумаг всегда».

«Если 1000 управляющих будут делать предсказания относительно рынка в начале каждого года, вполне вероятно, что найдется один, чьи предсказания сбываются на протяжении девяти лет подряд. Разумеется, среди 1000 обезьян точно с такой же вероятностью найдется один «премудрый» пророк. Разница в том, что эта удачливая обезьяна не соберет перед собой очередь из людей, желающих доверить ей свои инвестиции».

m.vk.com/away-25232578_4781571?ma=2

Судьба и деньги

- 26 февраля 2017, 02:43

- |

Сантехник Коля прожил жизнь зря.

Все свои шестьдесят с хвостиком и напрасно. Недавно понял.

До этого жил себе и жил: в школе учился, в ПТУ, менял краны с прокладками, ковырялся в чужих унитазах, сшибая шальные рубли с трояками. В общем и целом, был доволен жизнью пока ему в голову не е@нуло.

Большими деньгами.

Непонятно почему Коля вдруг решил путь срезать. Шестьдесят лет он между помойкой и домом под окнами не ходил, чтоб чем-нибудь по голове не попало. У нас вроде и традиции такой нет: из окон хлам выбрасывать, но нет да нет чего и выкинут лишнее. Бутылку, или окурок легонький, а все равно неприятно.

Вот Коле и прилетело неожиданно. Шел он шел, а ему как даст в голову и под ноги упало.

Выматерился Коля, макушку пощупал, голову позадирал, на окна глядя откуда вылетело, и только потом под ноги посмотрел. А там деньги. Часть в конверте, а часть наружу рассыпалась.

Подобрал, посчитал — две штуки американских денег, как с куста. И тишина кругом, только счастье в ушах звенит. Ни окно не хлопнет, ни форточка. Огляделся Колька по сторонам и как смог бегом к себе на пятый хрущевский этаж кинулся.

( Читать дальше )

Все свои шестьдесят с хвостиком и напрасно. Недавно понял.

До этого жил себе и жил: в школе учился, в ПТУ, менял краны с прокладками, ковырялся в чужих унитазах, сшибая шальные рубли с трояками. В общем и целом, был доволен жизнью пока ему в голову не е@нуло.

Большими деньгами.

Непонятно почему Коля вдруг решил путь срезать. Шестьдесят лет он между помойкой и домом под окнами не ходил, чтоб чем-нибудь по голове не попало. У нас вроде и традиции такой нет: из окон хлам выбрасывать, но нет да нет чего и выкинут лишнее. Бутылку, или окурок легонький, а все равно неприятно.

Вот Коле и прилетело неожиданно. Шел он шел, а ему как даст в голову и под ноги упало.

Выматерился Коля, макушку пощупал, голову позадирал, на окна глядя откуда вылетело, и только потом под ноги посмотрел. А там деньги. Часть в конверте, а часть наружу рассыпалась.

Подобрал, посчитал — две штуки американских денег, как с куста. И тишина кругом, только счастье в ушах звенит. Ни окно не хлопнет, ни форточка. Огляделся Колька по сторонам и как смог бегом к себе на пятый хрущевский этаж кинулся.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал