Избранное трейдера Kapral

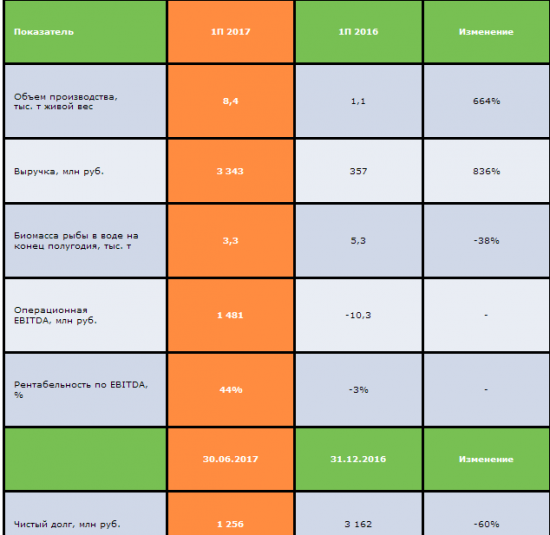

Русская Аквакультура - показатель операционной EBITDA достиг 1 481 млн руб. (годом ранее убыток -10,3 млн руб.), рентабельность по EBITDA составила 44%.

- 26 июля 2017, 18:42

- |

Консолидированная выручка Русская Аквакультура за 1 полугодие 2017 года составила 3,343 млрд руб. благодаря продолжению съема и реализации товарной продукции на фермах компании в Ура-губе и сохранению высоких цен на готовую продукцию.

Показатель операционной EBITDA достиг 1,48 млрд руб. (годом ранее убыток по данному показателю составил 10,3 млн руб.), а рентабельность по EBITDA составила 44%.

Чистый долг значительно снизился и составил 1 256 млн руб. (против 3 162 млн руб. на конец 2016 года и 4 430 млн руб. на 30 июня 2016 года).

пресс-релиз

- комментировать

- ★1

- Комментарии ( 0 )

Фьючерсы vs Акции, или Иван, ты не прав!

- 26 июля 2017, 09:49

- |

Иван изначально рассматривает участников ФОРТС как больных лудоманов с маленьким капиталом и неимоверными плечами. гоняющих туда сюда ± 100%. При этом, когда происходит -100%, то игра естественно заканчивается. При этом он не хочет сравнить выгодность торговли на том или ином рынке одного и того же человека с одним и тем же капиталом. Нормальным капиталом (суммы 25-50-100 и тп тыс не рассматриваются) Тогда отпадет необходимость больших плеч и соответсвенно больших рисков. Низкие комиссии ФОРТС признает и сам Иван, при чем тут велосипеды не очень понятно, скорее вы просто летите другой, более дешевой авиакампанией. Только сервис не хуже)))

( Читать дальше )

Теория десяти лучших дней

- 25 июля 2017, 17:56

- |

Западные эксперты утверждают, что (пассивный) инвестор всегда должен быть в рынке, быть вне рынка — самый главный инвесторский риск. Есть даже на первый взгляд бредовая теория, что за десятилетия роста индекса основной результат дают всего 10-20 дней. Можно даже найти исследование.

Если лень читать, суть исследования такова. За 20 лет (1995-2014) индекс S&P 500 вырос в 6,5 раз, принося 9,85% годовых. Если из него убрать всего 10 лучших дней, то сумма вложений вырастет всего в 3,2 раза (6,1%). Далее ещё хуже, если интересно, пройдите по ссылке и посмотрите картинку. На минутку, 10 дней из 20 лет (~5000 рабочих дней) — это всего 0,2% времени.

Но тема не была бы интересна, если бы я её не переложил на российские реалии. У меня сразу две таблички — на индексе полной доходности и на обычном. Из-за того, что ИПД у нас считается всего 8 лет.

Поехали.

ММВБ полной доходности (01.2009 — 07.2017)

Данные были взяты с сайта Мосбиржи, на каждый день был высчитан прирост в пунктах/рублях и процентах. Потом строки были отсортированы по этому приросту по убыванию.

( Читать дальше )

Смарт-лаб вреден для новичков.

- 24 июля 2017, 20:45

- |

К сожалению во всех областях малое количество людей готовы самообучаться. Кропотливо, вдумчиво, тяжело постигая науку изучая книжки, материал самостоятельно. И только усвоив материал переходить к действиям. Все привыкли, прослушав лекции и вроде бы все понял или не все, делать скорополительный вывод, я гуру. Это все равно, что запомнив, что 2*2=4, ты уже без 1/4 нобелевский лаурят по математике, и так же во всех областях, юриспруденция, медицина, экономика и тд.

Так и на смарт-лабе. Люди в лучшем случае прочитала пару книжек и в бой. Потом не получается, депо тает. И начинается, стримы, курсы, чтение всех сообщений (прямо противоположных), чтение сигналов и поиск гуру(без ретроспективы, а что они говорила неделю назад, месяц, день, и как это соотноситься с реальностью). Сегодня «гуру» угадал, все я следую его рекомендациям.

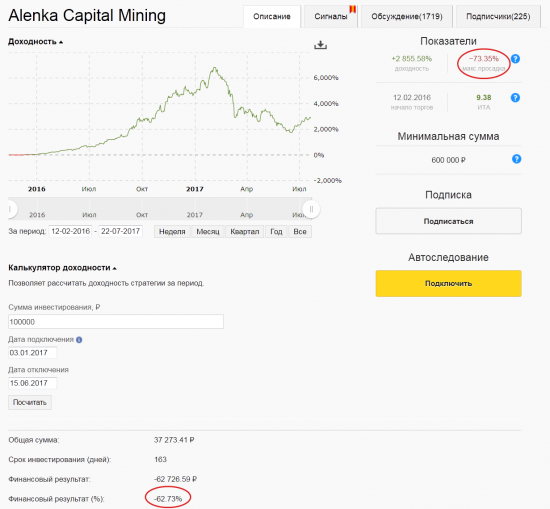

Не знаком с Марламовым, кажется правильно написал, но графики его сигналов и следования и просадки активно недавно тут обсуждались. Не хочу и не буду поддерживать или ругать его и его сигналы. Но график его меня поразил. Смутно напоминает, могу ошибаться, надувание пузыря. Смотрим недовалюты и другие примеры. Напоминает разгон счета, а потом слив и закрытие об инвесторов. Пишут о количестве подписавшихся на автоследование, там сотни, а то и тысячи человек. По мне лентяи и новички, о которых зарабатывают. Вот пусть они на этот график роста и падения включат по времени количество людей подписавшихся на это, будет видно по какой цене и в какой момент времени они в большинстве свое подключились. А то может счет разогнал, люди подтянулись на максимумах и о них и закрылись. Свою позу в плюс, ну и 9% со всей массе которая в минус.

( Читать дальше )

Элвис Блаженный

- 23 июля 2017, 18:55

- |

Сегодня выходит на сайте Аленки статья, о текущей ситуации, что типа рынок падал, а вот Алёнка вся в белом, делает типа альфу. Всё копировать не буду, только две строчки:

Идём на comon.ru и вбиваем даты с 03.01.2017 по 15.06.2017 в калькулятор доходности двух его стратегий Alenka Capital Mining и Alenka Capital Mining Lite.

( Читать дальше )

Связь риска с доходностью

- 23 июля 2017, 11:56

- |

Во первых, оценка рисков субъективна и ангажирована. Судьи кто? Мудисы и прочие мудаки?

На самом деле, связь тут обратная. Когда дают хороший рейтинг бумаге, спрос на нее возрастает, а ставка падает. Рефлексивность в действии.

Непосредственно влияет на доходность и ценообразование только спрос. В доходность не заложены риски. Субъективные оценки рисков влияют на спрос, а он уже на доходность.

Не выдержала душа поэта - продам в понедельник среднесрочный портфель!

- 23 июля 2017, 11:50

- |

Как я писал в 1-м посте об портфеле, для меня это эксперимент, т.к. я не являюсь среднесрочным торговцем в чистом виде, и не покупал более 2-3 акций одновременно на несколько месяцев.

Пост от 12 мая 2017 г.: Мой среднесрочный портфель.

Отчёт по среднесрочному портфелю! от 08 июля 2017г.

Цены по закрытию прошлой пятницы 21.07.2017г.

- 1. AGRO ГДР — 726 руб.

- 2. IИСКЧ ао — 14.95 руб.

- 3. Белон ао — 2.95 руб.

- 4. ВХЗ ао — 92.5 руб. + дивиденды 9 руб.

- 5. Дикси ао — 220.5 руб.

- 6. ДагСБ ао — 0.22 руб.

- 7. НКНХ ап — 25.55 руб.

- 8. Юнипро ао — 2.456 руб. + дивиденды 0.1109 руб.

( Читать дальше )

Предостережение для любителей дивидендных историй на нашем рынке

- 23 июля 2017, 00:10

- |

Вышло от Аналитического кредитного рейтингового агентства (АКРА).

По итогам 2016 г. рентабельность крупного бизнеса по FCF приблизилась к нулю, у крупных госкомпаний данный показатель упал до -2%.

В период с 2014 по 2016 гг. ведущим корпорациям удавалось удерживать текущий уровень долговой нагрузки и капитальных затрат, но дальнейший рост дивидендов способен привести к ухудшению качества крупного бизнеса, считает АКРА.

И, отдельно, по дивам госкомпаний:

Снижение долговой нагрузки и пройденный пик капитальных затрат позволили компаниям сектора увеличить дивиденды на 37% до 453 млрд руб.

Тем не менее этот источник роста исчерпывает себя: дальнейшее снижение долговой нагрузки маловероятно, а отношение объявленных дивидендов к свободному денежному потоку (FCF, free cash flow) до выплаты дивидендов, превысившее по сектору 70%, ограничивает их дальнейший рост.

В графическом представлении хорошо видно замедление темпов роста дивидендных выплат:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал