SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера JohnyCash

Простая стратегия для малых объемов

- 08 ноября 2011, 21:21

- |

Что мы здесь увидим:

1. обещанную — прибыльную, простую до неприличия, торговую стратегию торгующуюмалыми объемами (до 10-15 лотов).

2. очевидности и банальности

3. пищу для ума

Чего мы здесь не увидим (по причине того что не обещал):

1. Грааля!

2. Готового торгового робота

3. индикаторы

Описание системы

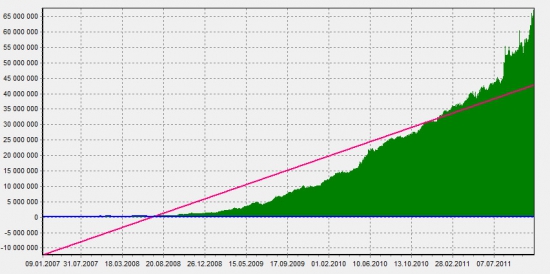

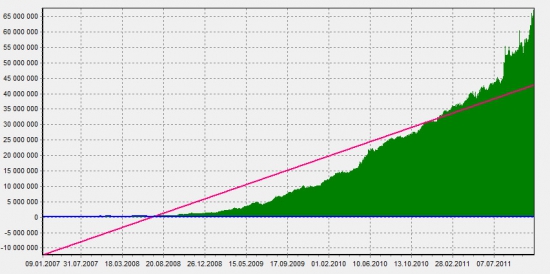

Используем: часовой таймфрейм, однопериодная линия поддержки, однопериодная линия сопротивления (максимумы и минимумы за один период в нашем случае это один часовой бар), исторические данные фьючерса на индекс РТС за 2007-2011 год

Условия входов и выходов:

Входим в лонг при пробое сопротивления, выходим на линии поддержки.

Входим в шорт при пробое поддержки, выходим из шорта на линии сопротивления.

Эквти:

( Читать дальше )

1. обещанную — прибыльную, простую до неприличия, торговую стратегию торгующуюмалыми объемами (до 10-15 лотов).

2. очевидности и банальности

3. пищу для ума

Чего мы здесь не увидим (по причине того что не обещал):

1. Грааля!

2. Готового торгового робота

3. индикаторы

Описание системы

Используем: часовой таймфрейм, однопериодная линия поддержки, однопериодная линия сопротивления (максимумы и минимумы за один период в нашем случае это один часовой бар), исторические данные фьючерса на индекс РТС за 2007-2011 год

Условия входов и выходов:

Входим в лонг при пробое сопротивления, выходим на линии поддержки.

Входим в шорт при пробое поддержки, выходим из шорта на линии сопротивления.

Эквти:

( Читать дальше )

- комментировать

- ★95

- Комментарии ( 206 )

Ценная подборка #9. Реакция рынка на инсайдерскую информацию.

- 08 ноября 2011, 13:15

- |

Многие исследования утверждают, что инвесторы на фондовом рынке оверреагируют на одни классы информации и андерреагируют на другие. До самого последнего времени не существовало теории, которая могла бы объяснить существование подобных реакций фондового рынка на прибытие информации, свести их в единую систему и предсказать, когда мы можем ожидать возникновения оверреакции, а когда — андерреакции. Лишь недавно увидела свет работа Даниэля, Хиршляйфера и Сабраманиама, в которой была приведена подобная теория.

Теория, предложенная этими авторами, основывается на двух предположениях:

1) значительная часть инвесторов фондового рынка является чрезмерно самоуверенными в себе инвесторами [overconfidence investors].

2) значительная часть инвесторов фондового рынка подвержена эффекту предвзятого отношения к своим прогнозам.

Чрезмерная самоуверенность. Операторы фондового рынка переоценивают свои аналитические способности. Из-за этого они систематически недооценивают вероятность ошибок, которые могут допустить в прогнозе. Это предположение основано на хорошо известном нам факте — люди имеют тенденцию переоценивать собственные способности. Особенно это верно по отношению к профессионалам. Эмпирические исследования утверждают, что профессионалы — всегда значительно более чрезмерно самоуверенные люди по сравнению с непрофессионалами.

( Читать дальше )

Теория, предложенная этими авторами, основывается на двух предположениях:

1) значительная часть инвесторов фондового рынка является чрезмерно самоуверенными в себе инвесторами [overconfidence investors].

2) значительная часть инвесторов фондового рынка подвержена эффекту предвзятого отношения к своим прогнозам.

Чрезмерная самоуверенность. Операторы фондового рынка переоценивают свои аналитические способности. Из-за этого они систематически недооценивают вероятность ошибок, которые могут допустить в прогнозе. Это предположение основано на хорошо известном нам факте — люди имеют тенденцию переоценивать собственные способности. Особенно это верно по отношению к профессионалам. Эмпирические исследования утверждают, что профессионалы — всегда значительно более чрезмерно самоуверенные люди по сравнению с непрофессионалами.

( Читать дальше )

Ценная подборка #8. Диверсификация. Часть 2 (практическая).

- 07 ноября 2011, 15:00

- |

Диверсификация — это распределение имеющихся ресурсов по различным местам хранения и преумножения. Философский смысл диверсификации заключен в пословице «не клади все яйца в одну корзину», и связан с тем, что даже маловероятное событие падения корзины способно разорить нас полностью, если мы вложили в эту корзину все имеющиеся хрупкие вещи. Говоря более строго, диверсификация способна существенно улучшать соотношение доходность/риск портфеля, не требуя при этом улучшения соотношения доходность/риск входящих в этот портфель систем.

Приведу пример. Пусть есть некоторая система, назовем ее система X, генерирующая N сделок с результатами x1, x2, x3, …, xN (результат в процентах от вложенного капитала). Пусть эта система прибыльная, то есть ее матожидание M больше нуля, М определяется по результатам сделок через формулу:

( Читать дальше )

Приведу пример. Пусть есть некоторая система, назовем ее система X, генерирующая N сделок с результатами x1, x2, x3, …, xN (результат в процентах от вложенного капитала). Пусть эта система прибыльная, то есть ее матожидание M больше нуля, М определяется по результатам сделок через формулу:

( Читать дальше )

Сессия вопросов и ответов 2 (про торговых роботов)

- 07 ноября 2011, 11:20

- |

В прошлый раз посетовали, что было слишком поздно и рабочий день.

Ну что ж. Сейчас утро выходного дня, давайте попробуем еще раз.

Вы задаете в комментариях вопросы по разработке торговых роботов, я выбираю 10ку самых интересных и развернуто отвечаю.

Ну что ж. Сейчас утро выходного дня, давайте попробуем еще раз.

Вы задаете в комментариях вопросы по разработке торговых роботов, я выбираю 10ку самых интересных и развернуто отвечаю.

Мувинги.. Невкусно? Да вы их просто готовить не умеете! :)

- 04 ноября 2011, 19:57

- |

В свое время, чтобы не объяснять каждый раз на пальцах новичкам, «что такое мувинги и с чем их едят», создал краткую инструкцию по настройке и классификации мувингов. Топик получил претенциозное название «Взгляд на мувинги от Tisha™», так как в принципе не планировался к широкому опубликованию и был доступен только на форуме Трейдерский Бомонд. Тем не менее, топик получил вдруг достаточно мощную поддержку от знакомых (и незнакомых) мне трейдеров. Как оказалось, при правильном понимании и использовании всего 3-х мувингов (честно говоря, все же 4-ре лучше, но это отдельная тема), можно легко и быстро построить простейшую торговую систему. И не одну.

Вашему вниманию будет представлен основной пост этого топика. Возможно кому-то пригодится нижеприведенная информация.

Итак, о мувингах.

Прежде всего хочу обсудить мысль: «Мувинги запаздывают». Не согласен. Сразу вопрос, для чего запаздывают? Для взгляда в будущее? Для текущего состояния? А что, есть индикаторы, которые нам предскажут будущее? Увы…

( Читать дальше )

Вашему вниманию будет представлен основной пост этого топика. Возможно кому-то пригодится нижеприведенная информация.

Итак, о мувингах.

Прежде всего хочу обсудить мысль: «Мувинги запаздывают». Не согласен. Сразу вопрос, для чего запаздывают? Для взгляда в будущее? Для текущего состояния? А что, есть индикаторы, которые нам предскажут будущее? Увы…

( Читать дальше )

10 вопросов. Ответы.

- 03 ноября 2011, 22:32

- |

Вопрос 1: В какой среде (языке), ты разрабатываешь (лучше делать) роботов?

Это конечно очень индивидуальный вопрос и зависит он от двух вещей в основном.

Во-первых, конечно, ваши личные кондиции и способности. Честно говоря, мне кажется что после 30 пытаться освоить полноценный язык программирования — уже очень много сил потребует. Мозг так устроен, что чем дальше тем сложнее учиться и разбираться с такими деталями тонкими. Я вот сейчас по себе могу сказать, что осваивать новые технологии и методы сложнее чем на 1ом курсе универа. Думаю чем дальше тем сложнее будет.

Во-вторых многое очень зависит от задач которые должен решать ваш робот. Среднесрочная торговля на основе двух-трех индикаторов теханализа — строится практически на любой платформе. Что ни возьмете — все сгодится. Как правило, не имеет большого значения скорость подключения и тип торгового терминала. Высокочастотные роботы — это практически всегда полноценные языки программирования типа C#, среда разработки Visual Studio и протокол подключения типа Plaza2/FIX. Короче говоря — робот роботы рознь.

( Читать дальше )

Это конечно очень индивидуальный вопрос и зависит он от двух вещей в основном.

Во-первых, конечно, ваши личные кондиции и способности. Честно говоря, мне кажется что после 30 пытаться освоить полноценный язык программирования — уже очень много сил потребует. Мозг так устроен, что чем дальше тем сложнее учиться и разбираться с такими деталями тонкими. Я вот сейчас по себе могу сказать, что осваивать новые технологии и методы сложнее чем на 1ом курсе универа. Думаю чем дальше тем сложнее будет.

Во-вторых многое очень зависит от задач которые должен решать ваш робот. Среднесрочная торговля на основе двух-трех индикаторов теханализа — строится практически на любой платформе. Что ни возьмете — все сгодится. Как правило, не имеет большого значения скорость подключения и тип торгового терминала. Высокочастотные роботы — это практически всегда полноценные языки программирования типа C#, среда разработки Visual Studio и протокол подключения типа Plaza2/FIX. Короче говоря — робот роботы рознь.

( Читать дальше )

Ценная подборка #7. Диверсификация. Часть 1. Простейший путь к прибыльной торговле.

- 03 ноября 2011, 19:08

- |

Часто при создании торговых стратегий трейдеры гонятся за максимальной прибыльностью системы. Однако, важнее бывает не повысить значение ожидаемой прибыльности, а сократить возможный риск, который выражается в максимально допустимой просадке.

Простой, но сравнительно надежный способ оценки эффективности торговой стратегии — определить отношение доходности к максимальной просадке системы на исследуемом периоде, так называемый фактор восстановления (recovery factor). К примеру, если доходность системы 45% годовых, а максимальная просадка вышла 15%, фактор восстановления будет равен 3.

Если сравнивать две системы с различными значениями доходностей и просадок, то лучше будет та система, у которой выше фактор восстановления. Система, дающая 30% годовых с просадкой 5% будет лучше чем система с 100% годовых и просадкой в 40%. Доходность легко можно подогнать для нужную величину применением маржинального кредитования, а вот долю риска в доходности системы изменить нельзя, это неотъемлемое свойство системы. Увеличивая доходность, соответственно увеличиваем и риск.

( Читать дальше )

Ценная подборка #6. Неправильное представление о шансе. Выбор значимого периода данных при тестировании торговых систем.

- 03 ноября 2011, 14:50

- |

Большинство людей ожидает, что последовательность событий, генерируемых случайным процессом, будет содержать характеристики этого процесса даже тогда, когда эта последовательность крайне мала. При рассмотрении результатов подбрасывания монеты и выпадения орла (О) или решки (Р) большинство людей посчитает, что выпадение последовательности

ОРОРРО

намного более вероятно, нежели выпадение последовательности

ОООРРР,

которая не кажется случайной, и уж наверняка более вероятно, чем выпадение последовательности

ООООРО,

которая на первый взгляд вообще отрицает «честность монеты».

Люди наивно полагают, что базовым характеристикам случайного процесса будет удовлетворять не только общее множество его исходов, но и каждая часть этого множества. Однако характеристики подмножества множества исходов могут систематически отклоняться от базовых. В подмножествах могут появляться статистические выбросы, воздействие которых не будет нивелироваться из-за малого количества исходов, входящих в подмножество. Но большинство людей игнорирует это соображение, так как мгновенно чувствует случайную регулярность в абсолютно случайном наборе событий, и на основе этой случайной (ни на чем не основанной) регулярности принимает решения.

( Читать дальше )

ОРОРРО

намного более вероятно, нежели выпадение последовательности

ОООРРР,

которая не кажется случайной, и уж наверняка более вероятно, чем выпадение последовательности

ООООРО,

которая на первый взгляд вообще отрицает «честность монеты».

Люди наивно полагают, что базовым характеристикам случайного процесса будет удовлетворять не только общее множество его исходов, но и каждая часть этого множества. Однако характеристики подмножества множества исходов могут систематически отклоняться от базовых. В подмножествах могут появляться статистические выбросы, воздействие которых не будет нивелироваться из-за малого количества исходов, входящих в подмножество. Но большинство людей игнорирует это соображение, так как мгновенно чувствует случайную регулярность в абсолютно случайном наборе событий, и на основе этой случайной (ни на чем не основанной) регулярности принимает решения.

( Читать дальше )

Ценная подборка #5. Экспертное суждение.

- 03 ноября 2011, 00:27

- |

Широко распространено мнение, что чем дольше человек занимается определенным делом, тем лучше он воспринимает риски, которые с этим делом связаны. Наибольшее распространение это заблуждение получило среди такой группы населения, как эксперты. Считается, что именно эксперты обладают достаточными способностями для создания действительно точных прогнозов. Однако если подобное утверждение и верно, то только для достаточно ограниченного набора профессий, которые по своему характеру позволяют получить быструю и несмещенную оценку качества работы эксперта.

Например, игрока в шахматы, музыканта, выступающего с сольной программой, профессионального гонщика, разработчика компьютерных программ или работника гидрометцентра, являющегося экспертом в своем деле, нетрудно отличить от дилетанта. Ведь качество его прогноза мгновенно проверяется практикой.

Совсем другое дело, когда обратная связь между сделанными прогнозами эксперта и их подтверждением растянута во времени, искажена или вообще отсутствует. В этом случае эксперты могут становиться даже более чрезмерно самоуверенными, нежели дилетанты.

Каково было душевное состояние подсудимого в момент совершения преступления? Насколько хорошо будет учиться этот студент, если мы возьмем его в аспирантуру? Ответы на такие вопросы нельзя получить немедленно, а возможно, они не будут получены никогда. Например, как оценить качество экспертного решения не брать данного студента в аспирантуру? Ведь мы никогда не узнаем, насколько действительно хороший или плохой получился бы из него исследователь. И таких примеров множество. Как бы сложилась ваша жизнь, если бы вы не женились (вышли замуж)? Очевидно, что проверить правильность сделанного в подобной ситуации прогноза просто невозможно.

Или вот еще одна хорошая иллюстрация к нашей проблеме. Официант никогда не узнает, насколько его прогнозы хороших чаевых оказались оптимальными, так как он всегда будет (что вполне естественно) лучше обслуживать клиентов с хорошими прогнозами на чаевые, нежели клиентов, отнесенных к категории скряг. Своим собственным поведением он будет смещать оценку качества своих экспертных способностей по прогнозированию размеров чаевых. Все это и известно под названием экспертное суждение.

Причина подобного поведения экспертов, скорее всего, скрывается в так называемом эффекте организации.

Человеческие гипотезы и теории, будучи однажды созданными, начинают жить собственной жизнью. Эта «собственная жизнь» оказывается настолько жизнестойкой, что даже если взгляды или эмпирические свидетельства, благодаря которым эта гипотеза или теория появилась на свет, оказываются полностью дискредитированными, это не оказывает никакого влияния на приверженца гипотезы или теории.

Например, субъективная оценка наших собственных способностей достаточно часто «выживает» даже после получения сведений, которые полностью или частично опровергают эту оценку. Да вы и сами это отлично знаете.

Н.Б. Рудык

Например, игрока в шахматы, музыканта, выступающего с сольной программой, профессионального гонщика, разработчика компьютерных программ или работника гидрометцентра, являющегося экспертом в своем деле, нетрудно отличить от дилетанта. Ведь качество его прогноза мгновенно проверяется практикой.

Совсем другое дело, когда обратная связь между сделанными прогнозами эксперта и их подтверждением растянута во времени, искажена или вообще отсутствует. В этом случае эксперты могут становиться даже более чрезмерно самоуверенными, нежели дилетанты.

Каково было душевное состояние подсудимого в момент совершения преступления? Насколько хорошо будет учиться этот студент, если мы возьмем его в аспирантуру? Ответы на такие вопросы нельзя получить немедленно, а возможно, они не будут получены никогда. Например, как оценить качество экспертного решения не брать данного студента в аспирантуру? Ведь мы никогда не узнаем, насколько действительно хороший или плохой получился бы из него исследователь. И таких примеров множество. Как бы сложилась ваша жизнь, если бы вы не женились (вышли замуж)? Очевидно, что проверить правильность сделанного в подобной ситуации прогноза просто невозможно.

Или вот еще одна хорошая иллюстрация к нашей проблеме. Официант никогда не узнает, насколько его прогнозы хороших чаевых оказались оптимальными, так как он всегда будет (что вполне естественно) лучше обслуживать клиентов с хорошими прогнозами на чаевые, нежели клиентов, отнесенных к категории скряг. Своим собственным поведением он будет смещать оценку качества своих экспертных способностей по прогнозированию размеров чаевых. Все это и известно под названием экспертное суждение.

Причина подобного поведения экспертов, скорее всего, скрывается в так называемом эффекте организации.

Человеческие гипотезы и теории, будучи однажды созданными, начинают жить собственной жизнью. Эта «собственная жизнь» оказывается настолько жизнестойкой, что даже если взгляды или эмпирические свидетельства, благодаря которым эта гипотеза или теория появилась на свет, оказываются полностью дискредитированными, это не оказывает никакого влияния на приверженца гипотезы или теории.

Например, субъективная оценка наших собственных способностей достаточно часто «выживает» даже после получения сведений, которые полностью или частично опровергают эту оценку. Да вы и сами это отлично знаете.

Н.Б. Рудык

Ценная подборка #4. Регулировка размера позиции в зависимости от риска и волатильности позиции.

- 02 ноября 2011, 19:35

- |

Риск открытой позиции обычно контролируется при помощи правил выхода из позиции, продиктованных системой. Например, скользящие стопы передвигаются вслед за ценой, чтобы уменьшить начальный риск или запереть часть бумажной прибыли. Но гораздо больший потенциал имеет следующий метод: ограничивать максимальный риск и волатильность открытой позиции по отношению к капиталу. Все, что для этого нужно – отслеживать с требуемой периодичностью величины:

Избыточный_риск = число_лотов X текущий_риск_на_единицу_актива – max_процент_риска X капитал / 100

и

Избыточная волатильность = число_лотов Х текущая_волатильность_актива - max_процент_волатильности Х капитал / 100

Как только какая-то из этих величин становится положительной, мы уменьшаем размер позиции на величину:

( Читать дальше )

Избыточный_риск = число_лотов X текущий_риск_на_единицу_актива – max_процент_риска X капитал / 100

и

Избыточная волатильность = число_лотов Х текущая_волатильность_актива - max_процент_волатильности Х капитал / 100

Как только какая-то из этих величин становится положительной, мы уменьшаем размер позиции на величину:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал