Избранное трейдера Look De

Пример +168% к депозиту за 3 месяца (или +120% на одной сделке)

- 21 марта 2016, 23:47

- |

Кто писал на почту и читал пост о 40 мыслях о биржах, тот в курсе эксперимента с стиле «У. Баффета», при некоторых неудачах (из-за моего упорства) в прошлом году, эксперимент завершен и я рад, что в целом достаточно успешно.

Плюсы «покупки на дне» и «инвестирования в акции»:

— нереально низкие риски;

— нет стопов (сделка практически обречена на успех);

— можно не торговать и наблюдать состояние позиции всего 1 раз в неделю;

— существенный профит, при хорошей усидчивости можно делать от 100 до 1000% в год.

Конечно есть определенные минусы:

— в первую очередь это невероятно скучно;

— обычно акции низковолатильны, можно долго ждать.

Видео и графики ниже.

Архив с графиками можно скачать тут — ifolder.com.ua/739h5tst0t28.html

Графики среднего разрешения и размера ниже.

( Читать дальше )

- комментировать

- 382 | ★6

- Комментарии ( 17 )

Волжский абразивный завод (vazz) выходит на рекордные показатели по прибыли и дивидендам за 2015 г. и ожидает продолжения роста в 2016 г.

- 21 марта 2016, 13:42

- |

Волжский абразивный завод является единственным производителем карбида кремния в России, самым крупным производителем карбида кремния в Европе и крупнейшим производителем абразивного инструмента на керамической связке в России и СНГ.

Индийская компания CUMI (дочка Cumi International Limited контролирует vazz) оценивает рост рублевой выручки завода в 2015 г. в районе 30% до 4,2 млрд.руб. за счет высоких экспортных доходов и рекордных объемов продаж, которые выросли на 6% до 78,4 тыс.т. В 2016-2017 гг. CUMI рассчитывает добавить еще одну линию производства в объеме 6-8 тыс.т.

В этом году CUMI прогнозирует увеличение объемов производства vazz на 4-5 тыс.т. и более чем 15%-ный рост рублевой выручки. Девальвация рубля заметно улучшила конкурентоспособность продукции завода на экспортных рынках.

В январе промпроизводство в Волгоградской области выросло на 8,2%. По информации регионального комитета промышленности и торговли, позитивную динамику обеспечили предприятия обрабатывающих производств (+9,4%). В частности, рост промпроизводства обеспечил и vazz.

Предприятие специализируется на производстве куска карбида кремния и работает на рынках абразивного инструмента, шлифовальных материалов и огнеупорных изделий. Шлифовальные материалы из карбида кремния в основном поставляются на экспорт, в то время как абразивный инструмент и огнеупорные изделия продаются преимущественно на внутреннем рынке.

Всего на экспорт приходится порядка 50% объемов vazz. БОльшая часть экспортных продаж осуществляется в странах ЕС.

При текущем курсе доллара импорт практически закрыт, а на внутреннем рынке не так много альтернативных предложений, поэтому завод рассчитывает занять освободившиеся ниши в связи с сокращением импорта.

дивидендам за 2015 г. и ожидает продолжения роста в 2016 г." title="Волжский абразивный завод (vazz) выходит на рекордные показатели по прибыли и дивидендам за 2015 г. и ожидает продолжения роста в 2016 г." />

дивидендам за 2015 г. и ожидает продолжения роста в 2016 г." title="Волжский абразивный завод (vazz) выходит на рекордные показатели по прибыли и дивидендам за 2015 г. и ожидает продолжения роста в 2016 г." />

( Читать дальше )

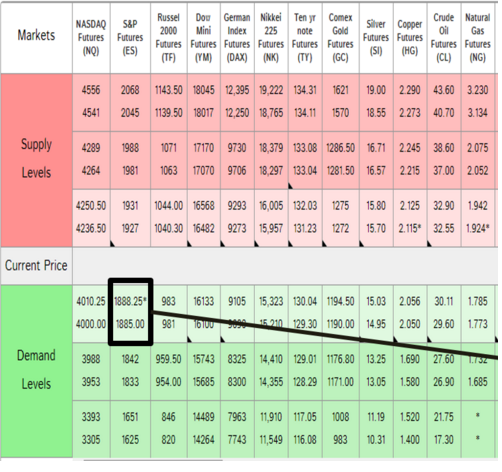

Сезонный график на S&P 500 говорит, что нас ждет «бычий» апрель

- 21 марта 2016, 13:39

- |

Одна из прелестей сайта Stockcharts.com состоит в том, что на нем есть графики на все случаи рыночной жизни. Даже такие, которые отслеживают сезонность. Что, на мой взгляд, полезно, так как рынок не только цикличен, но и сезонен. Убедиться в этом легко: достаточно вспомнить эффект января, о котором я недавно писала, а также исторический негатив августа, слабость мая и позитив ноября.

( Читать дальше )

Приглашаются инвесторы #1

- 21 марта 2016, 12:57

- |

Приглашаю потенциальных инвесторов для подключения к моей стратегии, торгующейся на Срочном рынке Московской биржи.

Стратегия так и называется “Мосбиржа. Фьючерсы”. Доходность с начала года 65%

Подробная информация в карточке стратегии.

Подключение к стратегии и синхронизация портфеля инвестора и управляющего достигается посредством системы EasyMANi, полная информация по системе и порядку подключения находится на сайте стратегии.

Инвестор может быть клиентом любого брокера, поддерживается более 50-ти брокеров.

Заканчиваем изучать анализ фин. отчетности.

- 20 марта 2016, 17:52

- |

Подборка годноты vol.1

- 20 марта 2016, 17:22

- |

Пока весь смартлаб орет о ставках/нефти/рубле/улюкаеве/горепрогнозистах/подливных гуру и тд — я подготовил, как мне кажется, норм постецкий. Вашему вниманию тщательно сцеженная, рассортированная по тематикам мякотка для работы, учебы и отдыха в нашей общей интернет-помойке:

Сайты и приложухи для трейдинга:

finviz.com — это божественно! Бэнчмарк всех фин сайтов по интерфейсу и удобству навигации, множество плюшек отбора акции для домашки, и визуальной подачи инфы. Бесит, что календарь только для амеров и на текущую неделю.

forexpf.ru — 1 год назад этот сайт лежал когда на него ринулась каждая домохозяйка отслеживать курс рубля. Нормальный ресурсоёмкий сайт, чтобы попырому прочекать нефтянку, голду или бакс.

freestockcharts.com — если вдруг упал tradingview.com.

( Читать дальше )

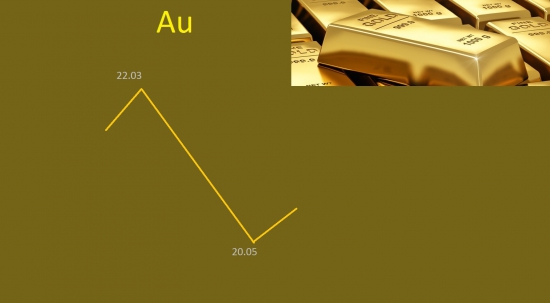

**** Золото , прогноз на долгосрок

- 19 марта 2016, 14:50

- |

Прогноз сделан на дневках по системе, которая определяет смену тренда.

Максимумы и минимумы возможно и скорее будут не совсем здесь, для примера предыдущий прогноз по системе на дневках был следующий:

максимум 15.10.15 , минимум 30.12.15 (точнее нужно определять на более мелком тайм-фрейме)

На самом деле максимум был 28.10.15 и был определён системой и посчитан на часовиках , сигнал вход в шорт по системе и максимум разошлись всего на три часа. (об этом сигнале писал одному трейдеру на почту)

Пока на часовике нет волны, которая пролила бы золото вниз, как это было 28.10, но тренд после 22.03 вниз .

О текущем моменте

- 19 марта 2016, 13:33

- |

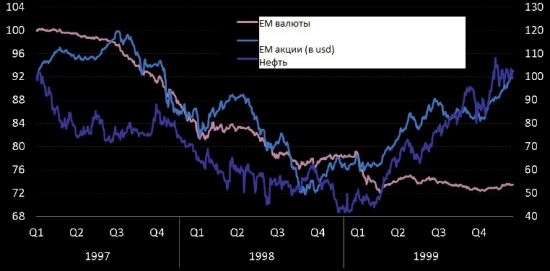

Я уже писал, что с точки зрения макро экономики – последние 5 лет на рынках – это калька второй половины 1990-х. Если принять это за основу, то сейчас мы находимся в 1999 году. То, что сейчас происходит на рынках еще больше убеждает меня в этом. Это означает ралли на рынках сейчас – обвал потом.

Краткий камбэк в конец 1990-х.

К октябрю 1998 года развивающиеся рынки (далее – ЕМ) упали на 60% от максимумов, показанных в 1997 вследствие азиатского кризиса. Большинство валют ЕМ девальвировалось к доллару на 40-80%. На рынке нефти также произошел коллапс – цены на нефть упали к 10 долларам за баррель – 60% от пика начала 1997 года – на фоне распространения азиатского кризиса. 30 июня 1998 года Россия также «отпустила» в рубль в свободный полет – 75-ю % девальвацию. А в августе 1998 правительство объявило о долговом моратории, что фактически означало дефолт по своим обязательствам, номинированным в долларах.

Далее, у рынка появилась серьезные опасения, что этот кризис распространится и на оплот мировой экономики – США. Такие опасения, надо заметить, имели под собою основу. Производственный сектор США уже находился в рецессионной зоне. Из-за локального перепроизводства в азиатских странах американская экономика через импортные цены, которые естественным образом падали, начала испытывать дефляционное дыхание. Это с одной стороны. С другой стороны, американский долговой рынок начал испытывать приток средств иностранных инвесторов, играя, как положено в таких случаях, роль save haven. Как результат долгосрочные доходности по трежерям обвалились, а акции начали падать, как указывали аналитики из-за падения прибыли и пересмотра оценок. В промежуток между июлем и октябрем 1998 года S&P упал на 19%, непосредственным тригерром падения стало крушение гигантского хедж-фонда LTCM.

Чтобы избежать системного кризиса Алан Гринспен, глава ФРС, вынужден был изменить курс монетарной политики с ужесточения на смягчение – и снизил ставку подряд три раза – на 75 базисных пункта (три по 0,25%) в промежутке между сентябрем и ноябрем.

И в начале 1999 года – выглянуло солнце: глобальное инвестиционное коммьюнити начало осознавать, что «…а экономика штатов избежала рецессии!». Разные экономические показатели, выходящие с месячной периодичностью начали последовательно улучшаться! В экономике снова начался потребительский бум. Это не удивительно, когда, как указано выше, доходности по трежерис резко упали. Привязанные ставки к ним ставки по кредитам, также пошли вниз, что вызвало очередную волну потребительского кредитования и как следствие рост спроса в экономике. Что, в свою очередь, подстегнуло увеличение капитальных расходов компаний – инвестиций – и как результат рост ВВП. Параллельно азиатские экономики нашли дно, а политика ФРС, поменявшая свой курс с ужесточения на смягчение – стала friendly для рисковых активов. И инвесторы, неожиданно, среди всего этого бардака на рынках, включили тумблер risk on и побежали единым организованным стадом в поиском yield hunting, утоляя свой весьма сильный и выросший risk-аппетит.

Чтобы не бередить прошлое и не бить по больному тех участников рынка, которые тогда были short, просто приведу сухие цифры.

Гремучая смесь в виде понижения ФРС ставки, устойчивости экономики США к азиатскому кризису, разгром ЕМ рынков, включая их валюты, привело в начале 1999 года к так называемому рефляционному трейду – проще, покупай все что двигается. Вот результат сочетания этих факторов и обыкновенной человеческой жадности:

S&P 500 плюс — 19%

MSCI EM Equity Index плюс — 66%

MSCI EM Currency Index – здесь только умеренное увеличение – плюс 10%

Нефть – плюс 114%. Движение с 12 долларов за баррель на 26 долларов

Трежерис – тотальная распродажа 30-ти леток. 160 базисных пункта в течение 1999 года

Индекс доллара в течение 1998-1999 годов был фактически флэт при этом. Следующая нога роста в долларе произошла только в 2000, когда стало ясно, что в экономике США бум, вызванный инвестициями и потреблением, а ФРС должен переходить к политики ужесточения в свете массивного пузыря на рынке акций. Как результатом стало – взрыв пузыря dot.com, экономическая рецессия, еще один раунд проблем на ЕМ и разных локальных кризисов, окончательно достигшего дна только в 2001 году вместе с фактическим дефолтом Турции. А в долларе выросла вторая нога роста – он достиг своего пика в середине 2001 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал