SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Dale_DMT

Детальное устройство брокеров разных типов

- 05 марта 2012, 15:23

- |

Я бы хотел рассказать о внутреннем устройстве торговых платформ разных типов.

Платформы типа Dealing Desk рассматривать не буду – думаю, публика на смарте достаточно подкована, и объяснять как работают такие конторы было бы слишком.

Я рассмотрю торговые платформы типа ECN и MTF.

Определения ECN (electronic communication network) и MTF (multilateral trading facility), представленные в википедии и инвестопедии, очень схожи и практически идентичны. Обе системы сводят покупателей и продавцов, совершая все сделки автоматически, без человеческого вмешательства. Обе системы не торгуют против клиентов, выводя каждую сделку на контрагента. ECNы являются американским продуктом, и подотчётны SEC, в то время как MTF – европейское изобретение, регулируемое в Европе – MiFID, FSA и пр.

Предлагаю копнуть глубже и рассмотреть работу этих платформ более детально.

ECN обычно имеют нескольких поставщиков ликвидности. Это могут быть как банки, инвестиционные компании, занимающиеся маркет-мейкингом, так и другие торговые платформы – например, Currenex, Lava, Hotspot и прочие. ECN получает ликвидность ввиде цен и объёмов в обоих направлениях, и аггрегирует её, формируя свой стакан. Клиентские ордера будут брать (маркет) или добавлять (лимит) ликвидность в стакан. При совпадении цен бид и аск, совершается сделка. В случае если на обоих сторонах сделки находятся частные клиенты, сделка совершается моментально, выдавая подтверждение обеим сторонам. В случае, если на другой стороне – поставщик ликвидности, подтверждение сделки отправляется после открытия позиции у поставщика.

( Читать дальше )

Платформы типа Dealing Desk рассматривать не буду – думаю, публика на смарте достаточно подкована, и объяснять как работают такие конторы было бы слишком.

Я рассмотрю торговые платформы типа ECN и MTF.

Определения ECN (electronic communication network) и MTF (multilateral trading facility), представленные в википедии и инвестопедии, очень схожи и практически идентичны. Обе системы сводят покупателей и продавцов, совершая все сделки автоматически, без человеческого вмешательства. Обе системы не торгуют против клиентов, выводя каждую сделку на контрагента. ECNы являются американским продуктом, и подотчётны SEC, в то время как MTF – европейское изобретение, регулируемое в Европе – MiFID, FSA и пр.

Предлагаю копнуть глубже и рассмотреть работу этих платформ более детально.

ECN обычно имеют нескольких поставщиков ликвидности. Это могут быть как банки, инвестиционные компании, занимающиеся маркет-мейкингом, так и другие торговые платформы – например, Currenex, Lava, Hotspot и прочие. ECN получает ликвидность ввиде цен и объёмов в обоих направлениях, и аггрегирует её, формируя свой стакан. Клиентские ордера будут брать (маркет) или добавлять (лимит) ликвидность в стакан. При совпадении цен бид и аск, совершается сделка. В случае если на обоих сторонах сделки находятся частные клиенты, сделка совершается моментально, выдавая подтверждение обеим сторонам. В случае, если на другой стороне – поставщик ликвидности, подтверждение сделки отправляется после открытия позиции у поставщика.

( Читать дальше )

- комментировать

- 107 | ★4

- Комментарии ( 4 )

Статистические модели трендов. Смещение среднего. (Дополненное)

- 02 марта 2012, 13:45

- |

Попросили объяснить что такое персистентность без специальных терминов и как она связана с трендовостью рынка. Совсем, без терминов вряд ли получится, но если их минимизировать, достаточно понятия — плотности вероятности.

Что такое плотность вероятности? Это функция интеграл интервала которой, дает нам вероятность попадания в этот интервал. Или в простейшем случаи, если мы рассматриваем ее эмпирическую оценку в виде гистограммы распределения это будет просто частота попадания в набор фиксированных интервалов.

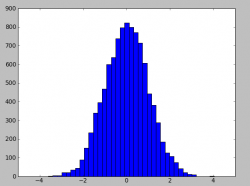

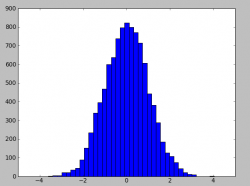

Для примера рассмотрим гистограмму нормального распределения.

Собственно что мы видим — разбиение на набор фиксированных интервалов, затем подсчет попадания каждого значения в тот или иной интервал, который дает частоту. Если мы хотим посчитать частоту попадания в бОльший интервал например от 0 до 2, то нам необходимо сложить(проинтегрировать) частоту попадания во все маленькие интервалы внутри этого отрезка [0, 2]. Таким образом плотность вероятности дает возможность, зная интервал, получить вероятность попадания в него. Или если рассматривать на более «интуитивном» уровне — показывает какие значения выпадают более часто, а какие менее. В приведенном примере, наиболее часто выпадают значения вокруг нуля распределения и затем оно постепенно спадает.

( Читать дальше )

Что такое плотность вероятности? Это функция интеграл интервала которой, дает нам вероятность попадания в этот интервал. Или в простейшем случаи, если мы рассматриваем ее эмпирическую оценку в виде гистограммы распределения это будет просто частота попадания в набор фиксированных интервалов.

Для примера рассмотрим гистограмму нормального распределения.

Собственно что мы видим — разбиение на набор фиксированных интервалов, затем подсчет попадания каждого значения в тот или иной интервал, который дает частоту. Если мы хотим посчитать частоту попадания в бОльший интервал например от 0 до 2, то нам необходимо сложить(проинтегрировать) частоту попадания во все маленькие интервалы внутри этого отрезка [0, 2]. Таким образом плотность вероятности дает возможность, зная интервал, получить вероятность попадания в него. Или если рассматривать на более «интуитивном» уровне — показывает какие значения выпадают более часто, а какие менее. В приведенном примере, наиболее часто выпадают значения вокруг нуля распределения и затем оно постепенно спадает.

( Читать дальше )

Сенсация! Кукл есть!(подборка статей, многа букафф) ч.3

- 08 февраля 2012, 20:36

- |

http://smart-lab.ru/blog/39085.php часть 2

Журнал «Индикатор», №2 (42). М. 2002 год

К.В. Воронцов (ВЦ РАН),

e-mail: voron@ccas.ru

С.Б. Пшеничников (ММВБ),

e-mail: pshenich@micex.com

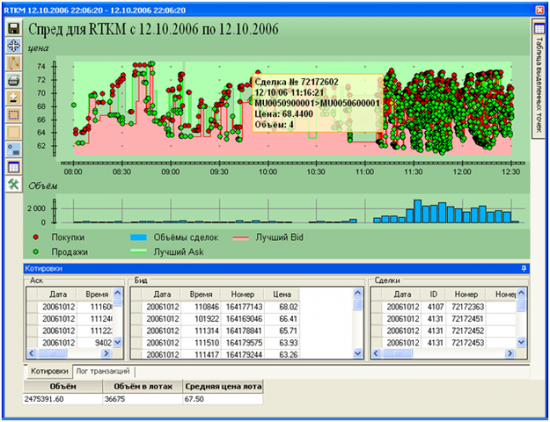

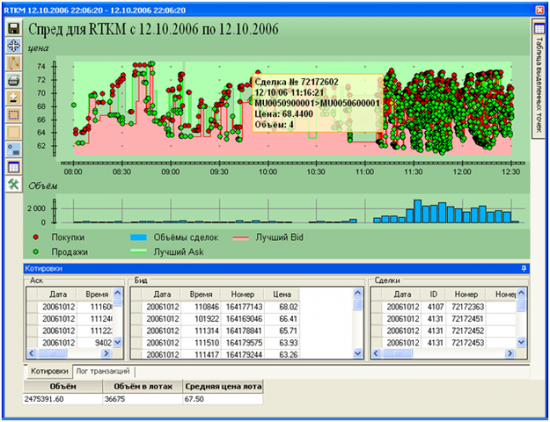

В статье представляется биржевой тренажер Имитрейд, разработанный в Вычислительном Центре РАН и проходящий опытную эксплуатацию на факультете ВМиК МГУ. Проектируется совместная разработка РАН и ММВБ учебной торговой системы, позволяющей освоить навыки биржевых операций в условиях, максимально приближенных к реальным торгам.

В настоящее время известно множество реализаций биржевых симуляторов. Их назначение — обучение и привлечение новых участников к торгам на соответствующей биржевой площадке, к брокерской компании или вообще к финансовому рынку как новой сфере деятельности.

( Читать дальше )

Имитационное моделирование торгов: новая технология биржевых тренажеров

Журнал «Индикатор», №2 (42). М. 2002 год

К.В. Воронцов (ВЦ РАН),

e-mail: voron@ccas.ru

С.Б. Пшеничников (ММВБ),

e-mail: pshenich@micex.com

В статье представляется биржевой тренажер Имитрейд, разработанный в Вычислительном Центре РАН и проходящий опытную эксплуатацию на факультете ВМиК МГУ. Проектируется совместная разработка РАН и ММВБ учебной торговой системы, позволяющей освоить навыки биржевых операций в условиях, максимально приближенных к реальным торгам.

В настоящее время известно множество реализаций биржевых симуляторов. Их назначение — обучение и привлечение новых участников к торгам на соответствующей биржевой площадке, к брокерской компании или вообще к финансовому рынку как новой сфере деятельности.

( Читать дальше )

Сенсация! Кукл есть!(подборка статей, многа букафф) ч.2

- 08 февраля 2012, 20:31

- |

http://smart-lab.ru/blog/39084.php часть 1

Всероссийская научно-практическая конференция

по вопросам применения имитационного моделирования

в промышленности ИММОД-2003,

23-24 октября, Санкт-Петербург

К. В. Воронцов, к.ф.-м.н., н.с. ВЦ РАН,

зам. директора Forecsys, e-mail: voron@ccas.ru

В результате сотрудничества Московской Межбанковской Валютной Биржи (ММВБ), Вычислительного Центра РАН и компании Forecsys создана имитационная модель биржевых торгов. Уникальной особенностью данной модели является возможность точного воспроизведения реальных торговых сессий ММВБ. Для настройки модели используются методы распознавания образов. В докладе описываются основные свойства и строение модели, рассматривается биржевой тренажер Имитрейд и другие потенцальные приложения данной модели.

( Читать дальше )

Имитационное моделирование реальных биржевых торгов

Всероссийская научно-практическая конференция

по вопросам применения имитационного моделирования

в промышленности ИММОД-2003,

23-24 октября, Санкт-Петербург

К. В. Воронцов, к.ф.-м.н., н.с. ВЦ РАН,

зам. директора Forecsys, e-mail: voron@ccas.ru

В результате сотрудничества Московской Межбанковской Валютной Биржи (ММВБ), Вычислительного Центра РАН и компании Forecsys создана имитационная модель биржевых торгов. Уникальной особенностью данной модели является возможность точного воспроизведения реальных торговых сессий ММВБ. Для настройки модели используются методы распознавания образов. В докладе описываются основные свойства и строение модели, рассматривается биржевой тренажер Имитрейд и другие потенцальные приложения данной модели.

( Читать дальше )

Сенсация! Кукл есть!(подборка статей, многа букафф) ч.1

- 08 февраля 2012, 20:28

- |

Блуждая по интерету в поисках всемирного заговора на рынках, жидомассонов и кукла наткнулся на интересную статью. Поскольку кукл всемогуч и всеобъемлющ все тексты привожу полностью дабы не исчезли.

( Читать дальше )

( Читать дальше )

Фрактальности рынка быть не может!

- 08 февраля 2012, 11:59

- |

Гипотеза автомодальности («подобие» процессов на всех тайм-фреймах) противоречит данным рынков.

Почему? Очень просто. Если выбросить междневные гэпы и сравнить скользящие выборочные стандартные отклонения приращений логарифмов цен минуток S1 и 15-ти минуток S15, то, несмотря на нестационарность этих показателей, с вероятностью больше 0.9, первая величина, умноженная на корень из 15 больше второй (проверены SPY, DJI, IBM, индекс ММВБ, EESR, GAZP, SBER). Из этих данных следует, что в минутных приращениях преобладает (по времени) антиперсистентность (привет маркет-мейкерам — это ваш рынок ). Отсюда в рамках гипотезы автомодальности сразу получаем, что если убрать междневные гэпы, то в приращениях логарифмов новых «цен» дней должна преобладать антиперсистентность, которой в реальности нет, так как выборочная АКФ такого ряда близка к нулевой.

). Отсюда в рамках гипотезы автомодальности сразу получаем, что если убрать междневные гэпы, то в приращениях логарифмов новых «цен» дней должна преобладать антиперсистентность, которой в реальности нет, так как выборочная АКФ такого ряда близка к нулевой.

Вывод. Рыночные процессы на разных таймфреймах имеют принципиально разные «структуры».

Почему? Очень просто. Если выбросить междневные гэпы и сравнить скользящие выборочные стандартные отклонения приращений логарифмов цен минуток S1 и 15-ти минуток S15, то, несмотря на нестационарность этих показателей, с вероятностью больше 0.9, первая величина, умноженная на корень из 15 больше второй (проверены SPY, DJI, IBM, индекс ММВБ, EESR, GAZP, SBER). Из этих данных следует, что в минутных приращениях преобладает (по времени) антиперсистентность (привет маркет-мейкерам — это ваш рынок

). Отсюда в рамках гипотезы автомодальности сразу получаем, что если убрать междневные гэпы, то в приращениях логарифмов новых «цен» дней должна преобладать антиперсистентность, которой в реальности нет, так как выборочная АКФ такого ряда близка к нулевой.

). Отсюда в рамках гипотезы автомодальности сразу получаем, что если убрать междневные гэпы, то в приращениях логарифмов новых «цен» дней должна преобладать антиперсистентность, которой в реальности нет, так как выборочная АКФ такого ряда близка к нулевой. Вывод. Рыночные процессы на разных таймфреймах имеют принципиально разные «структуры».

Количественное развитие HFT (американский рынок)

- 07 февраля 2012, 02:12

- |

Перейдя по ссылке можно найти график, соpданный Nanex, который отражает количество котировок HFT-роботов по дням и по времени дня. Особенно интересно проследить рост участия машин в рынке с 2007 года, их реакцию на новости (периодические всплески объема внутри дня) и лавину ордеров flash crash (06.05,2010), downgrade США (05.08.2011).

Год проходит примерно за полторы минуты, так что весь просмотр может занять минут 8.

http://www.zerohedge.com/news/presenting-rise-hft-machine-visual-confirmation-how-skynet-broke-stock-market-us-downgrade-day

Год проходит примерно за полторы минуты, так что весь просмотр может занять минут 8.

http://www.zerohedge.com/news/presenting-rise-hft-machine-visual-confirmation-how-skynet-broke-stock-market-us-downgrade-day

Хотите провести 4 часа в беседе со С.Демурой?

- 25 января 2012, 02:23

- |

Степан Демура и Владимир Левченко.Семинар 13.10.2011.Видео 3 часа 43 минуты. Берите пиво, чипсы… Есть на что посмотреть, ну и С. Демура конечно в своем репертуаре + графики ессно. Меня хватило лишь на 15 мин. отрывок)))

Хедж фонды: регистрация офшорного инвестиционного фонда (часть 1)

- 24 января 2012, 13:07

- |

Законодательство многих офшорных юрисдикций предусматривает возможность создания структур (инвестиционных фондов), предназначенных для привлечения и инвестирования средств более или менее широкого круга вкладчиков.

Деятельность инвестиционного фонда подлежит регулированию (в той или иной мере)со стороны государства его регистрации. Во многих офшорных зонах это регулирование довольно мягкое и обычно сводится к тому, что фонд должен получить разрешение властей на свою деятельность (для чего необходимо подтвердить документально добропорядочность его учредителей и профессионализм менеджмента) и затем подавать отчетность по установленной законом форме. При этом сама инвестиционная деятельность фонда практически не регулируется, что дает возможность вкладывать средства в самые разнообразные инструменты, в том числе фьючерсы и опционы, в чем инвестиционные фонды на «большой земле» обычно весьма ограничены.

При этом интенсивность государственного контроля может зависеть от типа фонда. По общему правилу, фонды, привлекающие средства широкой публики, контролируются более тщательно, чем те, которые предназначены для привлечения средств узкого круга профессиональных инвесторов.

( Читать дальше )

Деятельность инвестиционного фонда подлежит регулированию (в той или иной мере)со стороны государства его регистрации. Во многих офшорных зонах это регулирование довольно мягкое и обычно сводится к тому, что фонд должен получить разрешение властей на свою деятельность (для чего необходимо подтвердить документально добропорядочность его учредителей и профессионализм менеджмента) и затем подавать отчетность по установленной законом форме. При этом сама инвестиционная деятельность фонда практически не регулируется, что дает возможность вкладывать средства в самые разнообразные инструменты, в том числе фьючерсы и опционы, в чем инвестиционные фонды на «большой земле» обычно весьма ограничены.

При этом интенсивность государственного контроля может зависеть от типа фонда. По общему правилу, фонды, привлекающие средства широкой публики, контролируются более тщательно, чем те, которые предназначены для привлечения средств узкого круга профессиональных инвесторов.

( Читать дальше )

Научные статьи по по индексу волатильности VIX

- 21 января 2012, 20:28

- |

Научные публикации

Carol Alexander et al - The Hazards of Volatility Diversification, February 4, 2011

Robert Whaley (creator of VIX) - Understanding VIX, November 6, 2008

Alessandro Cipollini et al - Can the VIX Signal Market's Direction, April 2007

Peter Carr et al - A Tale of Two Indices, 2005

dijap(с)

Carol Alexander et al - The Hazards of Volatility Diversification, February 4, 2011

Robert Whaley (creator of VIX) - Understanding VIX, November 6, 2008

Alessandro Cipollini et al - Can the VIX Signal Market's Direction, April 2007

Peter Carr et al - A Tale of Two Indices, 2005

dijap(с)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал