Избранное трейдера Dachnik

Система Татарина. Часть 2.

- 25 апреля 2016, 08:45

- |

4. Контртренд.

Работает для 30 наиболее ликвидных бумаг.

Точка входа ищется только в первые 2 часа торгов.

Не использовать, если по акции вышла новость, вызвавшая сильное движение цены (до недели тому назад) .

Вход только на свои, без плечей.

Направление позиции лонг/шорт.

При прочих равных, выбирается более «быстрая» бумага.

Желательно, чтобы бумага опережала рынок, или шла в против рынка.

Ищем бумагу, которая в первые 2 часа работы выросла на 2,5-3%. Рост отсчитывается от последней сделки вчерашнего дня, результаты послеторговой сессии не учитывается.

Вход против движения на 50% портфеля.

По-возможности ищется плотность котировок в стакане и заявка размещается перед ней (± 10 копеек).

Откуп позиции — 0,5% от точки входа.

Если после входа цена не откатывает и не продолжает движение, т.е. консолидируется, то выход через 30 минут.

Если рост продолжается до 3,5-4%, вход на оставшиеся 50% портфеля.

Стоп устанавливается на усмотрение трейдера — 4,3-4,5% роста бумаги.

При доливке позиции, средняя цена получается в районе 3—3,5% роста.

Цель устанавливается на 0,5% ниже средней цены позиции.

Есть выход по времени — макс. 30 минут после доливки.

( Читать дальше )

- комментировать

- 3.6К | ★109

- Комментарии ( 6 )

Система Татарина. Часть 1.

- 25 апреля 2016, 08:36

- |

За картинки сорри — принтскрин с PDF

Торговые стратегии трейдера ТАТАРИН30

Содержание

1.Предисловие.

2. Рост/падение 5 дней подряд.

3. Лидеры роста. 4,5%.

4. Контртренд.

5. Статистический арбитраж ФСК ЕЭС — Россети.

6. Свечные паттерны. Разворот

7. Свечные паттерны. Продолжение

8. Свечные паттерны. Треугольники

9. Работа на после торговых сессиях

10. Фьючерсы

11. Вход при пробое границы коридора.

1. Предисловие.

В настоящем обзоре приводятся стратегии успешного трейдера, ведущего свой блог на Смартлабе.

Основанием для написания послужило обучение, пройденное у него некоторое время назад. Обладая собственным значительным опытом торговли на фондовой бирже, должен отметить, что все предложенные стратегии являются рабочими. Однако возможность практической работы по ним несколько различается. Для некоторых стратегий возможна простая торговля «руками», для других предпочтительна небольшая «механизация» в виде вспомогательных программ и/или скриптов, реализацию третьих либо полу-, либо полностью автоматизировать.

( Читать дальше )

Дешевый доллар или когда покупать глобально ?

- 19 апреля 2016, 14:27

- |

В данный момент очень вероятно со сладкой цены будет падение которое особо почувствуется с середины июня.......

Вот такой среднесрочный взгляд :)

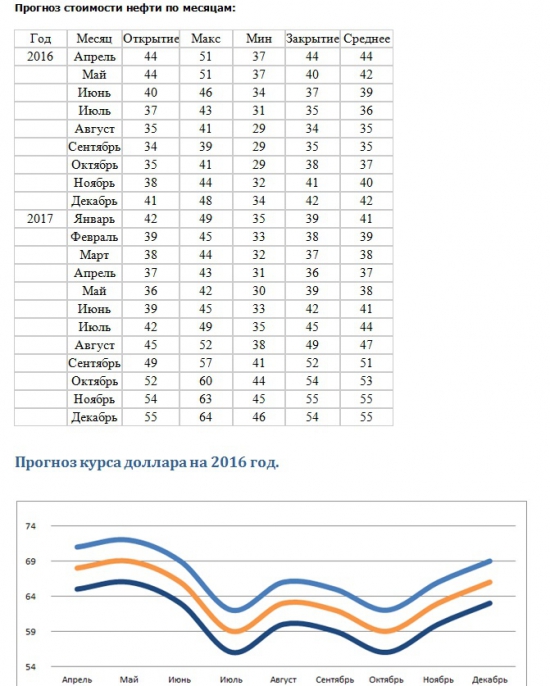

Ну и повторю средние цифры от Израильтян по доллару и нефти на которых основан прогноз.

Всем крепких нервов и кошерной торговли друзья :)

Текущее состояние ПАО РФ по отчетам за 2015 г.

- 11 апреля 2016, 19:56

- |

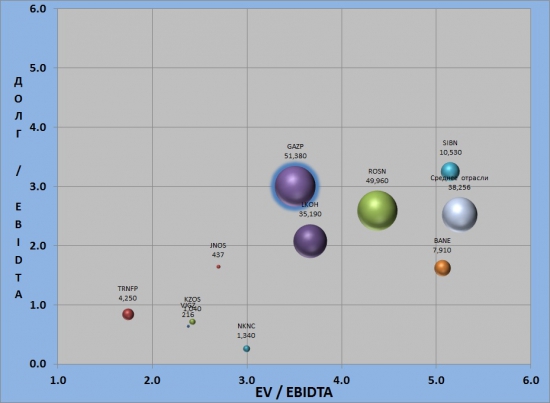

(Размер шара — капитализация компании на 08.04.2016)

Добыча, переработка нефти и газа

( Читать дальше )

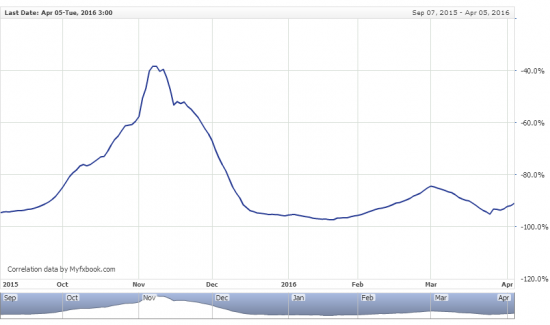

По поводу жирных точек на корреляции brent-RUB

- 05 апреля 2016, 15:09

- |

Навеяло: http://smart-lab.ru/blog/fun/320388.php

По личным наблюдениям, почти 100% зависимость этих двух инструментов, начала разваливаться примерно 3-4 месяца назад.

и дебильные картинки с собачками. Народ в а**е зато — у нас новый гур объявился.

Так что там с корреляцией? В цифрах и графиках.

Дневная:

( Читать дальше )

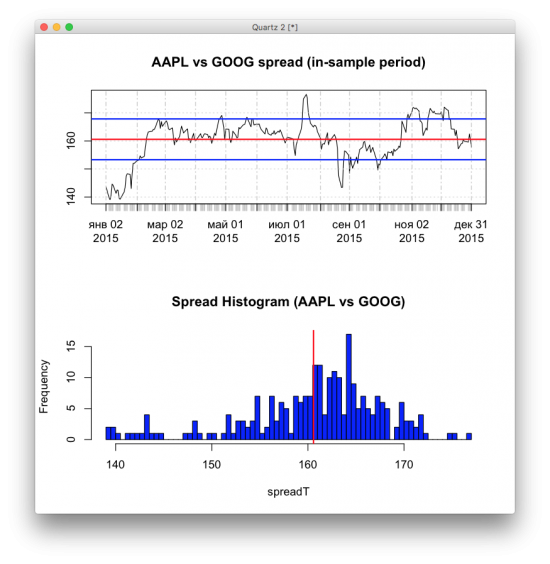

Построение модели для парной торговли акциями Google и Apple на R

- 28 марта 2016, 18:51

- |

Посчитал на R спред между акциями Google и Apple с учётом соотношения (hedge ratio). И нанёс среднюю линию с двумя среднеквадратичными отклонениями сверху и снизу. Красота.

Делается на R это очень просто, код ниже.

require(quantmod)

> startT <- «2015-01-01»

> endT <- «2016-01-01»

> rangeT <- paste(startT, "::", endT, sep="")

> symbols <- c(«AAPL», «GOOG»)

> getSymbols(symbols)

[1] «AAPL» «GOOG»

> tGOOG <- GOOG[,6][rangeT]

> pdtGOOG <- diff(tGOOG)[-1]

> tAAPL <- AAPL[,6][rangeT]

> pdtAAPL <- diff(tAAPL)[-1]

> model <- lm(pdtAAPL ~ pdtGOOG)

> hr <- as.numeric(model$coefficients[1])

> spreadT <- tAAPL — hr * tGOOG

> meanT <- as.numeric(mean(spreadT, na.rm=TRUE))

> sdT <- as.numeric(sd(spreadT, na.rm=TRUE))

> par(mfrow = c(2,1))

> hist(spreadT, col=«blue», breaks = 100, main = «Spread Histogram (AAPL vs GOOG)»)

> plot(spreadT, main=«AAPL vs GOOG spread (in-sample period)»)

> abline(h = meanT, col = «red», lwd = 2)

> abline(h = meanT + 1 * sdT, col = «blue», lwd = 2)

> abline(h = meanT — 1 * sdT, col = «blue», lwd = 2)

Здесь:

meanT — среднее

sdT — среднекв. отклонение

spreadT — спред

par — график с двумя секциями

plot — график

hist — гистограмма

abline — линия поверх графика

model — линейная зависимость модель, МНК

quantmod — библиотека для получения исторических данных

rangeT — временной диапазон

Почему в РФ выросло промпроизводство в феврале на 1%?

- 24 марта 2016, 23:35

- |

Но в феврале в этом году на один рабочий день больше, чем обычно, поэтому промышленность должна была вырасти как минимум на 5% (21/20).

Даже у хахлов рост февраля к февралю предыдущего по промпроизводству составил более 7%.

Ну а мы выдали очередное падение за рост.

Исторические данные по фьючерсам #1

- 15 марта 2016, 07:31

- |

В этой части выкладываю: 5 минутные OHLCV (свечи/бары) по GC (золото):

1) turbobit.net/dqnq1fkurtcp.html архив всех данных по 11.03.2016 по всем контрактам

2) turbobit.net/tvd63rqt9yt0.html архив всех данных по 11.03.2016 по основному (front) контракту с автоматическим переходом

Формат файлов такой: Symbol;Date;Time;Open;High;Low;Close;Volume где:

Symbol — код контракта в формате SSMYY (SS — код спецификации, M — код месяца, YY — год)

Date — дата бара в формате YYYYMMDD (часовой пояс CME — центральное время US)

Time — Время бара в формате HHmmssfff (часовой пояс CME - центральное время US )

Open,High,Low,Close — соответствующие цены

Volume — объем в контрактах

P.S.

По вопросам получения данных в других форматах/детализации обращайтесь в личку

Задом ехать не удобно. Папа сделал разворот.

- 14 марта 2016, 23:37

- |

«Папа назад пока не сдает, но ручник уже включил, а амеры ждут когда мы отдадим бабло и харчат наши рынки.

Он уже согласился с тем, что мы не супердержава.

Когда он будет согласен на региональную, нам больше страны третьего мира не дадут.

Где-то просчет.»

22 января добавил:

«Вышла новость: «Путин просил Асада уйти в отставку».

Если не фейк, то может и не потонем.

Может даже подрастем. Мы же еще не все долги отдали.»

С тех пор, Новак бегал по ОПЕКам, Лавруша по Америкам и ЕСам.

Но:

-Санкции продлили

( Читать дальше )

Ошибка Драги в фокусе Йеллен. Обзор на предстоящую неделю от 13.03.2016

- 13 марта 2016, 23:34

- |

На уходящей неделе:

Заседание ЕЦБ

ЕЦБ 10 марта расширил стимулы:

— Депозитная ставка была снижена на 0,10% до -0,40%;

— Ключевая ставка рефинансирования была снижена на 0,05% до 0%;

— Ставка маржинального кредитования была снижена на 0,05% до 0,25%;

— Ежемесячный объем программы QE расширен на 20 ярдов до 80 ярдов евро;

— Добавлена новая серия из 4 раундов TLTRO с июня 2016 года, продолжительность каждого 4 года.

Ставка по TLTRO может в отдельных случаях приравниваться к депозитной ставке.

Принятые меры ЕЦБ были выше минимальных ожиданий банков по снижению ставки на 0,10% и увеличению программы QE на 10 ярдов до 70 ярдов евро.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал