Избранное трейдера Будущий Инвестор

Как же заработать, бле@ть?

- 07 мая 2016, 01:02

- |

Решил я проверить Фундаментальный Анализ (ФА) на нескольких эмитентах РФ.

Честно говоря, ни один из рассматриваемых мной ОАО (теперь уже ПАО) не стоит своих денег =))

Пошаговая инструкция для минимальной оценки компании (для примера берем Мегафон):

1. Заходим на сайт и по ссылке отчетность МСФО.

2. Находим строку Активы: за 2015 г. = 469 391 000 000 руб.

3. Считаем строки Обязательства = Краткосрочные + Долгосрочные обязательства = 321 640 000 000 руб.

4. Капитал = Активы — Обязательства = 147 751 000 000 руб.

5. Кол-во акций: 620 000 000 шт.

6. Итого справедливая стоимость акции = 238 руб.

Цена Мегафона на ММВБ сегодня 730 руб.

P.S. Фундаментал, он такой Фундаметал. =))

- комментировать

- ★33

- Комментарии ( 59 )

Подскажите, где посмотреть кто является маркетмейкером по конкретной акции на ММВБ.

- 06 мая 2016, 09:08

- |

Поиск инвестидей

- 24 апреля 2016, 19:57

- |

Как искать инвестиционные идеи

На мой взгляд выбор акций похож на выбор квартиры для покупки

Например, у вас есть средства на покупку квартиры. И вы знаете, что возле водоема или метро квартиры всегда пользуются популярностью и дорогие. Покупать квартиру, когда дом уже сдан – это надежно, но очень дорого. В цене уже все заложено и учтено. Поэтому можно поступать так:

- Убедиться, что застройщик – один из лидеров строительства в городе и работа на площадке кипит. Так поступают при покупке голубых фишек

- Строительство идет, но застройщик непопулярен в городе, объектов у него мало и непонятно – закончит ли он проект или заморозит. Похоже на покупку акций 2-го или 3-го эшелона.

- Вырат котлован, открыта продажа квартир, но работы еще не начаты, зато цена на квартиру очень низка. Похоже на проект закона о 50% дивидендов госкомпаний.

Думаю, инвесторов также можно разделить на 3 категории. Одним нужны гарантии и они готовы довольствоваться небольшим доходом. Вторые готовы обдуманно рисковать, чтобы получить более высокий доход. Третьи рискуют необдуманно, надеясь, что повезет.

( Читать дальше )

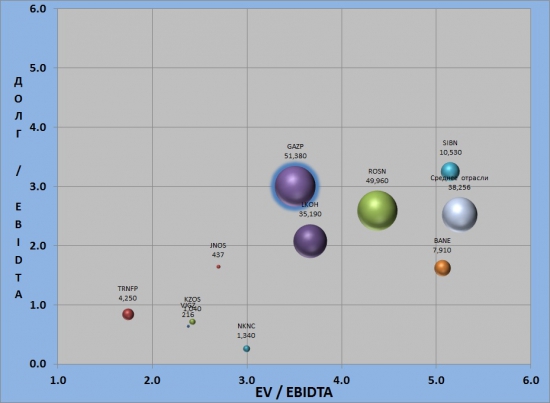

Текущее состояние ПАО РФ по отчетам за 2015 г.

- 11 апреля 2016, 19:56

- |

(Размер шара — капитализация компании на 08.04.2016)

Добыча, переработка нефти и газа

( Читать дальше )

Сомнения инвестора

- 07 апреля 2016, 17:46

- |

В своих расчетах опираюсь на фундаментальный анализ. Высчитываю мультипликаторы и по ним отбираю интересные компании.

- Боюсь, что использую неправильные формулы или ошибаюсь в расчетах. Подставляю не те цифры. Не учитываю все данные. Для это перепроверяю и подстраховываю себя параллельными расчетами. Собираю и анализирую информацию из других источников.

- Боюсь, что после покупки цена акции пойдет против меня. Трудно купить акции на яме, чтобы после покупки она сразу пошла вверх. Чтобы исключить страх выбираю надежные компании. Как говорит моя мама: поцеловал – женись. Стараюсь покупать компании, в которых балансовая стоимость активов превышает рыночную. Такая стратегия основана на том предположении, если компанию продать и разделить полученную прибыль среди держателей акций, то выйдет больше, чем покупать акции по рынку.

- Боюсь, что упускаю возможность зарабатывать на колебаниях. Когда акции дорожают на 20-30-50%, а потом дешевеют, срабатывает мысль, что нужно было продавать, а сейчас покупать. Появляется ощущение упущенных возможностей обогащения. Мысль вредна, поскольку задним числом все выглядит очень просто и очевидно. А в процессе, события развиваются непредсказуемо. Продавая акции компании можно получить прибыль, но и потерять позицию. Цена акции может продолжить рост и долгое время не вернуться к цене продажи. Я выбираю акции, у которых див.доходность ≥ 5%. Нервные переживания компенсирую получением дивидендных выплат. Баффет говорит, что лучший срок продажи акций – никогда. Я раньше мучился вопросом, если Баффет держит акции вечно – откуда он берет средства на покупку новых акций. Сейчас мысли изменились. Предполагаю, что он покупает недооцененные акции, а продает их при перепроданности. Так срабатывает формула «купил дешево, а продал дорого».

( Читать дальше )

Ориентиры для анализа акций

- 01 апреля 2016, 16:20

- |

Идея портфеля: набирать акции финансово устойчивых компаний, которые платят дивиденды.

Ранее самостоятельно делал фундаментальный анализ компании. Основными были такие показатели: Р/В, Р/Е, балансовая стоимость и целевая цена. Эти данные говорят об уровне долга компании и приемлемость цены покупки. Появляется точка опоры, которая помогает легко ориентироваться в рынке.

Отчетность брал на сайте conomy.ru. Сейчас данный ресурс платный и отчетность закрыта. Брать инфо на сайте эмитентов неудобно, поскольку отчетность выложена в некопируемом формате. При переносе ее вручную появляется вероятность ошибки.

Также замечаю, что мои расчеты могут не совпадать с цифрами аналитиков. Вроде исходные данные в виде бухгалтерской отчетности у всех одни, а результаты расчетов у каждого свои.

Ранее следил за постами Шадрина. Он делился своими идеями покупок или методиками расчетов. Было полезно. Сейчас, я так понимаю, он распродал акции и перешел в ПИФы. Пока не знаю, как анализировать американские акции, поэтому посты Шадрина приобрели информационный характер.

( Читать дальше )

Заканчиваем изучать анализ фин. отчетности.

- 20 марта 2016, 17:52

- |

Продолжаем изучать анализ фин. отчетности.

- 17 марта 2016, 18:21

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал