SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Batareykin

Золотое дно

- 11 декабря 2013, 17:59

- |

Пора подводить итоги 2013 года. Хочется начать с темы про золото, которая активно обсуждалась на страницах блога в ЖЖ и на смартлабе с февраля 2013 года. Прошло достаточное количество времени, чтобы проверить правильность/неправильность оценок и ожиданий. Подход основывался на фундаментальном анализе, историческом срезе, оценке текущего положения дел в глобальной экономике… в общем, на здравом смысле, который в итоге не подвел.

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

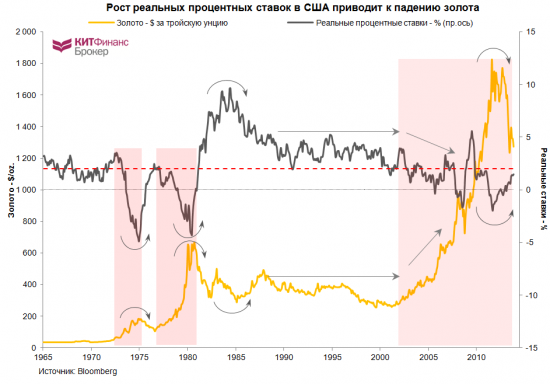

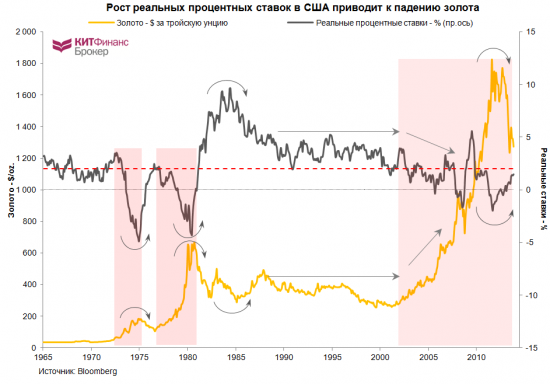

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

( Читать дальше )

Золото: фундаментальные факторы

Обвал цен на золото в 2013 году застал многих инвесторов и спекулянтов врасплох. Слишком сильно в сознании многих укоренилось мнение о том, что глобальный “печатный станок” неизбежно приведет к росту инфляции, защитой от которой традиционно выступают инвестиции в желтый металл. Но реальность такова, что в мировой экономике сегодня доминируют скорее дефляционные настроения.

Центральные банки, попав в ловушку ликвидности в 2008 году, когда скорость обращения денег и процентные ставки близки к нулевым значениям, могут напечатать много денег без риска вызвать взырвной рост инфляции. Эти деньги идут на замещение кредита, который “сжигается” делевериджем (сокращением уровня кредитного плеча), и не выходят за рамки банковского сектора, оседая на счетах избыточных резервов. Эти деньги не доходят до реального сектора экономики, т.к. глобальный спрос остается слабым — домохозяйства и бизнес не в состоянии наращивать потребление. Поэтому предложение денег растет, а цены не растут – эти процессы, как показывает время, могут спокойно сосуществовать вместе. Периоды стабильной низкой инфляции являются неблагоприятной средой для золота.

Тем не менее, скептиков по-прежнему остается много: человеческая натура имеет какую-то необъяснимую патологическую тягу к желтому металлу и всячески противится падению его цены. Стоит напомнить, что с начала 2013 года цена на золото упала на 25%, с пиков осени 2011 года – на 33%.

Итак, постараемся обозначить базовые фундаментальные факторы, влияющие на рынок золота.

1. Золото vs. реальные процентные ставки

Золото – это актив, который не генерирует денежного потока. Золото является хеджевым активом, сохраняющим стоимость, во времена отрицательных реальных процентных ставок. Золото не пользуется спросом во времена положительных реальных процентных ставок, т.к. в такие периоды финансовые активы приносят большую реальную доходность.

Реальные процентные ставки зависят от двух составляющих: доходности гособлигаций и инфляции. Доходность 10-летних трежериз, скорректированной на уровень инфляции, определяют уровень реальных процентных ставок в США. При этом ставки по 10-летним трежерям определяют стоимость длинных денег в мире, являются мерой стоимости денег. Поэтому реальные процентные ставки смотрим именно в разрезе американских долговых бумаг.

Реальные процентные ставки в США развернулись вверх в конце 2011 года вслед за запуском нового кредитного цикла в американской экономике. Цена на золото тоже развернулась, но вниз. Рынок поверил, что рефляционная политика ФРС имеет положительный эффект на экономику.

В начале 2013 года реальные процентные ставки в США окончательно выбрались на положительную территорию и продолжают расти на ожиданиях сокращения программы выкупа активов (QE3) ФРС США, т.е. доходности трежериз растут на фоне подавленной инфляции.

( Читать дальше )

- комментировать

- ★49

- Комментарии ( 21 )

Тема дня # 12. Создание нефтяной компании. Как это делает Михаил Гуцериев

- 12 декабря 2013, 09:14

- |

Уходящий год был очень богат на сделки M&A в нефтегазовом секторе России. Было много интересных сделок и как-нибудь напишу хронологию M&A 2013 года в отдельной статье. Но больше всего меня заинтересовал кейс Михаила Гуцериева.

Гуцериев начал строить новую нефтяную компанию – «ОАО «Нефтяная компания «Нефтиса». Метод и прост и сложен одновременно. Имея опыт построения единой системы из разрозненных активов, я имею в виду компанию «Русснефть», Гуцериев решил повторить этот метод и сейчас планомерно элемент за элементом складывает новый «пазл».

В 2007 году из-за возникших претензий налоговых органов к Гуцериеву он был вынужден покинуть Россию. Продав АФК Системе 49% в Русснефти, Михаил Гуцериев до 2010 года находился в вынужденной эмиграции. Лишь только после того как все претензии были сняты он смог вернуться. В сентябре 2013 Гуцериев становится единоличным владельцем Русснефти, консолидировав 100% акций. Параллельно с консолидацией Русснефти бизнесмен начал строить новую НК – «Нефтису»: Осенью этого года были переведены с баланса Русснефти на баланс НК Нефтиса ООО Белкманефть и доля в ООО Западно-Малобалыкское. Потом Нефтиса выкупила 50% долю венгерского MOL в Западно-Малобалыкском. Дальше одна из офшорных структур Гуцериева купила 14,9% Exillon Energy. Это нефтяная компания, которая торгуется в Лондоне, но ведёт свою основную деятельность в России (Восточная Сибирь и Тимано-печора). 9% этой компании принадлежат Газпромбанку, существует информация, что этот стейк приобретался в интересах Гуцериева. Потом была попытка перепродать стейк в 14,9% Exillon казахскому бизнесмену Игорю Школьнику. Но, последний неожиданно от сделки отказался… 29,99% Exillon приобретает через офшор белорусский бизнесмен Алексей Хотин у основателя компании Максата Арипа. Начинается борьба за компанию, акции в Лондоне сильно дорожают:

( Читать дальше )

Гуцериев начал строить новую нефтяную компанию – «ОАО «Нефтяная компания «Нефтиса». Метод и прост и сложен одновременно. Имея опыт построения единой системы из разрозненных активов, я имею в виду компанию «Русснефть», Гуцериев решил повторить этот метод и сейчас планомерно элемент за элементом складывает новый «пазл».

В 2007 году из-за возникших претензий налоговых органов к Гуцериеву он был вынужден покинуть Россию. Продав АФК Системе 49% в Русснефти, Михаил Гуцериев до 2010 года находился в вынужденной эмиграции. Лишь только после того как все претензии были сняты он смог вернуться. В сентябре 2013 Гуцериев становится единоличным владельцем Русснефти, консолидировав 100% акций. Параллельно с консолидацией Русснефти бизнесмен начал строить новую НК – «Нефтису»: Осенью этого года были переведены с баланса Русснефти на баланс НК Нефтиса ООО Белкманефть и доля в ООО Западно-Малобалыкское. Потом Нефтиса выкупила 50% долю венгерского MOL в Западно-Малобалыкском. Дальше одна из офшорных структур Гуцериева купила 14,9% Exillon Energy. Это нефтяная компания, которая торгуется в Лондоне, но ведёт свою основную деятельность в России (Восточная Сибирь и Тимано-печора). 9% этой компании принадлежат Газпромбанку, существует информация, что этот стейк приобретался в интересах Гуцериева. Потом была попытка перепродать стейк в 14,9% Exillon казахскому бизнесмену Игорю Школьнику. Но, последний неожиданно от сделки отказался… 29,99% Exillon приобретает через офшор белорусский бизнесмен Алексей Хотин у основателя компании Максата Арипа. Начинается борьба за компанию, акции в Лондоне сильно дорожают:

( Читать дальше )

Обзор на предстоящую неделю от 8.12.13

- 09 декабря 2013, 00:47

- |

По ФА…

На уходящей неделе:

1. Данные США и реакция рынка.

В пон-к вышел суперпозитивный ISM промышленности США.

Реакция евродоллара: шип вниз и уход вверх.

В среду вышли супер ADP.

Реакция шип вниз и уход вверх (некоторые пытаются объяснить такую реакцию в среду выходом ниже прогноза ISM услуг США, но сие неверно).

В четверг вышли потрясающе позитивные ВВП США и недельные заявки бр.

Реакция евродоллара: шип вниз и уход вверх (попытка объяснить данную реакцию Драги тоже не катит, ибо эти данные США сравнивать с менее голубиным Драги по значимости алогично).

В пятницу нонфармы… реакция та же.

Видна общая тенденция, в чем причина?

Аналогичную тенденцию алогичного поведения рынка наблюдали в конце лета перед ожиданием сокращения КУЕ на сентябрьском заседании ФРС.

Основной рост доллара связан с желанием инвестировать либо в ГКО США либо в фондовый рынок США, т.е. покупка доллара для входа в два упомянутых рынка.

( Читать дальше )

На уходящей неделе:

1. Данные США и реакция рынка.

В пон-к вышел суперпозитивный ISM промышленности США.

Реакция евродоллара: шип вниз и уход вверх.

В среду вышли супер ADP.

Реакция шип вниз и уход вверх (некоторые пытаются объяснить такую реакцию в среду выходом ниже прогноза ISM услуг США, но сие неверно).

В четверг вышли потрясающе позитивные ВВП США и недельные заявки бр.

Реакция евродоллара: шип вниз и уход вверх (попытка объяснить данную реакцию Драги тоже не катит, ибо эти данные США сравнивать с менее голубиным Драги по значимости алогично).

В пятницу нонфармы… реакция та же.

Видна общая тенденция, в чем причина?

Аналогичную тенденцию алогичного поведения рынка наблюдали в конце лета перед ожиданием сокращения КУЕ на сентябрьском заседании ФРС.

Основной рост доллара связан с желанием инвестировать либо в ГКО США либо в фондовый рынок США, т.е. покупка доллара для входа в два упомянутых рынка.

( Читать дальше )

Общие закономерности (3 Грааля рынка)

- 05 декабря 2013, 09:32

- |

Топики про отъём денег и про неэффективности побудили написать данный текст. Не судите строго за «спасибо, Кэп!», ибо «Ничто не ново под луною» © Карамзин, а ранее Шекспир, а ранее древние греки, а ранее шумеры...

А вот на рынке приращения цен почему-то совсем не так выглядят =/.

Для разнообразия возьмём не гоблинский тайм-фрейм (собственно, на днёвках будет похожая картина) и посмотрим колокол нормального распределения в сравнении с реальными приращениями рынка:

Джедайская сила в кружочках. Так проявляют себя некоторые базовые неэффективности, за которыми гоняются участники рынка. Рассмотрим по порядку все три выделенные закономерности.

( Читать дальше )

Кто зарабатывает и чьи деньги отнимает?

Тут на днях один Джедай запечатлел нормальный такой колокол. Мол, случайно всё у гоблинов (читай: гемблеров типа меня), что закономерно приводит к сливу по-любому.А вот на рынке приращения цен почему-то совсем не так выглядят =/.

Для разнообразия возьмём не гоблинский тайм-фрейм (собственно, на днёвках будет похожая картина) и посмотрим колокол нормального распределения в сравнении с реальными приращениями рынка:

Джедайская сила в кружочках. Так проявляют себя некоторые базовые неэффективности, за которыми гоняются участники рынка. Рассмотрим по порядку все три выделенные закономерности.

( Читать дальше )

Одураченные цифрами или ошибочный подход в оценивании реальности

- 04 декабря 2013, 16:31

- |

Неверный подход приводит к неверным выводам, которые влекут за собой убытки и неправильного восприятия цифр, которые были получены. Вчера вечером не без улыбки читал пост Obi-Van_Kenobi “ЛЧИ, анализ. Удивительные выводы.” Данный пост рассматривает только узкий случай, но к инвестициям он не имеет ни малейшего отношения. Я не удивлен, что трейдинг рассматривается с точки зрения казино, но это лишь является результатом психологического восприятия игры, но не инвестиций. Думаю, что Баффет здесь со мной согласился бы.

Когда кто-то говорит: «Время на их стороне», они говорят, время работает в их пользу, и почти всегда это верно в долгосрочной перспективе. Примеров в инвестировании достаточно много: экспоненциальный рост через начисление процентов, богатство, создаваемое преимуществом раннего накопления для выхода на пенсию, или построение портфеля с низкой волатильностью для еще большего увеличения богатства. На самом деле, разумное инвестирование является практически синонимом долгосрочной перспективе. Но есть ли случаи, когда краткосрочная перспектива также работает в пользу инвесторов? Может ли в краткосрочной перспективе улучшить диверсификацию? Ответ: да, и доказательство начинается с, казалось бы, не связанных вопрос о береговой линии Британии.

( Читать дальше )

Когда кто-то говорит: «Время на их стороне», они говорят, время работает в их пользу, и почти всегда это верно в долгосрочной перспективе. Примеров в инвестировании достаточно много: экспоненциальный рост через начисление процентов, богатство, создаваемое преимуществом раннего накопления для выхода на пенсию, или построение портфеля с низкой волатильностью для еще большего увеличения богатства. На самом деле, разумное инвестирование является практически синонимом долгосрочной перспективе. Но есть ли случаи, когда краткосрочная перспектива также работает в пользу инвесторов? Может ли в краткосрочной перспективе улучшить диверсификацию? Ответ: да, и доказательство начинается с, казалось бы, не связанных вопрос о береговой линии Британии.

( Читать дальше )

Аттракцион невиданной щедрости!

- 02 декабря 2013, 11:15

- |

Пока готовится следующий, третий пост из серии про основы программирования торговых систем (тут1, тут2), я решил в рамках заданной темы сделать небольшой вброс:)

На выходных я, как ответственный семьянин, общался с дочерью, поэтому написание следующего поста продвинулось ровно на 0%. И, чтобы вы меня тут не забывали, да и фана ради, давайте вместе писать стратегии.

Любой желающий может прислать мне в личку или в комментариях к данныму посту словесное описание стратегии, которое вы хотели бы получить в виде кода на Easy Language. И я в ответ запишу вашу стратегию либо на Изи, либо на другом языке, если Изи для этого кода окажется недостаточно. И заодно и результаты бэктестирования дам.

Если техзадание будет в комментах — отвечу в комментах. Если пришлете в личку — получите код в личку.

Любая идея, единственное ограничение — это должны быть идеи либо для РИ или СИ на ФОРТСЕ, либо для форекса. Все остальное потребует от меня дополнительных затрат труда и времени, которого и так мало.

( Читать дальше )

На выходных я, как ответственный семьянин, общался с дочерью, поэтому написание следующего поста продвинулось ровно на 0%. И, чтобы вы меня тут не забывали, да и фана ради, давайте вместе писать стратегии.

Любой желающий может прислать мне в личку или в комментариях к данныму посту словесное описание стратегии, которое вы хотели бы получить в виде кода на Easy Language. И я в ответ запишу вашу стратегию либо на Изи, либо на другом языке, если Изи для этого кода окажется недостаточно. И заодно и результаты бэктестирования дам.

Если техзадание будет в комментах — отвечу в комментах. Если пришлете в личку — получите код в личку.

Любая идея, единственное ограничение — это должны быть идеи либо для РИ или СИ на ФОРТСЕ, либо для форекса. Все остальное потребует от меня дополнительных затрат труда и времени, которого и так мало.

( Читать дальше )

Обзор на предстоящую неделю от 1.12.13

- 02 декабря 2013, 03:33

- |

По ФА…

На уходящей неделе:

— Объявлена коалиция Меркель и социал-демократов.

В соглашении партия Меркель уступила социальным требованиям партнеров, но оставила свои позиции непринятия евробондов и отметила, что прямая рекапитализация банков с использованием средств налогоплательщиков может применяться только в крайних случаях.

— Растет разница в экономиках стран Еврозоны.

Инфляция в Германии показала рост, а в более слабых странах падение.

Неожиданностью стало падение инфляции в Италии, ибо после повышения НДС можно было ждать небольшого роста.

Аналогичная ситуация с занятостью.

Безработица среди молодежи за ноябрь в Италии показала рекордный рост, а в Германии уровень бр пока без изменений.

Хотя с учетом повышения зарплат можно ждать и в Германии скорого роста безработицы.

— S&P снизила рейт Нидерландов, но повысило рейт Кипра и прогноз по рейтингу Испании до «стабильного» с «негативного».

( Читать дальше )

На уходящей неделе:

— Объявлена коалиция Меркель и социал-демократов.

В соглашении партия Меркель уступила социальным требованиям партнеров, но оставила свои позиции непринятия евробондов и отметила, что прямая рекапитализация банков с использованием средств налогоплательщиков может применяться только в крайних случаях.

— Растет разница в экономиках стран Еврозоны.

Инфляция в Германии показала рост, а в более слабых странах падение.

Неожиданностью стало падение инфляции в Италии, ибо после повышения НДС можно было ждать небольшого роста.

Аналогичная ситуация с занятостью.

Безработица среди молодежи за ноябрь в Италии показала рекордный рост, а в Германии уровень бр пока без изменений.

Хотя с учетом повышения зарплат можно ждать и в Германии скорого роста безработицы.

— S&P снизила рейт Нидерландов, но повысило рейт Кипра и прогноз по рейтингу Испании до «стабильного» с «негативного».

( Читать дальше )

Золотушные мысли

- 01 декабря 2013, 18:10

- |

Приближается очередная квартальная экспирация. Опционщики остервенело сражаются друг с другом на РИсовых полях. Ну а что ещё делать — другие поля у биржи не в почете, и многие из тех, кто от безделья или по другой причине пробовал влезать в непочётные контракты через какое-то время всё-таки произносили мантру «Ипаный неликвид».

Строить какие-то любимые опробованные конструкции на этих замечательных деривативах — себе дороже ( имеешь не то, что нужно, а то, что дадут) — и, рано или поздно, приходишь к логичному умозаключению — бирже насрать, а мне что — больше других надо… Потом опять проходит какое-то время — и, в попытке как-то разнообразить жизнь опционного кровососа, опять начинаешь коситься налево.

И думы ворочаются мутные такие.

Вот голдманы сказали, что нафик завалят золото на 1090. Вот все умные челы отписались, что в золото не будет инвестпотоков и т.д и т.п. Ладно — это кирпич сверху.

У золота есть себестоимость добычи с учетом и без учета инвестиций — это резиновая плита снизу ( чем глубже в неё погружаешься, тем больше шансов на отскок).

( Читать дальше )

Строить какие-то любимые опробованные конструкции на этих замечательных деривативах — себе дороже ( имеешь не то, что нужно, а то, что дадут) — и, рано или поздно, приходишь к логичному умозаключению — бирже насрать, а мне что — больше других надо… Потом опять проходит какое-то время — и, в попытке как-то разнообразить жизнь опционного кровососа, опять начинаешь коситься налево.

И думы ворочаются мутные такие.

Вот голдманы сказали, что нафик завалят золото на 1090. Вот все умные челы отписались, что в золото не будет инвестпотоков и т.д и т.п. Ладно — это кирпич сверху.

У золота есть себестоимость добычи с учетом и без учета инвестиций — это резиновая плита снизу ( чем глубже в неё погружаешься, тем больше шансов на отскок).

( Читать дальше )

Файлы с минутками Ри и Си - пользуйтесь!

- 29 ноября 2013, 15:12

- |

Позавчера в тексте про настройку Мультичартс я выкладывал файл с минутными данными по фьчерсу на индекс РТС. Меня попросили ещё СИ. А мне и не жалко.

Даты склейки фьюча выполнены не как у финама (он 11 числа склеивает), а в день экспирации. То есть, в день экспирации старого контракта уже используются данные нового с самого утра.

Проблема экстрадэй торговли в эти дни не решена. В том смысле, что из-за разницы в цене между соседними контрактами в день склейки на графике может быть гэп вверх, а по факту движение вниз. (я писал об этом пост) Поэтому имеет смысл исключать дни экспирации из тестов вручную, если система не интрадэй.

Минутки, формат DATE, TIME, OPEN, HIGH, LOW, CLOSE, VOL:

( Читать дальше )

Даты склейки фьюча выполнены не как у финама (он 11 числа склеивает), а в день экспирации. То есть, в день экспирации старого контракта уже используются данные нового с самого утра.

Проблема экстрадэй торговли в эти дни не решена. В том смысле, что из-за разницы в цене между соседними контрактами в день склейки на графике может быть гэп вверх, а по факту движение вниз. (я писал об этом пост) Поэтому имеет смысл исключать дни экспирации из тестов вручную, если система не интрадэй.

Минутки, формат DATE, TIME, OPEN, HIGH, LOW, CLOSE, VOL:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал