SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Arslan

Помни о Гинденбурге

- 31 октября 2011, 10:45

- |

Знаменитый немецкий дирижабль «Гинденбург», потерпевший крушение в 1937, стал образом, вдохновившим математика Джима Миекку и его друга Кеннеди Гэммиджа на создание технического индикатора, позиционируемого как способ предсказания рыночных крахов. Индикатор, получивший название «Знамение Гинденбурга», можно отнести к группе альтернативных, неценовых индикаторов. Давайте же познакомимся с этой «зловещей» формулой.

Основы

В основе концепции Гинденбурга лежит теория широты рынка (market breadth), разработанная такими известными трейдерами как Норман Фозбэк и Геральд Аппель. Индикатор предполагает мониторинг числа акций на той или иной бирже, в частности на NYSE, которые обновили 52-недельные высоты и низины. Сравнивая полученный результат со стандартным набором критериев, трейдеры пытаются получить представление о потенциальном упадке широких рыночных индексов. Теория широты рынка предполагает, что, когда рынок растет, создавая новые высоты, число компаний, чьи акции формируют 52-недельные высоты должно превышать число компаний, обновляющих низины. На медвежьем рынке в норме должна наблюдаться обратная картина.

( Читать дальше )

Основы

В основе концепции Гинденбурга лежит теория широты рынка (market breadth), разработанная такими известными трейдерами как Норман Фозбэк и Геральд Аппель. Индикатор предполагает мониторинг числа акций на той или иной бирже, в частности на NYSE, которые обновили 52-недельные высоты и низины. Сравнивая полученный результат со стандартным набором критериев, трейдеры пытаются получить представление о потенциальном упадке широких рыночных индексов. Теория широты рынка предполагает, что, когда рынок растет, создавая новые высоты, число компаний, чьи акции формируют 52-недельные высоты должно превышать число компаний, обновляющих низины. На медвежьем рынке в норме должна наблюдаться обратная картина.

( Читать дальше )

- комментировать

- 94 | ★11

- Комментарии ( 7 )

Психологические ловушки. Рыночное предвидение.

- 28 октября 2011, 19:37

- |

Рыночное предвидение — одна из опаснейших, и в тоже время бессмысленных ловушек на рынке.

Поскольку человеку свойственно испытывать психологический дискомфорт в неопределённости, он всячески пытается этот дискомфорт нивелировать, создаются «мнения-иодлы»:

«Цена пойдёт туда-то...», «Сейчас будут крыть шортистов...» «Должен быть отскок до такого-то уровня...», «Цена закрепилась выше 200ЕМА, будет рост на годы....» и т.п.

Всё это утрированные примеры найти оправдание своим действиям, получить покой и попасть в ту самую вожделенную зону комфортного состояния. Но, к великой радости, деньги водятся там, где большинству не комфортно, таква уж природа рынка. Тут же привет и рыночной дисциплине заодно.

Создавая для себя рыночные предпосылки по виденью ситуации, вы подсознательно навязываете себе рыночную предвзятость, которую потом, в случае нереализации вашего сценария, очень тяжело отвергнуть — не комфортно же. Как же так? Необходимо признать себя не правым. И, либо в случае железной дисциплины, вы соглашаетесь что неправы и принимаете убыток (правильное действие). Либо всячески пытаетесь себя оправдать. Да-да. Отодвигая стопы подальше и всякие сопутствующие потери трюки, типа усреднений и т.д. Вобщем испытывая синдром смотрящего на удава кролика. Только убытки уже становятся всё значительнее.

( Читать дальше )

Поскольку человеку свойственно испытывать психологический дискомфорт в неопределённости, он всячески пытается этот дискомфорт нивелировать, создаются «мнения-иодлы»:

«Цена пойдёт туда-то...», «Сейчас будут крыть шортистов...» «Должен быть отскок до такого-то уровня...», «Цена закрепилась выше 200ЕМА, будет рост на годы....» и т.п.

Всё это утрированные примеры найти оправдание своим действиям, получить покой и попасть в ту самую вожделенную зону комфортного состояния. Но, к великой радости, деньги водятся там, где большинству не комфортно, таква уж природа рынка. Тут же привет и рыночной дисциплине заодно.

Создавая для себя рыночные предпосылки по виденью ситуации, вы подсознательно навязываете себе рыночную предвзятость, которую потом, в случае нереализации вашего сценария, очень тяжело отвергнуть — не комфортно же. Как же так? Необходимо признать себя не правым. И, либо в случае железной дисциплины, вы соглашаетесь что неправы и принимаете убыток (правильное действие). Либо всячески пытаетесь себя оправдать. Да-да. Отодвигая стопы подальше и всякие сопутствующие потери трюки, типа усреднений и т.д. Вобщем испытывая синдром смотрящего на удава кролика. Только убытки уже становятся всё значительнее.

( Читать дальше )

РТС. Стратегии работы с фьючерсом на корзину ОФЗ (по "мотивам" сегодняшнего совещания)

- 28 октября 2011, 17:52

- |

Сегодня с утра я принимал участие в рабочем совещании на лучшей бирже – РТС на тему развития услуги «Фьючерсы на корзину ОФЗ».

В данном мероприятии принимали участие: Михаил Иванов, Вице-президент, Руководитель управления бизнес развития рынка FORTS, Шигаева Елена, Руководитель направления «Производные инструменты на длинные процентные ставки» и Smoketrader…

Елена перешла в рамках интеграции из ММВБ, думаю, скоро РТС обрадует нас новыми более интересными продуктами, Михаил – один из старейших сотрудников Биржи, который постоянно принимает те или иные шаги, направленные на развитие срочного рынка в РФ.

Итак, как вы знаете, новый продукт – «фьючерс на ОФЗ» появился на РТС 17 февраля 2011 года.

Зачем мне этот фьючерс?!:

( Читать дальше )

В данном мероприятии принимали участие: Михаил Иванов, Вице-президент, Руководитель управления бизнес развития рынка FORTS, Шигаева Елена, Руководитель направления «Производные инструменты на длинные процентные ставки» и Smoketrader…

Елена перешла в рамках интеграции из ММВБ, думаю, скоро РТС обрадует нас новыми более интересными продуктами, Михаил – один из старейших сотрудников Биржи, который постоянно принимает те или иные шаги, направленные на развитие срочного рынка в РФ.

Итак, как вы знаете, новый продукт – «фьючерс на ОФЗ» появился на РТС 17 февраля 2011 года.

Зачем мне этот фьючерс?!:

- Средство управления процентным риском портфеля облигаций на динном сегменте кривой доходности

- Стратегии «шорт» на фьючерсе ОФЗ, хедж и изменение наклона кривой доходности.

( Читать дальше )

Составная грааля. (Лёхе Майтрейду посвящается)

- 27 октября 2011, 12:18

- |

Лёха, начну с того что ты лично как по мне хороший парень и мне нравишься. я тоже много матерюсь и люблю это дело) что учеников собираешь — молодец. каждый как может так и зарабатывает. они сами идут. это не у пенсионеров пенсии пиздить или у народа нефть и газ… но перейдем к делу. вопрос о плечах. у всех они есть, многим мешают. так вот. была до недавних пор и у меня такая беда. вход только с максимальным плечом. или всё или ничего. ну и прочая лабуда. как я это решил. а вот как. торгую я позиционно. тренд от дня до нескольких дней. и СУПЕР система — делюсь со всеми многоуважаемыми участниками — поверте, это офигенно работает. система по Ливермору(навеянно). придумал сам. итак. вход — без плеча. если цена идёт в мою сторону на 1 % — плюс одно плечо. если еще на один — еще одно. и так до 6го. если система дает сигнал на переворот — закрываю ВСЮ позицию и открываюсь в обратку тоже уже без плеча. потом 1% — 1 плечо. и т.д. и всё. вот так вот. соответсвенно риски растут только с ростом доходности. и в пиле не сливает много. и тренды большие ловит. знаю, что почти никто не будет так делать, вот и пишу) кто смогёт так — поймёт скоро как это круто. как я сегодня в очередной раз. когда попробовал вчера в шорт влезть, и без плеча. утром гэпище вверх — а у меня убыток маааленький. уже лучше чем с 10 плечом). всем удачи.

Рыночные правила (грааль) от Астры.

- 27 октября 2011, 07:37

- |

мне тут вчера сказали, что я дескать не созидаю на сайте

но это не так, я все время говорю одно и то же в каментах к постам

собрал основные свои мысли:

1) Никогда не переносите лосевые позиции через ночь и никогда не переносите лосевые позиции через выхи.

Я прекрасно понимаю как тяжело закрыть их на вечерке и как велика внутренняя надежда на то, что утром «что то» в мире измениться в твою сторону.

Для это используем хитрость --> закрыть один контракт. Да-да я начинаю закрывать по одному контракту. Хлоп и еще один. если не получается психологически резать всю позу необходимо закрыть хотя бы треть! Но сделать это нужно ровно до удара гонга в 23:50

очень часто я крою в последние секунды, судорожно фтыкая заявки принимая их как неизбежность

( Читать дальше )

но это не так, я все время говорю одно и то же в каментах к постам

собрал основные свои мысли:

1) Никогда не переносите лосевые позиции через ночь и никогда не переносите лосевые позиции через выхи.

Я прекрасно понимаю как тяжело закрыть их на вечерке и как велика внутренняя надежда на то, что утром «что то» в мире измениться в твою сторону.

Для это используем хитрость --> закрыть один контракт. Да-да я начинаю закрывать по одному контракту. Хлоп и еще один. если не получается психологически резать всю позу необходимо закрыть хотя бы треть! Но сделать это нужно ровно до удара гонга в 23:50

очень часто я крою в последние секунды, судорожно фтыкая заявки принимая их как неизбежность

( Читать дальше )

идеи для роботов и совершенствования стратегии

- 25 октября 2011, 18:30

- |

you never know...

посмотрел сейчас ролик про Россию с матрешками от Точки Опоры, и четко понял, что процесс создания ценности мной проходит точно также.

«Вы никогда не знаете, что приведет вас к успеху»

«Вы никогда не знаете, чем закончится тест» (ну тут лукавлю, но все же)

«Вы никогда не знаете, как адаптировать систему к тем или иным факторам и паттернам»

и тд, и тп

но двигаясь вперед четко понимаешь, что каждая твоя неудача в исследовании неделю назад, день назад, или даже не неудача, а просто работа, не увенчавшаяся успехом, СЕГОДНЯ несет тебе пользу и без тех результатов, наработок, полученного опыта, сегодня получить желаемое было бы невозможно.

способа, как тратить меньше времени на исследования, а получать больше, я пока не нашел.

пока для меня стоит вопрос:как сделать грааль (или другими словами очень хорошую систему)

1) Нужна большая средняя сделка, чтобы быть уверенным, что проскальзывание тебя не съест

( Читать дальше )

посмотрел сейчас ролик про Россию с матрешками от Точки Опоры, и четко понял, что процесс создания ценности мной проходит точно также.

«Вы никогда не знаете, что приведет вас к успеху»

«Вы никогда не знаете, чем закончится тест» (ну тут лукавлю, но все же)

«Вы никогда не знаете, как адаптировать систему к тем или иным факторам и паттернам»

и тд, и тп

но двигаясь вперед четко понимаешь, что каждая твоя неудача в исследовании неделю назад, день назад, или даже не неудача, а просто работа, не увенчавшаяся успехом, СЕГОДНЯ несет тебе пользу и без тех результатов, наработок, полученного опыта, сегодня получить желаемое было бы невозможно.

способа, как тратить меньше времени на исследования, а получать больше, я пока не нашел.

пока для меня стоит вопрос:как сделать грааль (или другими словами очень хорошую систему)

1) Нужна большая средняя сделка, чтобы быть уверенным, что проскальзывание тебя не съест

( Читать дальше )

Шпаргалки для трейдера (По мотивам А. Герчика & Борселино)

- 25 октября 2011, 11:35

- |

После прочтения книги Герчика «Курс активного трейдера», сделал такую мини — презентацию, которая всегда будет напоминать о 10 заповедях трейдера....

Ээээ… Как выяснилось, эти 10 заповедей, вовсе не Герчиковские… А взяты они из книги «Учебник по Дейтрейдингу» Люьиса Борселино ". Да пофиг, главное истину отражают :)

( Читать дальше )

Ээээ… Как выяснилось, эти 10 заповедей, вовсе не Герчиковские… А взяты они из книги «Учебник по Дейтрейдингу» Люьиса Борселино ". Да пофиг, главное истину отражают :)

( Читать дальше )

Как я сделал 1000% годовых на бирже.

- 24 октября 2011, 14:17

- |

Как я Сделал 1000% Годовых на Бирже.

О конкретных практических шагах и некоторых психологических моментах.

Сразу скажу, что я не являюсь каким-то «просветлённым» или предвидящим будущее человеком.

Изначально я вообще много потерял.

Причём статистические потери и продолжалось даже тогда, когда:

1. Я перестал слушать аналитиков, политиков, всякие новости, т.е., полностью отбросил фундаментальный анализ,

2. Когда я понял работающие рыночные закономерности, которые могут приводить к очень хорошему результату (исключительно по теханализу графика финансового инструмента),

3. Когда я уже писал свои еженедельные прогнозы по ситуации на биржи, которые в бОльшей части исполнялись.

При всём при этом я ещё продолжал терять.

Т.е., как минимум, 3 шага на пути к успеху уже были сделаны, но они оказались не достаточными.

Что же оказалось решающим?

( Читать дальше )

О конкретных практических шагах и некоторых психологических моментах.

Сразу скажу, что я не являюсь каким-то «просветлённым» или предвидящим будущее человеком.

Изначально я вообще много потерял.

Причём статистические потери и продолжалось даже тогда, когда:

1. Я перестал слушать аналитиков, политиков, всякие новости, т.е., полностью отбросил фундаментальный анализ,

2. Когда я понял работающие рыночные закономерности, которые могут приводить к очень хорошему результату (исключительно по теханализу графика финансового инструмента),

3. Когда я уже писал свои еженедельные прогнозы по ситуации на биржи, которые в бОльшей части исполнялись.

При всём при этом я ещё продолжал терять.

Т.е., как минимум, 3 шага на пути к успеху уже были сделаны, но они оказались не достаточными.

Что же оказалось решающим?

( Читать дальше )

Перевод статьи Ланса Бегса по Price action - When Does The Trend Change?

- 23 октября 2011, 23:34

- |

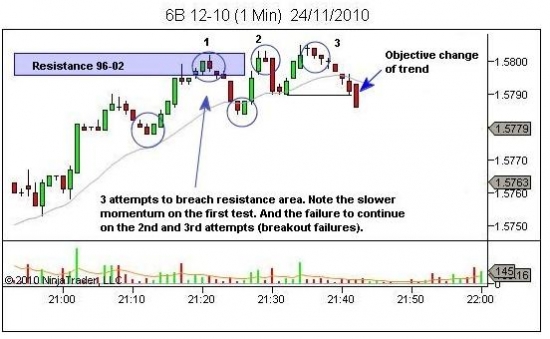

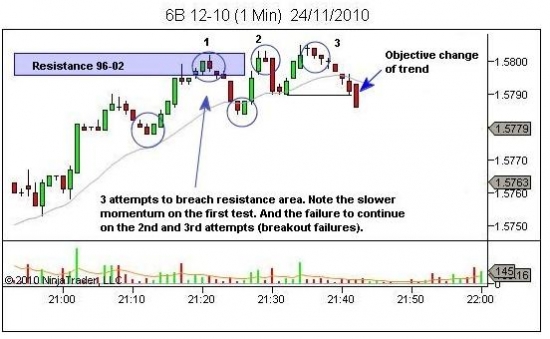

Когда меняется тренд?

Следующий график дает великолепный пример того, как я определяю изменение тренда. Это 1-минутный график 6B. Хотя рынок и таймфрейм не важны. Концепция применима ко всем рынкам, и какой бы таймфрейм Вы ни выбрали для определения тренда. Так случилось, что в настоящее время я использую 1-минутные графики.

В качестве основы для price action, мы видим цену в восходящем тренде, входящей в область сопротивления между 1.5796 и 1.5802. Импульс явно замедлился, поскольку цена предпринимает три неудавшихся попытки прорыва области (1 х тест сопротивления и 2 х ложных прорыва), перед заключительным прорывом минимума волны, сформированной между попытками прорыва 2 и 3.

Я называю такой прорыв минимума волны «объективным» изменением тренда.

Объективность основана на том, что здесь отсутствует неопределенность. Цена торгуется ниже минимума волны – в этом нет сомнений.

( Читать дальше )

Следующий график дает великолепный пример того, как я определяю изменение тренда. Это 1-минутный график 6B. Хотя рынок и таймфрейм не важны. Концепция применима ко всем рынкам, и какой бы таймфрейм Вы ни выбрали для определения тренда. Так случилось, что в настоящее время я использую 1-минутные графики.

В качестве основы для price action, мы видим цену в восходящем тренде, входящей в область сопротивления между 1.5796 и 1.5802. Импульс явно замедлился, поскольку цена предпринимает три неудавшихся попытки прорыва области (1 х тест сопротивления и 2 х ложных прорыва), перед заключительным прорывом минимума волны, сформированной между попытками прорыва 2 и 3.

Я называю такой прорыв минимума волны «объективным» изменением тренда.

Объективность основана на том, что здесь отсутствует неопределенность. Цена торгуется ниже минимума волны – в этом нет сомнений.

( Читать дальше )

ХОЗЯИН ТРЕНДА

- 23 октября 2011, 23:10

- |

Я далек от того, чтобы провозгласить свой взгляд на торговлю самым правильным. Более того, я абсолютно не озабочен тем, насколько правдивы или ложны мои утверждения, как бы это не звучало парадоксально. Вполне возможно, что то, что для меня очевидно, вы сочтете ошибочным в корне; конечно я приведу свои аргументы, но моей целью не будет вас переубедить или оставить за собой последнее слово.

К каждому своему необычному утверждению я бы мог применить фразу: «не столь важно так это или нет на самом деле, но было бы полезным исходить из того, что… „

Как правило для разгона фишки создаются денежные пулы — то есть в основе каждого тренда обязательно наличие специально саккумулированных под разгон денег, а следовательно наличие инициатора тренда/хозяина денег/хозяина тренда.

1. Тренд обычно начинается с закупа, длительное удержание цены в узком диапазоне, возможно с понижением, с безуспешным тестированием верхней границы (будущим покупателем, а не продавцами (!) специально создается мощное сопротивление, чтобы к нему привыкли и все у себя нарисовали канальчики), после чего в какой-то момент резко пробивается верхняя граница ставшего уже привычным диапазона. На этой границе и сразу за ней покупается большой объем, т.к. все начинают продавать и ждать теста этой границы сверху в качестве поддержки, помогая покупателю купить много и как выясняется впоследствии, дешево.

2. После этого цена уводится дальше БЕЗ ОТКАТОВ агрессивно вверх так, чтобы последовательно вышли из лонгов все младшие таймфреймы и при этом не имели шансов перезайти ниже цены продажи, обычно через +5% в лонгах по растущей бумаги уже нет интрадейщиков и свинг-трейдеров, через +10% нет краткосрочников, через +20% нет среднесрочников, которые все вышли на безоткатном росте, чтобы перезайти пониже, плюс панически начинают откупаться шортисты, плюс появляются маржин-колы у шортистов-плечевиков.

3. Когда появляется слишком разреженные участки цены в обе стороны, потому что продавцов уже нет и крупных бидов тоже, инициатороми тренда агрессивно вбрасываются в СМИ различные информационные бычьи поводы, якобы объясняющие фактически прошедший рост, и начинается консолидация у хаев, то есть продажа/передача инициатором тренда лонгов, купленных им внизу, тем игрокам/деньгам, покупательную способность которых инициатор изначально имел ввиду, начиная разгон (это его обязательная страховка) — обычно “терпилами» выступают деньги вкладчиков интервальных пифов, или пенсионные деньги, или деньги западных фондов и прочих долгосрочников, то есть деньги, приход которых на рынок ожидался и планировался заранее, и которые входят с далеким горизонтом и не волнуются из-за колебаний +-20%.

4. Далее цена держится еще некоторое время до появления спроса от тех, кто вышел рано и видит что цена не падает и готов уже брать при малейшем откате. В это время выкупаются все откаты, вызванные продажами инициатора тренда, но сливает тот на объемах, когда видит биды, а вздергивает агрессивно на соплях, чтобы повторить эти небольшие сливы снова и снова, засаживая в лонги тех, кто торопится войти на откате, ожидая продолжение роста после консолидации.

5. Сдав свой объем, увидев, что новых денег толкать цену выше нет, а спрос на достаточно высоких уровнях сформирован (потому что не сразу люди привыкают к текущим высоким ценам) инициатор тренда НАЧИНАЕТ СЛИВ, потому что у него прибыль будет реальной когда он не просто купит низко и продаст дорого, а когда после этого он снова дешево возьмет лонги — тогда его прибыль можно будет считать реальной, т.е. он торгует тренд по схеме кэш-акции-кэш-акции. Так что тренд это не просто движение снизу вверх, это устойчивое, ПОДКОНТРОЛЬНОЕ преобладающему игроку движение, в котором он старается не дать перезайти в лонги тем, кто выходит не у верхних краев движения цены, и поэтому резко выкупает любые проливы, и по окончании которого он продает свои лонги старшим таймфреймам-долгосрочникам согласно их лимитам, а сам устремляет цену вниз для восстановления проданных лонгов по более низким ценам.

6. Таким образом у тренда всегда есть хозяин, как и у корнера, как и у любого выноса. Ничего на рынке не происходит просто так, ничего не происходит без сговора крупных игроков (именно про сговоры и придумана пословица «деньги любят тишину»), на рынке торгуют люди, которые купив хотят продать дороже, а потом снова откупить дешевле, и в этом суть фондового рынка — в возвращаемости и повторяемости уровней. Если есть значительные денежные ресурсы, то специально создаются соответствующие колебания рынка, потому что инициаторы таких колебаний всегда будут впереди всех игроков, они не гадают, а ЗНАЮТ, что произойдет в любой момент времени во время тренда и имеют гарантированную прибыль.

Классический тренд — это рост ГМК в 2010 году в марте-апреле к с 4600 до 5800, с последующим вертикальным сливом к 4600 (рост закончился аккурат в день опубликования новости, что акции ГМК включены в котировальный список «А» и что их теперь можно покупать на пенсионные деньги, которыми управляют те же управляющие компании, которые под эту новость и начали разгон, цена за неделю упала на — 1000 рублей; рост ГМК в конце 2010 года с 6500 до 7700, с вертикальным сливом к 6500 (последовательно были озвучены в СМИ версии про выкуп акций с рынка (пошел вынос), и про запрет акций с рынка по решению суда (все слили обратно). Также в 2010 вздернули ВТБ с 8 копеек, объясняя это якобы возможной успешной продажей 10%-го пакета, а потом после 10 копеек все вернулось обратно к 8, хотя пакет так и не продали. Часто такие тренды (с последующим возвратом) устраивают перед дополнительной эмиссией акций, включением акций в индекс, приватизацией госпакета акций данного эмитента, заключением крупного контракта, открытием месторождения и прочих подобных событий, иногда имеющих фундаментальное, а иногда чисто спекулятивное значение.

Такое понимание тренда полезнее, чем все разноцветные трендовые линии наемных аналий, их восходящие канальчики и прочая ТА-муть. Тренд заканчивается тогда, когда инициатор тренда сам начинает продавать свои лонги — и кстати этот момент можно увидеть. На хаях обычно заходят не несчастные физики с тремя копейками, поддавшись эйфории, как лепечет нам Элдер, а самые крупные деньги — деньги институциональных инвесторов, которые и должны были купить в это время эту бумагу, а они всегда покупают дорого, чтобы продать еще дороже когда-нибудь потом, и именно под них эту бумагу и поднимают в цене, чтобы гарантированно на таком подъеме заработать. Именно поэтому на хаях и проходят обычно повышенные или огромные объемы, а потом цена возвращается назад к началу тренда. Когда люди присоединяются к тренду на уровне +20+30% от начала подъема, не вызванного внятной причиной, то они должны понимать, что их будущая прибыль зависит ИСКЛЮЧИТЕЛЬНО от одного игрока — инициатора тренда, и что нужно приличное время, чтобы на таких уровнях появились новые массовые покупатели и восстановилась рыночная торговля. И что вероятность получить слив как минимум на половину от подъема чрезвычайно высока.

( Читать дальше )

К каждому своему необычному утверждению я бы мог применить фразу: «не столь важно так это или нет на самом деле, но было бы полезным исходить из того, что… „

Как правило для разгона фишки создаются денежные пулы — то есть в основе каждого тренда обязательно наличие специально саккумулированных под разгон денег, а следовательно наличие инициатора тренда/хозяина денег/хозяина тренда.

1. Тренд обычно начинается с закупа, длительное удержание цены в узком диапазоне, возможно с понижением, с безуспешным тестированием верхней границы (будущим покупателем, а не продавцами (!) специально создается мощное сопротивление, чтобы к нему привыкли и все у себя нарисовали канальчики), после чего в какой-то момент резко пробивается верхняя граница ставшего уже привычным диапазона. На этой границе и сразу за ней покупается большой объем, т.к. все начинают продавать и ждать теста этой границы сверху в качестве поддержки, помогая покупателю купить много и как выясняется впоследствии, дешево.

2. После этого цена уводится дальше БЕЗ ОТКАТОВ агрессивно вверх так, чтобы последовательно вышли из лонгов все младшие таймфреймы и при этом не имели шансов перезайти ниже цены продажи, обычно через +5% в лонгах по растущей бумаги уже нет интрадейщиков и свинг-трейдеров, через +10% нет краткосрочников, через +20% нет среднесрочников, которые все вышли на безоткатном росте, чтобы перезайти пониже, плюс панически начинают откупаться шортисты, плюс появляются маржин-колы у шортистов-плечевиков.

3. Когда появляется слишком разреженные участки цены в обе стороны, потому что продавцов уже нет и крупных бидов тоже, инициатороми тренда агрессивно вбрасываются в СМИ различные информационные бычьи поводы, якобы объясняющие фактически прошедший рост, и начинается консолидация у хаев, то есть продажа/передача инициатором тренда лонгов, купленных им внизу, тем игрокам/деньгам, покупательную способность которых инициатор изначально имел ввиду, начиная разгон (это его обязательная страховка) — обычно “терпилами» выступают деньги вкладчиков интервальных пифов, или пенсионные деньги, или деньги западных фондов и прочих долгосрочников, то есть деньги, приход которых на рынок ожидался и планировался заранее, и которые входят с далеким горизонтом и не волнуются из-за колебаний +-20%.

4. Далее цена держится еще некоторое время до появления спроса от тех, кто вышел рано и видит что цена не падает и готов уже брать при малейшем откате. В это время выкупаются все откаты, вызванные продажами инициатора тренда, но сливает тот на объемах, когда видит биды, а вздергивает агрессивно на соплях, чтобы повторить эти небольшие сливы снова и снова, засаживая в лонги тех, кто торопится войти на откате, ожидая продолжение роста после консолидации.

5. Сдав свой объем, увидев, что новых денег толкать цену выше нет, а спрос на достаточно высоких уровнях сформирован (потому что не сразу люди привыкают к текущим высоким ценам) инициатор тренда НАЧИНАЕТ СЛИВ, потому что у него прибыль будет реальной когда он не просто купит низко и продаст дорого, а когда после этого он снова дешево возьмет лонги — тогда его прибыль можно будет считать реальной, т.е. он торгует тренд по схеме кэш-акции-кэш-акции. Так что тренд это не просто движение снизу вверх, это устойчивое, ПОДКОНТРОЛЬНОЕ преобладающему игроку движение, в котором он старается не дать перезайти в лонги тем, кто выходит не у верхних краев движения цены, и поэтому резко выкупает любые проливы, и по окончании которого он продает свои лонги старшим таймфреймам-долгосрочникам согласно их лимитам, а сам устремляет цену вниз для восстановления проданных лонгов по более низким ценам.

6. Таким образом у тренда всегда есть хозяин, как и у корнера, как и у любого выноса. Ничего на рынке не происходит просто так, ничего не происходит без сговора крупных игроков (именно про сговоры и придумана пословица «деньги любят тишину»), на рынке торгуют люди, которые купив хотят продать дороже, а потом снова откупить дешевле, и в этом суть фондового рынка — в возвращаемости и повторяемости уровней. Если есть значительные денежные ресурсы, то специально создаются соответствующие колебания рынка, потому что инициаторы таких колебаний всегда будут впереди всех игроков, они не гадают, а ЗНАЮТ, что произойдет в любой момент времени во время тренда и имеют гарантированную прибыль.

Классический тренд — это рост ГМК в 2010 году в марте-апреле к с 4600 до 5800, с последующим вертикальным сливом к 4600 (рост закончился аккурат в день опубликования новости, что акции ГМК включены в котировальный список «А» и что их теперь можно покупать на пенсионные деньги, которыми управляют те же управляющие компании, которые под эту новость и начали разгон, цена за неделю упала на — 1000 рублей; рост ГМК в конце 2010 года с 6500 до 7700, с вертикальным сливом к 6500 (последовательно были озвучены в СМИ версии про выкуп акций с рынка (пошел вынос), и про запрет акций с рынка по решению суда (все слили обратно). Также в 2010 вздернули ВТБ с 8 копеек, объясняя это якобы возможной успешной продажей 10%-го пакета, а потом после 10 копеек все вернулось обратно к 8, хотя пакет так и не продали. Часто такие тренды (с последующим возвратом) устраивают перед дополнительной эмиссией акций, включением акций в индекс, приватизацией госпакета акций данного эмитента, заключением крупного контракта, открытием месторождения и прочих подобных событий, иногда имеющих фундаментальное, а иногда чисто спекулятивное значение.

Такое понимание тренда полезнее, чем все разноцветные трендовые линии наемных аналий, их восходящие канальчики и прочая ТА-муть. Тренд заканчивается тогда, когда инициатор тренда сам начинает продавать свои лонги — и кстати этот момент можно увидеть. На хаях обычно заходят не несчастные физики с тремя копейками, поддавшись эйфории, как лепечет нам Элдер, а самые крупные деньги — деньги институциональных инвесторов, которые и должны были купить в это время эту бумагу, а они всегда покупают дорого, чтобы продать еще дороже когда-нибудь потом, и именно под них эту бумагу и поднимают в цене, чтобы гарантированно на таком подъеме заработать. Именно поэтому на хаях и проходят обычно повышенные или огромные объемы, а потом цена возвращается назад к началу тренда. Когда люди присоединяются к тренду на уровне +20+30% от начала подъема, не вызванного внятной причиной, то они должны понимать, что их будущая прибыль зависит ИСКЛЮЧИТЕЛЬНО от одного игрока — инициатора тренда, и что нужно приличное время, чтобы на таких уровнях появились новые массовые покупатели и восстановилась рыночная торговля. И что вероятность получить слив как минимум на половину от подъема чрезвычайно высока.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал