SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Arslan

Торговая позиционная система.

- 16 декабря 2011, 20:00

- |

Всем добрый вечер! ;)

Данную торговую систему Я назвал «10-55»

Торговая система описанная ниже не является реверсной, во всяком случае Я её не использую как реверсную! ;) Скорее она направленная, потому как построена на трендовых индикаторах, с элементами пробойного стиля торговли! ;)

Смотрим:

Индикаторы:

- Скользящая средняя: период — 10; метод — Exp.;

- Скользящая средняя: период — 55; метод — Sim.;

- Скользящая средняя: период — 200; метод — Exp.;

- Parabolic SAR: настройки по умолчанию;

- Fractals: значение 11 (для упрощения визуального определения хай лоу).

( Читать дальше )

- комментировать

- 179 | ★102

- Комментарии ( 43 )

Группа риска. Ручной дейтрейдинг (из личного архива)

- 14 декабря 2011, 14:50

- |

9 Сентября 2010 год

Всем привет!

Друзья, я полностью прекратил заниматься ручным дейтрейдингом, и тем не менее с интересом буду следить за вашими новостями в чате, и возможно, чем-то смогу вам помочь. Надеюсь, моё участие в чате для кого-то из вас оказалось полезным.

Позвольте добавить сюда пару комментариев и ссылку на весьма интересную работу, она легко читается:

— «…самое важное, что я вам хочу сказать — ПОНИМАЙТЕ, так чтобы вы могли по полочкам разложить, в чём конкретно (и конкурентно) ваше преимущество, за счет чего вы делаете деньги (трейдинг не даст вам этот ответ)…» day-trader.ucoz.ru/forum/23-5-2590-16-1282299118

Комментарий от Tester`а

«Спасибо, за Ваш пост.

Вы абсолютно правы.

Но иллюзии не возможно развеять…»

— www.spss.com/ пример системы доступной простому конечному пользователю для анализа и статистики, ей пользуются например ритейлеры, вроде французской сети гипермаркетов АШАН. И это лишь для оценки относительно вязких в динамике изменения данных и связей. Сложно представить на каком техническом уровне сейчас находятся профессиональные торговые системы и что они берут в расчет. Пример UrmaBlume, который был некогда актуален (2009год) www.traderslaboratory.com/forums/f34/quest-new-predictive-buy-signal-indicator-5697.html

( Читать дальше )

Всем привет!

Друзья, я полностью прекратил заниматься ручным дейтрейдингом, и тем не менее с интересом буду следить за вашими новостями в чате, и возможно, чем-то смогу вам помочь. Надеюсь, моё участие в чате для кого-то из вас оказалось полезным.

Позвольте добавить сюда пару комментариев и ссылку на весьма интересную работу, она легко читается:

— «…самое важное, что я вам хочу сказать — ПОНИМАЙТЕ, так чтобы вы могли по полочкам разложить, в чём конкретно (и конкурентно) ваше преимущество, за счет чего вы делаете деньги (трейдинг не даст вам этот ответ)…» day-trader.ucoz.ru/forum/23-5-2590-16-1282299118

Комментарий от Tester`а

«Спасибо, за Ваш пост.

Вы абсолютно правы.

Но иллюзии не возможно развеять…»

— www.spss.com/ пример системы доступной простому конечному пользователю для анализа и статистики, ей пользуются например ритейлеры, вроде французской сети гипермаркетов АШАН. И это лишь для оценки относительно вязких в динамике изменения данных и связей. Сложно представить на каком техническом уровне сейчас находятся профессиональные торговые системы и что они берут в расчет. Пример UrmaBlume, который был некогда актуален (2009год) www.traderslaboratory.com/forums/f34/quest-new-predictive-buy-signal-indicator-5697.html

( Читать дальше )

Скальпинг. Разбор полётов

- 13 декабря 2011, 18:55

- |

Обычно у меня порядок работы такой — 2-3 сделки в день, 250-300 пп (2-ое плечо). Пропускаю импульсы, жду консолидации и вперед по отскокам от линии Боллинжера (результат — 3-5% в месяц практически без просадок по этому счету).

Сегодня решил прочувствовать весь маршрут (2 контракта РИ).

Результат:

1. 149 сделок. 141 прибыльная (94%). Причем в ходе работы эти 8 убыточных сделки сожрали большую часть прибыли;

2. До дневного клиринга получил пару лосей, вывел их в «0»;

3. До конца дневной сессии +1130 руб. (0,8% от депо).

Результат не хуже обычного. но...

1. Устал как собака;

2. Комиссионные жалко.

Начало дня обычно пропускаю, смотрю на Европу:

Начало дня обычно пропускаю, смотрю на Европу:

Первые сделки были от шорта, вовремя опомнился.

Первые сделки были от шорта, вовремя опомнился.

( Читать дальше )

Сегодня решил прочувствовать весь маршрут (2 контракта РИ).

Результат:

1. 149 сделок. 141 прибыльная (94%). Причем в ходе работы эти 8 убыточных сделки сожрали большую часть прибыли;

2. До дневного клиринга получил пару лосей, вывел их в «0»;

3. До конца дневной сессии +1130 руб. (0,8% от депо).

Результат не хуже обычного. но...

1. Устал как собака;

2. Комиссионные жалко.

Начало дня обычно пропускаю, смотрю на Европу:

Начало дня обычно пропускаю, смотрю на Европу: Первые сделки были от шорта, вовремя опомнился.

Первые сделки были от шорта, вовремя опомнился.( Читать дальше )

О том как я торгую

- 05 декабря 2011, 12:40

- |

Метод, анализ, брокер и софт.

Метод, анализ, брокер и софт.Приветствую всех кто читает мой блог.

Второй пост о том как я торгую.

Суть метода состоит в продаже опционов на дальних страйках со сроком жизни не менее 3 месяцев до истечения. Страйки как правило должны быть выше текущей цены минимум на 50%. Стараюсь продавать круглые страйки. Стараюсь продавать перед выходными, праздниками.

Для торговли использую торговую платформу QST. На мой взгляд лучшее что есть на рынке. Иногда при недостатке ликвидности исполняюсь непосредственно на пите биржи в чем помогает брокер.

Торгую преимущественно сельскохозяйственные рынки, рынки тропических культур, промышленных металов, реже валютные и энергетические.

Рынки эти по определению не безграничны и потому на них довольно легко проследить сезонные колебания там проще определяется реальный спрос и предложение они не так спекулятивны и очень понятны. О чем я? К примеру каков реальный спрос на акции Google или Golman Sahcs? Сколько рынок хочет купить и продать в конкретный момент времени и в обозримом будущем? Никому это неизвестно. Ситуация с остальными спекулятивными рынками похожая. Рынки сельскохозяйтсвенной продукции, промышленных металов, тропических товаров гораздо более понятны потому что известно потребление, добыча (урожай) и ряд факторов определяющих спрос и предложение что в свою очередь сказывается на цене.

( Читать дальше )

Томография для трейдера

- 05 декабря 2011, 10:31

- |

Разбирал тут свои завалы на компе и нашел свою статью, написанную пару лет назад для новичков. Ничего особенного, но пусть здесь будет. Итак,

ТОМОГРАФИЯ ДЛЯ ТРЕЙДЕРА

Моя статья не относится к тем многочисленным практическим советам по трейдингу и изложению 1001 способа как заработать деньги на фондовом рынке. В тоже время, считаю вопрос, затрагиваемый в ней, значительно более важным, особенно в период становления трейдера. И этот вопрос – ВЫ сами. Но, если вы сейчас подумали, что я начну выдавать психологические рекомендации как победить в себе жадность, страх и как бороться с лосями, то вы ошибетесь.

Цель статьи другая – сделать томографию мозга и заставить подумать о себе как о трейдере.

Это то, о чем практикующий торговлю должен задумываться, особенно в случае отсутствия положительных результатов. Это то, что он должен делать, но редко когда делает, предпочитая рассматривать кучу других причин своей несостоятельности, начиная от выбранных ранее индикаторов и заканчивая кукловодами и прочей дребеденью. Когда дело заходит об объяснении этим своих неудач в трейдинге, не будьте идиотами.

( Читать дальше )

ТОМОГРАФИЯ ДЛЯ ТРЕЙДЕРА

Моя статья не относится к тем многочисленным практическим советам по трейдингу и изложению 1001 способа как заработать деньги на фондовом рынке. В тоже время, считаю вопрос, затрагиваемый в ней, значительно более важным, особенно в период становления трейдера. И этот вопрос – ВЫ сами. Но, если вы сейчас подумали, что я начну выдавать психологические рекомендации как победить в себе жадность, страх и как бороться с лосями, то вы ошибетесь.

Цель статьи другая – сделать томографию мозга и заставить подумать о себе как о трейдере.

Это то, о чем практикующий торговлю должен задумываться, особенно в случае отсутствия положительных результатов. Это то, что он должен делать, но редко когда делает, предпочитая рассматривать кучу других причин своей несостоятельности, начиная от выбранных ранее индикаторов и заканчивая кукловодами и прочей дребеденью. Когда дело заходит об объяснении этим своих неудач в трейдинге, не будьте идиотами.

( Читать дальше )

Модернизированная торговая система для Скальпинга

- 24 ноября 2011, 19:15

- |

Всем добрый вечер! ;)

В предыдущих постах описывал торговую систему для скальпинга под названием «Простейшая системка/стратежка для Скальпинга»:

smart-lab.ru/blog/25121.php

После оставленных комментариев в вышеуказанном посте, данная торговая система притерпела некоторые изменения, и теперь назвать ее «простейшей» язык не поворачивается, теперь она скорее «навароченная»! ;))

Изменения:

— добавлены индикаторы:

Появившиеся плюсы:

( Читать дальше )

В предыдущих постах описывал торговую систему для скальпинга под названием «Простейшая системка/стратежка для Скальпинга»:

smart-lab.ru/blog/25121.php

После оставленных комментариев в вышеуказанном посте, данная торговая система притерпела некоторые изменения, и теперь назвать ее «простейшей» язык не поворачивается, теперь она скорее «навароченная»! ;))

Изменения:

— добавлены индикаторы:

- Stochastic;

- Parabolic SAR;

- Объемы.

Появившиеся плюсы:

- Теперь в системе больше конкретики (потому как многие спрашивали в предыдущем посте о принципе принятия решения на сделку);

- Также система теперь позволяет высиживать средние/относительно большие движения!

( Читать дальше )

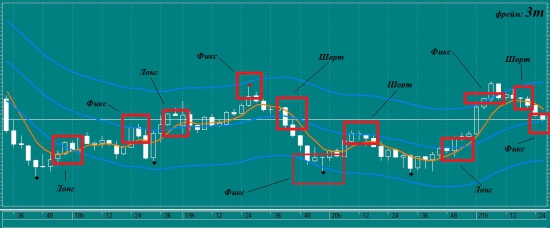

Простейшая системка/стратежка для Скальпинга

- 22 ноября 2011, 21:57

- |

Всем добрый вечер! ;)

Предлагаю рассмотреть простейшую системку для скальпинга.

Смотрим:

Составляющие:

- индикатор №1 — Envelopes (коэф. — 0,70; кол-во периодов — 23 );

- индикатор №2 — Moving Average Exp. (кол-во периодов — 7);

- тайм фрейм — 3 минуты;

- стоп — 200 пунктов.

… все правила входа (лонг/шорт) а также участки «фикса позы» указаны на рис. выше!

Спасибо! ;)

ps будут вопросы пишите, постараюсь ответить! ;)

UPDATE: в комментариях много вопросов о принятии решния на сделку!

отвечаю: во многих случаях Я принимаю решения на сделку также по анализу свечи и объема на нее, это раз! и два это интуиция/опыт, кому как угодно! ;)

Ценная подборка №20. Оценка волатильности внутри бара (торговый метод)

- 21 ноября 2011, 20:40

- |

Хочу обсудить некоторые вопросы, связанные с волатильностью. Существует с десяток известных методов для определения волатильности, начиная с технических индикаторов типа средний чистый диапазон, или АТР, историческая волатильность, стохастическая волатильность разных видов, стандартное отклонение и т.д. В портфельных задачах используют, как правило, стандартное отклонение и подобные вещи, а трейдеры, как правило, используют АТР – средний чистый диапазон. И, соответственно, тесно связанная с этим задача измерения риска, как правило, измеряется при помощи АТР — в единицах АТР. Соответственно возникает сразу 2 параметра: длина окна усреднения чистого диапазона и сколько единиц волатильности взять в качестве меры риска. И потом тестируется, оптимизируется все это.

Посмотрим, что получается. Для простоты берем АТР в качестве меры волатильности. Известно, что волатильность возвращается к своему среднему значению, т.е. колеблется вокруг среднего значения, т.е. когда волатильность экстремально высокая, мы ее продаем, когда она экстремально низкая, мы ее покупаем. Что происходит, когда мы используем эту меру для измерения риска? Например, скользящие стопы подвигаем, отодвигаем, размер позиции определяем и т.д. Когда у нас волатильность экстремально высокая, у нас риск увеличивается, если мы используем в качестве меры риска именно волатильность. В то же время, если мы знаем, что если волатильность экстремально высокая, она будет стремиться к своему среднему значению, т.е. она будет уменьшаться. Т.е. мы ожидаем, что волатильность будет меньше, тем не менее, стопы отодвигаем. И тоже самое в другую сторону. Когда волатильность экстремально низкая, мы стопы подвигаем, считая, что риск маленький, в то же время зная о том, что волатильность будет возрастать к своему среднему значению, т.о. начинаем торговать шум, т.е. в этом случае нас постоянно выносит на стопы. Если с этой точки зрения посмотреть, то мы неправильно используем волатильность в качестве меры риска. Теперь рассмотрим, что такое риск или волатильность реально с точки зрения трейдера. Возьмем изменение цены за характерный промежуток времени — продолжительность бара, например. Что происходит? Если волатильность высокая, т.е. свеча реально длинная. Что в этом случае для нас риск. Возьмем для определенности длинную белую свечу, т.е. цена резко выросла вверх. И допустим, для определенности, что позиция в правильном направлении, т.е. на открытии бара мы в лонге, после чего длинная белая свеча. В таком случае за этот промежуток времени, как правило, цена проходит без значительных коррекций или практически без коррекций. Что в таком случае для нас риск? Риск для нас тогда — это дроудаун внутри высокочастотной траектории цены, тиковой, скажем, за время этого бара. Если мы возьмем бар, измерим дроудауны от достигнутого максимума цены в обратную сторону: просадка, опять достижение нового максимума, т.е. за промежуток времени в бар мы померим все дроудауны, выберем из них максимальный – это и будет наш реальный риск внутри позиции, а максимальный доход – это диапазон бара. Если мы находимся в короткой позиции, то наоборот – наш максимальный доход, это дроудаун внутри бара, а максимальный риск – это диапазон бара, если мы стоим против рынка.

( Читать дальше )

Посмотрим, что получается. Для простоты берем АТР в качестве меры волатильности. Известно, что волатильность возвращается к своему среднему значению, т.е. колеблется вокруг среднего значения, т.е. когда волатильность экстремально высокая, мы ее продаем, когда она экстремально низкая, мы ее покупаем. Что происходит, когда мы используем эту меру для измерения риска? Например, скользящие стопы подвигаем, отодвигаем, размер позиции определяем и т.д. Когда у нас волатильность экстремально высокая, у нас риск увеличивается, если мы используем в качестве меры риска именно волатильность. В то же время, если мы знаем, что если волатильность экстремально высокая, она будет стремиться к своему среднему значению, т.е. она будет уменьшаться. Т.е. мы ожидаем, что волатильность будет меньше, тем не менее, стопы отодвигаем. И тоже самое в другую сторону. Когда волатильность экстремально низкая, мы стопы подвигаем, считая, что риск маленький, в то же время зная о том, что волатильность будет возрастать к своему среднему значению, т.о. начинаем торговать шум, т.е. в этом случае нас постоянно выносит на стопы. Если с этой точки зрения посмотреть, то мы неправильно используем волатильность в качестве меры риска. Теперь рассмотрим, что такое риск или волатильность реально с точки зрения трейдера. Возьмем изменение цены за характерный промежуток времени — продолжительность бара, например. Что происходит? Если волатильность высокая, т.е. свеча реально длинная. Что в этом случае для нас риск. Возьмем для определенности длинную белую свечу, т.е. цена резко выросла вверх. И допустим, для определенности, что позиция в правильном направлении, т.е. на открытии бара мы в лонге, после чего длинная белая свеча. В таком случае за этот промежуток времени, как правило, цена проходит без значительных коррекций или практически без коррекций. Что в таком случае для нас риск? Риск для нас тогда — это дроудаун внутри высокочастотной траектории цены, тиковой, скажем, за время этого бара. Если мы возьмем бар, измерим дроудауны от достигнутого максимума цены в обратную сторону: просадка, опять достижение нового максимума, т.е. за промежуток времени в бар мы померим все дроудауны, выберем из них максимальный – это и будет наш реальный риск внутри позиции, а максимальный доход – это диапазон бара. Если мы находимся в короткой позиции, то наоборот – наш максимальный доход, это дроудаун внутри бара, а максимальный риск – это диапазон бара, если мы стоим против рынка.

( Читать дальше )

Ценная подборка №19. Статистический трейдинг. Свежая и интересная идея для стратегии.

- 18 ноября 2011, 23:35

- |

Как обычно строят торговые системы? Придумывают условие для входа в позицию и условие для выхода из позиции, потом применяют полученные условия на ценовой график и получают эквити системы как сумму результатов сделок. Таким образом, если представить текущую ситуацию в момент принятия решения в виде набора разных числовых факторов (цена, волатильность, показания разных опорных индикаторов и прочее), то алгоритм системы будет бинарным, то есть выдавать два значения: «вход в позицию» или «выход из позиции». Это привычный всем способ построения системы, но у него есть свои недостатки.

Например, предполагается, что каждый раз мы входим в позицию одной и той же долей капитала. Однако очевидно, что такой подход довольно негибкий, ведь рыночные ситуации могут иметь разную степень определенности, возможно, иногда имело бы смысл войти в позицию небольшой суммой. То есть, кажется разумным, что объем позиции все-таки должен как-то зависеть от тех самых исходных факторов, а алгоритм торговой системы должен выдавать не крайности («без позиции», «войти на все»), а долю капитала, плавно изменяющуюся от нуля до максимально возможной.

( Читать дальше )

Например, предполагается, что каждый раз мы входим в позицию одной и той же долей капитала. Однако очевидно, что такой подход довольно негибкий, ведь рыночные ситуации могут иметь разную степень определенности, возможно, иногда имело бы смысл войти в позицию небольшой суммой. То есть, кажется разумным, что объем позиции все-таки должен как-то зависеть от тех самых исходных факторов, а алгоритм торговой системы должен выдавать не крайности («без позиции», «войти на все»), а долю капитала, плавно изменяющуюся от нуля до максимально возможной.

( Читать дальше )

Ценная подборка №18. Скользящие стопы. Сравнительный анализ 8-ми способов закрыть позицию.

- 16 ноября 2011, 20:15

- |

Есть много разных версий, насчет того, какого размера должен быть предельный убыток, но большинство предпочитают использовать 2% стоп. То есть выходить из убыточной позиции, как только цена опустилась на 2% ниже цены покупки. Строго говоря, это не самый эффективный метод расчета стоп-лосса, но он может спасти от разорения большинство трейдеров. говоря «трейдеров», я не имею в виду людей, обожающих увеличивать убыточные позиции. Их не спасет ничто, и их разорение это всего лишь вопрос времени.

Но речь сегодня пойдет не об управлении капиталом, а о не менее интересной и важной вещи. Если с первой частью «золотого правила» все более-менее ясно, то вторая часть вызывает гораздо больше вопросов. «Тренд — твой друг» — вторая по популярности трейдерская теорема. Мы все хотим поймать долгую тенденцию, которая может принести наибольшую прибыль. Но как часто мы ошибались, выходя из тренда слишком рано… Обидно наблюдать, как растет цена акции, из которой ты только что вышел. Снова войти становится боязно, а смотреть на упущенную прибыль — просто не выносимо. Или бывает ситуация, когда сидишь в тренде до последнего. Сидишь так долго, что ситуация на рынке уже изменилась и трендовый поезд мчится в другую сторону. Прибыль от сделки, только что казавшаяся такой приятной и осязаемой, стремительно уменьшается. Трудно закрыть позицию, которая только что могла дать в два раза больше прибыли. Но еще хуже, если прокараулив нужный момент, нам приходится закрывать потенциально хорошую сделку с убытком. Знакомые ситуации, не правда ли?

Обе эти трудности легко решить, если протестировать свою стратегию на исторических данных и выбрать приемлемый для себя способ удержания позиции. Тогда сразу же станет ясно, на тренды какой длины мы можем рассчитывать, сколько от него мы будем терять и когда закрывать позицию с прибылью. В своей статье я хочу сделать обзор различных стратегий выхода из тренда, от самых простых до достаточно сложных. При расчетах я буду использовать следующие правила:

— тестирование будет проводиться на склеенном фьючерсе на индекс РТС, 15-минутные интервалы;

— открытие длинной позиции при обновлении 15-барного максимального значения по стоп-приказу;

— выход из убыточной позиции при достижении обычного 2% стоп-лосса;

— тестируется торговля одним контрактом, комиссия и проскальзывание не учитывается;

— делаю допущение, что инструмент «фьючерсРТС» является обычной акцией с ценой, равной значению фьючерса в пунктах. То есть все расчеты ведутся в рублях, гарантийное обеспечение и «плечо» не используются.

Итак, получен сигнал о том, что впереди нас ждет хорошее трендовое движение. Цена обновила локальный максимум, позиция открыта и выставлен защитный приказ на 2% ниже цены покупки. Если цена не оправдает наши ожидания и пойдет вниз, то мы примем небольшой убыток и будем терпеливо ждать следующий сигнал на покупку от своей торговой системы. А если цена пошла вверх, то мы начинаем считать прибыль и раздумывать, как бы выжать из тренда побольше и не передержать открытую позицию.

Самый простой способ выхода из тренда — это дождаться, пока цена закрытия бара не окажется ниже определенной средней. Очень удобный и понятный в расчетах метод. Поскольку тренд по своей сути подразумевает восходящее движение цены, то последующие цены закрытия баров будут находиться выше предыдущих. Таким образом, среднее значение цен закрытия всегда будет ниже, чем цена закрытия последнего бара. Если же цена снижается ниже своего среднего значения, то нарушается основной принцип тренда и можно констатировать его окончание. Протестируем первую стратегию.

№1 Выход из длинной позиции, если цена закрытия оказалась ниже своей скользящей средней.

( Читать дальше )

Но речь сегодня пойдет не об управлении капиталом, а о не менее интересной и важной вещи. Если с первой частью «золотого правила» все более-менее ясно, то вторая часть вызывает гораздо больше вопросов. «Тренд — твой друг» — вторая по популярности трейдерская теорема. Мы все хотим поймать долгую тенденцию, которая может принести наибольшую прибыль. Но как часто мы ошибались, выходя из тренда слишком рано… Обидно наблюдать, как растет цена акции, из которой ты только что вышел. Снова войти становится боязно, а смотреть на упущенную прибыль — просто не выносимо. Или бывает ситуация, когда сидишь в тренде до последнего. Сидишь так долго, что ситуация на рынке уже изменилась и трендовый поезд мчится в другую сторону. Прибыль от сделки, только что казавшаяся такой приятной и осязаемой, стремительно уменьшается. Трудно закрыть позицию, которая только что могла дать в два раза больше прибыли. Но еще хуже, если прокараулив нужный момент, нам приходится закрывать потенциально хорошую сделку с убытком. Знакомые ситуации, не правда ли?

Обе эти трудности легко решить, если протестировать свою стратегию на исторических данных и выбрать приемлемый для себя способ удержания позиции. Тогда сразу же станет ясно, на тренды какой длины мы можем рассчитывать, сколько от него мы будем терять и когда закрывать позицию с прибылью. В своей статье я хочу сделать обзор различных стратегий выхода из тренда, от самых простых до достаточно сложных. При расчетах я буду использовать следующие правила:

— тестирование будет проводиться на склеенном фьючерсе на индекс РТС, 15-минутные интервалы;

— открытие длинной позиции при обновлении 15-барного максимального значения по стоп-приказу;

— выход из убыточной позиции при достижении обычного 2% стоп-лосса;

— тестируется торговля одним контрактом, комиссия и проскальзывание не учитывается;

— делаю допущение, что инструмент «фьючерсРТС» является обычной акцией с ценой, равной значению фьючерса в пунктах. То есть все расчеты ведутся в рублях, гарантийное обеспечение и «плечо» не используются.

Итак, получен сигнал о том, что впереди нас ждет хорошее трендовое движение. Цена обновила локальный максимум, позиция открыта и выставлен защитный приказ на 2% ниже цены покупки. Если цена не оправдает наши ожидания и пойдет вниз, то мы примем небольшой убыток и будем терпеливо ждать следующий сигнал на покупку от своей торговой системы. А если цена пошла вверх, то мы начинаем считать прибыль и раздумывать, как бы выжать из тренда побольше и не передержать открытую позицию.

Самый простой способ выхода из тренда — это дождаться, пока цена закрытия бара не окажется ниже определенной средней. Очень удобный и понятный в расчетах метод. Поскольку тренд по своей сути подразумевает восходящее движение цены, то последующие цены закрытия баров будут находиться выше предыдущих. Таким образом, среднее значение цен закрытия всегда будет ниже, чем цена закрытия последнего бара. Если же цена снижается ниже своего среднего значения, то нарушается основной принцип тренда и можно констатировать его окончание. Протестируем первую стратегию.

№1 Выход из длинной позиции, если цена закрытия оказалась ниже своей скользящей средней.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал