SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Alexey

Принципы торговли на Скользящих средних

- 27 ноября 2013, 18:24

- |

КАКИЕ СКОЛЬЗЯЩИЕ СРЕДНИЕ ИСПОЛЬЗУЕТЕ ВЫ???

Ниже приводится 15 принципов, которые МОЖНО использовать при торговле на Скользящих средних:

1. 20-дневная Скользящая средняя обычно отмечает краткосрочный тренд, 50-дневная Скользящая средняя — среднесрочный тренд, а 200-дневная Скользящая средняя является показателем долгосрочного рыночного тренда.

2. Эти три Скользящие средние представляют собой естественные границы для ценовых коррекций. Два аргумента говорят в пользу этих значений: Первое, они опредеяют уровни, где снятие прибыли и принятие потерь должно ослабеть после сильного ценового движения. Во вторых, их общее признание побуждает рыночных игроков совершать самореализацию этой стратегии всякий раз, когда цена приближается к этим уровням.

3. Скользящие средние подают ложные сигналы во время боковой торговли, потому что они являются индикаторами, следующими за трендом, которые измеряют восходящий или нисходящий импульс. Они теряют свою эффективность на рынках показывающих слабое или отсутствующее движение цен.

( Читать дальше )

Ниже приводится 15 принципов, которые МОЖНО использовать при торговле на Скользящих средних:

1. 20-дневная Скользящая средняя обычно отмечает краткосрочный тренд, 50-дневная Скользящая средняя — среднесрочный тренд, а 200-дневная Скользящая средняя является показателем долгосрочного рыночного тренда.

2. Эти три Скользящие средние представляют собой естественные границы для ценовых коррекций. Два аргумента говорят в пользу этих значений: Первое, они опредеяют уровни, где снятие прибыли и принятие потерь должно ослабеть после сильного ценового движения. Во вторых, их общее признание побуждает рыночных игроков совершать самореализацию этой стратегии всякий раз, когда цена приближается к этим уровням.

3. Скользящие средние подают ложные сигналы во время боковой торговли, потому что они являются индикаторами, следующими за трендом, которые измеряют восходящий или нисходящий импульс. Они теряют свою эффективность на рынках показывающих слабое или отсутствующее движение цен.

( Читать дальше )

- комментировать

- ★32

- Комментарии ( 9 )

Покупай дешево, продавай дорого

- 27 ноября 2013, 17:04

- |

Все нижеописанное это и есть грааль:

Чтобы заработать на бирже достаточно следовать 2 правилам:

1. Покупать дешево

2. Продавать дорого

Все ваши действия на бирже не должны противоречить этим 2 правилам.

То есть основная задача трейдера заключается в том, чтобы определить является цена достаточно низкой для покупки, и найдутся ли покупатели купить у вас подороже в ближайшее время.

Рассмотрим основные методы тоговые методы, применяемые трейдерами для торговли:

1. Торговля «по тренду». Это стадный инстинкт, присущий многим индивидам, смысл которого заключается в следующем: «все газпром покупают, куплю-ка и я, неважно что он стоит уже 360, главное что идет мощный тренд вверх» Те же люди шортили сбербанк по 20. потому что он отскочил от 15, а тренд вниз, значит надо «шортить по тренду»

2. Другая крайность: торговая по осциляторам перекупленности и перепроданности. Яркий пример последних дней: мечел по 100 рублей был сильно перепродан, но это не помешало перепродать его еще сильнее

( Читать дальше )

Чтобы заработать на бирже достаточно следовать 2 правилам:

1. Покупать дешево

2. Продавать дорого

Все ваши действия на бирже не должны противоречить этим 2 правилам.

То есть основная задача трейдера заключается в том, чтобы определить является цена достаточно низкой для покупки, и найдутся ли покупатели купить у вас подороже в ближайшее время.

Рассмотрим основные методы тоговые методы, применяемые трейдерами для торговли:

1. Торговля «по тренду». Это стадный инстинкт, присущий многим индивидам, смысл которого заключается в следующем: «все газпром покупают, куплю-ка и я, неважно что он стоит уже 360, главное что идет мощный тренд вверх» Те же люди шортили сбербанк по 20. потому что он отскочил от 15, а тренд вниз, значит надо «шортить по тренду»

2. Другая крайность: торговая по осциляторам перекупленности и перепроданности. Яркий пример последних дней: мечел по 100 рублей был сильно перепродан, но это не помешало перепродать его еще сильнее

( Читать дальше )

Mckinsey про риски Emerging Markets

- 27 ноября 2013, 12:26

- |

В ноябрьском отчете Mckinsey Global Institute под названием «QE and ultra-low interest rates: Distributional effects and risks» есть блок про Emerging markets.

Тезисно основные мысли запишу:

— потоки капитала в EM делятся на два типа: прямые иностранные инвестиции (FDI) и портфельные инвестиции (иностранные инвесторы собирают инвестпортфели из акций, бондов или банки предоставляют кредиты контрагентам-нерезидентам). Понятно, что первый тип условно «долгосрочный», а второй более «спекулятивный». В 2012 году FDI составляли 64% от всего объема capital flows.

— политика ультра низких процентных ставок в DM оказала сильное влияние на потоки капитала в EM — дешевые деньги из DM начали искать более высокие доходности и нашли их в бондах EM, когда те уверенно восстанавливались в 2009-2010. В результате, объем таких покупок утроился с $80 млрд в 2009 году до $264 млрд в 2012-м. При этом, Мексика испытала семикратный inflow в 2009-2012 относительно 2005-2008, Турция — в шесть раз, Польша — в пять раз, Бразилия и Индонезия — в два раза.

( Читать дальше )

Тезисно основные мысли запишу:

— потоки капитала в EM делятся на два типа: прямые иностранные инвестиции (FDI) и портфельные инвестиции (иностранные инвесторы собирают инвестпортфели из акций, бондов или банки предоставляют кредиты контрагентам-нерезидентам). Понятно, что первый тип условно «долгосрочный», а второй более «спекулятивный». В 2012 году FDI составляли 64% от всего объема capital flows.

— политика ультра низких процентных ставок в DM оказала сильное влияние на потоки капитала в EM — дешевые деньги из DM начали искать более высокие доходности и нашли их в бондах EM, когда те уверенно восстанавливались в 2009-2010. В результате, объем таких покупок утроился с $80 млрд в 2009 году до $264 млрд в 2012-м. При этом, Мексика испытала семикратный inflow в 2009-2012 относительно 2005-2008, Турция — в шесть раз, Польша — в пять раз, Бразилия и Индонезия — в два раза.

( Читать дальше )

о тупизне финансовой журналистики

- 27 ноября 2013, 09:49

- |

Можно подписаться под каждым пунктом :) Перевод мой, и, как всегда, свободный.

Оригинал: Mорган Хаузел, The Motley Fool

«По роду своей профессии я читаю массу финансовых обзоров. Это мое любимейшее занятие, которое делает меня зрителем в первом ряду в спектакле финансовой журналистики, где главные роли играют невнятность, чушь, мусор, и пустая болтовня. И добавлю, что этой ерунды навалом.

Вот несколько глупостей, которые я слышу постоянно.

( Читать дальше )

Сезонные тренды

- 27 ноября 2013, 04:13

- |

Как-то делал я перевод про то, что сентябрь исторически «кровавый» месяц для американского рынка. Тема сезонности меня давно интересовала, и вот я нашел этот сайт: seasonalcharts.com/. следует отметить, что сентябрь на графиках действительно имеет ярко выраженный даунтренд. но нас всех больше интересует декабрь и продолжение ралли. выкладываю веселые картинки оттуда. посмотрим, сработают ли они в том году.

Индекс S&P 500 за последние 37 лет по месяцам.

( Читать дальше )

Индекс S&P 500 за последние 37 лет по месяцам.

( Читать дальше )

Зачем вы торгуете фр рф?

- 26 ноября 2013, 15:34

- |

Давно не заходил — бессмысленно это, ибо от форумов, чатов и прочей болтовни о торговле пользы нет быть не может — только вред — но сегодня, отчего — непонятно, но решил написать...

Что бросается в глаза на первый взгляд — произошло 90% обновление активных участников, что подтверждает идею — заработать на тухлейшем их всех рынков — фр рф НЕЛЬЗЯ!

И форум отсюда протух ( хотя и был никакой ).

фр рф невозможно анализировать ни одним способом — в любом случае вас поимеют, так как ликвидности нет даже в самом ликвидном инструменте — фьючерсе ртс, что же говорить о бумажжках… Существуют 2 акции, которые более-менее узнаваемы у продвинутых за океаном — газпром и сбербанк, но вы за уши никого не притянете к ним — россия — это даже не 3 эшелон, это 5 или даже 6, НИКТО из — за рубежа не полезет в эту муть под названием россия — компании все поголовно сокращают прибыль, помимо монополий выбора нет, бизнес абсолютно непрозрачен, дивиденды можно не платить и тд — отсюда и минимальные уровни и стагнация.

( Читать дальше )

Что бросается в глаза на первый взгляд — произошло 90% обновление активных участников, что подтверждает идею — заработать на тухлейшем их всех рынков — фр рф НЕЛЬЗЯ!

И форум отсюда протух ( хотя и был никакой ).

фр рф невозможно анализировать ни одним способом — в любом случае вас поимеют, так как ликвидности нет даже в самом ликвидном инструменте — фьючерсе ртс, что же говорить о бумажжках… Существуют 2 акции, которые более-менее узнаваемы у продвинутых за океаном — газпром и сбербанк, но вы за уши никого не притянете к ним — россия — это даже не 3 эшелон, это 5 или даже 6, НИКТО из — за рубежа не полезет в эту муть под названием россия — компании все поголовно сокращают прибыль, помимо монополий выбора нет, бизнес абсолютно непрозрачен, дивиденды можно не платить и тд — отсюда и минимальные уровни и стагнация.

( Читать дальше )

Черная пятница

- 26 ноября 2013, 13:18

- |

Нельзя недооценивать силу халявы. (из американского телесериала «Южный парк»)

Близится День Благодарения, а вместе с ним неуклонно приближается «Черная пятница». Конечно, то историческое значение Дня Благодарения, когда первые американские колонисты и индейцы впервые вместе разделили свой ужин, как и понятие «черная» пятница — символ бесконечных автомобильных пробок, уже давно поменяли свой первоначальный смысл. Теперь День Благодарения — это время обязательных сборов в семейном кругу с традиционной едой: индейкой, фаршем, картофелем, клюквенным соусом, тыквенным пирогом и овощами. Время кукурузы, отдыха и больших праздников — парадов с гигантскими воздушными шарами. А «Черная пятница» уже давно стала одним из самых раскрученных маркетологами днем распродаж. Результаты продаж, равно как и средние траты американцев в этот день (согласно официальной статистике NRF) почти ежегодно обновляют свои рекорды. И этот год, уверен, не станет таким исключением.

( Читать дальше )

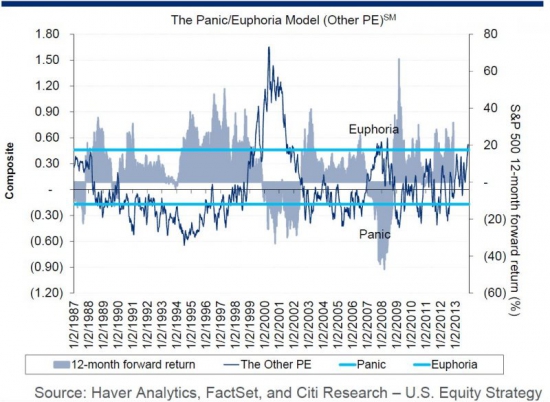

CITI: «Эйфория инвесторов вызывает сильную обеспокоенность».

- 26 ноября 2013, 11:30

- |

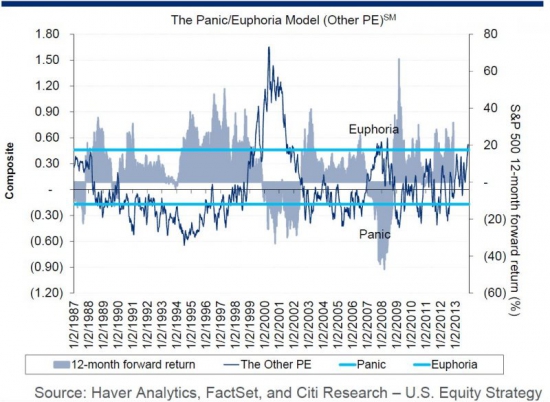

Одним из самых надежных индикаторов настроения фондового рынка является собственная модель банка Citigroup «Паника/Эйфория».

«На этой неделе коэффициент Паника/Эйфория был 0,52; по сравнению с 0,49 на прошлой неделе, что указывает на сигналы эйфории в течение двух недель, сопровождаемые ростом денежных потоков» — сообщил сотрудник Citi Тобиас Левкович (Tobias Levkovich) в пятницу в заметке для клиентов.

Это противоположный (contrarian) индикатор, из чего следует, что эйфория является плохим знаком для будущего развития событий.

«Эйфория служит признаком того, что в течение следующих 12 месяцев рынок может отступить с исторической вероятностью потерь 83%» — добавил Левкович.

Большинство мер настроений опираются на поведение инвесторов. Однако модель Паника/Эйфория в значительной степени полагается на рыночные показатели, которые, как считается, отражают настроение инвесторов (sentiment). Компоненты модели включают коэффициент стоимости шорта Нью-Йоркской фондовой биржи (New York Stock Exchange, NYSE), задолженность по марже, розничные денежные фонды, соотношение пут/колл, цену на бензин и соотношение премий за путы и коллы.

www.businessinsider.com/citi-two-weeks-of-stock-market-euphoria-2013-11

«На этой неделе коэффициент Паника/Эйфория был 0,52; по сравнению с 0,49 на прошлой неделе, что указывает на сигналы эйфории в течение двух недель, сопровождаемые ростом денежных потоков» — сообщил сотрудник Citi Тобиас Левкович (Tobias Levkovich) в пятницу в заметке для клиентов.

Это противоположный (contrarian) индикатор, из чего следует, что эйфория является плохим знаком для будущего развития событий.

«Эйфория служит признаком того, что в течение следующих 12 месяцев рынок может отступить с исторической вероятностью потерь 83%» — добавил Левкович.

Большинство мер настроений опираются на поведение инвесторов. Однако модель Паника/Эйфория в значительной степени полагается на рыночные показатели, которые, как считается, отражают настроение инвесторов (sentiment). Компоненты модели включают коэффициент стоимости шорта Нью-Йоркской фондовой биржи (New York Stock Exchange, NYSE), задолженность по марже, розничные денежные фонды, соотношение пут/колл, цену на бензин и соотношение премий за путы и коллы.

www.businessinsider.com/citi-two-weeks-of-stock-market-euphoria-2013-11

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал