SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Alexey214

Проект «Разумный инвестор»: очередные покупки, Moody's и прочие чудеса!

- 21 октября 2014, 23:39

- |

Большинство людей начинает играть на бирже, когда все бросаются играть. А нужно заниматься этим, когда не играет никто. Нельзя обогатиться, купив то, что популярно. (Уорренн Баффетт)

Сегодня совершил очередные покупки акций в свой портфель, как и планировал — купил АФК Система, Башнефть ап, МОЭСК.

Портфель на конец дня.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 30 )

Банковский вклад - деньги на халяву

- 21 октября 2014, 13:03

- |

В отличии от биржи у банковского вклада есть преимущества:

1. % по вкладу почти всегда чуть больше инфляции.

2. Не бывает просадок в минус

3. Не нужны стоплосы

4. Трудно слить банковский вклад

5. До 700000 рублей риск потери денег минимальный

Пример:

Вклад 100 000,00 руб. на 60 месяцев под 8% годовых.

Пополнения 1 раз в 1 месяц. Сумма пополнений: 10000 руб.

Внесено денег суммарно: 700 000,00 руб.

Конечная сумма: 883 753,13 руб.

Полученная выгода: 183 753,13 руб. или 26,25% от внесенных средств.

Дата размещения вклада: Октябрь 2014

Дата окончания срока вклада: Октябрь 2019

Кто заработал 183000 рублей за пять лет на бирже?

1. % по вкладу почти всегда чуть больше инфляции.

2. Не бывает просадок в минус

3. Не нужны стоплосы

4. Трудно слить банковский вклад

5. До 700000 рублей риск потери денег минимальный

Пример:

Вклад 100 000,00 руб. на 60 месяцев под 8% годовых.

Пополнения 1 раз в 1 месяц. Сумма пополнений: 10000 руб.

Внесено денег суммарно: 700 000,00 руб.

Конечная сумма: 883 753,13 руб.

Полученная выгода: 183 753,13 руб. или 26,25% от внесенных средств.

Дата размещения вклада: Октябрь 2014

Дата окончания срока вклада: Октябрь 2019

Кто заработал 183000 рублей за пять лет на бирже?

Россия скупает золото

- 13 октября 2014, 15:20

- |

Японская деловая пресса утверждает, что Россия активно готовится к краху долларовой финансовой системы, причём не в одиночестве, а в компании с Китаем. Такие выводы японцы делают из взятого Москвой и Пекином курса на наращивание резервов золота.

Статья «Россия скупает золото. Не только из-за санкций» опубликована не каким-нибудь маргинальным изданием, а японским агентством деловой информации Nikkei — и это заставляет отнестись к ней максимально серьезно:

http://inosmi.ru/economic/20141008/223504409.html

Напомню, что Nikkei — самое старое и самое известное экономическое СМИ Японии. Даже индекс Токийской биржи называется «Nikkei 225».

Автор статьи, экономический журналист Такаюки Танака, полагает, что Россия скупает золото не только для того, чтобы смягчить эффект от санкций со стороны Запада, но и для того чтобы «подорвать» западную финансовую систему Танака отмечает, что Россия изменила свою политику менеджмента золотовалютных резервов:

( Читать дальше )

Исследование стратегии, покупка стрэдла

- 13 октября 2014, 00:00

- |

Здравствуйте!

Пишу первый свой пост (хотя читаю данный ресурс уже давно), не являюсь профессиональным писателем ;) поэтому не судите строго. Пишу статью по многом причинам… в том числе и для поднятия рейтинга (не могу ни письмо написать в смартлабе другому участнику, ни в друзья никого пригласить).

Решил исследовать торговую стратегию — покупка стрэдла. Вроде на первый взгляд кажется идеальная стратегия, идем вверх зарабатываем, идем вниз зарабатываем, но так ли все безоблочно? Посмотрим на картинки ниже, проценты плохо видны, более подробно можно будет посмотреть в файлах.

Стрэдл буду формировать из купленного опциона CALL ближайшего страйка и проданного фьючерса в количестве необходимом для установления дельты в 0. Опцион беру квартальный, покупается стрэдл в конце дня, продается в конце следующего дня и тутже покупается если позволяют условия (фильтры). Если все фильтры убрать в ексель файле и поставить комиссию только на фьючерс, то это будет обычное выравнивание дэльты в конце дня фьючерсом (в файлах установлены именно такие настройки). Квартальный опцион взял для того, чтобы посмотреть на результат в начале жизни опциона и конце его жизни, так ли сильно влияет увеличивающаяся тетта в конце жизни опциона. Из нижеприведенных картинок, однозначно так сказать нельзя. Баланс я взял 3 милиона (взял побольше специально, чтобы опционов можно было купить 100 шт., для более точного выставления дельты фьючерсом). Количество покупаемых опционов постоянно = 100 шт. на всем периоде.

( Читать дальше )

Пишу первый свой пост (хотя читаю данный ресурс уже давно), не являюсь профессиональным писателем ;) поэтому не судите строго. Пишу статью по многом причинам… в том числе и для поднятия рейтинга (не могу ни письмо написать в смартлабе другому участнику, ни в друзья никого пригласить).

Решил исследовать торговую стратегию — покупка стрэдла. Вроде на первый взгляд кажется идеальная стратегия, идем вверх зарабатываем, идем вниз зарабатываем, но так ли все безоблочно? Посмотрим на картинки ниже, проценты плохо видны, более подробно можно будет посмотреть в файлах.

Стрэдл буду формировать из купленного опциона CALL ближайшего страйка и проданного фьючерса в количестве необходимом для установления дельты в 0. Опцион беру квартальный, покупается стрэдл в конце дня, продается в конце следующего дня и тутже покупается если позволяют условия (фильтры). Если все фильтры убрать в ексель файле и поставить комиссию только на фьючерс, то это будет обычное выравнивание дэльты в конце дня фьючерсом (в файлах установлены именно такие настройки). Квартальный опцион взял для того, чтобы посмотреть на результат в начале жизни опциона и конце его жизни, так ли сильно влияет увеличивающаяся тетта в конце жизни опциона. Из нижеприведенных картинок, однозначно так сказать нельзя. Баланс я взял 3 милиона (взял побольше специально, чтобы опционов можно было купить 100 шт., для более точного выставления дельты фьючерсом). Количество покупаемых опционов постоянно = 100 шт. на всем периоде.

( Читать дальше )

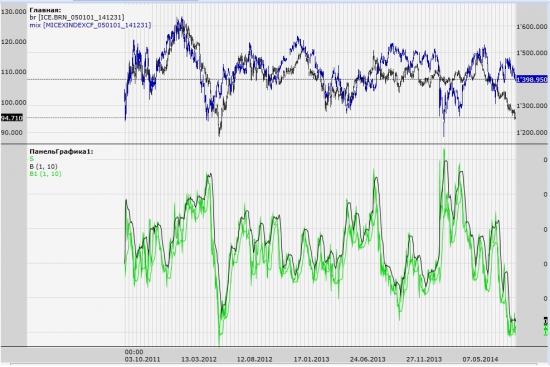

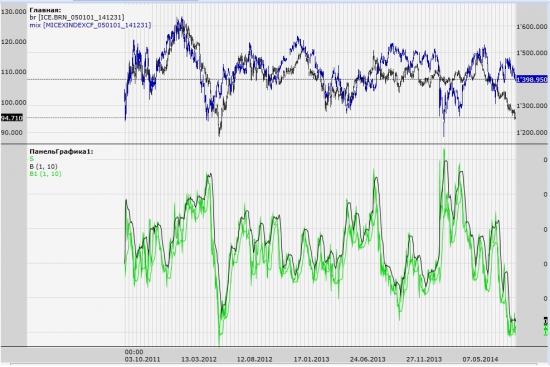

Что двигает наш рынок последние 3 года!

- 09 октября 2014, 21:07

- |

Всем привет!

Спред индекс ММВБ/Нефть — последние несколько лет мы ходим строго за нефтью. Политика, новости, войны… все фигня. Куда нефть туда и мы. За последние 3 года единственно правильный ориентир. Так что если индекс отстал от нефти, то он ее догонит, или наоборот.

последняя цена на 30.09.2014

Так что либо нам путь вниз по ММВБ, либо нефть вверх.

Я за лонг нефть + шорт индекс и ждать профита.

( Читать дальше )

Спред индекс ММВБ/Нефть — последние несколько лет мы ходим строго за нефтью. Политика, новости, войны… все фигня. Куда нефть туда и мы. За последние 3 года единственно правильный ориентир. Так что если индекс отстал от нефти, то он ее догонит, или наоборот.

последняя цена на 30.09.2014

Так что либо нам путь вниз по ММВБ, либо нефть вверх.

Я за лонг нефть + шорт индекс и ждать профита.

( Читать дальше )

Персистентность. К вопросу о больших и малых таймфреймах

- 06 октября 2014, 07:11

- |

Пытаясь анализировать тренды на больших и малых теймфреймах, я изучил несколько публичных статей в интернете. В некоторых из них утверждалось что торговля на малых таймфреймах (к примеру минутный график) ничем не отличается от торговли больших таймфреймах (на дневных графиках), в других же говорилось что на малых таймфремах больше хаоса. Основываясь на этих высказываниях я решил провести своё исследование.

В основу исследования легла статья человека под именем yurikon «История создания одного HFT-робота» (http://robostroy.ru/community/article.aspx?id=254) и приведённый им постулат:

Известно, что на рынках присутствует следующая закономерность – чем выше таймфрем, тем выше персистентность («трендовость») последовательности цен, то есть за ростом цены, скорее всего, будет следовать рост, за падением – падение цены. Верно и обратно, на более мелких разрешениях графиков будет преобладать антиперсистентность изменения цен – подъем и спад будут чередоваться.

( Читать дальше )

В основу исследования легла статья человека под именем yurikon «История создания одного HFT-робота» (http://robostroy.ru/community/article.aspx?id=254) и приведённый им постулат:

Известно, что на рынках присутствует следующая закономерность – чем выше таймфрем, тем выше персистентность («трендовость») последовательности цен, то есть за ростом цены, скорее всего, будет следовать рост, за падением – падение цены. Верно и обратно, на более мелких разрешениях графиков будет преобладать антиперсистентность изменения цен – подъем и спад будут чередоваться.

( Читать дальше )

V-Day в нефти и трейдинг без стоп-лосса

- 03 октября 2014, 20:10

- |

Вчера в нефти случился V-Day. И это вовсе не Victory Day, а день V-образного отскока, который развел меня как школьника.

Как я уже неоднократно писал ранее, я не занимаюсь гаданием. Я не знаю, упадет ли цена нефти или останется в боковике. Я просто реагирую на сложившуюся ситуацию.

Мои путы 75 страйка были проданы по цене 0.08. Вчера их цена доходила до тройной переоценки по 0.23. Я действовал по заранее намеченному плану, поэтому принял решение закрыть эти путы. Выставил лимитник на 0.16, и он исполнился при отскоке цены вверх. А сегодня, когда пыль осела, цена этих путов вернулась в исходное состояние до 0.10.

В итоге у меня сейчас остались только коллы 111 страйка, которые тоже были проданы по 0.08, и таким образом, их премия компенсирует мой полученный убыток на путах, без учета комиссии. Разумеется, я в ближайшее время сделаю новые продажи и снова возьму себе дополнительную премию.

Вот уже в который раз нефть устраивает подобные фокусы. Сперва минус 2.5%, а потом V-образный разворот и плюс 3% внутри дня. И в который раз я на этом попадаю и фиксирую стоп. А ведь если бы вообще не открывать терминал, то все осталось бы хорошо.

Как поступать в подобных ситуациях. В аварийных ситуациях можно применять хедж базовым активом. То есть фьючерсом. Но продавцы опционов не любят использовать фьючерс, так как это возвращает нас в сторону направленной дирекционной торговли, а это как раз то, от чего все продавцы опционов стараются уйти.

Вчера я посмотрел на ютубе запись выступления Ильи Коровина aka Аллирог (что означает «горилла» справа налево). Илья известен своей специфической методикой торговли без стоп-лоссов. Именно стоп-лоссы и фиксация убытков являются причиной планомерного уничтожения наших депозитов. Любую сделку, по утверждению Ильи, надо выводить в плюс и фиксировать только профит, а не лосс.

В этой мысли есть здравое зерно. Анализируя вчерашний день, я вижу, что мог бы избежать фиксации убытка, если бы предпринял дельта-хеджирование фьючерсом. Убыток по подорожавшему путу можно было бы компенсировать шортовой позицией на фьючерсе. Минус такого подхода состоит в том, что дельта-хеджирование фьючерсом возможно придется повторять очень часто, если нефть постоянно будет ходить по краю уровня 90$: то упадет вниз, то снова отскочит. И таким образом, продажа опционов превратится в скальпинг на фьючерсе.

option.ly/141003

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал