Избранное трейдера Alexey214

Горемычные "авторитеты" смарт лаба

- 08 июля 2015, 21:15

- |

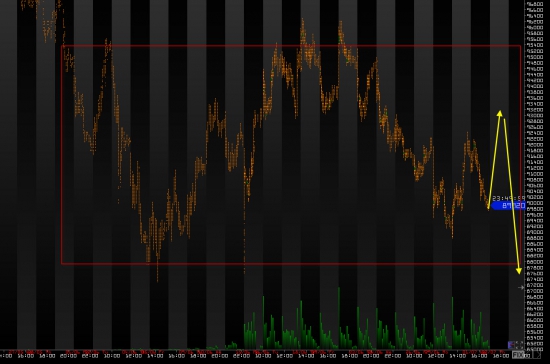

Постоянно вижу как «именитые» авторитеты этого форума в качестве аргументации своих выводов по предстоящему движению цены,

(причем в большинстве случаев у этих авторитетов рейтинги зашкаливают по популярности, и они указыват что стаж их торговли на рынке 5-10 лет )

подобные эскизы

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 85 )

бакс все?

- 06 июля 2015, 23:27

- |

Поговаривают, 20 октября МВФ объявит о введении новой резервной валюты вместо доллара США и тем самым изменит судьбу владельцев сотен миллиардов долларов, находящихся по всему миру.

Доктор Стив Сьюгеруд (запалившийся на CNBC и Bloomberg) заявил следующее: «Я на рынке уже более двух десятилетий, но я никогда не видел ничего такого, что заставило бы так быстро переместить так много денег. Сотни миллиардов долларов могут сменить хозяев в один день после такого объявления.Если у вас есть какие-либо активы в США — акции, облигации, недвижимость, или просто деньги на счету в банке — вы должны быть в курсе того, что должно произойти, и знать, как к этому приготовиться. ».

источник

Элиот по деревенски!

- 04 июля 2015, 13:15

- |

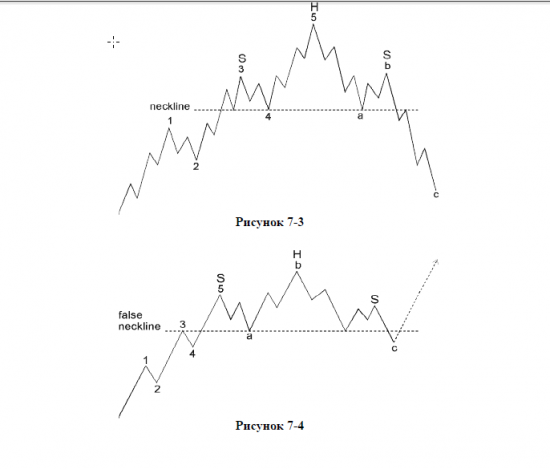

Есть много хороших систем торговли но и много где я читаю: важно место входа, важно место выхода бла бла бла. А вот как определить ети места?? мало кто говорит, кроме общих фраз нечево не нахажу! По этому виложу свое видение движения рынков в систематизированном порядке типа по Элиоту ( потому что нашлась книжка Роберта Балана, где разсказано как торговать по элиоту) а потом как я сам это применяю. Это не граль конечно каждыи должен наидти своё.

Для начало отделим мух от котлет. это важно так как путаница вызывает непонятие.

Волна — ето движение в одном направлении плюс корекция.

Импульс это только устремленное движение в одном из направлении без корекции.

( Читать дальше )

Бурение vs Добыча - арифметика на службе человека

- 03 июля 2015, 14:46

- |

Позавчерашняя статья в который раз подняла вопрос бурения на “сланцах” и хотелось бы всё-таки добить гвоздь в крышку этого гроба. Почему я с неким пренебрежением отношусь к статистике снижения объёмов бурения в США? Конечно, можно довериться собственной интуиции и обращать особое внимание на двукратное падение бурения, но это не наш путь. Давайте для лучшего понимания возьмём калькулятор и смоделируем поведение добычи.

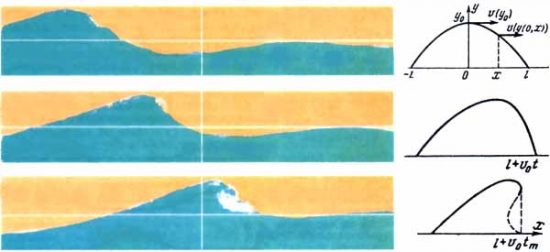

Берём для примера известный многим профиль скважины Баккена, благо на графике есть цифры добычи:Определяем период в десять лет, который мы собираемся моделировать. В первый год входит в строй одна скважина, во второй две, в третий четыре — экспонента роста. Потом цены на нефть падают и ввод скважин в следующий год уменьшается вдвое (до двух скважин) и остаётся на том же уровне.

( Читать дальше )

Выход в свет!

- 02 июля 2015, 12:04

- |

Акции ВТБ готовятся к технической коррекции

- 02 июля 2015, 10:25

- |

Сегодня 2 июля в мой обзор попала такая акции как ВТБ. За последние два месяца акции ВТБ показали довольно стремительный рост, и вот сейчас на фоне всего этого назревает техническая коррекция. Давайте обратимся к графику и разберем все подробнее.

И так акции ВТБ с марта 2014 года находятся в растущем тренде и в результате него акции успели подорожать на 179%. В результате всего этого роста акции ВТБ не раз корректировались (см. на рисунок) и все эти коррекции были достаточно обоснованы с точки зрение тех. анализа. И вот сейчас один из тех момент, когда акции ВТБ вновь готовы погрузиться в коррекционное движение. Если обратиться к графику, то можно увидеть как акция ВТБ перед пробоем каждого уровня Фибоначчи 38% и 50% уходили в техническую коррекцию и теперь на горизонте событий стоит пробой уровня Фибоначчи в 62%. Да уровень в 62% уже был протестирован, но с точки зрения тех. анализа в разделе «процентное отношение длины коррекции» мы видим две градации коррекционного движения по числам Фибоначчи и коррекционное движение в рамках 1/3, половины и 2/3 или другими словами 33%, 50% и 66%. В результате получается, что малая коррекция находиться в диапазоне 33 – 38% средняя в 50%, а глубокая коррекция находится в диапазоне 62 – 66%. В заключение хочется под итожить, что эта тех. коррекция может еще продолжаться неделю месяц, а может закончиться уже сегодня, я просто решили привлечь ваше внимание на происходящие что бы быть в курсе всех этих движение и самое главное понимать, почему все так происходит. К 10:20 МСК. акции ВТБ торгуются на отметке в 0,07720, что составляет +0,01%.

PS Ссылка на предыдущую статью тут

Внутридневная торговля фьючерсом сбербанка - 02 июля

- 02 июля 2015, 10:00

- |

Продолжаем вместе интрадеить фьючерс сбербанка.

Для начала дневной график базового актива (обычка сбер), для общей оценки ситуации:

После позавчерашнего ударного дня вверх, вчера обновили локальный хай и откатили обратно на 2/3 предыдущего движения.

Пока складывается ощущение что будут пытаться добраться обратно до поддержки, т.е. в район 69,3.

В рост как-то не верится, а вот в боковик зайти могут.

В случае роста первое сопротивление на уровне 73,6.

( Читать дальше )

Ежедневный обзор рынка на 2 Июля 2015 года

- 02 июля 2015, 09:26

- |

Всех приветствую.

S&P500 продолжает торговлю у нижней границы боковика. Думаю, что настало время хороших движений и ухода в затяжной тренд.

РТС выполнил план по приходу на лучшую точку входа для локального лонга. Возможность отскока есть, но то что не обновили нижнюю границу боковика упускать из виду нельзя.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал