Избранное трейдера Alexandr533

Первый опыт использования опционного модуля TSLab

- 27 марта 2015, 13:16

- |

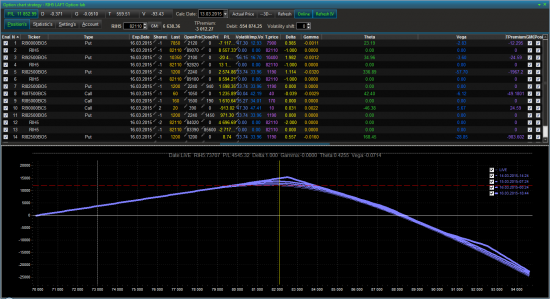

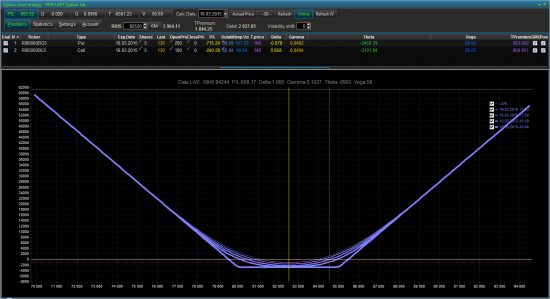

В конце ноября прошлого года принимал участие в обучающем курсе А. Каленковича «Опционы – это просто», на котором все участники получили возможность использования альфа версии опционного модуля TSLab. Также, для данного модуля были получены скрипты, позволяющие реализовать подход к торговле, рассматриваемый на курсе. В ходе курса программа и скрипты обновлялись несколько раз, т.к. их работа была неустойчивой.

Только сейчас нашел время протестировать работу софта на реальном счете. Следует отметить, что в скриптах присутствует возможность виртуальной торговли, однако в моей версии софта позиции периодически пропадали после перезагрузки софта/компьютера.

Для теста решил испробовать стратегию типа Risk Reversal. Т.к. целью было тестирование устойчивости работы софта, то использовалось минимальное количество опционов.

Прежде всего, была выполнена оценка исторической волатильности. По полученной оценке историческая волатильность превышала опционную на 4%. Т.к. полученная вега по идее должна быть положительной, то это считалось благоприятным условием для открытия позиции.

( Читать дальше )

- комментировать

- 226 | ★8

- Комментарии ( 16 )

Вопрос к Опционщикам)

- 23 марта 2015, 19:22

- |

Имея наверное плозую привычку обращать внимание на многие детали и подробно их описывать, для тех, кому не охото до конца читать описание моей ситуации вопрос пишу сдесь:

Торговали ли вы синтетикой? насколько велик риск экспира опциона если продаешь ITM опцион? былил ли у кого нибудь опыт экспираци внеплановой?

А теперь пару слов о моей позиции и непосредственно проблемме сподвигшей меня задать его:

Я недавно начал торговать опционами (до этого был опыт на спот рынке, но решил перейти на срочку) сейчас стою в позиции, которую позже вполне возможно придется роллировать. позиция следующая, проданый стренгл и смещенная точка безубыточности вверх (смоделировал возможное движение цен мо АРИМА модели (как раз думаю на жту тему написать пост) и моделирование показало возможное движение цен вверх.

( Читать дальше )

Чикагская Биржа CME. Простыми словами о сложном.

- 21 марта 2015, 00:06

- |

Страшный сон инвестора .)) Акция все нуль по лоу )))) Про такое не кто конечно ролики снимать не будет ))))Не завидую тем кто там усреднялся, доносил средства на счет, чтобы Колян не пришел )))

Экспирация прошла, могло быть и хуже.

- 16 марта 2015, 22:03

- |

Прошлая февральская экспирация завершилась ужасно, потери почти 30% от депозита. И хорошо еще, что депозит маленький, не так денег жалко, как обидно от собственного неумения.

И вроде понимаешь, как надо управлять позицией, но жизнь оказывается богаче, и вся теория моментально пасует перед суровой действительностью.

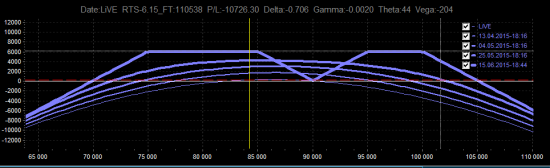

Эта экспирация удачнее, хотя тоже позиция управлялась достаточно хаотично.

Позиция 13 марта выглядела следующим образом:

Решил не рисковать, сохранить прибыль, а по возможности и заработать на сильном движении сегодня, в понедельник. Поэтому докупил путов и коллов в надежде «а вдруг?». Скажу сразу, «вдруг» не состоялось.

( Читать дальше )

Почему опционы полезны даже тем, кто ими не торгует?

- 16 марта 2015, 14:32

- |

Потому что опционы — это источник дополнительной рыночной информации. Нужно только знать где и что искать.

1) Мы можем посмотреть на «около денежный» стрэддл, чтобы оценить какой диапазон цен рынок считает наиболее вероятным.

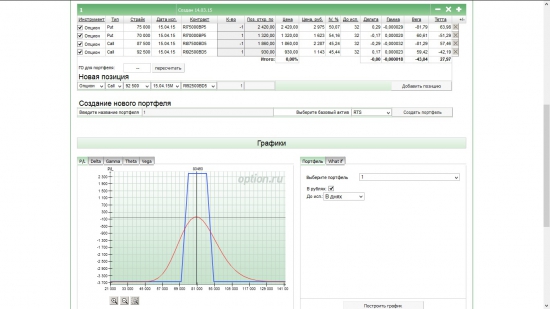

По данным option.ru RIM5 cсейчас котируется по 80 290,00. Посмотрим на опционы, которые погашаются 15.04.15.

Пут 80 000 — страйк торгуется по 4 250. А колл с тем же страйком идет по 4 450. Это значит, что рынок на время до 15.04.15 прогнозирует торговый диапазон от 71 300 (80 000 - (4 450 + 4 250)) до 88 700 ((80 000 + (4 250 + 4 450)).

2) Открытый интерес показывает нам какие страйки рынок находит наиболее привлекательными.

Из своего опыта могу сказать, что цена базового актива на момент экспирации опционов очень часто оказывается рядом со страйком с наибольшим открытым интересом. Уверен, что это подтвердят и другие опционщики, торгующие более-менее продолжительное время.

3) И наконец, кривая волатильности (разница в ценах между «безденежными» опционами пут и колл с одинаковыми страйками) — отличный индикатор рыночных настроений. Конечно, у различных рынков разные формы кривых волатильности. Небольшой исторический анализ торгуемого Вами рынка поможет увидеть типичную форму кривой волатильности, и как она изменяется при различных ситуациях.

Офис доктора Опциона optionsoffice.ru

Греф

- 15 марта 2015, 11:01

- |

Из всей команды Путина мне больше всего симпатичен именно Герман Греф.

Все видели «знаменитое видео о правде» от Германа, были еще другие подобные высказывания от него.

Но это просто шедевр

Хорошо бы главой Правительства или главой Газпрома — стал бы Греф. Это был бы явный сигнал на изменения экономической политики России.

Успешных инвестиций!

Вероятность выхода из диапазона.

- 14 марта 2015, 13:30

- |

На картинке «Кондор». Как мы знаем, дельту конкретного опциона можно рассматривать как вероятность выхода его (опциона) в деньги. Дельта короткого 75 Пута равна 0.29. Дельта короткого 87,5 Колла равна -0.29.

Вопрос: можно ли утверждать, что с вероятностью в 71% цена не покинет диапазон 75-87,5 до экспирации?

P.S. Ответ есть в комментариях.

Опционы перед экспирацией - такое реально?

- 13 марта 2015, 01:58

- |

Это мой первый топик, поэтому прошу строго не судить, а конструктивная критика только приветствуется!

Для начала, представлюсь, меня зовут Карен Козлов, и это не шутка =)

Зарегестрирован на Смартлабе достаточно давно, торгую на рынке более 4-х лет, но всё приходит с опытом, и осенью 2014 я начал пользоваться опционами, на данный момент, есть успехи, различных улыбок волатильности и гипер стратегий не строю.

Значит так, завтра и в понедельник — удивительные дни.

«Не так давно, я кусал локти, когда перед экспирацией продал колы по 80-100 а через пол часа они стояли 600-850»

А именно, перед экспирацией, стоимость опционов очень низкая и тает на глазах с каждым часом и растёт тоже очень хорошо при нужном направлении и волатильности , что предоставляет нам возможность, вечером пятницу купить их очень дешего, ожидая в понедельник утром движняк в одну или другую сторону, А так как в день экспирации волатильность очень падает после обеда да и чем ближе к самой экспире, все покупки и продажи нужно совершить либо вечером в пятницу либо в понедельник утром(но тогда есть риск пропусть волну).

( Читать дальше )

Моя учеба работе с опционами ( + 1 500% за год )

- 12 марта 2015, 23:22

- |

завел деньги где-то около 15.03.2014 = 100% счета

ставил задачу научиться и заработать за 1 год = 100% т.е удвоить счет

по разному пробовал работать и с дельтой ноль, и спредами , и интрадей

в результате я счет увеличил за 1 год ( на 12.03.2015 ) со 100% до 1 605%

где — то в декабре понял что я могу зарабатывать минимум 30% в месяц и стал стремиться зарабатывать 30% в месяц

( Читать дальше )

Полезные приложения для рынка ценных бумаг (бесплатно)

- 09 марта 2015, 13:01

- |

1. "Анализ статистики цен финансового инструмента" — отличная возможность увидеть основные поведенческие характеристики цен финансового инструмента такие как волатильность, риск, анализ свечей роста/падения, VaR и ряд др.).

Подробное описание:

http://abnsecurities.blogspot.ru/2013/10/blog-post_27.html#more

Скачать бесплатно можно здесь:

http://www.h2t.ru/market/item/analiz-statistiki-cen-finansovogo-instrumenta.html

или

http://1drv.ms/183iMOX

2. "Портфельные инвестиции на российском рынке акций по модели Марковица

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал