Избранное трейдера Adam Kazimirovich

Помогите, люди добрыя!)

- 21 декабря 2018, 00:40

- |

Читаю форум уж почти месяц, но осмелилась зарегистрироваться только вчера) Помогите портфель составить)

Скромный маленький портфельчик на 200к всего пока, хочу заняться инвестированием. Сижу в декрете, денег особо много нет, мужа тоже, с такой суммой в случае неудачи будет расстаться сложно, но не смертельно..) Но рассчитывать теперь могу только на себя… От обилия информации готова кругом и ничего не могу решить. На демке пробовала поиграться, вроде пошло в плюс, но живыми деньгами пока боязно..

Может быть где-то есть варианты портфелей?

Пишу и понимаю насколько это тупо такое спрашивать, но вдруг...

- комментировать

- ★11

- Комментарии ( 330 )

Маленькая книга победителя рынка акций

- 20 декабря 2018, 15:06

- |

Теперь при пересмотре бумаг в портфеле также оцениваю их по «волшебной формуле».

Подгонка и другие методы подбора параметров.

- 19 декабря 2018, 14:41

- |

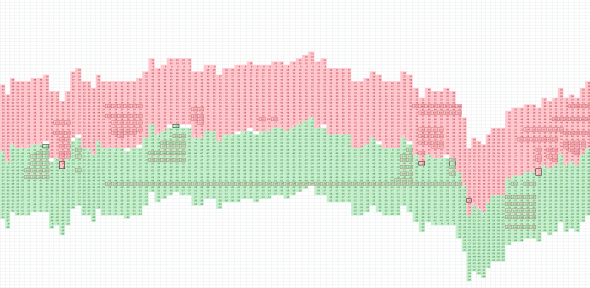

Решили провести небольшой тест — на примере простейшей стратегии проверить, какие будут результаты, если заниматься “тупой” подгонкой стратегии. Стратегия — пересечение 2 скользящих средних(SMA). Метод анализа/тестирования — Walk Forward Analysis, чтобы долго не расписывать, что это такое, посмотрите короткое видео — https://www.youtube.com/watch?v=f_7LKRfVpng&t=1s. Мы несколько лет используем именно этот метод анализа стратегий. Инструмент на котором будем тестировать — наш любимый фьючерс Si.

Исходные данные:

— исторические данные фьючерса на курс рубль/доллар;

— трендследящая стратегия на двух простых скользящих средних(лонг при пересечении быстрой скользящей медленную снизу вверх, переворот в противоположном случае); Таймфрейм стратегии — 5 мин, стартовый депозит — 1 млн рублей, вход по рынку, объем лота для входа в сделку — на весь депозит без плеча, комиссия 10р на круг на контракт.

— TSLab 1.2

Пример сделок:

( Читать дальше )

Об опасности участия в ЛЧИ, о вычислении стратегий , и о визуализация истории стаканов в EXCEL.

- 18 декабря 2018, 18:37

- |

Как-то я увидел парочку крутых графиков эквити на ЛЧИ – и завидно мне стало.

И решил я попытаться вычислить стратегии этих крутых трейдеров.

Для поиска хоть каких-то зацепок стал перечитывать их блоги на СЛ.

И о чудо! Один супертрейдер писал, что секрет находится в грамотном натягивании Фибы!

Ну все- думаю-спалил грааль!

Отвизуалил я его сделки скриптом на свечном графике — и начал натягивать Фибу. И вдоль тянул и поперек тянул – и ничего не получалось у меня. Но потом я узнал, что сам автор совсем не прочь раскрыть эту технологию. И для того, чтобы стать таким же крутым трейдером как он сам, всего-навсего нужно купить его обучающие курсы по натягиванию Фибы. «Что-то тут неладно т.к. слишком просто»,– подумал я.

И решил я поведать о своих потугах знакомому трейдеру — вычислятору. Вычислятором его прозвали потому что известен (в узких кругах) он своей любовью к вычислению стратегий ЛЧИ. Хобби такое у него.

( Читать дальше )

Когда торговая система фильтрует боковик… Оптимальное количество убыточных сделок.

- 17 декабря 2018, 14:52

- |

Все знают, что трендовые системы зарабатывают при наличии направленного движения и теряют, как правило, на боковике. При этом боковик можно интерпретировать, как состояние рынка, которому свойственно колебания цены актива в рамках определённого «узкого диапазона». Другое дело, что самое понятие «узкого диапазона» не однозначно и определяется совокупностью факторов таких как: рабочий тайфрейм, чувствительностью торговой системы, волатильностью актива и т.п.

В попытка увеличить профит фактор системы, трейдер очень часто пытается либо её оптимизировать, в результате чего попадает в ловушку переопмтимизации (так называемая подгонка оптимизируемых предикторов под максимальный финансовый результат), либо включает в систему дополнительные фильтры боковика в виде индикаторов или доп. условий. И тот и другой метод имеет место для существования, важно только учитывать, что при той же оптимизации важно ещё проверять торговую систему на робастность. Так как прикладное ПО (типа TSLab) не позволяют этого делать, придётся использовать специализированные программы (например, Statistica). Об этом инфа возможно будет в следующем посте, в данном же топике речь пойдёт о том, как используемая вами торговая система может выступать в роли фильтра боковика. Как лично вижу это я. Руководствоваться при этом я буду следующим постулатом:

( Читать дальше )

Захват откатов скольжением.

- 17 декабря 2018, 13:09

- |

В программе Lbot3D появилась реализация вычисления скользящего экстремума в конкретной стратегии при наличии позиции. Слово «конкретной» звучит потому, что этот самый экстремум можно использовать в других стратегиях из портфеля стратегий. Согласен, это нужно не всем. Скорее так: мало кому он нужен. Тем не менее, продолжу.

Допустим мы придумали стратегию на некотором активе, рассчитанную на тренд:

Покупаем на четверть портфеля. Если цена пошла против нас (пусть на 1%)- стопимся, но если в нашу сторону +1%, то в предположении, что мы тренде, выставим лимитированную заявку на покупку второй четверти на 0.5% ниже достигнутого экстремума: откат вероятен, и после того, как на откате вытряхнут часть пассажиров, (самых пугливых, самых недостойных :)), наш портфель зацепит еще несколько лотов и едем дальше, «на север». Но если первая четверть бумаг размещена в нашем портфеле на «долгосрок», то вторая четверть будет сразу же выставлена на продажу с профитом, например, в 1%.

( Читать дальше )

Прошу помочь в оценке эффективности робота на МТ5

- 16 декабря 2018, 23:28

- |

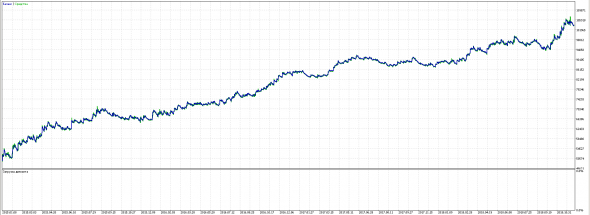

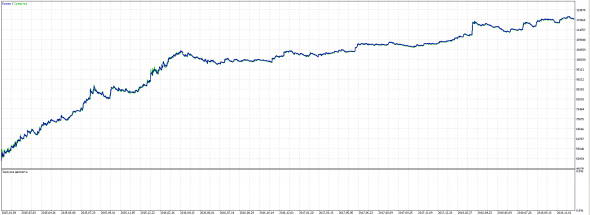

Решил переводить торговлю в автоматизированный режим, платформу для разработки выбрал МТ5, так как данное ПО бесплатно для использования и содержит в себе весь необходимый функционал для разработки и тестирования.

Прошу оценить первый трендовый алгоритм.

В целом динамика за несколько лет устраивает даже с учетом комиссии и проскальзывания, но есть желание доработать алгоритм или добавить фильтр для бокового рынка.

Буду рад услышать мнение коллег по цеху, особенно алготрейдеров :)

Ниже результат теста на истории 1 лотом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал