Избранное трейдера Владимир Трипкош

Как прошла шестнадцатая неделя 2023 года?

- 25 апреля 2023, 19:38

- |

Пробежимся по странам мира, где новости были горячее всего.

Индия

Удивила обилием новостей про себя, обычно, в наше поле зрения она не попадает. Во-первых, у нас с ними новый договор о свободной торговле.

В перспективе планируется создание совместных институтов перестрахования перевозок нефти, которую индусы скупают у нас в растущих объемах.

Как отмечает КоммерсантЪ, в партнерстве с Индией Москва рассчитывает смягчить проблемы, возникающие в результате санкций. В свою очередь, Дели называет партнерство с Россией одним из будущих драйверов экономического роста Индии.

Во-вторых, что еще более любопытно, ведущим партнером Индии в 2022-2023 финансовом году стали не китайцы, как обычно, а самые что ни на есть демократичные жители демократичной страны Америки.

Вот так, индусы лавируют в мировой среде, умудряясь и нефтяную российскую рыбку съесть и американской косточкой не подавиться.

Китай

Китай оправдывает возложенные на него надежды. В марте данные по производству показали ускорение роста до 3.9% г/г, однако, фактический импульс, скорее замедляется, поскольку прошлый март был не самым удачным в истории китайской экономики.

( Читать дальше )

- комментировать

- 2.6К | ★2

- Комментарии ( 0 )

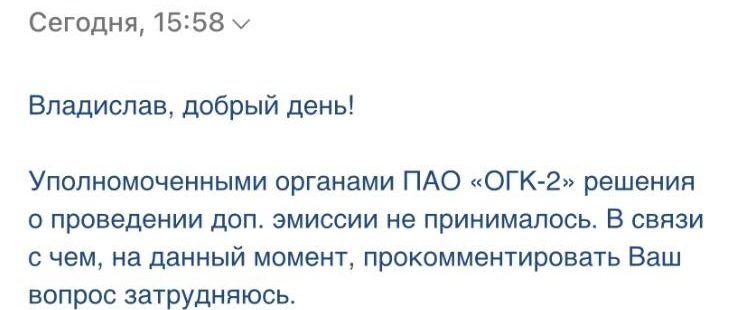

Допэмиссия ОГК-2. Ответ представителя компании

- 24 апреля 2023, 16:29

- |

Допэмиссия ОГК-2

Сегодня вышла новость: ОГК-2" (MOEX: OGKB) разместило закупку на услуги по организации сопровождения дополнительного выпуска акций, следует из материалов компании на сайте госзакупок - ссылка.

Ответ представителя компании ОГК-2

Ждем подробностей

На конец 1 квартала 2022 года чистый долг компании составлял 11,3 млрд. рублей, а показатель долг на EBITDA находился на уровне 0,55х.

Зачем допэмиссия с такой низкой долговой нагрузкой вопрос интересный.

Я свои акции пока не продавал.

Мой телеграм-канал для инвесторов: t.me/invest_fynbos

Моя инвестиционная стратегия

- 22 апреля 2023, 20:31

- |

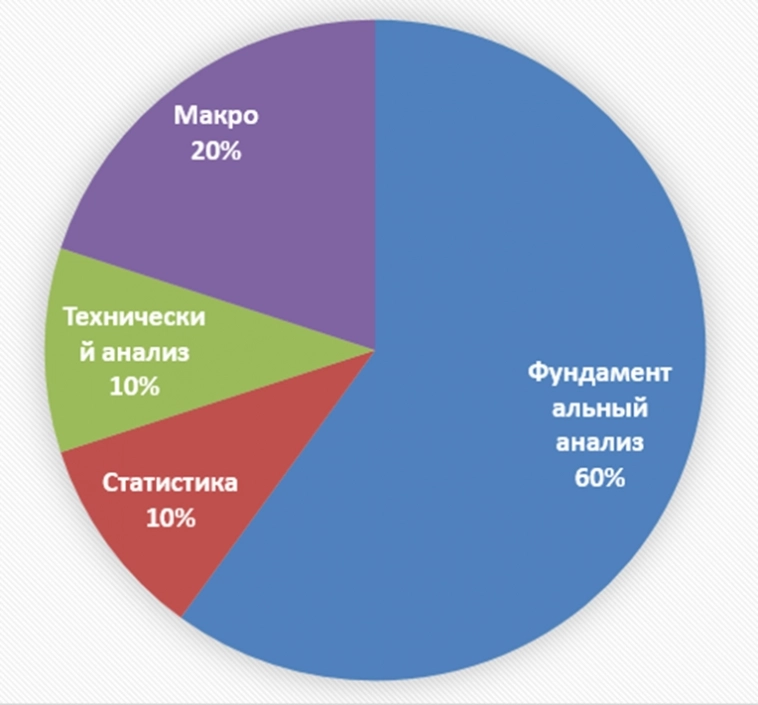

Краткий обзор

Основа стратегии:

Фундаментальный анализ

В портфель отбираются дешёвые по мультипликаторам бумаги, которые через определённый промежуток времени заплатят дивиденды выше требуемой мной ставки доходности R.

R = Ключевая ставка ЦБ + премия за риск. Сейчас это 7,5% + 2% = 9,5%.

Если компания, согласно моим расчётам, заплатит дивиденды выше этого уровня, то эта компания интересна для покупки в портфель.

Очень важно, чтобы следующий дивиденд был выше, чем текущий.

Как правило, по интересным мне компаниям я заполняю таблички в экселе, где я делаю свои расчёты.

Пример.

( Читать дальше )

Прогнозные дивиденды ОГК-2, Мосэнерго и ТГК-1 за 2022 год

- 21 апреля 2023, 20:52

- |

ОГК-2

Чистая прибыль «ОГК-2» по РСБУ в 2022 г. снизилась на 43,3% по сравнению с 2021 г. до 12,1 млрд руб.

В пояснениях к отчёту компания отмечает, что в результате теста на обесценение балансовой стоимости активов по итогам 2022 г. был признан убыток в размере 9,5 млрд руб.

Итого дивидендная база: 12,1 + 9,5 (корректировка на обесценение) = 21,6 млрд рублей.

Чистая дивидендная доходность составляет 12,2%.

Мосэнерго

Чистая прибыль «Мосэнерго» по РСБУ в 2022 году выросла на 16,9% по сравнению с 2021 годом — до 20,7 млрд рублей, говорится в отчёте компании.

Чистая дивидендная доходность составляет 9,85%.

ТГК-1

Чистая прибыль ТГК-1 по российским стандартам бухгалтерского учета РСБУ в 2022 году упала на 17,8% по сравнению с показателем за 2021 год и составила 7,13 млрд рублей.

Чистая дивидендная доходность составляет 8,71%

=================================================

— Отчётов компаний нет. Вся информация взята из новостных источников!

— Полагаю в ТГК-1 и Мосэнерго могло быть также обесценение активов, а значит, дивиденды могут быть выше.

( Читать дальше )

Тайвань: бумкнет ли?

- 20 апреля 2023, 16:46

- |

Будет ли столкновение?

Ранее эту тему мы обсуждали, и тогда склонялись к тому, что военного вторжения скорее не будет.

Основные причины:

1) Китай сильно зависим от торговли с США, порча с ними отношений сильно ударит по его экономике.

2) Операцию было бы лучше начать в первые дни СВО, тогда США пришлось бы реагировать на два конфликта сразу, что сложнее.

3) Си Цзиньпин скорее дипломат, чем воин, да и обострение отношений вообще не в обычаях Китая.

4) Предстояли выборы главы республики. Начинать операцию перед выборами и рискуя доверием в случае, если что-то пойдёт не так – опасная затея.

5) Технологический потенциал Тайваня, который мог бы стать лакомым куском, вряд ли достанется Китаю в случае вторжения: скорее всего, он будет сразу вывезен или уничтожен.

Однако теперь есть признаки того, что ситуация обостряется.

1) Встреча лидеров Китая и России создала большую вероятность введения санкций против Китая. Если санкционная война начнётся – то Китаю нечего будет оглядываться на действия США по поводу Тайваня.

( Читать дальше )

Нефть, атомы, экономика и прочее: чем запомнилась пятнадцатая неделя 2023 года? Инфографика

- 18 апреля 2023, 20:30

- |

Еженедельный обзор интересных новостей с большим количеством картинок.

Приятного прочтения!

Нефть

Вновь начнём с чёрного золота, которое вызывает больше вопросов, чем ответов. Главная интрига года – что будет с ценой на нефть – пока остаётся интригой.

Наиболее пессимистичный (хотя, конечно, смотря для кого) прогноз представил МВФ, который спрогнозировал снижение цен на нефть до $73,1 в 2023 году и до $65,4 к 2026 году.

Citi считает, что нефть упадёт ниже $80 в этом году, несмотря на попытки ОПЕК+ поддержать рынок т.к. экономика КНР восстанавливается медленнее, чем ожидалось, а западные экономики продолжают замедляться.

Управление энергетической информации США (EIA) подошло к прогнозу несколько осторожнее и выдало цену в $85 за баррель в среднем в 2023 году. В ноздрю с ним думает Минэнерго США, составив прогноз Brent в 2023 году в $85,01 против $82,95 ранее.

Глава МЭА прогнозирует более напряжённую ситуацию на мировом рынке нефти ко второму полугодию 2023 года и ожидает, что нефть вырастет свыше показателя $85.

( Читать дальше )

Мировая экономика: куда катимся. Причины доминирования доллара

- 17 апреля 2023, 11:11

- |

В чём же причина столь долгого и успешного доминирования доллара?

Мы считаем, что помимо самой идеи его популяризации, было четыре основных составляющих для его закрепления:

1) Бэби-бум. Небывалый рост населения после войны обеспечил, сначала потребность удовлетворить растущий спрос, а потом ввёл в экономику огромное количество рабочей силы. На растущем производстве, как уже отмечалось, растёт и экономика, и все финансовые операции, что способствовало укреплению спроса на доллар.

2) Прогресс. Двадцатый век – век безудержного прогресса. Начался он ещё до военных катаклизмов первой половины столетия, однако во второй ничуть не снизился, став драйвером роста производства, что вновь подстегнуло финансовые операции.

3) Глобализация. Чем более связанным становился мир, тем больше новых участников вовлекалось в финансовую систему. Сюда же необходимо отнести и деколонизацию, которая, после ВМВ пошла практически повсеместно. Новые страны – новые валютные отношения – новые доллары.

( Читать дальше )

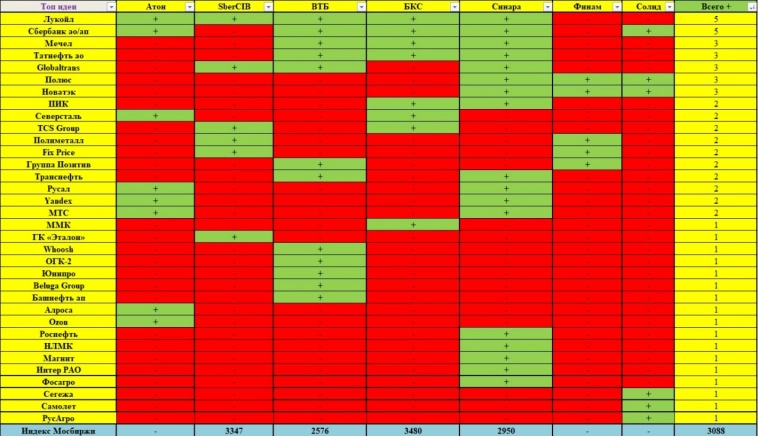

Лучшие инвестиционные идеи брокеров на конец 1 квартала 2023 года. Какие акции вырастут на 30-100%?

- 16 апреля 2023, 12:49

- |

Топ идеи — Лукойл, Сбербанк, Мечел, Татнефть, Globaltrans, Полюс, Новатэк.

Консенсус прогноз по индексу МосБиржи — 3088 пунктов.

Консенус прогноз по макро на 2023 год

( Читать дальше )

Мировая экономика: куда катимся часть №3. Гегемония США

- 14 апреля 2023, 18:41

- |

Часть 3. Гегемония

Доллар – коварная зеленая бумажка, являющая собой фундамент американской гегемонии на планете. Если значение ее снизится до стандартной национальной валюты – останется ли гегемония?

Мировые умы считают, что сохранение ведущего лидерства в таких условиях маловероятно. Если доллар потеряет товарную ценность, то мировое влияние страны-печатного станка будет если не ликвидировано, то весьма серьезно подорвано.

Тем не менее в головах многих бытует мнение, что потеря гегемонии невозможна. Не та страна США, чтоб просто так уступить свое лидерство в мире, а потому гегемония будет жить и процветать.

Так ли это?

Хотелось бы отметить, что в мире нашем ничего не вечно, все меняется, и иногда слишком уж быстро. Вчерашние враги становятся друзьями, друзья – врагами, кто-то разоряется, кто-то разживается, кто-то насморк подцепил.

И по поводу гегемонов необходимо отметить важную деталь – за всю историю мира их было много.

Можно копнуть очень далеко, вспомнив ассирийцев и Вавилон, или еще дальше, упершись в шумеров и Древний Египет. Можно поближе – Греция при Александре, Рим при Цезаре, Византия при Константине, Монгольская Империя при Батые.

( Читать дальше )

Мировая экономика: куда катимся? Часть 1-2

- 13 апреля 2023, 20:33

- |

Часть 1. Вступление: что такое кризис и с чем его едят

На фоне возникшей напряженности в финансовом секторе ряда западных стран захотелось рассмотреть, что же такого происходит в мире, что неожиданно страны-оплоты цивилизации захлестывает инфляция, а надежные некогда банки разоряются.

Серия постов будет больше размышлением, чем просто изложением фактов, но иногда надо разбавлять сухую официальную статистику нашими влажными фантазиями.

Сразу хочется сказать, что финансовый кризис – это не полный апокалипсис и стирание с карты материков. Эту тему разбирали многие аналитики и просто хорошие люди.

Иногда используются несколько иные формулировки, скажем «доллару конец», «рубль по двести», «дефолт», «вторые девяностые», «Америке кирдык», «Европа замерзнет» и тому подобное. Но суть, в целом, та же.

Комментарии из второго абзаца нам нередко приходилось видеть под собственными постами.

Когда речь заходит о кризисе – то мы обычно отмечаем, какого рода этот кризис. Например, совершенно недавно несколько банков решили покинуть благополучный финансовый мир, слившись с другими банками или просто слившись.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал