Избранное трейдера Дофаминовый инвестор

ФРС меняет риторику и угрожает. Обзор на предстоящую неделю от 27.09.2015

- 28 сентября 2015, 00:23

- |

На уходящей неделе:

— Выступления членов ФРС

Уходящая неделя порадовала нас обилием выступлений многих голосующих членов ФРС и тех, кто придет им на замену в 2016 году.

Все заявления акцентировали рынки на главной мысли: повышению ставки ФРС быть, решение оставить ставки 17 сентября не являются отказом от намерения нормализации политики, просто решили немного выждать и понаблюдать за рынком.

На вопросы о времени первого повышения ставки голосующие в этом году члены ФРС отвечали «в конце года», при уточнении «является ли октябрь концом года» — ответы уклончивые, нет уверенности, что к 28 октября будет достаточно информации для принятия решения, но исключать нельзя.

Центральным выступлением недели стала речь Йеллен.

( Читать дальше )

- комментировать

- 26 | ★6

- Комментарии ( 24 )

Фактор предсказуемости BAB (“ставки против беты” - betting against beta) является устойчивым и теоретически может быть использован для построения стратегии инвестирования

- 22 сентября 2015, 12:25

- |

Движения скучны и невыразительны. Рубль колеблется в районе 68/долл., брент в районе 48-49 долл./барр. S&P 500 +0.5%, STOXX Europe 600 +0.9%. В заметной мере компенсирован провал предыдущего дня, нет признаков направленного движения. Мы не видим текущих новостей, достойных обсуждения. Поэтому будем писать о чем придется.

Следующая серия графиков получена благодаря твиттеру Г.Блоджета. Оригинал картинки и описание доступно на блоге philosophicaleconomics.com (ресурс весьма неплох на первый взгляд).

Сравнивается серия показателей оцененности, маржи, отдачи капитала, сравнительной оцененности для индекса S&P500. Пост на этом блоге датирован концом 2014 г., но текущее значение этого индекса примерно равно уровням тогда и вполне актуально. Среднее на графиках рассчитано для периода 1996-2014 гг., и сравнивается со значением “ttm” — скользящие 12 месяцев. Также по ссылке доступен подобный анализ для отдельных секторов фондового рынка.

( Читать дальше )

В пятницу “рискованные активы” упали. S&P 500 минус 1.6%, Европа по STOXX 600 минус 1.8%

- 21 сентября 2015, 11:03

- |

В пятницу “рискованные активы” упали. S&P 500 минус 1.6%, Европа по STOXX 600 минус 1.8%. Считается, что это отложенная реакция на заседание ФРС в четверг. Американская нефть в пятницу упала, ближний контракт на WTI минус 4.7%, закрылся 44.7 долл./барр. Baker Hughes опубликовал число работающих на прошлой неделе нефтяных буровых в США, оно составляет 644, упало на 8 по сравнению с прошлой неделей. Это уже третья неделя снижения. Рекорд октября 2014 — 1609 шт. После обвала цен на нефть минимум конца июня был на 628 шт., после активность нарастала до 675 шт.в конце августа.

На момент написания самый ликвидный сейчас октябрьский фьючерс на брент находился на 47.9 долл./барр. Колебания брента на уровнях 1-2 доллара ниже 50 продолжаются весь сентябрь и обсуждать их не имеет смысла.Индекс ММВБ в пятницу закрылся с результатом минус 1.1%. Уровни закрытия сформировались на аукционе заметно ниже, чем рынок торговался в последние минуты до окончания сессии.

На Московской бирже официальную цену закрытия акций и, соответственно, фондового индекса определяет аукцион закрытия. Он организован путем предварительного сбора с 18:40 по 18:50 МСК заявок, которые могут быть рыночными и лимитированными. Момент закрытия выбирается случайным образом в последние 30 секунд, что исключает возможность манипулирования ценой аукциона (путем подачи заявки в последний момент). Это позволяет цену можно считать более-менее объективной. Организатор торговли по российским законам обязан определять цены закрытия ценных бумаг.

( Читать дальше )

Ин кукл ви траст...

- 11 сентября 2015, 22:11

- |

Промежуточные дивиденды Лензолото и другие дивидендные новости.

- 06 сентября 2015, 12:21

- |

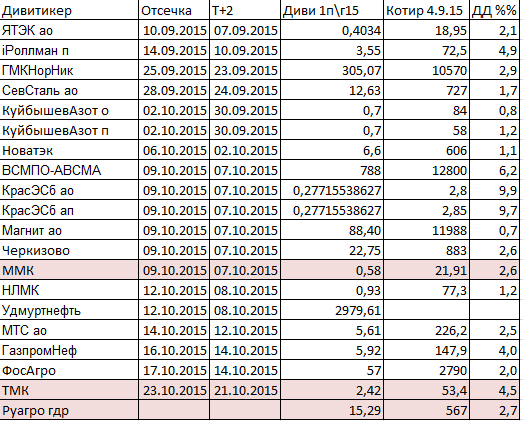

Закрытий реесторов под дивиденды 1П2015 не так уж и много, поэтому табличка та же, что и в прошлое воскресенье. Дивитикеры, которые появились в табличке на этой неделе, выделены бежевым цветом.

Совет директоров «Русагро» рекомендовал внеочередному собранию акционеров компании, которое пройдет 2 октября, направить на выплату дивидендов за первое полугодие 2015 года свыше 27 млн долларов /1,8 млрд рублей/Об этом говорится в сообщении компании.

Выплаты планирует произвести в долларах из расчета 1,15 доллара /76,45 рубля/ на одну обыкновенную акцию или 0,23 доллара /15,29 рубля/ на одну глобальную депозитарную расписку /GDR/.

Учитывая, что компания владеет 212 648 2 собственными ГДР (глобальные депозитарные расписки — 5ГДР равны 1 акции), которые будут исключены из распределения дивидендов, дивиденды составят 76.45 рублей на одну обыкновенную акцию или 15.29 рублей за одну ГДР.

( Читать дальше )

Китай выдвигает ФРС ультиматум. Обзор на предстоящую неделю от 30.08.2015

- 30 августа 2015, 22:14

- |

На уходящей неделе:

Китай, фондовые рынки и Джексон Хоул.

Бегство от риска, начавшееся после публикации протокола ФРС, продолжилось в начале уходящей недели.

Остановка торгов на биржах помогла остановить панические продажи, а после снижения ставки и вливания очередной порции ликвидности ЦБ Китая на рынки начало возвращаться спокойствие.

ЦБ Китая официально обвинил ФРС в падении фондового рынка и считает, что ФРС должно отложить повышение ставки, т.к. иначе это может привести к кризису развивающихся стран.

Китай собирает продолжить продажи ГКО США ежемесячно на сумму 40 ярдов до конца года для увеличения валютных резервов с целью поддержания фондового рынка.

( Читать дальше )

О текущем моменте

- 30 августа 2015, 15:50

- |

За последние два месяца произошло огромное количество событий: началось все в июне с падения китайского рынка, потом, в июле первая фаза падения нефтяных котировок, затем, уже в августе – продолжение, что потянуло уже собой целую цепочку событий – падение на развивающихся рынках, девальвацию их валют, особенно китайского юаня и, наконец, contagion достигла развитых рынков. Американский рынок до того стоявший в низковолатильном коридоре около 2100 пунктов резко пошел вниз.

Все эти события как эхом отдаются в 1997 год, когда, казалось бы, ничего не значащая девальвация тайского бата, повлекла собою цепочку девальваций валют – первая из которых – малазийский ринггит и привела в итоге к азиатскому кризису, еще одному витку падения нефтяных цен и в течение года к дефолту России, после чего перекинулась на американский рынок, где произошел дефолт крупнейшего хедж-фонда – LTCM. А ФРС к тому моменту как раз начала повышать процентные ставки, после чего сработал пут Гринспена, что развернуло кардинально ситуацию. И тут раздались голоса, что мы переходим в начало глобального кризиса. Будем повторять и на этот раз события второй половины 1990-х?

( Читать дальше )

Тест простых опционных конструкций. Стратегия 5

- 29 августа 2015, 10:37

- |

Здравствуйте дорогие друзья!

Общее описание систем тут.

Тест системы 1 тут.

Тест системы 2 тут.

Тест системы 3 тут.

Тест системы 4 тут.

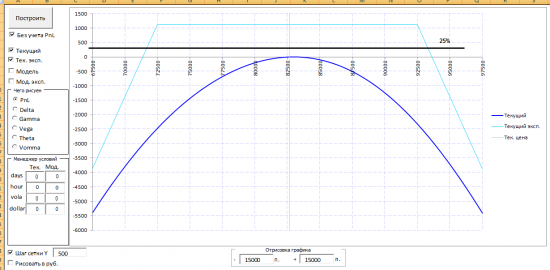

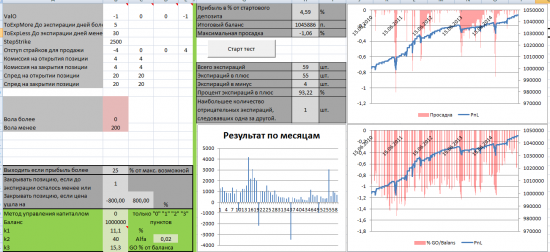

Разберем стратегию 5.

Условия входа (немного измененные):

Покупка стратегии за 30 дней до экспирации.

-1 шт. CALL страйк +4

-1 шт. PUT страйк -4

Условия выхода (немного измененные):

— если прибыль превысила 25% от максимальновозможного.

Профиль:

Тест без прменения СУК:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал