Избранное трейдера Riskoff

Опционы в качестве стопов направленных интрадейных позиций. Практика применения.

- 05 декабря 2015, 19:02

- |

Идею заимствовал у Дмитрия Новикова, топик http://smart-lab.ru/blog/286594.php

Сидеть и наблюдать за своими основными позициями просто так скучно, хотелось себя чем-нибудь развлечь. Вот и решил опробовать данную стратегию. В качестве базового актива (БА) были выбраны фьючерсы на Газпром и Сбер., чтобы не путались пробные позиции с основными, где инструменты RI и SI.

Вкратце стратегия такая: если хотите зашортить БА, то продаете, естественно, фьючерс, покупаете кол в деньгах или около и продаете дальний пут. Зачем, читайте первоисточник.

Возникает естественный вопрос, а не проще ли купить пут? Конечно проще, но с позицией, состоящей из купленного пута, вы ничего не сможете сделать хорошего, если БА начнет расти.

Пут быстренько обесценится, к тому же, тетта будет против него.

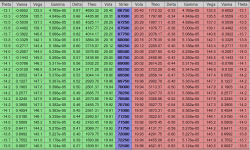

Как раз самая моя первая позиция по шорту Газпрома, открытая 23.11.2015 на весьма символическом объеме в 10 контрактов, это наглядно и продемонстрировала. БА начал бурно расти и позиция стала приносить убыток, который я решил не фиксировать окончательно, а попытался побороться. Хорошо выросли колы, которые и были откуплены с профитом. На следующий день была оставлена позиция из 10 проданных путов и 10 проданных фьючерсов, которая в совокупности представляла из себя позицию из проданных «голых» колов. Расчет был на то, что БА несколько отскочит, а проданные путы отдадут тетту и убыток будет несколько меньше. И то ли расчет был верный, то ли просто повезло, ведь 24.11.2015 был сбит наш бомбардировщик, рынок начал снижаться и позиция была тут же закрыта с прибылью (см. ниже).

( Читать дальше )

- комментировать

- 232 | ★62

- Комментарии ( 30 )

ПУБЛИЧНЫЙ ЭКСПЕРИМЕНТ #2: можно ли зарабатывать на опционах FORTS 5% за 12 дней (~10% за месяц, ~100% за год) ? Депозит 1.000.000 рублей

- 03 декабря 2015, 19:26

- |

Всем доброго дня.

В конце декабря предстоит внести последний платеж по рассрочке, деньги уже сняты из банка. Так почему бы не прокрутить их на FORTS до ближайшей экспирации 15 декабря? Прошлый «эксперимент» прошел удачно, а в целом за последние 3 года я 9 месяцев торговал опционами по данному принципу с неплохим результатом.

О методе и принципах цитирую себя же из первого эксперимента:

Цитата

Всех интересует: как с этими жуткими плечами и текущей волатильностью можно стабильно торговать и в один чудесный день не потерять депо целиком.

На это я много раз отвечал: «Подумайте о грамотной продаже опционов. Как минимум это хорошая замена банковским вкладам с доходностью от 30% в год, при контролируемых рисках».

Можно ли продажу опционов считать надежным и безопасным способом заработка? Конечно же, нет. Многие знают историю Гнома, и другие похожие истории, а кто-то успел всё опробовать на себе.

Очевидно, если вы начнете продавать ближние к страйку опционы, либо станете на всё ГО ежемесячно держать 110000е путы и судорожно скрещивать пальцы, то такая стратегия ничего хорошего в долгосроке не принесет. В то же время, и доходность в таком случае может быть гораздо выше 10% в месяц, но надолго ли...

( Читать дальше )

Пробой на опционах ( часть 2)

- 03 декабря 2015, 13:42

- |

вчера купили 69 декабрьских колов на 100 000 рублей

о причинах покупки писал (ссылка)

цель данной покупки обогнать доходность по фьючерсу и достичь лучшей риск/доходности

( Читать дальше )

Протестил идею.

- 29 ноября 2015, 23:28

- |

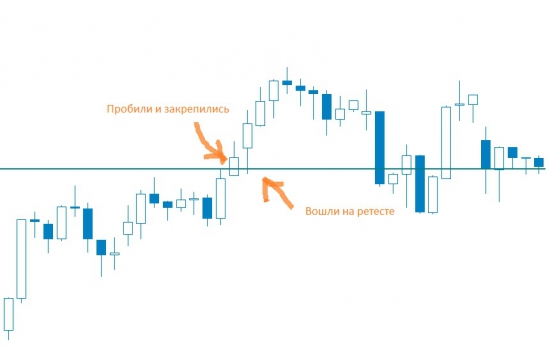

Сигналы на пробитие вчерашнего дневного диапазона и закрпления над/под ним на часовике.

Работа только на споте, ищем сигналы только до 16.00

1. Отмечаем диапазон предыдущего дня (Хай и Лоу).

2. Переходим на часовик.

3. Ждем пробоя и закрепления часовой свечкой хай или лой предыдущего дня.

4. Входим в лонг после пробоя хай и закрепления по отложенному ордеру на уровне вчерашнего хая, и наоборот в шорт.

5. Стоп за максимумом/миниммумом часовой свечки, пробившей и закрепившейся за диапазоном.

6. Тейк профит, либо дневной ATR-20%, либо закрытие последней часовой свечи.

Пример:

( Читать дальше )

Те кто в покупает недооцененное на рынке США с конца 90-х, проигрывают. То есть можно сказать, фундаментальный анализ не работает пока

- 27 октября 2015, 12:20

- |

На рынках акций небольшая коррекция после двухдневного роста. S&P 500 минус 0.2%, откатился от 9-ти недельного максимума. Завтра комитет по ставкам ФРС (FOMC) объявит свое решение (21:00 МСК), но нет никаких ожиданий, что ставки будут изменены и на этом заседании, и в этом году вообще. Комментаторы указывают на то, что выходящая в США отчетность по прибыли текущего сезона оказывается хуже ожиданий. STOXX Europe 600 упал на 0.4%.

Индекс ММВБ закрылся минус 0.8%, хотя в начале сессии был +0.3%, а днем падал до минус 1.6%. В общем, было волатильно, хотя причину мы не поняли.

Брент несколько упал, 47.2 долл./барр., а с ним снизился рубль на 63/долл.

( Читать дальше )

Как заработать на взаимосвязи классов активов и выбрать правильный сектор для инвестиций

- 12 октября 2015, 11:16

- |

Одно из преимуществ межрыночного анализа заключается в том, что он повышает эффективность вложений. Почему? Потому что данный анализ дает понимание того, как взаимодействуют разные классы активов. А знание того, как они взаимодействует, помогает понять, как поведет себя рынок в дальнейшем и что от него ожидать. Исторически основные классы активов — акции, облигации, сырье и валюта (в данном случае это доллар США) на фондовом рынке ведут себя так.

Акции и облигации

Цены акций и облигаций движутся в одном направлении. Исключением может стать период дефляции. В условиях дефляции цены облигаций часто растут, а цены акций — падают.

В период замедления экономики или рецессии цены облигаций обычно растут быстрее цен акций (из-за снижения Федеральной Резервной Системой США процентных ставок для стабилизации экономики).

( Читать дальше )

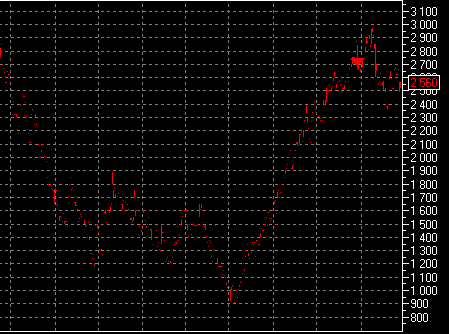

Марафонский забег на ФОРТС.

- 07 октября 2015, 22:34

- |

( Читать дальше )

Смотрите что сахар вытворяет!

- 02 октября 2015, 14:24

- |

Такой взлёт объясняют опасениями сокращения урожая в Бразилии из-за прогнозов дождей в первой половине октября. В то же время другой крупный поставщик сахара — Индия — заявляет, что при текущих ценах продажа сахара убыточна:

( Читать дальше )

Странная логика интернет провайдера

- 29 сентября 2015, 22:46

- |

ждет когда условия сработают. А я значит иногда из дома выхожу.

По делам там, или виноград купить, или бананы или еще чего вкусного.

Бывает надо сбегать к магазину от Палыча (там салаты продают, и пирожные),

а хочется держать ситуацию с роботами под контролем.

И тут я подумал, а чего бы мне не написать

программу для контроля роботов через телефон. Чтобы значит с телефона глядеть что там дома творится у роботов, не косячат ли.

Телефон у меня под Windows Phone (Samsung Ativ S) и программы

я когда то под него тоже писал. Ну как писал — проверял навыки, ничего сложного как оказалось.

Раньше у меня был статический IP и вебсайт работал (через 80 порт как обычно).

Но потом мне это стало не надо. И тут оказывается, когда моего провайдера

купил другой провайдер, он мне обрубил все TCP порты. А я и не заметил.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал