Блог им. yakosmos |Реинвестировал дивиденды

- 29 ноября 2025, 13:51

- |

В отличии от моих довольно консервативных, регулярных, ежемесячных приобретений, дал себе чуть больше воли. Все же, дивиденды воспринимаются мозгом, несколько иначе, чем кровно заработанные средства.

Докупил следующие позиции:

БСП 10 шт

Хэдхантер 1 шт

Т-Техно 1 шт

Новатэк 3 шт

МТС 10 шт

Транснефть-п 3 шт

Россети Центр 5000 шт

Алроса 80 шт

Яндекс 1 шт

Татнефть-п 6 шт

Астра 10 шт

Распадская 20 шт

Сургутнефтегаз-п 50 шт

Лукойл 1 шт

Газпром 20 шт

ВТБ 13 шт

Продано:

- ДиМ 170 шт

В этом году осталось одно пополнение портфеля. С дивидендами, на которые многие надеяться, пока не понятно. Посмотрим. В воздухе вновь повеяло договорнячком...

16.11.2025 Станислав Райт — Русский Инвестор

- комментировать

- 5.7К

- Комментарии ( 5 )

Блог им. yakosmos |ТОП-10 Народный портфель (октябрь)

- 24 ноября 2025, 08:43

- |

Вновь взглянем на «народный портфель» простых российских частных инвесторов. На этот раз изучаем данные за октябрь 2025 года.

🏦 Сбер ао — 29,1%

⛽️ Лукойл — 13,8%

⛽️ Газпром — 13,5%

🏦 ВТБ — 8,1%

🏦 Сбер ап — 7,0%

🏦 Т-Технологии — 6,8%

💻 Яндекс — 6,0%

🛒 Икс5 — 5,3%

🥇 Полюс — 5,2%

💿 Норникель — 5,2%

По сравнению с народным портфелем сентября, подросла доля Сбера, закономерно упал Лукойл, без особых видимых причин подрос Газпром и ВТБ. Сбер-п обогнал Т-технологии, Яндекс почти без изменений, Икс-5 обходит пару позиций, хоть и без роста доли, Полюс без изменений. И, наконец, Норникель возвращается в ТОП-10, вытесняя подсанкционную Роснефть.

( Читать дальше )

Блог им. yakosmos |Мой дивидендный портфель (107 месяцев инвестирования)

- 17 ноября 2025, 12:03

- |

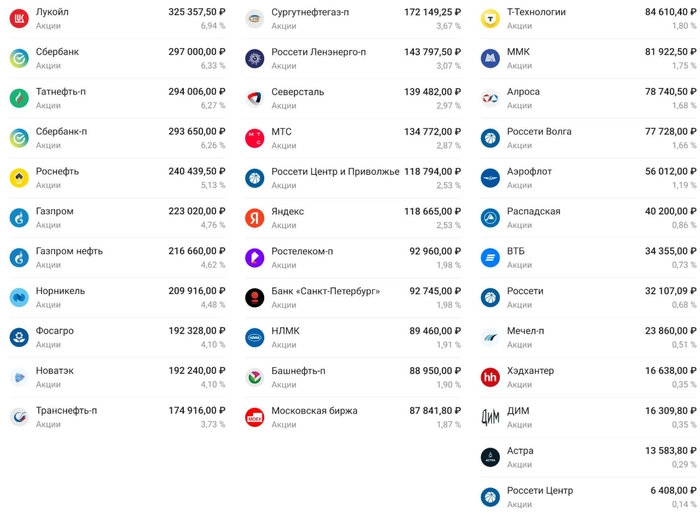

Мой инвестиционный дивидендный портфель по состоянию на утро 17.11.2025.

- Лукойл 6,94% ср. 5562р

- Сбербанк-п 6,33% ср. 219р

- Татнефть-п 6,27% ср. 516р

- Сбербанк 6,26% ср. 224р

- Роснефть 5,13% ср. 436р

- Газпром 4,76% ср. 196р

- Газпром нефть 4,62% ср. 445р

- Норникель 4,48% ср. 150р

- ФосАгро 4,10% ср. 5860р

- Новатэк 4,10% ср. 1145р

- Транснефть-п 3,73% ср. 1265р

- Сургутнефтегаз-п 3,67% ср. 38р

- Россети ЛенЭн-п 3,07% ср. 127р

- Северсталь 2,97% ср. 1117р

- МТС 2,87% ср. 271р

- Россети ЦП 2,53% ср. 0,27р

- Яндекс 2,53% ср. 3774р

- Ростелеком-п 1,98% ср. 62,9р

- Банк СПБ 1,98% ср. 363р

- НЛМК 1,91% ср. 163,8р

- Башнефть-п 1,90% ср. 1263р

- Мосбиржа 1,87% ср. 104,05р

- Т-технологии 1,8% ср. 2655р

- ММК 1,75% ср. 41,9р

- Алроса 1,68% ср. 66,88р

- Россети Волга 1,66% ср. 0,091р

- Аэрофлот 1,19% ср. 70,12р

- Распадская 0,86% ср. 183р

- ВТБ 0,73% ср. 162р

- Россети 0,68% ср. 0,14р

- Мечел-п 0,51% ср. 132р

- Хэдантер 0,35% ср. 3380р

- ДиМ 0,35 ср. 0р

- Астра 0,29% ср. 519р

- Россети Центр 0,14 ср. 0,79р

- Деньги 0,78% 34925р

( Читать дальше )

Блог им. yakosmos |Дивидендная копилка

- 06 ноября 2025, 08:56

- |

Дивидендная копилка

Ну что же, пришла пора вновь пересчитать дивиденды:

09.01.2025 Северсталь +6914,72

22.01.2025 Татнефть-п +8094,65

26.01.2025 Роснефть +18272,25

02.02.2025 Астра +98,72

01.05.2025 Яндекс +2088

12.05.2025 БСПБ +5430,2

23.05.2025 Новатэк +6209,45

28.05.2025 Т-Техно +668

18.06.2025 Лукойл 27777

22.06.2025 ФосАгро +1665

26.06.2025 Татнефть-п +20440,95

15.07.2025 Россети ЦП +11359,9

18.07.2025 Россети ЛЭ-п +12417,77

23.07.2025 Газпром нефть +10889,6

23.07.2025 Россети Волга +4120

23.07.2025 МТС +20027

25.07.2025 ВТБ +10801,4

28.07.2025 Т-Технологии +718

29.07.2025 МосБиржа +11585,1

29.07.2025 Башнефть-п +12816

31.07.2025 Аэрофлот +3483,5

01.08.2025 Сургутнефтегаз-п +32545

01.08.2025 Транснефть-п +19052,5

04.08.2025 Сбербанк +29420,80

05.08.2025 Роснефть +7665

05.08.2025 Сбербанк-п +29724,20

28.08.2025 Ростелекоп-п +8560,50

03.10.2025 Хэдханер +608

( Читать дальше )

Блог им. yakosmos |Озон зон зон

- 04 ноября 2025, 23:21

- |

Имел удовольствие немного узнать о работе компании Озон изнутри. Честно говоря, до этого случая, у меня были иллюзии, что Озон — это такой русский Амазон, чуть ли не с роботами, ездящими по идеально упорядоченному складу, по идеально выверенным маршрутам итд итп. Ну ладно, не роботами, но хотя бы людьми, но очень хорошо оптимизированными при помощи регламентации и автоматизации процессов. Но увы...

Моё представление о некой ИТ компании будущего, буквально разбилось о раздолбайство сотрудников на местах. Но обо всем по порядку.

Есть у меня друг, и он в очередной фазе обвещивания долгами, и героического их преодоления. Работает 2/2 водителем на своем микроавтобусе в хорошей динамично развивающейся калининградской компании. Чтобы раскредитоваться, принимает решение работать без выходных и после разговора с водителем Озон, решает устроится поработать туда, в выходные дни (т.е. 2 дня на основной работе, 2 в озон).

Героически решает квест с подачей заявки. Едет для сдачи внутреннего экзамена по вождению в Озон, и когда приезжает на своем микроавтобусе, ему сразу говорят, что экзамен пройден.

( Читать дальше )

Блог им. yakosmos |Покупаю дивидендные акции в пенсионный портфель - Ноябрь 2025

- 03 ноября 2025, 15:04

- |

Не знаю как у вас, но у меня ощущение, что год пролетел очень быстро! И пусть ещё только начало ноября, и впереди ещё декабрь, почти всё что можно, было уже сделано. Погода уже не шепчет (...хотя), и намного больше времени приходится проводить дома. Никогда не любил осень, но чем старше становишься, тем она кажется красивее, хоть и вызывает легкую грусть.

Ноябрь 2025 года — 107 сто седьмой месяц (9-й год) моего регулярного ежемесячного инвестирования на фондовом рынке. Почти с самого начала инвестирования, я веду этот скромный блог и рассказываю о своих успехах и неудачах.

Если вы присоединились к каналу совсем недавно, и видите записки сумасшедшего традиционный месячный отчёт о покупках акций впервые, может также прочесть небольшой рассказ обо мне и, немного более подробно узнать о чём этот канал.

Если попытаться рассказать ещё более коротко, то каждый месяц, я инвестирую в акции российских компаний (преимущественно дивидендных) одинаковую сумму — 33333р (400к в год). Все дивиденды пока реинвестирую для достижения эффекта сложного процента. По плану, к 42 годам я собираюсь достичь дивидендной пенсии (сейчас мне 40, и впереди осталось чуть более 2 лет).

( Читать дальше )

Блог им. yakosmos |Заложники геополитики и лудоманства

- 02 ноября 2025, 16:25

- |

Наш рынок продолжает шатать из стороны в сторону на геополитических новостях. Вначале мы знатно упали на обрушении надежд о мире и тамагавкинге Трампа, затем хорошо отросли на подкинутых новых надеждах на мир, глумлении Трампа над Зеленским и отказом от передачи ракет.

Главные надежды, разумеется, возлагались на встречу в Будапеште. Но похоже, увы, не договорились.

Наш рынок в очередной раз отыгрывает и этот пируэт, а заодно вброс бульварной газетенки WSJ о разрешении долбить американскими ракетами вглубь России (с заботливо нарисованной кем то картой) и новостях о новых санкциях против Роснефти, Лукойла и нефтесервисных компаний из США, которые продолжают поставлять нам оборудование.

Несмотря на то, что встреча в Будапеште отменена, всё происходящее очень похоже на продолжающиеся попытки принуждения к миру. Усиление позиций, демонстрацию кнута, и тому подобное. «Миротворец» видимо не оставляет надежды уговорить Россию остановиться и оставить всё как есть. Нас, вероятно, такой вариант не очень устраивает, иначе бы не отменили встречу.

( Читать дальше )

Блог им. yakosmos |Дивиденды Газпром нефть

- 30 октября 2025, 08:48

- |

Сегодня утром поступили дивиденды от компании Газпром нефть.

Выплатили 17,3 рубля на акцию. Ранее, летом, уже выплачивали 27,21 рублей на бумагу.

На мою долю в 460 акций пришлось 6929 рублей.

Не много, но в текущих, не самых простых условиях, рад любым поступлениям от компаний.

Газпром нефть держу, но пока у компании наблюдается нисходящий тренд в выплате дивидендов, от наращивания позиции воздерживаюсь.

29.10.2025 Станислав Райт — Русский Инвестор

Блог им. yakosmos |Дивиденды Татнефть

- 30 октября 2025, 08:40

- |

Сегодня в обед на мой индивидуальный инвестиционный счёт поступили дивиденды от компании Татнефть. Выплатили 14,35 рублей на обыкновенную и привилегированную акцию. Ранее в этом году выплатили 17,39р + 43,11р. В моем портфеле скопилось 570 привилегированных акций компании Татнефть, и на мою долю пришлось 7126,5 рублей.

Своё мнение о компании Татнефть писал уже многократно. Компания продолжает трансформировать бизнес, с целью глубокой переработки всей добываемой нефти. Лидер по глубине переработке нефти. Свои добыча, переработка и сбыт. Фокус на внутренний рынок. Отрицательный чистый долг. Стабильная выплата дивидендов.

Несмотря на нелегкое время для всех нефтяников РФ, продолжаю удерживать довольно приличную позицию по Татнефти (хоть и не являюсь адептом секты свидетелей татки нашего инвестчата). Нынешние уровни кажутся мне уже довольно интересными. Вероятно акции чаще будут фигурировать в ежемесячных списках покупок.

30.10.2025 Станислав Райт — Русский Инвестор

( Читать дальше )

Блог им. yakosmos |Инвестиционный портфель моей 16-летней дочери

- 26 октября 2025, 10:18

- |

Моей дочери вчера исполнилось 16 лет, и у нее тоже есть свой небольшой инвестиционный портфель.

На момент покупки первых акций, ей было всего 11 лет. Сформировать портфель акций я предложил ей на обвале, в марте 2020 года. Деньги она копила уже давно, а ставки по депозитам тогда оставляли желать лучшего. Тогда мне казалось это отличной идеей, да и обвалившиеся акции сулили хорошую прибыль при восстановлении.

Дочь согласилась с моими доводами, и мы сформировали ей небольшой портфель из четырех бумаг. Сбер (180р), Лукойл (4400р), МТС (275р) и Детский мир (88р).

Надежды на восстановление рынка оправдались. Портфель показывал неплохую динамику, и 18 октября 2021 года, после своего день рождения, дочь вновь собрала накопленные и подаренные её деньги (в сумме 27000 рублей), и дала мне поручение приобрести ещё акций. Докупили Сбербанк-п (333,36р), МТС (320,25р), Детский Мир (134,64р), Газпром (368,70р), ВТБ (0.055470р), Газпромнефть (520,10р).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс