Блог им. svoiinvestor |Интер РАО отчиталась за 9м. 2023г. — снижение чистой прибыли читалось, но ослабший рубль помог компании в 3 квартале

- 06 декабря 2023, 15:49

- |

🔌Интер РАО опубликовала финансовые результаты по МСФО за 9 м. 2023 г. Если рассматривать результаты по РСБУ за 9 м., то там идёт снижение по всем показателям, кроме прибыли от продаж, но РСБУ не даёт полной картины (дочерние организации не учитываются, из-за этого может быть расхождение по фин. показателям). Так, оно и получилось финансовые показатели показали расхождение по цифрам, но стоит признать, что 3 квартал был сильным во многом из-за продаж электроэнергии (она идёт в валюте, ₽ ослаб к $ значительно), ещё стоит учитывать ₽ кубышку, которая помогает своими процентами к получению (банковские вклады дают на сегодняшний день шикарные %). Сама же компания отметила, что повлияло на финансовые результаты группы:

⚡️ Повышения эффективности операционной деятельности сбытовых активов,

⚡️ Рост энергопотребления в РФ,

⚡️ Осуществление крупных инфраструктурных проектов для электросетевого комплекса РФ

⚡️ Благоприятная ценовая конъюнктура на рынке на сутки вперёд (РСВ)

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Блог им. svoiinvestor |Транснефть отчиталась за 9 м. 2023 г. по МСФО — отмечаем увеличение всех финансовых показателей, но не всё так просто

- 06 декабря 2023, 06:48

- |

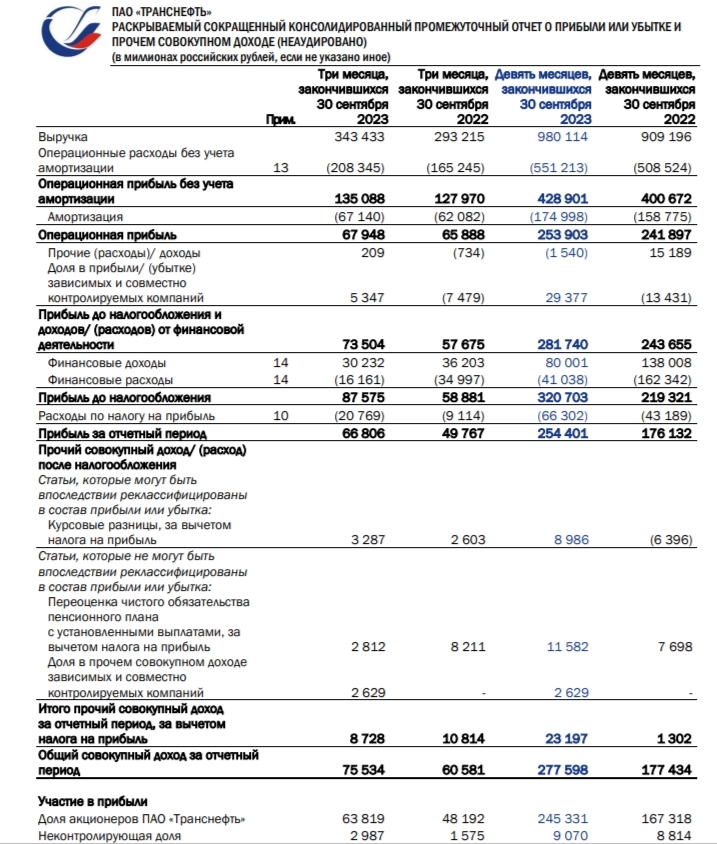

🛢 Транснефть представила финансовые результаты по МСФО за 9 месяцев 2023 года (III квартал). Учитывая недавний отчёт по РСБУ, то, конечно, есть некоторые расхождения по финансовым результатам (дочерние организации не учитываются, поэтому может быть существенное расхождение в фин. результатах). Тогда многократный рост по чистой прибыли был связан с курсовыми разницами и переоценкой финансовых вложений компании (НМТП). Сейчас всё встало на свои места и можно будет посчитать примерный дивиденд, изучить операционную деятельность компании. Если рассматривать отдельно III квартал, то компания снизила свои финансовые показатели относительно прошлых кварталов этого года и на это есть свои веские причины, об этом будет ниже, а пока давайте перейдём к основным цифрам в отчёте:

▪️ Выручка: 980,1₽ млрд (+7,8% г/г), за III квартала — 343,4₽ млрд (+17,1% г/г)

▪️ Чистая прибыль: 245,3₽ млрд (+46,6% г/г), за III квартала — 63,8₽ млрд (+32,4% г/г)

▪️ Операционная прибыль: 253,9₽ млрд (+5% г/г), за III квартала — 67,9₽ млрд (+3% г/г)

( Читать дальше )

Блог им. svoiinvestor |Цена Urals в ноябре продолжила падение, сокращение добычи нефти ОПЕК+ не помогло!

- 05 декабря 2023, 09:17

- |

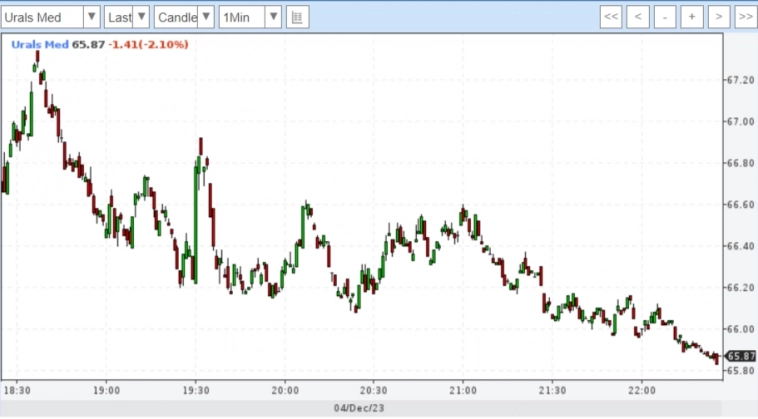

🛢 По данным Минфина, средняя цена Urals в ноябре составила — $72,84 (+9,5% г/г), месяцем ранее —$81,52 (+15% г/г). Средняя цена Urals по итогам 11 месяцев составила — $62,89 за баррель (-20% г/г). Средняя же цена Brent в ноябре равнялась — $83,12, а в октябре — $91,09. Таким образом, дисконт Brent к Urals в сентябре составил $10 (боковик одним словом). Таким образом, цена Urals уже пятый месяц подряд превышает ценовой «потолок» G-7 на уровне $60 за баррель. На нефтяном рынке происходят закулисные игры, а именно: США пытается пошатнуть значимость нефтяного картеля — ОПЕК+, последнее заседание тому доказательство, где перенос собрания из-за разногласий по сокращению добычи муссировались во многих СМИ, а цена сырья благополучно снижалась. Всё же явные лидеры организации Саудовская Аравия и Россия убедили Африканские страны в сокращении, а также преподнесли весомый сюрприз на собрании:

( Читать дальше )

Блог им. svoiinvestor |Инфляционное давление в конце ноября — шок, повышение ставки в декабре неминуемо

- 04 декабря 2023, 07:19

- |

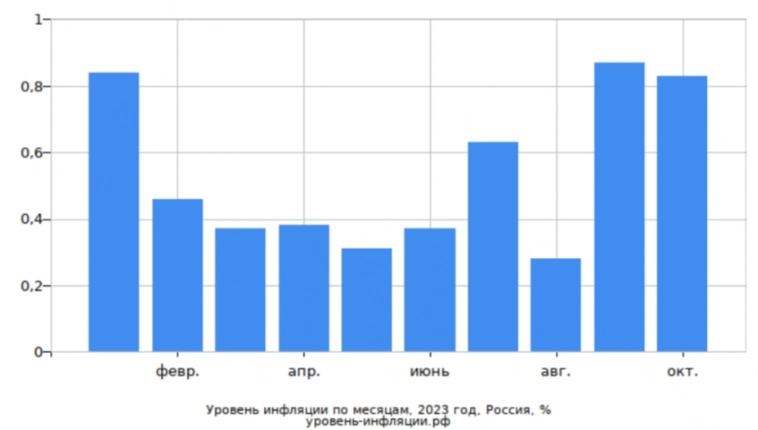

Ⓜ️ По последним данным Росстата, за период с 21 по 27 ноября индекс потребительских цен вырос на 0,33% (прошлые недели — 0,20% и 0,23%), с начала ноября — 1,13%, с начала года — 6,66% (годовая же составляет 7,5%). Если на прошлой неделе мы фиксировали замедление инфляции, то данная неделя преподнесла сюрприз. Даже без учёта ускорения, темпы всё равно высокие, ни о каком позитиве речи не должно идти. Сомнений в том, что ноябрьская инфляция перейдёт за 1% у меня не было, но уже на сегодняшний момент мы подбираемся к прогнозируемым цифрам по годовой инфляции регулятором — 7-7,5%, а ещё в запасе есть декабрь. В декабре ЦБ будет явно обсуждать только повышение ключевой ставки и хочется увидеть реально жёсткую ДКП, увеличение ставки на 2% точно намекнуло бы на это (лаг, конечно, присутствует и результат мы увидим только весной следующего года, но регулятор сам виноват в данной ситуации, ибо начал действовать поздно и осторожно). Давайте рассмотрим ряд других мер, которые должны повлиять на инфляцию, но всё же ужесточение ставки во главе угла:

( Читать дальше )

Блог им. svoiinvestor |Россети ЦП отчитались за 9м. 2023г. — феноменальный 3 квартал и в целом развивающийся бизнес. Пора подсчитывать дивиденды?

- 02 декабря 2023, 12:34

- |

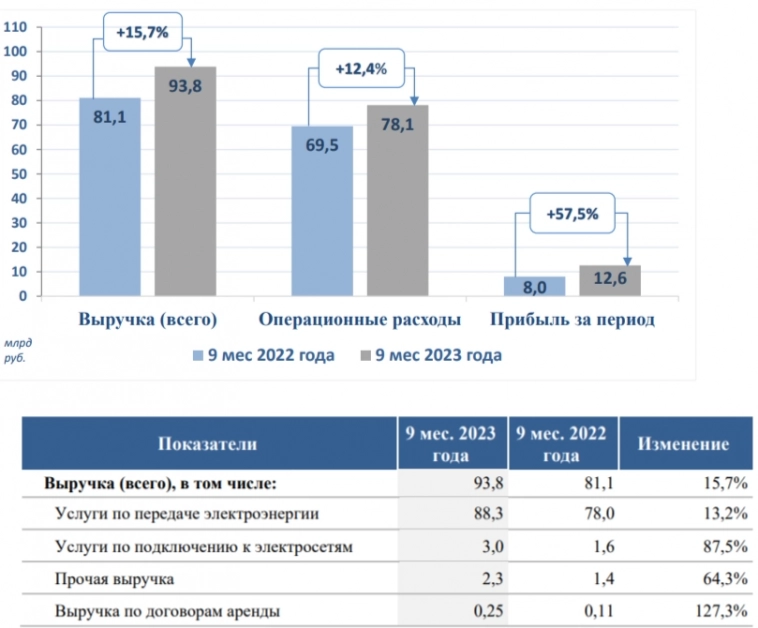

🔋 Компания Россети ЦП опубликовала финансовые результаты по МСФО за 9 м. 2023 г. (III кв. 2023 г.). Если рассматривать отдельно III кв., то он вышел образцово показательным, но и финансовый результат за 9 м. показывает, что компания улучшила все свои финансовые показатели на десятки % относительно прошлого года. Примечательно то, что такой результат достигнут при довольно серьёзных кап. затратах, при этом эмитент не сильно просел по FCF, денежных средств хватает на CAPEX, сокращение долговой нагрузки, соответственно, можно задуматься и о дивидендных выплатах. Но, давайте уже перейдём к основным показателям:

⚡️ Выручка: 93,7₽ млрд (+15,5% г/г), за III квартала — 29,9₽ млрд (+15% г/г)

⚡️ Чистая прибыль: 12,7₽ млрд (+56,8% г/г), за III квартала — 3,3₽ млрд (рост в 2,3 раза г/г)

⚡️ Операционная прибыль: 17,2₽ млрд (+36,5% г/г), за III квартала — 4,6₽ млрд (+119% г/г)

А теперь давайте всё расставим по полочкам:

( Читать дальше )

Блог им. svoiinvestor |Итоги ноября 2023 года. Покупка акций, складирование кэша на счетах под повышенный %, поступление дивидендов/купонов

- 01 декабря 2023, 12:28

- |

Всех приветствую. На дворе 1 декабря, новогоднее настроение захватывает мой разум и мимолётно отправляет в детство, но это не повод, чтобы не подготовить для вас долгожданный месячный отчёт (который прекрасно дисциплинирует меня и помогает идти к поставленной цели), поэтому самое интересное ниже. Напомню вам, что в отчёт входят заметки по моим финансам, инвестициям, лайфхакам с деньгами, плюс щепотка финансовой грамотности.

В будущем я хочу обрести финансовую независимость и как можно быстрее, в этом мне поможет фондовый рынок, а точнее денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (сейчас средняя выходит в районе 140000₽), но все мы по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты) и скептически отношусь к малоликвидным/сложным/хайповым (криптовалюты, краудлендинг, зпиф и однушки у метро — это без меня). Каждый месяц я соблюдаю доли в своём портфеле:

( Читать дальше )

Блог им. svoiinvestor |Алроса отчиталась за 9м. 2023г. — неплохой результат на фоне внешних проблем для компании, но риски всё равно высоки

- 30 ноября 2023, 19:55

- |

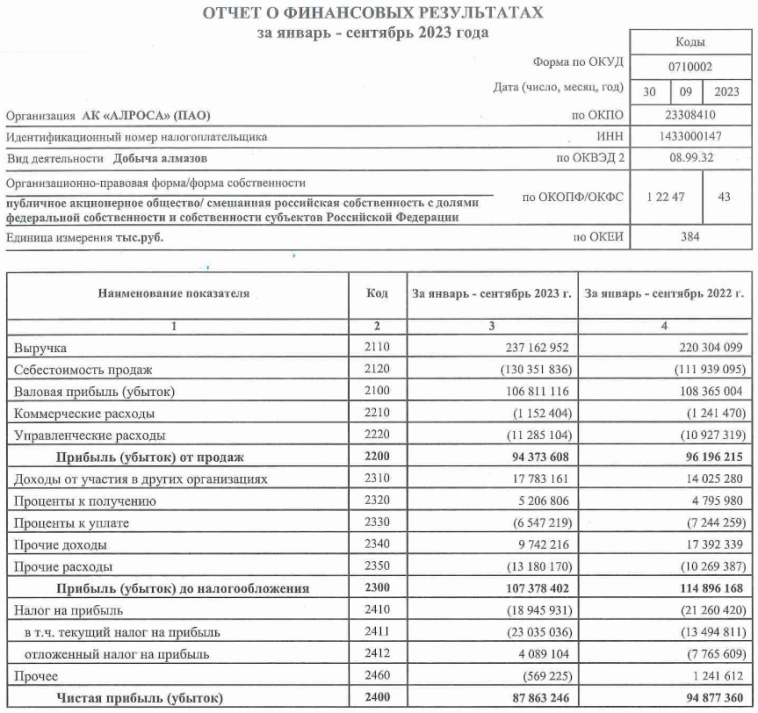

Алроса опубликовала финансовые результаты по РСБУ за 9 месяцев 2023 года (III квартал 2023 года). Если рассматривать отдельно результаты III квартала, то они получились впечатляющими. Во многом это было достигнуто за счёт крупной закупки со стороны Индии в августе она приобрела у России алмазы на рекордные за последние годы $215 млн, данная закупка произошла из-за временно запрета на покупку алмазов со стороны Индии (сентябрь, октябрь). Также компания заработала по статье доходы от участия в других организациях за III квартал — 16,4₽ млрд, тогда как за полгода 2023 было получено дивидендов всего на 1,3₽ млрд. Поэтому так важны финансовые результаты по МСФО, ибо отчёт по РСБУ не даёт полной картины (дочерние организации не учитываются, из-за этого может быть расхождение по фин. показателям). Что же насчёт общего результата компании за 9 месяцев, то они тоже вполне удачные, учитывая, с какими проблемами столкнулась компания, давайте рассмотрим основные показатели:

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора за 10 месяцев 2023г — 2,95 трлн, в октябре чистая прибыль сокращается из-за валютной переоценки

- 28 ноября 2023, 13:17

- |

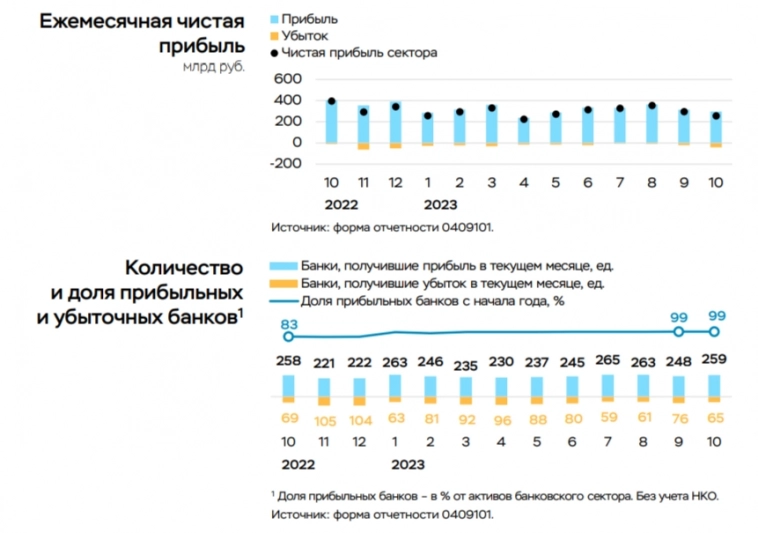

💳 По данным ЦБ, в октябре прибыль банков составила 256₽ млрд (ROE — 22% в годовом выражении), это на 13% ниже, чем месяцем ранее — 296₽ млрд. С начала года банковский сектор заработал — 2,9₽ трлн, отличный результат на фоне 2022 года, все мы понимаем, что прибыль перевалит за 3 трлн, а значит стоит ожидать неплохие дивиденды от некоторых эмитентов. Но таких темпов заработка уже не стоит ожидать, ибо спрос в потребительском кредитовании остывает из-за поднятия ключевой ставки, ужесточения макропруденциальных лимитов/надбавок и укрепления рубля (это как раз повлияло на чистую прибыль в этом месяце), единственным помощником банков является льготная ипотека (выдача рыночной ипотеки снизилась на 25%, как и льготной на 17%). Теперь же перейдём к интересным моментам из отчёта:

🟣 В октябре прибыль снизилась из-за отрицательной валютной переоценки — 66₽ млрд (в сентябре — +18₽ млрд) и отрицательной переоценки ценных

бумаг (~8₽ млрд) на фоне роста рыночных ставок. Кроме того, банки признали убытки от такой переоценки ценных бумаг в размере ~20₽ млрд напрямую в капитале через прочий совокупный доход. Доллар сейчас торгуется по 88₽ (укрепление на 4,5% к прошлому месяцу).

( Читать дальше )

Блог им. svoiinvestor |В октябре спрос на кредитование снижается, но ипотека всё равно остаётся головной болью регулятора, темпы выдачи ещё высоки!

- 26 ноября 2023, 11:59

- |

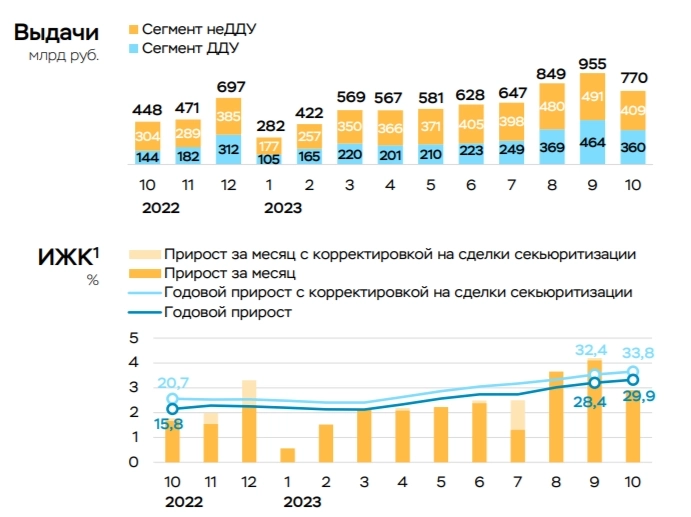

По данным ЦБ, в октябре повышенный спрос в кредитовании начинает снижаться — 712₽ млрд (2,2% м/м и 23,8% г/г, месяцем ранее 928₽ млрд), но темпы выдачи всё равно высоки. В данном месяце ещё присутствует лаг по сделкам, ибо потребители стремились взять кредит/ипотеку по заниженным ставкам в преддверии её повышения и ужесточения лимитов/надбавок (не забываем и про увеличение первоначального взноса), поэтому ноябрь будет показательным месяцем, если темпы упадут до июльских значений (529₽ млрд), то можно смело говорить, что траектория роста полностью согласуется с целями регулятора по охлаждению кредитного спроса, соответственно, и инфляции.

🏠 Главным же драйвером в кредитовании остаётся — ипотека, по предварительным данным, в октябре ипотека замедлилась до 2,9% (+4,2% в сентябре). С начала года прирост составил 27%, что выше аналогичного показателя 2021 года (23,7%), где был поставлен предыдущий рекорд по кредитованию. Если рассмотреть конкретные цифры, то выдача ипотеки с господдержкой снизилась на 17% (к результату сентября), выдача же рыночной ипотеки снизилась на 25%.

( Читать дальше )

Блог им. svoiinvestor |Минфин вышел на рынок внутреннего долга — классика с доходностью ниже 12% всё равно приносит прибыль регулятору

- 25 ноября 2023, 10:54

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI с конца октября планомерно растёт (периодами была волатильность), а значит доходность самих облигаций сокращается, но как не странно спрос в ОФЗ всё равно присутствует. При этом темпы инфляции в ноябре уже перегнали октябрьские: по последним данным Росстата, за период с 14 по 20 ноября индекс потребительских цен вырос на 0,20% (прошлые недели — 0,23% и 0,42%), с начала ноября — 0,80%, с начала года — 6,31% (годовая же составляет 7,3%). Значит, возможное повышение ключевой ставки в декабре крайне высоко (16-17%), но, видимо, доходность ниже 12% в бумаге «устраивает» консервативных инвесторов. На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс