Блог им. svoiinvestor

Россети ЦП отчитались за 9м. 2023г. — феноменальный 3 квартал и в целом развивающийся бизнес. Пора подсчитывать дивиденды?

- 02 декабря 2023, 12:34

- |

🔋 Компания Россети ЦП опубликовала финансовые результаты по МСФО за 9 м. 2023 г. (III кв. 2023 г.). Если рассматривать отдельно III кв., то он вышел образцово показательным, но и финансовый результат за 9 м. показывает, что компания улучшила все свои финансовые показатели на десятки % относительно прошлого года. Примечательно то, что такой результат достигнут при довольно серьёзных кап. затратах, при этом эмитент не сильно просел по FCF, денежных средств хватает на CAPEX, сокращение долговой нагрузки, соответственно, можно задуматься и о дивидендных выплатах. Но, давайте уже перейдём к основным показателям:

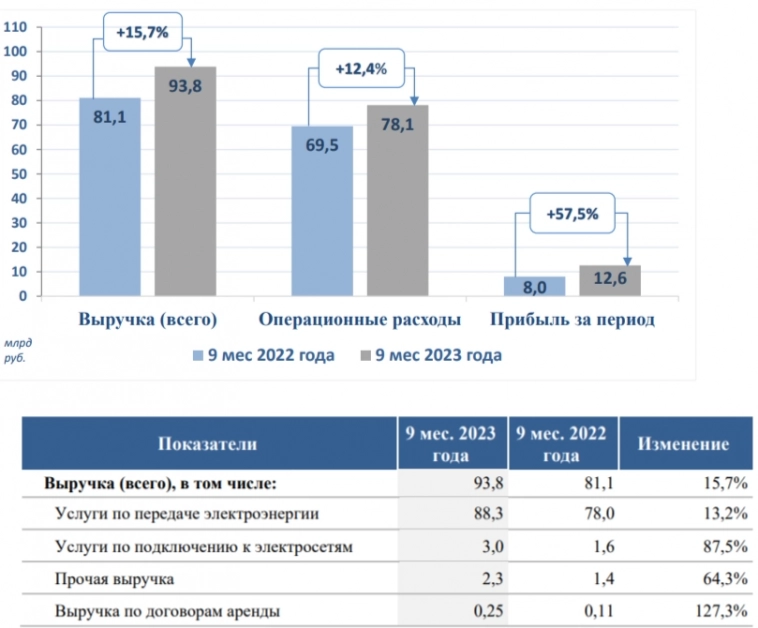

⚡️ Выручка: 93,7₽ млрд (+15,5% г/г), за III квартала — 29,9₽ млрд (+15% г/г)

⚡️ Чистая прибыль: 12,7₽ млрд (+56,8% г/г), за III квартала — 3,3₽ млрд (рост в 2,3 раза г/г)

⚡️ Операционная прибыль: 17,2₽ млрд (+36,5% г/г), за III квартала — 4,6₽ млрд (+119% г/г)

А теперь давайте всё расставим по полочкам:

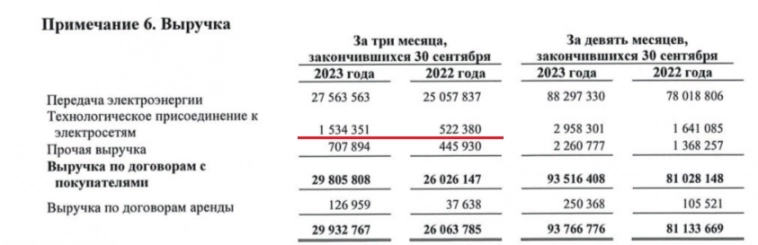

💡 Рост выручки связан с передачей электроэнергии вследствие увеличения «котловых» тарифов (88,3₽ млрд, 13,2% г/г), а также роста объёма оказанных услуг. Помимо этого, тарифы на передачу электрической энергии для всех категорий потребителей кроме населения планируется увеличить с 1 июля 2024 г. на 9,1%, с 1 июля 2025 г. на 6% и с 1 июля 2026 г. на 5%, следует из опубликованного прогноза МИНЭК. Но, это ещё не всё. Я бы обратил внимание на выручку от технологического присоединения к электросетям, особенно ярко изменение видно в III кв. — 1,5₽ млрд (200% г/г), на минуточку за полгода 2023 г. было заработано — 1,4₽ млрд. Делаем вывод, что компания подключила крупного потребителя, к сожалению, в отчёте об этом нет информации, плюс с 1 июля 2023 г. подключение к электросетям подорожало (сумма подключения за 1 кВт в 2022г. — 3000₽, а в 2023г. — 4000₽), это тоже оказало взрывной рост прибыли в данной статье.

💡 Операционные расходы компании —78₽ млрд (12,4% г/г). Расходы увеличились из-за: увеличения затрат на услуги ТСО, роста ставок на содержание объектов ЕНЭС, ростом цен на электроэнергию, инфляции и повышения амортизационных начислений вследствие инвест. программы. Примечательно, что в III кв. операционные расходы выросли всего на 5,4%, а в статье прочие расходы сумма была распределена в прибыль (484₽ млн), тогда как в предыдущих кварталах это был убыток.

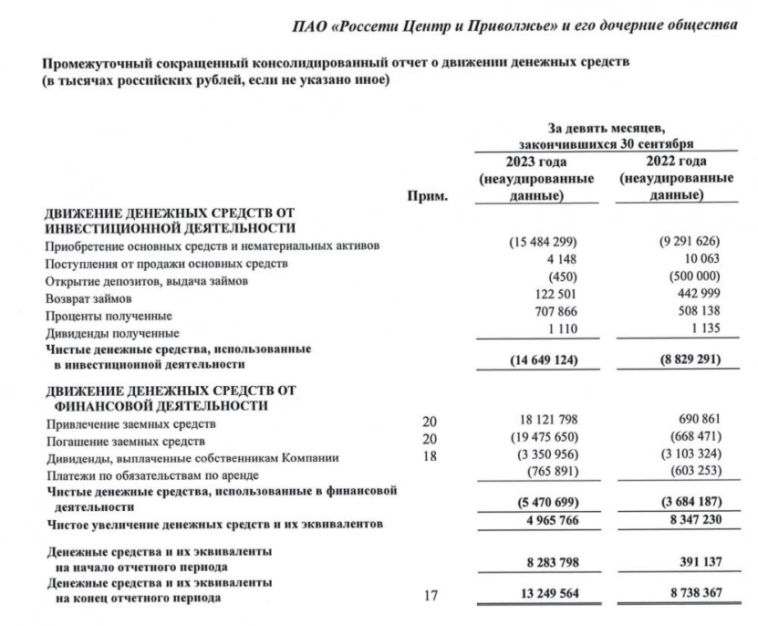

💡 Денежные средства продолжают оседать на счетах компании — 13,2₽ млрд (+59% г/г). Соответственно, чистый долг сокращается — 17,4₽ млрд (-27,6% г/г). Компания сократила краткосрочные заёмные средства до 1,2₽ млрд (2022г. — 19,4₽ млрд) и нарастила долгосрочные — 29,5 млрд (2022г. — 12,9₽ млрд).

Конечно, необходимо и учитывать риски:

❌ Инвестиционная программа. Наглядно вы можете рассмотреть её в презентации компании за 2022 г., там она расписана до 2027 г. и требует колоссальных затрат. CAPEX уже вырос на 66,5% (15,5₽ млрд), а кап. затраты потребует ещё больших средств.

❌ Дивиденды. Согласно дивидендной политике компании на выплату направляется 50% от ЧП (определяемой из отчётностей РСБУ и МСФО, какая максимальная). При этом ЧП может корректироваться на обязательные отчисления, инвестиции из ЧП, погашение убытков прошлых лет. За 2022 г. акционерам досталось — 3,6₽ млрд дивидендов, это около 33,2% от чистой прибыли того года. Куда пропали остальные 16,8%? Можно понять из общего собрания: инвестиции в развитие — 7,3₽ млрд. Поэтому ЧП в 12,7₽ млрд не должна вскружить голову миноритариям.

📌 Вывод: учитывая ЧП эмитента, нас ожидает более крупная дивидендная выплата (33% от 12,7 млрд — 11,6% див.доходности и это только за III кв.), повышение тарифов даёт надежду на рост выручки, а сокращающийся чистый долг вселяет надежду на финансовую стабильность компании. При этом инвестпрограмма тоже должна дать свои плоды в будущем.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс

Могут запросто треть прибыли в резервы засунуть.