Блог им. svoiinvestor |Итоги ноября 2023 года. Покупка акций, складирование кэша на счетах под повышенный %, поступление дивидендов/купонов

- 01 декабря 2023, 12:28

- |

Всех приветствую. На дворе 1 декабря, новогоднее настроение захватывает мой разум и мимолётно отправляет в детство, но это не повод, чтобы не подготовить для вас долгожданный месячный отчёт (который прекрасно дисциплинирует меня и помогает идти к поставленной цели), поэтому самое интересное ниже. Напомню вам, что в отчёт входят заметки по моим финансам, инвестициям, лайфхакам с деньгами, плюс щепотка финансовой грамотности.

В будущем я хочу обрести финансовую независимость и как можно быстрее, в этом мне поможет фондовый рынок, а точнее денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (сейчас средняя выходит в районе 140000₽), но все мы по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты) и скептически отношусь к малоликвидным/сложным/хайповым (криптовалюты, краудлендинг, зпиф и однушки у метро — это без меня). Каждый месяц я соблюдаю доли в своём портфеле:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Блог им. svoiinvestor |Алроса отчиталась за 9м. 2023г. — неплохой результат на фоне внешних проблем для компании, но риски всё равно высоки

- 30 ноября 2023, 19:55

- |

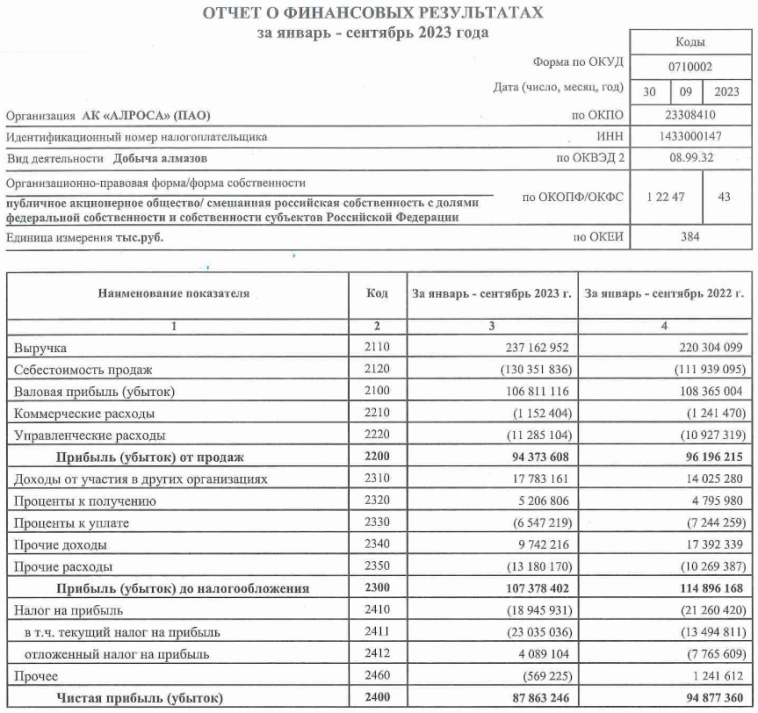

Алроса опубликовала финансовые результаты по РСБУ за 9 месяцев 2023 года (III квартал 2023 года). Если рассматривать отдельно результаты III квартала, то они получились впечатляющими. Во многом это было достигнуто за счёт крупной закупки со стороны Индии в августе она приобрела у России алмазы на рекордные за последние годы $215 млн, данная закупка произошла из-за временно запрета на покупку алмазов со стороны Индии (сентябрь, октябрь). Также компания заработала по статье доходы от участия в других организациях за III квартал — 16,4₽ млрд, тогда как за полгода 2023 было получено дивидендов всего на 1,3₽ млрд. Поэтому так важны финансовые результаты по МСФО, ибо отчёт по РСБУ не даёт полной картины (дочерние организации не учитываются, из-за этого может быть расхождение по фин. показателям). Что же насчёт общего результата компании за 9 месяцев, то они тоже вполне удачные, учитывая, с какими проблемами столкнулась компания, давайте рассмотрим основные показатели:

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора за 10 месяцев 2023г — 2,95 трлн, в октябре чистая прибыль сокращается из-за валютной переоценки

- 28 ноября 2023, 13:17

- |

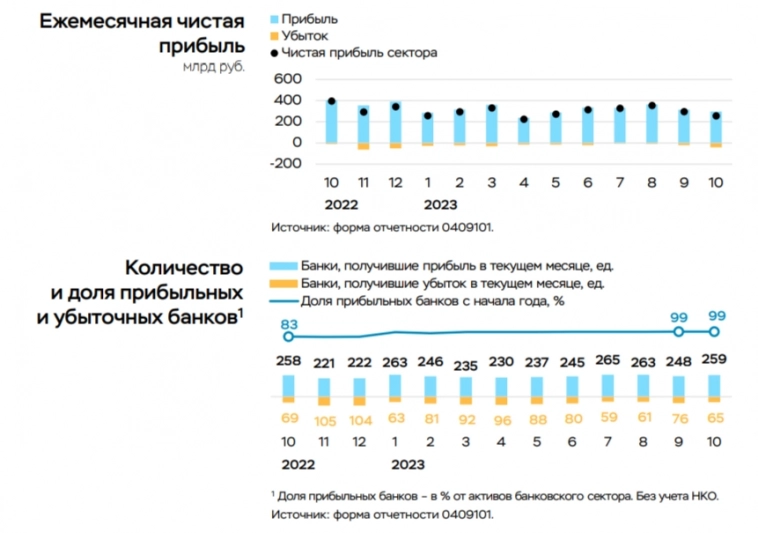

💳 По данным ЦБ, в октябре прибыль банков составила 256₽ млрд (ROE — 22% в годовом выражении), это на 13% ниже, чем месяцем ранее — 296₽ млрд. С начала года банковский сектор заработал — 2,9₽ трлн, отличный результат на фоне 2022 года, все мы понимаем, что прибыль перевалит за 3 трлн, а значит стоит ожидать неплохие дивиденды от некоторых эмитентов. Но таких темпов заработка уже не стоит ожидать, ибо спрос в потребительском кредитовании остывает из-за поднятия ключевой ставки, ужесточения макропруденциальных лимитов/надбавок и укрепления рубля (это как раз повлияло на чистую прибыль в этом месяце), единственным помощником банков является льготная ипотека (выдача рыночной ипотеки снизилась на 25%, как и льготной на 17%). Теперь же перейдём к интересным моментам из отчёта:

🟣 В октябре прибыль снизилась из-за отрицательной валютной переоценки — 66₽ млрд (в сентябре — +18₽ млрд) и отрицательной переоценки ценных

бумаг (~8₽ млрд) на фоне роста рыночных ставок. Кроме того, банки признали убытки от такой переоценки ценных бумаг в размере ~20₽ млрд напрямую в капитале через прочий совокупный доход. Доллар сейчас торгуется по 88₽ (укрепление на 4,5% к прошлому месяцу).

( Читать дальше )

Блог им. svoiinvestor |В октябре спрос на кредитование снижается, но ипотека всё равно остаётся головной болью регулятора, темпы выдачи ещё высоки!

- 26 ноября 2023, 11:59

- |

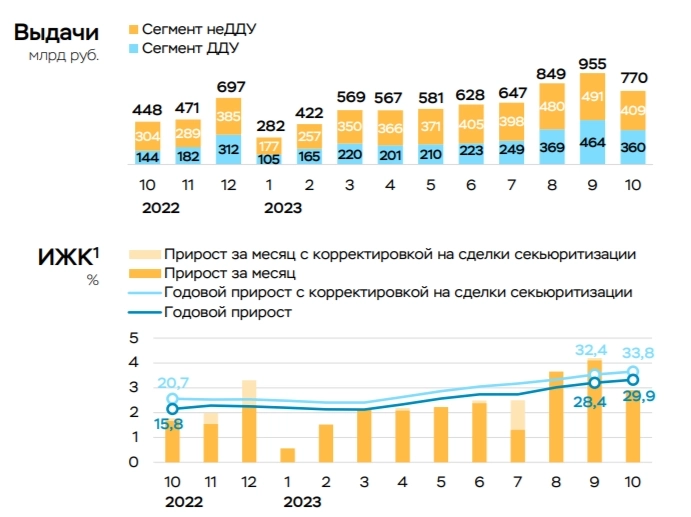

По данным ЦБ, в октябре повышенный спрос в кредитовании начинает снижаться — 712₽ млрд (2,2% м/м и 23,8% г/г, месяцем ранее 928₽ млрд), но темпы выдачи всё равно высоки. В данном месяце ещё присутствует лаг по сделкам, ибо потребители стремились взять кредит/ипотеку по заниженным ставкам в преддверии её повышения и ужесточения лимитов/надбавок (не забываем и про увеличение первоначального взноса), поэтому ноябрь будет показательным месяцем, если темпы упадут до июльских значений (529₽ млрд), то можно смело говорить, что траектория роста полностью согласуется с целями регулятора по охлаждению кредитного спроса, соответственно, и инфляции.

🏠 Главным же драйвером в кредитовании остаётся — ипотека, по предварительным данным, в октябре ипотека замедлилась до 2,9% (+4,2% в сентябре). С начала года прирост составил 27%, что выше аналогичного показателя 2021 года (23,7%), где был поставлен предыдущий рекорд по кредитованию. Если рассмотреть конкретные цифры, то выдача ипотеки с господдержкой снизилась на 17% (к результату сентября), выдача же рыночной ипотеки снизилась на 25%.

( Читать дальше )

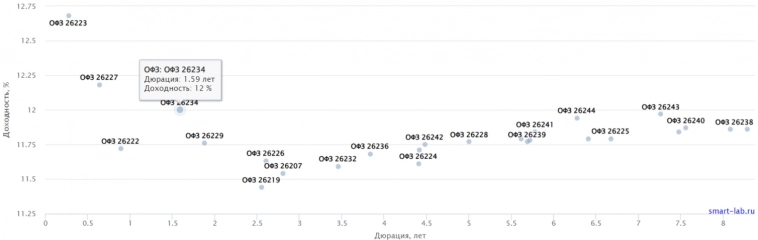

Блог им. svoiinvestor |Минфин вышел на рынок внутреннего долга — классика с доходностью ниже 12% всё равно приносит прибыль регулятору

- 25 ноября 2023, 10:54

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам один выпуск. Индекс RGBI с конца октября планомерно растёт (периодами была волатильность), а значит доходность самих облигаций сокращается, но как не странно спрос в ОФЗ всё равно присутствует. При этом темпы инфляции в ноябре уже перегнали октябрьские: по последним данным Росстата, за период с 14 по 20 ноября индекс потребительских цен вырос на 0,20% (прошлые недели — 0,23% и 0,42%), с начала ноября — 0,80%, с начала года — 6,31% (годовая же составляет 7,3%). Значит, возможное повышение ключевой ставки в декабре крайне высоко (16-17%), но, видимо, доходность ниже 12% в бумаге «устраивает» консервативных инвесторов. На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ.

( Читать дальше )

Блог им. svoiinvestor |Инфляционное давление с середины ноября остывает, но не такими темпами, как бы хотелось ЦБ. Увеличение ключевой ставки под вопросом

- 24 ноября 2023, 10:19

- |

Ⓜ️ По последним данным Росстата, за период с 14 по 20 ноября индекс потребительских цен вырос на 0,20% (прошлые недели — 0,23% и 0,42%), с начала ноября — 0,80%, с начала года — 6,31% (годовая же составляет 7,3%). Да, можно фиксировать замедление инфляционного давления относительно прошлых недель, но темпы всё равно высокие. Уже можно с уверенностью говорить, что инфляция в ноябре по сравнению с октябрём ускорилась и если перейдёт за 1% (сомнений почему-то в этом нет), то регулятору придётся прибегнуть на декабрьском заседании к очередному повышению ключевой ставки (1-2% ЦБ может добавить к текущей ставке). Напомню вам, что в опубликованном прогнозе от ЦБ, внизу мелким шрифтом было написано: прогноз средней ставки до конца года 15-15,2% (всё это читалось заранее). Кроме повышения ставки регулятор принял ряд других мер, которые действуют, но всё же ужесточение ставки во главе угла:

✔️ Укрепление ₽ за счёт закона о продаже валютной выручки отдельными экспортёрами — зафиксировано, сейчас ₽ торгуется по 88₽ за $. Большой вопрос, как правительство будет сдерживать ослабление национальной валюты, когда со следующего года придётся пополнять ФНБ иностранной валютой.

( Читать дальше )

Блог им. svoiinvestor |Татнефть заплатит очередные дивиденды — сверхприбыль даёт о себе знать!

- 23 ноября 2023, 15:11

- |

⛽️ Совет директоров Татнефти рекомендовал дивиденды за III квартал 2023 года в размере — 35,17₽ на каждый тип акций (дивидендная доходность составит порядка 5,5% на обыкновенную и 5,5% на привилегированную, если отталкиваться от текущих цен на акции). Дата закрытия реестра — 9 января 2024 года. Чтобы получить дивидендную выплату, то последний день для покупки акций — 8 января.

Напомню вам, что ранее компания выплатила дивиденды за I полугодие 2023 года в размере — 27,54₽ на каждый тип акций, сумма же всех дивидендов за 9 месяцев 2023 год составляет — 62,7₽. Если отталкиваться от дивидендной политики компании, то: «целевым уровнем средств, направляемых на дивиденды, является не менее 50% от чистой прибыли по РСБУ или МСФО, в зависимости от того, какая из них является большей». Дивиденды оказались выше прогнозов аналитиков, если судить по последнему отчёту, то Татнефть заплатит 101,9% по РСБУ от чистой прибыли. Видимо, прибыль по МСФО выше и компания решила направить около 75% от чистой прибыли на дивидендные выплаты. Если рассматривать отдельно отчёт Татнефти, то становится ясно, что II полугодие 2023 года явно сильнее по финансовым показателям, а дела компании идут хорошо, а значит и размер дивидендных выплат будет выше:

( Читать дальше )

Блог им. svoiinvestor |Ренессанс Страхование отчиталось за 9м 2023г. — инвестиционный портфель генерирует основную прибыль

- 22 ноября 2023, 09:34

- |

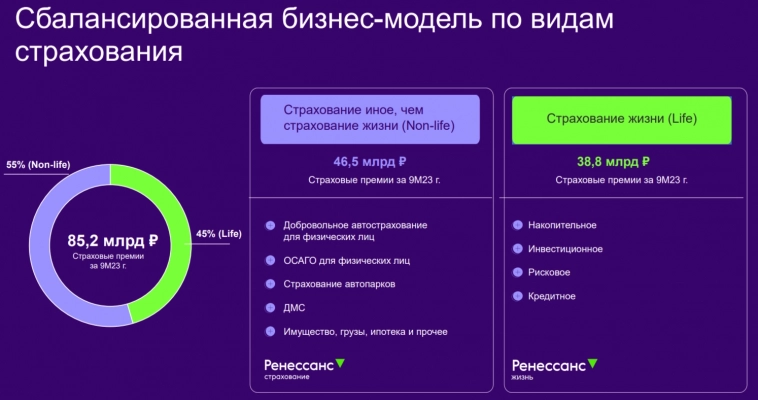

Группа Ренессанс Страхование опубликовала финансовые результаты по МСФО за 9 месяцев 2023 г. Страховой рынок/бизнес является консервативным занятием, где явно не стоит ожидать иксов, но сейчас совсем другой период на финансовом рынке, а компания имеет различные направления для заработка. Между тем сборы российских страховщиков к 2024 г. достигнут 2,3₽ трлн против 1,5₽ трлн по итогам прошлого года, рынок будет ежегодно расти в среднем на 11,6% (стабильность и рост рынка даже в сложившейся ситуации). По сути альтернатив Ренессанс Страхованию, как компании, которая торгуется на Московской бирже — нет (единственная страховая компания с первичным листингом), поэтому так интересен отчёт эмитента:

🟣 Бизнес неплохо диверсифицирован, компания имеет 2 основных вида страхования: страхование жизни и страхование non-life. В данные виды страхования входят различные продукты, которые приносят весомую прибыль — 85,2₽ млрд (+9,2% г/г). Стоит отметить, что премии по приоритетному продукту страхования жизни – накопительному страхованию жизни (НСЖ) увеличились на 38,5% г/г, до 19,8₽ млрд, а вот в ИСЖ (инвестиционное страхование жизни) идёт весомое сокращение на 40,9% г/г из-за поднятия ключевой ставки.

( Читать дальше )

Блог им. svoiinvestor |Государство одобрило сплит Транснефти, когда он всё-таки произойдёт? Также о перспективах компании

- 21 ноября 2023, 14:22

- |

🛢 Напомню вам, что совет директоров Транснефти ещё в середине сентября рекомендовал собранию акционеров принять решение по дроблению акций компании. В раскрытии информации было написано: «Дата конвертации: 8 рабочий день с даты регистрации Банком России следующих документов». Дальше идут пункты по которым должно состояться собрание акционеров и они должны принять решение, так как привилегированные акции не имеют права голоса (приоритет, только в дивидендах), то судьбу сплита должно было решить государство (78,55% акций принадлежит Росимущество — 100% доля обыкновенных акций). Как итог, единственный голосующий акционер принял данное решение. По предоставленной информации сплит должен произойти не позже марта 2024 года, ибо в течении 3 месяцев Транснефть должна подать документы в ЦБ, а уже сам регулятор в течении 15 дней зарегистрировать данные документы, после чего конвертация 1 к 100 произойдёт на 8 рабочий день.

Но, чем ещё привлекательная данная компания?

( Читать дальше )

Блог им. svoiinvestor |Минфин вышел на рынок внутреннего долга — регулятор набирает весомую выручку на классики, похоже, отказавшись от флоутера

- 18 ноября 2023, 16:49

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (индекс государственных облигаций) продолжает быть волатильным, доходность снизилась по многим выпускам, но спрос в ОФЗ всё равно присутствует даже при такой ключевой ставки и доходности самих облигаций. С учётом того, что темпы инфляции до сих пор остаются крайне высокими, то возможное повышение ключевой ставки в декабре крайне высоко (опубликованный прогноз от ЦБ даёт сигнал, что в декабре ставка может быть повышена до 16-17%, внизу мелким шрифтом написано: прогноз средней ставки до конца года 15-15,2%), поэтому мы имеем несколько фактов о рынке ОФЗ:

✔️ Антон Силуанов заявил о сокращении внутренних заимствований в этом году на 1₽ трлн. В 2023 году план привлечения должен был составить 2,5₽ трлн. Кроме того, поправки в бюджетный кодекс давали Минфину право осуществить дополнительные заимствования в объёме до 1₽ трлн для замещения использования средств ФНБ. Соответственно, этим правом Минфин не будет пользоваться, потому что на сегодняшний день ужепривлечено — 2,561₽ трлн.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс