Блог им. svoiinvestor |Итоги января 2024 года. Покупка акций/облигаций, поступление дивидендов/купонов

- 01 февраля 2024, 08:55

- |

Стратегия инвестирования

В будущем я хочу обрести финансовую независимость и как можно быстрее, в этом мне поможет фондовый рынок, а точнее денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (средние траты в месяц в 2023 г. — 129000₽), но все мы по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты) и скептически отношусь к малоликвидным/сложным/хайповым (криптовалюты, краудлендинг, зпиф и однушки у метро — это без меня). Каждый месяц я соблюдаю доли в своём портфеле:

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Блог им. svoiinvestor |Дивиденды/купоны полученные за январь. Денежный поток продолжает наполнять мой портфель

- 30 января 2024, 12:48

- |

❄️ Январь стал довольно прибыльным месяцем в плане выплат дивидендов/купонов, стоит признать, что я стараюсь подобрать некоторые финансовые инструменты с ежемесячной выплатой или квартальной (в основном это касается облигаций). Известно, что хорошо сбалансированный портфель при любых экономических обстоятельствах будет генерировать вам денежный поток ежемесячно. Помимо дивидендных выплат (скептики любят тыкать отменной дивидендов у некоторых компаний) есть ещё купоны (в некоторых выпусках они выплачиваются ежемесячно), рента от REITов (инвестиционный траст недвижимости, порог входа чувствительный, но всё же) и процент по накопительным счетам, который также выплачивается ежемесячно. Значит, каждый месяц можно будет заниматься любимым делом — реинвестированием денежных средств. Когда только начинал свой инвестиционный путь, данное действие у меня вызывало эйфорию, но к хорошему быстро привыкаешь, когда уже отладил свой механизм получения средств, то уже не получаешь такую бурю эмоций, как вначале, но привычка отменно вырабатывается (дисциплина — прекрасная черта для долгосрочного инвестора).

( Читать дальше )

Блог им. svoiinvestor |Продал ММК, переложившись в НЛМК. Прогнозируемые дивиденды липецкого металлурга весомее и заплатит он раньше

- 24 января 2024, 08:58

- |

🔩 В январе я продолжил перетряхивать свой портфель и фиксировать прибыль. Кто меня читает продолжительное время, тот знает, что из металлургов я держал две компании: ММК и НЛМК. Покупал я обоих по очень сладким ценам, когда никто не верил в отрасль, а отмена дивидендов стала весомым страхом частных инвесторов. За прошлый год отрасль восстановилась, при этом с невыплатой дивидендов металлурги накопили приличный кэш на счетах, у всех отрицательный чистый долг, но вот свободный денежный поток различается. С учётом ребалансировки портфеля, а именно моего желания сократить количество эмитентов в портфеле я решил обойтись одним металлургом, да и выбор был очевиден:

💬 ММК: хороший отчёт, но выбор компании очевиден — это инвестиции. Капитальные вложения за Iп 2023 г. составили 45₽ млрд (35,5% г/г), а FCF за I полугодие 2023 г. сократился до 9₽ млрд (-48,3% г/г), отражая рост капитальных затрат. С учётом инвестиционной программы на 50₽ млрд, ММК — это история про будущие увеличение ЧП благодаря инвестпроектам (до конца 2023 г.

( Читать дальше )

Блог им. svoiinvestor |Сбербанк отчитался за 2023 г. — рекордный год для компании. Будущие дивиденды греют душу частным инвесторам

- 18 января 2024, 13:47

- |

🏦 Сбер опубликовал сокращённые результаты по РПБУ за 12 месяцев 2023 года. За полноценный год компания заработала рекордную сумму — 1,493₽ трлн чистой прибыли, планка в 1,5₽ трлн почти покорилась (в рекордном 2021 году за весь год было заработано 1,251₽ трлн чистой прибыли). Данный результат был достигнут на фоне ужесточения ДКП, хотя стоит признать, что в последние месяцы меры регулятора начали работать и снижение чистой прибыли можно зафиксировать. Выдача ипотеки уже не на тех уровнях — 467₽ млрд (в предыдущие месяцы — 451₽ млрд, 475₽ млрд, 564₽ млрд), всплеск выдачи в декабре связан с корректировкой параметров льготных ипотечных программ, льготная ипотека становится более адресной (упор сделан на малозаселённые регионы, первоначальный взнос повышен на чувствительные 30%, а объём кредита для столиц уменьшен с 12₽ млн до 6₽ млн, результаты новых увидим в I-II квартале). Выдача же потребительских кредитов чувствительно снижается — 173₽ млрд (в предыдущие месяцы — 248₽ млрд, 248₽ млрд, 260₽ млрд), на данное положение повлияло повышение макропруденциальных лимитов/надбавок и увеличение ключевой ставки, регулятору удалось охладить кредитование, но главная цель ещё не достигнута (ипотека). Перейдём же к основным показателям компании за декабрь:

( Читать дальше )

Блог им. svoiinvestor |ВТБ брокер закручивает гайки с выводом купонов/дивидендов на банковский счёт с ИИС

- 14 января 2024, 12:46

- |

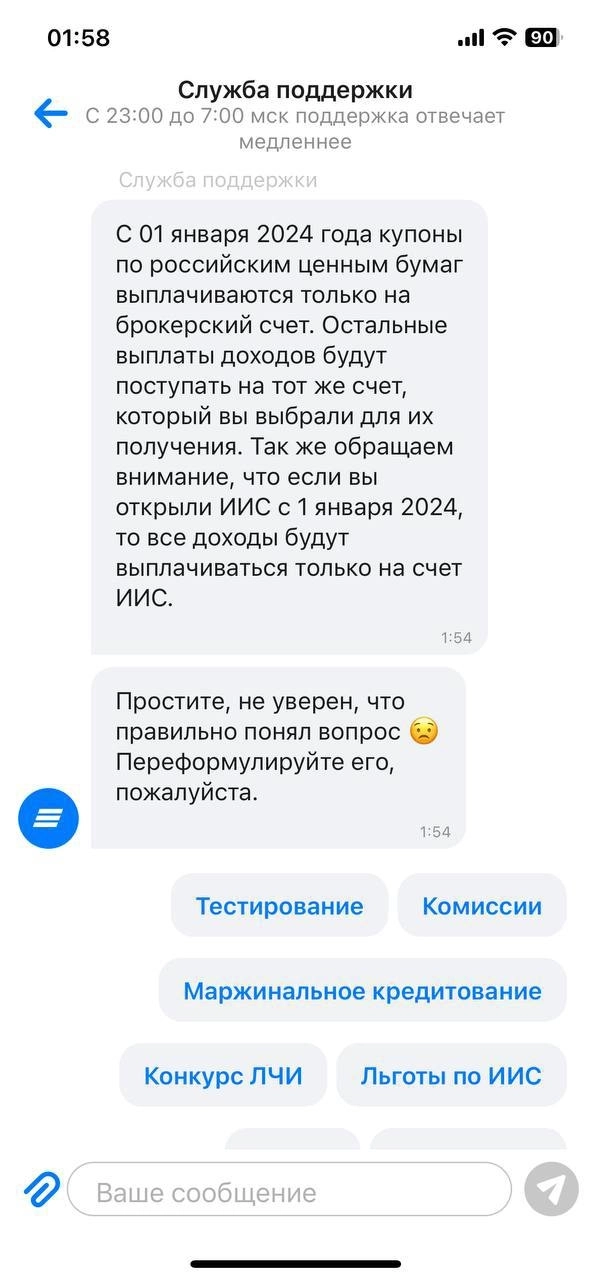

Ещё в конце декабря мне должна была прийти весомая часть купонов по облигациям, но из-за новогодних праздников я понимал, что денежные средства поступят на счёт уже в новом году и после 9 числа. Моему удивлению не была предела, когда на почту начали поступать сообщения от брокера, что средства зачисляются на ИИС, а не на банковский счёт. Конечно, я обратился в поддержку, где мне сказали, что по техническим причинам вывод средств сейчас производится на счёт ИИС, а сроки исправления они не знают. Через пару дней поддержка прислала полноценный ответ по данной «проблеме»:

🔅 С 1 января 2024 года купоны по российским ценным бумагам выплачиваются только на брокерские счета. Дивидендов это не будет касаться.

🔅 Но если вы открыли ИИС с 1 января 2024 года, то все ваши доходы будут поступать именно на этот счёт, возможно указать банковский у вас не будет. Напомню вам, что комитет Госдумы по финансовому рынку отклонил поправку, в которой предполагалось разрешить переводить с индивидуальных инвестиционных счетов (ИИС-3 типа) на внешние счета купоны по облигациям и дивиденды по акциям. Поэтому, лучше было оставить ИИС старого типа.

( Читать дальше )

Блог им. svoiinvestor |Северсталь может первая прибегнуть к выплате дивидендов, но это читалось задолго до заявления гендиректора компании

- 13 января 2024, 10:37

- |

🔩 Недавно многие из вас зафиксировали рост акций сталеваров, драйвером ошеломительного преображения металлургов стало заявление гендиректора Северстали Александра Шевелёва, о том, что совет директоров на ближайшем заседании рассмотрит выплату дивидендов и вероятность выплаты достаточно высокая. Уже на протяжении долго периода времени я отмечал, что дела у металлургов идут неплохо и они адаптировались к внешним факторам, а дивидендная передышка не будет длиться вечно. Почему же металлурги чувствует себя вполне благоприятно, и дивидендные выплаты читались?

⬆️ Глобальное производство стали лихорадило на протяжении 11 месяцев, всему виной кризис в недвижимости Китая, который является главным потребителем стали. Россия же показывала стабильные результаты на протяжении долгого периода — это означает, что внутренний спрос возрос и остаётся стабильным.

⬆️ Стабилизация цен на продукцию, причём цены на премиальную сталь начали расти в России. Ослабление рубля, даже при текущем курсе металлурги чувствуют себя вполне комфортно.

( Читать дальше )

Блог им. svoiinvestor |Цена Urals в декабре 2023 г. — продолжила падение, приближаемся к некомфортным уровням для нефтяников и бюджета РФ!

- 11 января 2024, 11:10

- |

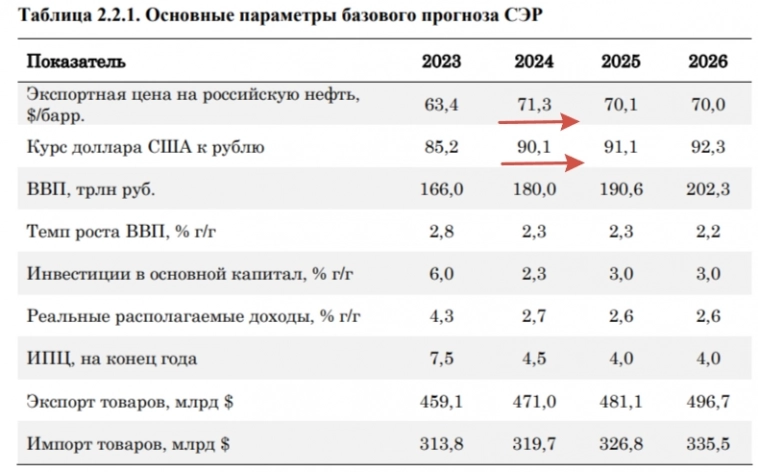

🛢 По данным Минфина, средняя цена Urals в декабре 2023 г. составила — $64,23 (+27% г/г), месяцем ранее — $72,84 (+9,5% г/г). Средняя цена Urals по итогам года составила — $62,99 за баррель (-17,2% г/г). Средняя же цена Brent в декабре равнялась — $77,88, а в ноябре — $83,12, дисконт уже значительный — $13,5. Таким образом, цена Urals уже полгода превышает ценовой «потолок» G-7 на уровне $60 за баррель (это как раз помогло бюджету РФ, который закончил год не с ошеломляющим дефицитом). Но мы ходим по тонкой грани, снижение цен на сырьё и укрепление ₽ неблагоприятно влияет на заработки нефтяников, соответственно, бюджет РФ будет недополучать деньги. На сегодняшний день Urals торгуется по ~$65, а курс $ к ₽ составляет — 89₽ (цена за бочку ниже 5000₽ — критична), напомню вам, что недавно Минфин представил документ ОНБНиТТП, где в бюджете за 2024 год обозначил некоторые параметры, а именно цена на российскую нефть будет равняться — $71,3, а курс доллара — 90,1₽ (то есть при данных параметрах будет наполняться планируемый бюджет за счёт НГД).

( Читать дальше )

Блог им. svoiinvestor |Газпром в 2023 г. увеличил поставки газа в 1,5 раза в Китай, но этого всё равно мало. У газового гиганта слишком много проблем

- 08 января 2024, 07:37

- |

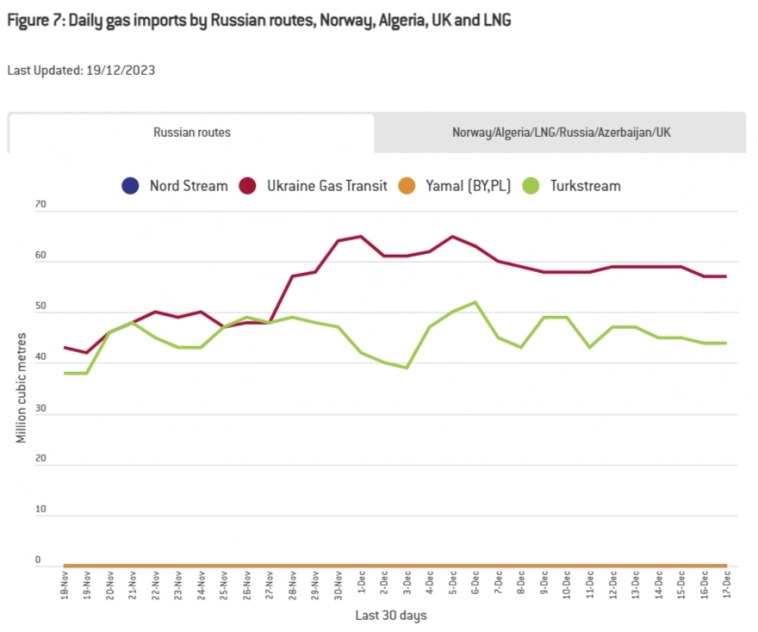

⛽️ Газпром отчитался, что по итогам 2023 г. экспорт газа в Китай по Силе Сибири составил — 22,7 млрд куб. м. Это на 700 млн куб. м выше контрактных обязательств Газпрома и в 1,5 раза больше, чем в 2022 г. (15,4 млрд куб. м). Также в 2025 г. газопровод Сила Сибири выйдет на полную экспортную производительность — 38 млрд куб. м газа в год. У Газпрома осталось 3 трубопровода по которым поставляется газ: ГТС Украины (в 2024 г. закончится срок действия транзитного договора), Турецкий поток (в 2023 г. шло плавное сокращение поставок по обоим трубопроводам) и Сила Сибири. Газопровод Ямал-Европа через Польшу прекратил свои поставки в связи с санкциями, введёнными Россией. Диверсии на СП и СП-2 полностью обесточили данные газопроводы (одна линия не разрушена, но СП не был сертифицирован по европейски правилам). Изучив отчёт Газпрома за 2022 г., можно узнать, что в страны дальнего зарубежья компания поставила — 100,9 млрд куб. м (в 2021 г. — 185,1 млрд куб. м), а сейчас по подсчётам аналитиков это цифра будет в районе 70 млрд куб. м за 2023 г. Вы же понимаете какое снижение в поставках сырья испытала компания за 2 года, всё это повлияло на прибыль, соответственно, из-за этого появилось множество других проблем:

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора за 11 месяцев 2023г — 3,2 трлн, в ноябре чистая прибыль немного подросла из-за валютной переоценки

- 26 декабря 2023, 22:09

- |

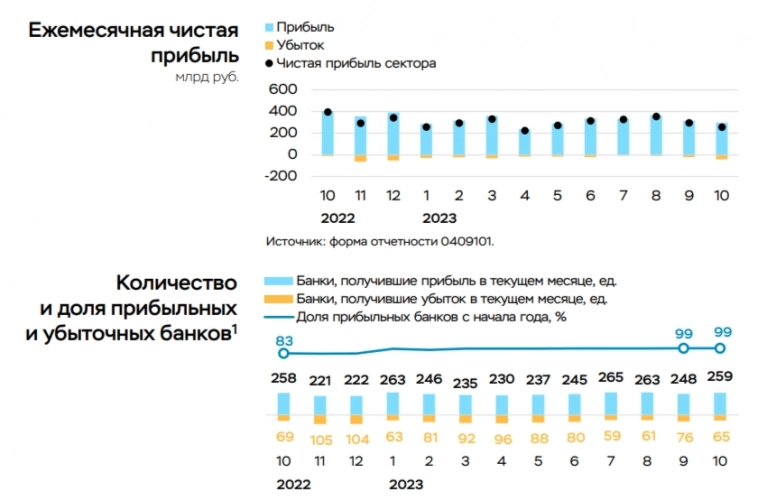

💳 По данным ЦБ, в ноябре прибыль банков составила 268₽ млрд (ROE — 23,1% в годовом выражении), это на 4,5% выше, чем месяцем ранее — 256₽ млрд. С начала года банковский сектор заработал — 3,2₽ трлн, отличный результат на фоне 2022 года, но всё же данной прибылью поделятся не многие с акционерами, а значит стоит ожидать неплохие дивиденды, только от некоторых эмитентов. Темпы заработка банковского сектора снижаются, ибо спрос в потребительском кредитовании остывает из-за поднятия ключевой ставки и ужесточения макропруденциальных лимитов/надбавок. Единственным помощником банков является льготная ипотека (выдача рыночной ипотеки снизилась на 19%, а льготной осталась на том же уровне в ноябре), но уже в этом месяце были скорректированы параметры льготных ипотечных программ (30% взнос по льготной ипотеке, размер льготного ипотечного кредита для всех регионов составляет — 6₽ млн), что явно отразиться на прибыли банков в будущем. Теперь же перейдём к интересным моментам из отчёта:

( Читать дальше )

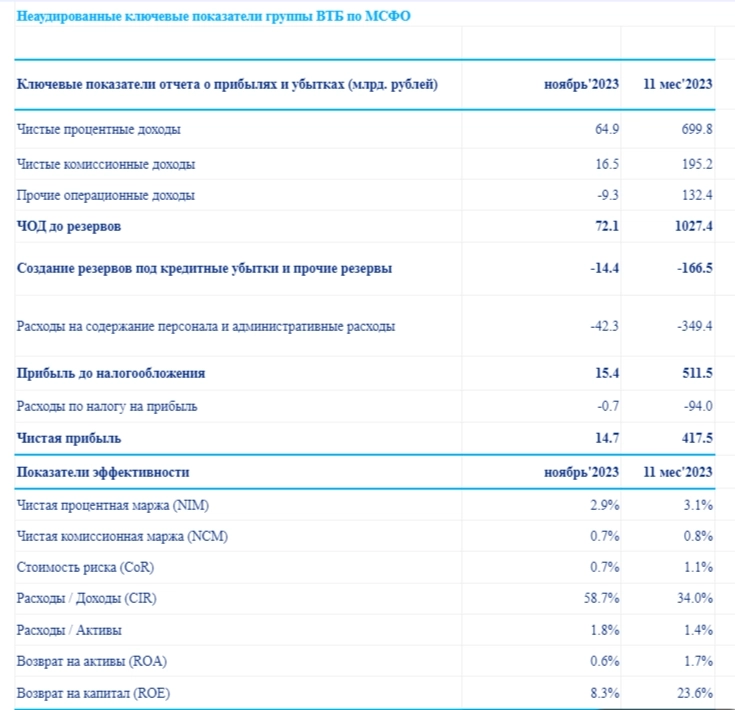

Блог им. svoiinvestor |ВТБ отчитался за 11м. 2023г. — прибыль снижается относительно прошлых кварталов, ужесточение ДКП влияет на заработки банка

- 23 декабря 2023, 14:15

- |

🏦 Банк ВТБ опубликовал неаудированные консолидированные финансовые результаты по МСФО за 11 месяцев 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Банковский сектор уже на сегодняшний день находиться под давлением, прибыль снижается из-за повышения ключевой ставки, ужесточения макропруденциальных лимитов/надбавок, укрепления ₽ и к этому ещё добавились новые меры по льготной ипотеке (кредиты становится брать сложнее из-за ставки, много отказов из-за надбавок, плюс нет заработка на валюте, льготная ипотека себя проявит уже в следующем году из-за лага). ВТБ же заработал чистой прибыли за ноябрь — 14,7₽ млрд, это на 45% ниже, чем в прошлом квартале, как по мне, довольно чувствительное снижение, учитывая, что по меркам это второй банк в стране. При этом банк преодолел долгожданные 400₽ млрд ещё в прошлом месяце, которые он планировал заработать за год, но после III квартала пересмотрел план — 420₽ млрд за год (за 11 месяцев 2023 года было заработано — 417,5₽ млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4₽ млрд, констатируем обновление рекорда). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс