Блог им. svoiinvestor |Рост цен на нефть, ослабление рубля и добровольное сокращение добычи сырья — факторы, которые помогают нефтяным эмитентам

- 18 апреля 2023, 11:44

- |

💯 Минфин опубликовал расчёт экспортной пошлины на май. Чем он интересен? Там рассчитывается средняя цена марки Urals из которой вытекает сумма экспортной пошлины. За период с 15 марта по 14 апреля средняя цена Urals составила — $51,15. А значит экспортная пошлина на нефть в РФ с 1 мая 2023 года повысится на $0,1 и составит $14,4 за тонну. Отмечу, что по тем же данным Минфина средняя цена Urals в марте составила $47,85 (-46.3% гг), как вы понимаете цена на сырьё продолжает увеличиваться (на текущий момент Urals торгуется по $60 за баррель). Данная динамика цен положительно влияет на нефтяных эмитентов, но есть ещё несколько факторов, которые «говорят» в пользу нефтегазового сектора:

▪️ Помимо сокращения дисконта к Brent, произошло ослабление рубля по отношению к другим валютам. Сейчас за доллар необходимо отдать ~81₽, данный курс помогает нефтяным эмитентам, которые с радостью продают сырьё по $60 за баррель.

▪️ Например, нефть марки ESPO продаётся по ценам выше установленных западными санкциями ($60 за баррель). Основным потребителем данной марки является — Китай.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. svoiinvestor |У меня есть сомнения в перспективах Ленэнерго и вот почему

- 17 апреля 2023, 08:17

- |

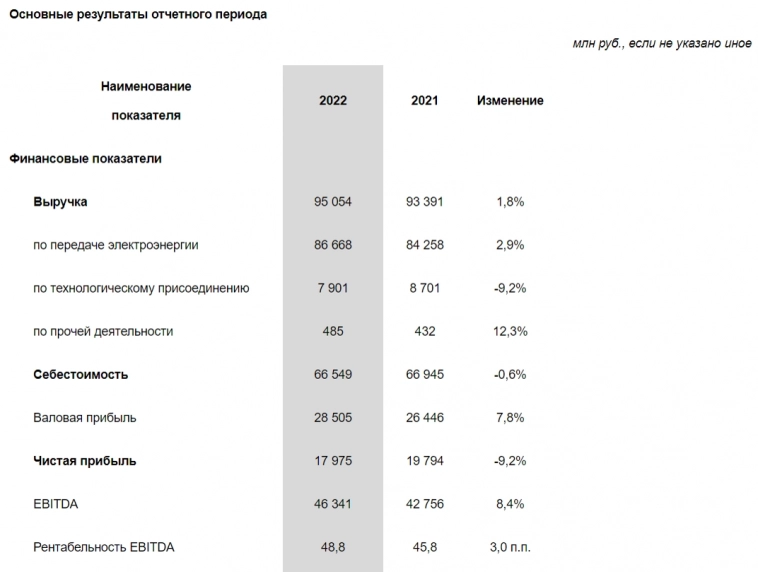

🔋 Не так давно я рассказывал, что собираюсь пересмотреть эмитентов из энергетического сектора в своём портфеле и многим была интересна ситуация с префами Ленэнерго (с Русгидро уже попрощался). На прошлой неделе вышел годовой отчёт по МСФО от Ленэнерго, но он не столь важен, как, например, по РСБУ, который компания представила ещё в конце марта. Владельцы привилегированных акций данного эмитента должны знать, что согласно уставу компании она направляет на дивиденды 10% от чистой прибыли по российским стандартам. Давайте для начала выделим главные результаты компании:

▪️ Выручка: 95,05₽ млрд (1,8% г/г)

▪️ Чистая прибыль: 17,97₽ млрд (-9,2% г/г)

▪️ EBITDA: 46,34₽ млрд (8,4% г/г)

▪️ Чистый долг: 10,43₽ млрд (-53,7% г/г)

По сути, неплохой отчёт, который должен успокоить акционеров и дать надежду на вполне себе приемлемые дивиденды (18,83₽ на акцию, а значит див. доходность — 12,6%), но давайте копнём поглубже:

🔌 Основное влияние на динамику чистой прибыли оказало обесценение финансовых вложений, связанное с ситуацией на финансовых рынках (~6₽ млрд). Миноритарии в этой ситуации расплачиваются рублём (за счёт сокращения выплаты по дивидендам).

( Читать дальше )

Блог им. svoiinvestor |Акционеры Совкомфлота странно отреагировали на рекомендацию по дивидендам

- 13 апреля 2023, 08:04

- |

⚓️Совет директоров Совкомфлота рекомендовал выплату итоговых дивидендов за 2022 год в размере 4,3₽ на акцию (дата закрытия реестра не известна). Дивидендная доходность к текущим ценам составляет — 6,7%. Если вы до этого изучали дивидендную политику компании, то там указано, что эмитент направляет на дивиденды не менее 25% от чистой прибыли по МСФО, пересчитанной в рубли по курсу ЦБ РФ на конец отчетного периода. А Совкомфлот направит на дивиденды 10,189₽ млрд, что является 50% от скорректированной чистой прибыли, но это не устроило акционеров, которые начали фиксировать прибыль и акции в моменте снижались на 7% (если отталкиваться от цен октября, где Совкомфлот начал своё восхождение, то акции за этот период прибавили ~130%).

🟡 Почему рынок негативно отреагировал на рекомендацию? Компания не выплатила дивиденды за 2021 год, а значит осталась нераспределённая прибыль, при этом у инвесторов остаются завышенные ожидания по поводу госкомпаний (Сбербанк показал на своём примере, что госкомпании могут направлять на дивиденды более 50% чистой прибыли). Состав акционеров Совкомфлота выглядит так:

( Читать дальше )

Блог им. svoiinvestor |Котировки Сбербанка держатся на продолжающейся ошеломительной отчётности и будущих рекордных дивидендах.

- 12 апреля 2023, 09:49

- |

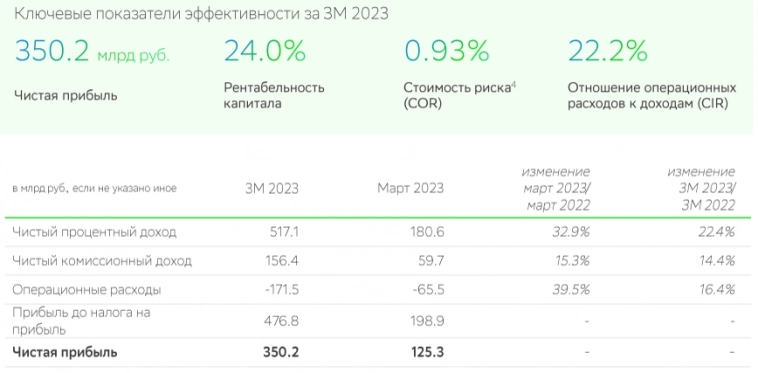

🏦 Компания опубликовала отчётность по итогам I квартала 2023 года. Машина по генерации кэша была запущена ещё в конце прошлого года и не собирается останавливаться в этом, конечно, это влияет на котировки эмитента (если отталкиваться от цен октября, где Сбербанк начал своё восхождение, то акции за этот период прибавили ~130%). Главные показатели из отчёта:

▪️ Чистые процентные доходы: 517,1₽ млрд (+32,9% г/г)

▪️ Чистая прибыль: 350,2₽ млрд (за март 125,3₽ млрд, рост третий месяц подряд)

▪️ Чистые комиссионные доходы: 156,4₽ млрд (+15,3% г/г)

▪️ Коэффициент достаточности общего капитала: 14,8%, базового — 13,1% (+40 б/п)

📌 Также стоит отметить, что Сбер выдал максимальный за всю историю объём розничных кредитов — более 660₽ млрд (за счёт ипотечного и потребительского кредитования), а качество кредитного портфеля остаётся стабильным (доля просроченной задолженности составила 2,2% на конец марта). И всё эти результаты достигнуты без использования послаблений ЦБ для кредитных организаций (таких как фиксация валютного курса, стоимости ценных бумаг, льготное резервирование по кредитам отдельным компаниям и прочие).

( Читать дальше )

Блог им. svoiinvestor |Совет директоров ЭЛ5—Энерго обсудит отчётность и рекомендации по дивидендам, но выплата маловероятна.

- 11 апреля 2023, 13:23

- |

🔌 Такое ощущение, что у некоторых частных инвесторов короткая память. Вышло сообщение компании об отчётности и рекомендации по дивидендам, так сразу котировки устремились ввысь, как итог за прошлые сутки акция прибавила более 4%. Понятно, что слово дивиденды возбуждает умы частных инвесторов, но они упускают до этого вышедшие новости компании.

Ещё 8 февраля совет директоров ЭЛ5—Энерго утвердил бизнес-план на 2023—2025 год, главное из него, что нужно знать инвестору:

📌 Чистый долг компании продолжит увеличиваться в 2023-2024 гг. в связи с финансированием ранее начатых проектов модернизации. Снижение чистого долга ожидается начиная с 2025 г;

📌 Согласно утверждённому бизнес-плану, а также пятилетнему плану на период до 2027 года, весь свободный денежный поток компании направляется на снижение долга. Поэтому от дивидендов СД рекомендовал воздерживаться до достижения оптимального уровня долговой нагрузки.

⛽️ Думается мне, что за 2 месяца навряд ли был достигнут оптимальный уровень долговой нагрузки.

( Читать дальше )

Блог им. svoiinvestor |Ситуация вокруг ДВМП, чем обусловлен бурный рост котировок?

- 10 апреля 2023, 08:26

- |

🚢 Ещё в начале января мы с вами обсуждали акции ДВМП (на тот момент их цена составляла ~34₽) и пришли к выводу, что идея интересная, но, конечно, присутствовали свои подводные камни:

▪️ Согласно решению суда, в доход государства обращены 92,4% акций FESCO (ДВМП). Так вот, решение ещё можно оспорить и всё может поменяться, но в это мало верится, при сегодняшних обстоятельствах.

▪️ Состав акционеров выглядит сейчас так: Росимущество — 92,4% и Free Float — 7,6%. Можно же в теории оформить делистинг компании с биржи (необходимо собрать пакет из 95% акций ДВМП, чтобы провести принудительный выкуп, тогда остальные акционеры не смогут отказаться от этого).

🚢 По сути, есть живой пример НМТП, где 50,11% принадлежит Транснефти, а 20% Росимуществу. Такая схема вполне вероятна. Основной пакет отдать заинтересованной компании, а себе оставить некую часть для генерации дивидендных выплат, посмотрим, что решит государство.

Но на прошлой неделе вышла новость, что Арбитражный суд города Москвы полностью удовлетворил иск ДВМП к Зиявудину Магомедову и некоторым кипрским компаниям о взыскании 80₽ млрд, а также убытков в размере $13,8 млн.

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ увеличивается третий месяц подряд несмотря на траты. Спасибо акциям Сбербанка и ослаблению рубля.

- 07 апреля 2023, 09:44

- |

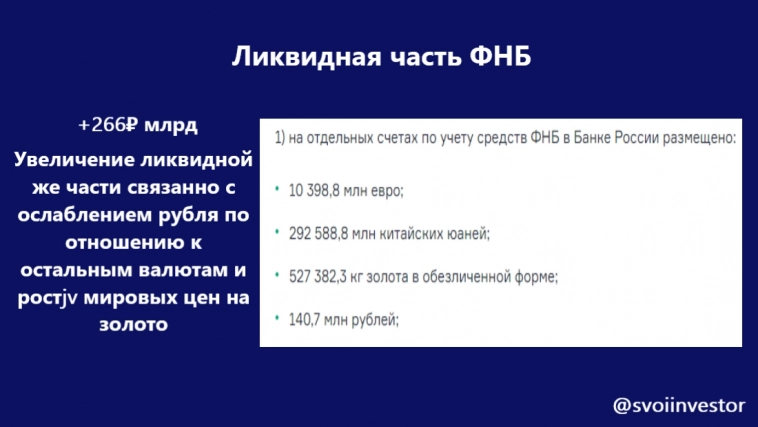

Минфин РФ опубликовал результаты размещения средств ФНБ за март. Регулятор третий месяц подряд отказывается от инвестиций за счёт средств ФНБ, используя средства только для компенсации выпадающих НГД (изымают юани и золото). По состоянию на 1 апреля 2023 г. объём ФНБ составил 11 906 061,4₽ млн или 7,9% ВВП (месяцем ранее объём средств был равен 11 106 403,6₽ млн или 7,4% ВВП). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил 6 712 063,4₽ млн или 4,5% ВВП (6 446 231,0₽ млн или 4,3% ВВП). Как вы видите за месяц ФНБ прибавил ~800₽ млрд, что весьма неплохо.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 648 927,2₽ млн (месяц назад — 649 345,9₽ млн). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещенных в 2016—2020 гг., в целях финансирования проектов по приобретению вагонов московского метро (278,2₽ млн);

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в марте выросли, но не всё так просто, как кажется. Давайте разбираться.

- 06 апреля 2023, 13:12

- |

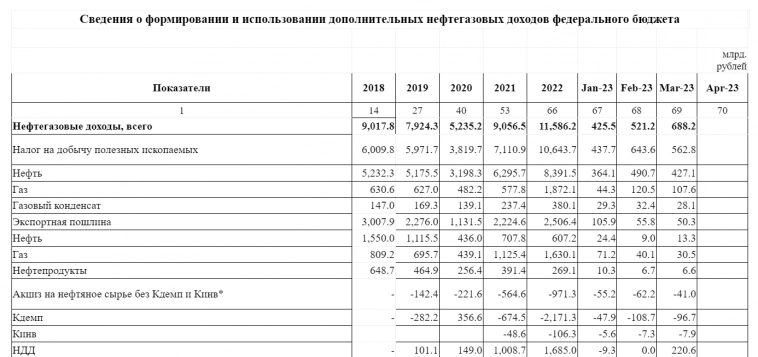

🛢 Нефтегазовые доходы (НГД) важны для бюджета страны, по сути это главная опция по его наполнению, а как известно бюджет РФ испытывает трудности (поэтому важно отслеживать данную статистику). По данным Минфина НГД в марте составили 688,2₽ млрд (-43% гг), месяцем ранее 521₽ млрд (-46,4% гг). Чтобы вы понимали НГД в декабре 2022 года равнялись — 931,5₽ млрд. За три месяца 2023 года идёт явное сокращение доходов и на это есть веские причины (уменьшение разового НДПИ с газа, цена сырья, санкции).

Минфин прогнозирует недополучение НГД в апреле 113,6₽ млрд (для покрытия недобора НГД продаются юани и золото из ФНБ). Помог перебор в марте, Минфин получил больше НГД больше, чем ожидал (39₽ млрд). В апреле изъятия из ФНБ составят 74,6₽ млрд, а значит продажа иностранной валюты будет проводиться в период с 7 апреля по 5 мая, соответственно, ежедневный объем продажи составит 3,7₽ млрд (в марте 5,4₽ млрд).

🔆 А теперь давайте к главному, почему же доходы выросли? Если рассматривать таблицу, то видно, что налоги с нефти, газа, газового конденсата сократились, а вот налог на дополнительный доход (НДД) составил — 220,6₽ млрд (в феврале было по нулям).

( Читать дальше )

Блог им. svoiinvestor |ВТБ бьёт рекорды. Отчётность за 2022 год вам это докажет.

- 06 апреля 2023, 08:07

- |

🏦 Не так давно мы обсуждали с вами слова Костина о рекордной прибыли в I квартале для ВТБ (они, кстати, подтвердились), но отмечали, что эмитент «умалчивает» о размытии доли за счёт допэмиссии, о внеочередной помощи государства (2 часть допэмиссии и пенсионные фонды), что ответственность переложили на частных инвесторов (суборды, отмена дивидендов) и главное, где же отчёт за 2022 год? Наконец-то ВТБ представил ключевые финансовые показатели по МСФО и РСБУ за 2022 год, давайте разбираться в основных посылах компании:

▪️ Чистый убыток: 612,6₽ млрд по МСФО, 756,8₽ млрд по РСБУ (рекорды). Такое отклонение связано с эффектом консолидации Открытия, отражённой в отчётности по МСФО (ВТБ купил Открытие с дисконтом, а разницу записал в разовый доход);

▪️ Первые 2 месяца 2023 года — динамика уже положительная, заработано 91,7₽ млрд. прибыли, ожидания по итогам I квартала: 140₽ млрд (самым успешным для ВТБ был III квартал 2021 года — 87₽ млрд чистой прибыли по МСФО);

▪️ ВТБ в 2023 году планирует прибыль по МСФО выше рекордных 327,4₽ млрд в 2021 году. Становится понятно, что прибыль за 2021 и 2023 год пойдёт на восстановление капитала, потому что дивидендов за 2023 год не будет (думаю в скором времени будут обещания за 2024 год выплатить рекордные 😁);

( Читать дальше )

Блог им. svoiinvestor |Pump&Dump на Московской бирже, который мы «заслужили»!

- 05 апреля 2023, 09:37

- |

📉 Поражает с какой лёгкостью происходят манипуляции на российском фондовом рынке (схема Pump&Dump успешно отработала в начале 2000-х годов на американском рынке), доверчивые частные «инвесторы» следуя сигналам больших групп/пабликов думают, что иксы поплывут на их счета в короткий период времени, а на самом деле кормят владельцев этих каналов, биржу, брокеров. Жалко ли таких любителей халявы? Нет. Ими правит жадность, отсутствие дисциплины и не умение ждать (в золотую лихорадку продавай кирки и лопаты). Недавно мы стали свидетелями таких историй на рынке:

▪️ Сургутнефтегаз на моей памяти за этот год разгоняют уже раз 5. Причём ввысь летит не только обычка, но и привилегированные акции. «Аналитики» делят кубышку, то рассказывая про то, что компания переложилась в юани/рубли, спустя время апеллируя ослаблением рубля к доллару, заманивая «рекордными дивидендами», попутно снимая сливки с горе инвесторов. Многих же не волнует цена сырья, отчётность эмитента и рынок сбыта, им подавай сигналы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс