Блог им. suve |Акции BlackRock могут быть интересны долгосрочным инвесторам

- 19 октября 2021, 11:44

- |

BlackRock Inc. (BLK) отчиталась за 3 кв. 2021 г. (3q21) 13 октября. Выручка выросла на 15,6% г/г до $5,05 млрд. По сравнению со 2q21 выручка прибавила 4,8%. Чистая прибыль в расчёте на 1 акцию с учётом размытия (Diluted EPS) $10,95 в сравнении с $9,22 за 3q20. Консенсус прогноз аналитиков Wall Street, согласно FactSet: выручка $4,82 млрд и EPS $9,39. Активы под управлением (AUM) взлетели на 21% г/г до $9,46 трлн, но снизились на 0,34% по сравнению со 2q21.

Image: nypost.com

Чистый приток долгосрочных денег в управление составил $98 млрд, на уровне 3q20. Тогда как во 2q21 был зафиксирован приток $60 млрд. В 3q21 чистый приток в ETF составил $58 млрд против $41 млрд годом ранее. В разрезе инструментов финансового рынка. Чистый приток в продукты, ориентированные на инвестиции в акции, составил $33 млрд по сравнению с $2 млрд в 3q20. Чистый приток в фонды, инвестирующие в облигации и другие инструменты с фиксированной доходностью (fixed income), составил $27 млрд, в 3q20 было $70 млрд. Чистый приток долгосрочных денег в Сев. и Юж. Америках составил $57 млрд или +39% г/г. Приток в EMEA (Европа, Ближний Восток и Африка) упал до $14 млрд ($25 млрд в 3q20). В APAC (Азиатско-тихоокеанском регионе) также снижение до $27 млрд, годом ранее было $32 млрд.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. suve |Акции Bank of America выросли на 4,5% на фоне сильных результатов

- 15 октября 2021, 10:52

- |

Bank of America (BAC) отчитался за 3 кв. 2021 г. (3Q21) вчера до открытия рынков. Чистая выручка (за вычетом процентных расходов) выросла на 11,9% г/г и составила $22,77 млрд. Скорректированная прибыль на 1 акцию с учётом возможного размытия (diluted EPS) $0,85 в сравнении с $0,51 за 3Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали чистую выручку $21,8 млрд и diluted EPS $0,71. Банк высвободил из резервов $1,1 млрд. Без учёта сокращения резервов EPS равен 73 центам.

Чистые процентные доходы выросли на 9,5% до $11,09 млрд. По сравнению со 2Q21 рост составил 8,4%. Депозиты $1,96 трлн, по итогам 2Q21 было $1,91 трлн. Кредитный портфель снизился на 3% г/г и составил $928 млрд. Резервы на потери по кредитам и лизингу составили $13,2 млрд или 1,4% от кредитного портфеля, в сравнении с 1,5% во 2Q21. Достаточность капитала 1 уровня 11,1% по сравнению с 11,9% годом ранее.

Средний размер портфеля ипотечных кредитов за квартал снизился на 9,2% г/г до $215,65 млрд. Средний размер задолженности по кредитным картам составил $75,6 млрд, что на 7% ниже, чем годом ранее. Средний размер портфеля кредитов населению сократился на 6% в сравнении с 3Q20, а портфель кредитов фирмам на 5%. Средний размер кредитного портфеля BofA снизился на 5,5% г/г до $920,5 млрд.

( Читать дальше )

Блог им. suve |Акции JPMorgan снизились на 2,64% после публикации отчёта

- 14 октября 2021, 09:04

- |

Банк JPMorgan Chase & Co. (JPM) вчера отчитался за 3 кв. 2021 г. (3Q21). Скорректированная чистая выручка (managed net revenue) выросла на 1,7% до $30,44 млрд. Чистая прибыль в расчёте на 1 акцию с учётом возможного размытия (Diluted EPS) $3,74 против $2,92 в 3Q20. Аналитики, опрошенные Refinitiv, в среднем прогнозировали чистую выручку $29,8 млрд и EPS $3. Рост чистой прибыли связан с высвобождением из резервов $2,1 млрд под потери по кредитам. Без учёта разовых факторов Diluted EPS равен $3,03. Рентабельность вещественного акционерного капитала (ROTCE) 22%.

Чистые процентные доходы прибавили 0,5% и составили $13,08 млрд. Непроцентные (noninterest) расходы выросли на 1,1% до $17,06 млрд (лучше ожиданий аналитиков), по результатам 2Q21 было $17,67 млрд. Кредитный портфель вырос на 5,5% до $1,045 трлн или на 0,35% кв/кв. Депозиты выросли на 20% до $2,4 трлн или на 4,2%. Достаточность капитала 1 уровня 12,9%.

Выручка корпоративно-инвестиционного банка (CIB) выросла на 7,4% до $12,4 млрд. Это 40,7% совокупной выручки JPMorgan. При этом комиссионные доходы инвестиционного банка взлетели на 50% до $3,3 млрд на фоне сохраняющейся M&A активности на фондовых рынках мира. В основном, за счёт вознаграждений за консультации (advisory), которые взлетели почти в 3 раза до $1,23 млрд. Выручка подразделения Fixed Income Markets упала на 20% и составила $3,7 млрд.

( Читать дальше )

Блог им. suve |General Dynamics представила два новых бизнес-джета Gulfstream

- 08 октября 2021, 17:58

- |

Исторически компания General Dynamics (GD) воспринимается в основном как производитель вооружения, на самом же деле компания является одним из мировых лидеров в производстве бизнес-джетов. Почти 15% от общей выручки компании приходится на продажу бизнес-джетов и их обслуживание. Согласно последним данным, General Dynamics обслуживает около 2 900 бизнес-джетов Gulfstream по всему миру.

4 октября Gulfstream Aerospace Corp. дочерняя компания General Dynamics представила сразу 2 новых модели своих бизнес-джетов Gulfstream — G400 и G800. Обе новинки оснащены самыми современными системами, в частности используется новейшая система управления Gulfstream Symmetry Flight Deck с сенсорным дисплеем. Новая климатическая система использует только чистый воздух, который не подвергается рециркуляции или повторной фильтрации. Новая система очистки воздуха позволяет удалить до 99,9% переносимых по воздуху бактерий, запахов и спор. Также на самолеты установлен один из лучших в классе ассистентов, позволяющий пилотам заблаговременно получать данные о возможном отклонении от взлетно-посадочной полосы. Ожидаемые сроки поставок самолетов первым заказчикам: G800 в 2023 г., G400 в 2025 г.

( Читать дальше )

Блог им. suve |Италия выбирает Airbus, а Boeing продолжает терпеть неудачи в противостоянии с конкурентом

- 07 октября 2021, 16:09

- |

C 15 октября этого года Alitalia – крупнейший итальянский авиаперевозчик прекращает обслуживание клиентов и останавливает все полеты. Этот день можно считать концом 74-х летней истории авиакомпании, которая вот-вот прекратит свое существование. Проблемы авиаперевозчика начались уже очень давно, почти 20 лет назад, с 2002 г. компания не получала прибыль. В 2017 г. компания перешла под государственное управление Италии, далее была пандемия, которая окончательно добила авиаперевозчика. В 2019 г. до пандемии авиакомпания летала по 81 направлению, выполняя около 3 600 рейсов еженедельно, годовой пассажиропоток был на уровне 21,3 млн.

На замену Alitalia итальянское правительство создает новую авиакомпанию Italia Trasporto Aereo, которая получит 52 самолета Airbus от Alitalia. В соответствии с планами итальянских чиновников, новый авиаперевозчик вскоре заменит большую часть этих самолетов на новые и увеличит свой флот в 2 раза к 2025 г. В качестве поставщика новых самолетов Italia Trasporto Aereo выбрала Airbus, соответственно Boeing (BA) снова уступила своему главному конкуренту. Вероятно маржинальность бизнеса Boeing не позволяет снижать цену на свои самолеты настолько, чтобы клиенты отдавали им предпочтение несмотря на все проблемы, которые в последние годы преследуют продукцию Boeing.

( Читать дальше )

Блог им. suve |Акции Lockheed Martin или как каждый может получить деньги от Пентагона

- 26 сентября 2021, 22:18

- |

В пятницу Lockheed Martin (LMT) объявила о нескольких решениях Совета директоров компании. В частности были повышены ежеквартальные дивиденды с $2,6 до $2,8 на 1 акцию, что соответствует увеличению квартальных выплат на 7,7%. Таким образом ожидаемая годовая дивидендная доходность составляет 3,2%, что очень достойно для сектора и в целом для широкого рынка, где дивидендная доходность едва доходит до 1,4%.

Совет директоров Lockheed Martin пошел по пути других компаний и увеличил программу обратного выкупа акций сразу на $5 млрд. С учетом этого увеличения общий объем buyback, авторизованный Советом директоров компании стал превышать $6 млрд. Срок действия программы buyback и объем выкупа акций с рынка будет определяться менеджментом компании. За первые 6 месяцев 2021 г. Lockheed Martin уже купила с рынка акций на $1,5 млрд, что соответствует примерно 1,55% от всех акций компании. Если предположить сохранение темпов покупки акций, то текущей программы хватит на 2 года.

( Читать дальше )

Блог им. suve |Закрываем часть позиции в ETF на финансовый сектор США

- 24 сентября 2021, 10:46

- |

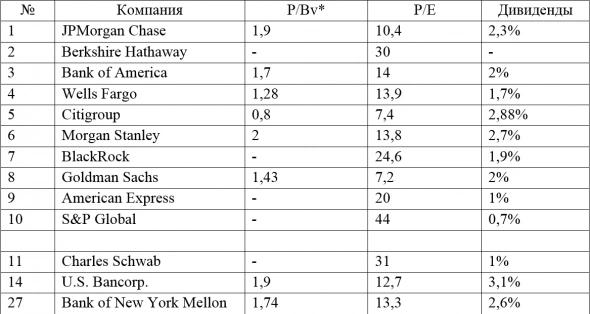

* Капитал 1 уровня

Повторим наши основные тезисы, которые мы писали в обзорах отчётности за 2Q21.

1) Из банковских акций можно покупать Citigroup, держать Wells Fargo и Goldman Sachs**. У этих компаний, на наш взгляд, сохраняется достаточный upside. Остальные финансовые корпорации можно держать в портфеле с пониманием, что 20%+ годовых от текущих уровней на них вряд ли можно заработать.

2) В связи с грядущим ростом ставки ФРС ритейл банки могут улучшить свои показатели по классическому кредитному бизнесу. Низкие или нулевые ставки этот бизнес убивают, т.к. не оставляют разницы между фондированием и ставками по кредитам. С другой стороны, на этот бизнес давит бурное развитие BNPL (сервисов с беспроцентной рассрочкой платежей).

( Читать дальше )

Блог им. suve |Геополитическая напряжённость между Китаем и Австралией поможет General Dynamics

- 22 сентября 2021, 12:31

- |

На прошлой неделе стало известно о заключении партнерства в оборонной сфере между США, Великобританией и Австралией в связи с увеличением влияния Китая в Юго-Восточной Азии и Океании. Цель партнерства: способствовать вооружению австралийского флота атомными подводными лодками (АПЛ). Партнерство ратифицировано первыми лицами стран, Джо Байден со стороны США, Борис Джонсон со стороны Великобритании и его коллега Скотт Моррисон со стороны Австралии. Как уточняют стороны, это будут атомные подводные лодки без ядерного оружия на борту.

Наиболее интересным является финансовая сторона такого сотрудничества. Западные аналитики отмечают, что это вероятно поставит крест на попытках Австралии договориться с французской Naval Group на строительство новых подлодок, сумма контракта оценивалась в размере $40 млрд. Наиболее вероятно, что эти средства теперь пойдут американскому производителю General Dynamics (GD), который сейчас обладает наиболее продвинутыми технологиями в области АПЛ. Другим бенефициаром можно назвать Huntington Ingalls Industries (HII), которая практически всегда является основным подрядчиком у General Dynamics Electric Boat.

( Читать дальше )

Блог им. suve |Boeing повысила свой долгосрочный прогноз спроса на самолеты

- 18 сентября 2021, 23:14

- |

Согласно актуальной модели, которую Boeing заложила в свой прогноз, в 2022 году ожидается возвращение внутренних перевозок к уровню 2019 г., по региональным и международным перевозкам восстановление ожидается к 2023 г. и 2024 г. соответственно.

В ближайшие 10 лет Boeing ожидает мировой спрос на коммерческие самолеты в размере 19 330, годом ранее прогноз спроса составлял 18 350 самолетов. Повышение среднесрочного прогноза стало возможно благодаря более успешному выходу из пандемии. В течение этого периода спрос на коммерческие самолеты, включая грузовые самолеты, а также оборонный сектор составит $9 трлн, что на $300 млрд больше, чем годом ранее.

( Читать дальше )

Блог им. suve |Lockheed Martin получила контракт на $6,6 млрд

- 17 сентября 2021, 12:30

- |

Министерство обороны США заключило контракт с Lockheed Martin (LMT) на $6,6 млрд, предусматривающий глобальное обслуживание и поддержку истребителей F-35. Контракт на техническое обслуживание F-35 заключен на 2021 финансовый год с возможностью продления на 2022 и 2023 гг.

Lockheed Martin согласно условиям контракта будет проводить не только техническое обслуживание истребителей F-35, но и заниматься такими вещами, как обслуживание мест базирования самолетов, обучение пилотов и обслуживающего персонала, управление цепочками поставок комплектующих и запчастей.

Пентагон и Lockheed Martin надеятся, что созданные в рамках контракта производственные мощности будут способствовать дальнейшему снижению стоимости программы F-35. Текущий план предполагает снижение стоимости программы F-35 на 40% в следующие 5 лет. Вероятно, такие показатели сделают эксплуатацию данного самолета более приемлемой для Министерства обороны США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс