SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |ФосАгро может выплатить за 2020 год 300 рублей на акцию - Фридом Финанс

- 09 ноября 2020, 16:50

- |

Данные чистой прибыли компании оказались существенно лучше нашего консенсуса, составив для скорректированного показателя 18,1 млрд руб. Ключевую сыграла в данном случае оптимизация издержек. На результат повлияло сокращение CAPEX до 8,8 млрд рублей (33% EBITDA) против 10,6 млрд рублей (50% EBITDA) годом ранее.

При этом прирост выручки отражает то, что статистика компании часто с запаздыванием отыгрывает улучшение рыночной конъюнктуры. После выхода данных за 3 квартал, прогнозы выручки на 2020 год, полученные на основе тренда и сезонности и с учетом улучшения конъюнктуры находятся на 15% ниже среднерыночных.

ФосАгро направит 82% FCF за 3 квартал на выплаты акционерам. Это 123 рубля на акцию. Уровень выплат превышает ориентир, обозначенный дивидендной политикой компании: при соотношении чистого долга к EBITDA выше 1,5х ФосАгро обещала распределять между акционерами менее 50% FCF.

ИК «Фридом Финанс»

При этом прирост выручки отражает то, что статистика компании часто с запаздыванием отыгрывает улучшение рыночной конъюнктуры. После выхода данных за 3 квартал, прогнозы выручки на 2020 год, полученные на основе тренда и сезонности и с учетом улучшения конъюнктуры находятся на 15% ниже среднерыночных.

ФосАгро направит 82% FCF за 3 квартал на выплаты акционерам. Это 123 рубля на акцию. Уровень выплат превышает ориентир, обозначенный дивидендной политикой компании: при соотношении чистого долга к EBITDA выше 1,5х ФосАгро обещала распределять между акционерами менее 50% FCF.

На этом фоне повышаем оценку чистой прибыли компании в 2020 году до 36,15 и прогнозный размер дивидендов за текущий год до 300 руб. При этом, оценка чистой прибыли на 2021 год несмотря на повышение, ниже оценки прибыли на 2021 г., составляет 27,2 млрд руб. Учитывая традиционно запаздывающее влияние улучшения рыночных факторов на финансовые показателе компании, ожидаем значимого роста её чистой рентабельности только в 2022 году.Осин Александр

Оценка справедливой стоимости компании на конец 2021 года повышена и составляет 3760,64 руб.

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 0 )

Новости рынков |Кризис повлиял на результаты Coca-Cola - Финам

- 09 ноября 2020, 15:57

- |

Американская компания Coca-Cola Company — крупнейший в мире производитель и поставщик концентратов, сиропов и безалкогольных напитков, а наиболее известным ее продуктом является одноименный напиток Coca-Cola. Кроме того, Coca-Cola частично или полностью владеет другими торговыми марками, как глобальными, так и региональными.

На сегодняшний день компания реализует свою продукцию более чем в 200 странах мира, а количество ее брендов превышает 500, при этом рыночная капитализация Coca-Cola составляет порядка $ 212,5 млрд.

Прошедший год был весьма успешным для компании — Coca-Cola удалось зафиксировать хорошие показатели по выручке и прибыли, а также увеличить свою долю на внутреннем рынке.

Дивидендная политика компании весьма успешна. С 1995 года размер квартальных дивидендов увеличился с $ 0,0550 на акцию до $ 0,41 на бумагу, при этом на сегодняшний день дивидендная доходность составляет 3,32%.

В текущем году компания Coca-Cola столкнулась с определенными трудностями в связи с пандемией COVID-19, и пока неизвестно, как долго будет сохраняться сложная эпидемиологическая ситуация в мире. И прибыль, и выручка компании демонстрировали значительное снижение в течение двух последних кварталов.

( Читать дальше )

На сегодняшний день компания реализует свою продукцию более чем в 200 странах мира, а количество ее брендов превышает 500, при этом рыночная капитализация Coca-Cola составляет порядка $ 212,5 млрд.

Прошедший год был весьма успешным для компании — Coca-Cola удалось зафиксировать хорошие показатели по выручке и прибыли, а также увеличить свою долю на внутреннем рынке.

Дивидендная политика компании весьма успешна. С 1995 года размер квартальных дивидендов увеличился с $ 0,0550 на акцию до $ 0,41 на бумагу, при этом на сегодняшний день дивидендная доходность составляет 3,32%.

В текущем году компания Coca-Cola столкнулась с определенными трудностями в связи с пандемией COVID-19, и пока неизвестно, как долго будет сохраняться сложная эпидемиологическая ситуация в мире. И прибыль, и выручка компании демонстрировали значительное снижение в течение двух последних кварталов.

( Читать дальше )

Новости рынков |ФосАгро сохраняет мягкую дивидендную политику, несмотря на кризис - Фридом Финанс

- 06 ноября 2020, 17:50

- |

За девять месяцев 2020 года «ФосАгро» нарастило производство фосфорсодержащих и азотных удобрений на 5% г/г, до 7,5 млн тонн. Доля этой продукции в выручке компании составляет 84% и 16%. Данные последней отчетности в очередной раз подтвердили эластичность спроса на продукцию «ФосАгро» в периоды шоков. Эта величина близка к средним за 2013-2019 годы значениям диапазона прироста продаж продукции компании в натуральном выражении, который в среднем равнялся 8,8% г/г. На минимуме рост был в 2015 году, в период шока на сырьевом рынке и кризиса на рынке деривативов, тогда эта величина составила сравнительно небольшие -3% г/г.

В первом полугодии выручка «ФосАгро» сократилась на 4%, до 241,7 млрд руб., на фоне снижения мировых цен на продукцию компании в первом квартале. Во втором и третьем квартале цены на удобрения активно восстанавливались.

В апреле-июне выручка «ФосАгро» выросла на 3,1% г/г и составила 59,9 млрд руб. благодаря усилению спроса на внешних рынках, позволившему увеличить экспортные продажи на 28,2%.

( Читать дальше )

В первом полугодии выручка «ФосАгро» сократилась на 4%, до 241,7 млрд руб., на фоне снижения мировых цен на продукцию компании в первом квартале. Во втором и третьем квартале цены на удобрения активно восстанавливались.

В апреле-июне выручка «ФосАгро» выросла на 3,1% г/г и составила 59,9 млрд руб. благодаря усилению спроса на внешних рынках, позволившему увеличить экспортные продажи на 28,2%.

( Читать дальше )

Новости рынков |Акции Сбербанка выглядят привлекательно в долгосрочной перспективе - КИТ Финанс Брокер

- 30 октября 2020, 17:47

- |

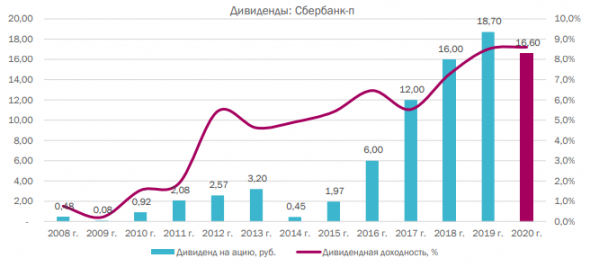

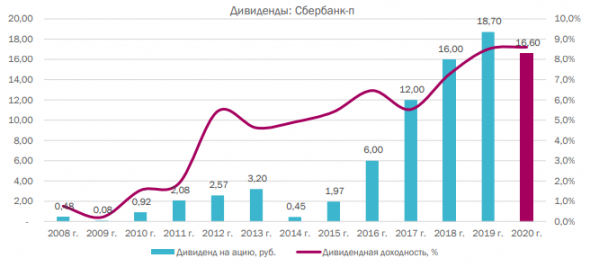

Сбербанк опубликовал финансовые результаты за 9 мес. 2020 г. по МСФО.

Чистая прибыль за январь – сентябрь снизилась на 11,8% по сравнению с аналогичным периодом прошлого года – до 558,6 млрд руб., несмотря на рост чистых комиссионных и процентных доходов на 13,1% и 12,7% соответственно.

Основанная причина снижения прибыли – создание резервов в размере 327,8 млрд руб. Банк заложил кредитный риск под невыплаты по кредитам со стороны физических и юридических лиц из-за влияния вызванных коронавирусом.

При этом, нужно отметить, что Сбербанк сообщил о рекордной чистой прибыли по итогам III кв. 2020 г., которая выросла в 1,7 раз — до 271,4 млрд руб. Снятие карантинных мер и отложенный спрос на фоне низких процентных ставках, привели к восстановлению деловой и потребительской активности в июле – сентябре 2020 г.

В результате, по нашим оценкам, дивиденд на оба типа акций Сбербанка составит 16,6 руб. Текущая дивидендная доходность по обыкновенным акциям составляет 8,1%, по «префам» – 8,6%.

( Читать дальше )

Чистая прибыль за январь – сентябрь снизилась на 11,8% по сравнению с аналогичным периодом прошлого года – до 558,6 млрд руб., несмотря на рост чистых комиссионных и процентных доходов на 13,1% и 12,7% соответственно.

Основанная причина снижения прибыли – создание резервов в размере 327,8 млрд руб. Банк заложил кредитный риск под невыплаты по кредитам со стороны физических и юридических лиц из-за влияния вызванных коронавирусом.

При этом, нужно отметить, что Сбербанк сообщил о рекордной чистой прибыли по итогам III кв. 2020 г., которая выросла в 1,7 раз — до 271,4 млрд руб. Снятие карантинных мер и отложенный спрос на фоне низких процентных ставках, привели к восстановлению деловой и потребительской активности в июле – сентябре 2020 г.

В результате, по нашим оценкам, дивиденд на оба типа акций Сбербанка составит 16,6 руб. Текущая дивидендная доходность по обыкновенным акциям составляет 8,1%, по «префам» – 8,6%.

( Читать дальше )

Новости рынков |Обновление стратегии и официальное объявление дивидендной политики - ключевые катализаторы роста акций М.видео - Альфа-Банк

- 28 октября 2020, 14:18

- |

«М.Видео» вчера представила операционные результаты за 3К20. Совокупные продажи выросли на 25,3% г/г, вернувшись в зону роста после временно слабого 2К20. Мы считаем, что улучшение продаж широко ожидалось на рынке после того, как компания сообщила о росте продаж на 30-20% г/г в июле-августе в ходе публикации финансовой отчетности за 1П20.

В то же время продолжающийся переход россиян на удаленную работу на фоне второй волны пандемии, вероятно, поддержит продажи в 4К20 (если не будет введен новый карантин по аналогии с апрелем-маем). В то же время позитивный эффект сильного роста в секторе жилой недвижимости на фоне льготных ставок по ипотеке, вероятно, начнет отражаться в продажах М.Видео в 2021, как мы считаем.

( Читать дальше )

В то же время продолжающийся переход россиян на удаленную работу на фоне второй волны пандемии, вероятно, поддержит продажи в 4К20 (если не будет введен новый карантин по аналогии с апрелем-маем). В то же время позитивный эффект сильного роста в секторе жилой недвижимости на фоне льготных ставок по ипотеке, вероятно, начнет отражаться в продажах М.Видео в 2021, как мы считаем.

Компания недавно объявила о дивидендных выплатах в размере 30 руб. на акцию (что эквивалентно 48% уровня 2019 и 100% скорректированной чистой прибыли по МСФО за 2020) при дивидендной доходности 4,4% (дата закрытия реестра назначена на 20 ноября). Обновление стратегии и официальное объявление дивидендной политики – ключевые краткосрочные катализаторы роста акций компании.Кипнис Евгений

( Читать дальше )

Новости рынков |Выручка Новатэка вырастет в 3 квартале на 17% - до 169 млрд рублей - Газпромбанк

- 27 октября 2020, 15:23

- |

«НОВАТЭК» планирует опубликовать результаты за третий квартал 2020 года по МСФО 28 октября, на следующий день состоится телефонная конференция.

EBITDA дочерних компаний вырастет на 29% кв/кв. Мы считаем, что результаты «НОВАТЭКа» в 3К20 будут лучше, чем кварталом ранее, благодаря восстановлению цен на сырьевых рынках. Цена нефти марки Brent, которая в основном влияет на выручку «НОВАТЭКа» от реализации жидких углеводородов и выручку проекта «Ямал СПГ», увеличилась на 36% кв/кв до 42,7 долл./барр. в 3К20, спотовая цена газа (TTF) выросла на 80% кв/кв до 2,7 долл./млн БТЕ.

Объем продаж СПГ непосредственно «НОВАТЭКом» сократился на 11% кв/кв и на 28% г/г до 2,2 млрд куб. м в связи с ростом продаж СПГ в рамках долгосрочных контрактов проекта «Ямал СПГ», который не консолидируется в отчетности «НОВАТЭКа».

В результате мы ожидаем роста выручки «НОВАТЭКа» в 3К20 на 17% кв/кв до 169 млрд руб. (2,3 млрд долл.), а нормализованной EBITDA1 дочерних компаний – на 29% кв/кв до 49 млрд руб. (0,7 млрд долл.). EBITDA Ямал СПГ, по нашим оценкам, увеличится на 17% кв/кв до 28 млрд руб., а совокупная EBITDA – до 90 млрд руб. (1,2 млрд долл.), что на 26% выше уровня 2К20.

( Читать дальше )

EBITDA дочерних компаний вырастет на 29% кв/кв. Мы считаем, что результаты «НОВАТЭКа» в 3К20 будут лучше, чем кварталом ранее, благодаря восстановлению цен на сырьевых рынках. Цена нефти марки Brent, которая в основном влияет на выручку «НОВАТЭКа» от реализации жидких углеводородов и выручку проекта «Ямал СПГ», увеличилась на 36% кв/кв до 42,7 долл./барр. в 3К20, спотовая цена газа (TTF) выросла на 80% кв/кв до 2,7 долл./млн БТЕ.

Объем продаж СПГ непосредственно «НОВАТЭКом» сократился на 11% кв/кв и на 28% г/г до 2,2 млрд куб. м в связи с ростом продаж СПГ в рамках долгосрочных контрактов проекта «Ямал СПГ», который не консолидируется в отчетности «НОВАТЭКа».

В результате мы ожидаем роста выручки «НОВАТЭКа» в 3К20 на 17% кв/кв до 169 млрд руб. (2,3 млрд долл.), а нормализованной EBITDA1 дочерних компаний – на 29% кв/кв до 49 млрд руб. (0,7 млрд долл.). EBITDA Ямал СПГ, по нашим оценкам, увеличится на 17% кв/кв до 28 млрд руб., а совокупная EBITDA – до 90 млрд руб. (1,2 млрд долл.), что на 26% выше уровня 2К20.

( Читать дальше )

Новости рынков |На взлетной полосе IPO Самолет - Финам

- 21 октября 2020, 20:54

- |

Инвестиционное резюме

Самолет — один из крупнейших российских девелоперов, который создает современные городские кварталы и является лидером комплексного освоения территорий в Московском регионе. Финансовые и операционные результаты компании отражают рост бизнеса. Самолет намерен увеличить к 2024 году количество активных проектов до 23 и ввести порядка 1,8 млн кв. м в эксплуатацию. Анализ стоимости по мультипликаторам транслирует оценку капитализации в 59,4 млрд руб., а стоимость бизнеса (EV) в 73,4 млрд руб., что подразумевает оценку в 9,5х EBITDA LTM и 7,9х EBITDA 2020П. Ключевые факты IPO

Название компании: Самолет

Дата IPO: 4К 2020 г.

Индустрия: девелопмент жилой недвижимости

Объем размещения: 5,1% уставного капитала. Финансирование компания направит на покупку новых участков и финансирование начала строительства уже входящих в портфель проектов. Предполагается, что доля акций после IPO в свободном обращении составит 5% от увеличенного акционерного капитала.

( Читать дальше )

Самолет — один из крупнейших российских девелоперов, который создает современные городские кварталы и является лидером комплексного освоения территорий в Московском регионе. Финансовые и операционные результаты компании отражают рост бизнеса. Самолет намерен увеличить к 2024 году количество активных проектов до 23 и ввести порядка 1,8 млн кв. м в эксплуатацию. Анализ стоимости по мультипликаторам транслирует оценку капитализации в 59,4 млрд руб., а стоимость бизнеса (EV) в 73,4 млрд руб., что подразумевает оценку в 9,5х EBITDA LTM и 7,9х EBITDA 2020П. Ключевые факты IPO

Название компании: Самолет

Дата IPO: 4К 2020 г.

Индустрия: девелопмент жилой недвижимости

Объем размещения: 5,1% уставного капитала. Финансирование компания направит на покупку новых участков и финансирование начала строительства уже входящих в портфель проектов. Предполагается, что доля акций после IPO в свободном обращении составит 5% от увеличенного акционерного капитала.

( Читать дальше )

Новости рынков |Ожидаемая дивидендная доходность Русгидро составляет 5,6% - Промсвязьбанк

- 21 октября 2020, 13:23

- |

СД РусГидро до конца года рассмотрит новую стратегию компании, дивидендная политика останется без изменений

Совет директоров РусГидро до конца 2020 г. рассмотрит новую стратегию компании, говорится в презентации энергохолдинга для инвесторов. Выплаты акционерам будут производиться в соответствии с дивидендной политикой, дополнительные выплаты не ожидаются, следует из презентации.

Совет директоров РусГидро до конца 2020 г. рассмотрит новую стратегию компании, говорится в презентации энергохолдинга для инвесторов. Выплаты акционерам будут производиться в соответствии с дивидендной политикой, дополнительные выплаты не ожидаются, следует из презентации.

Новость по поводу новой стратегии повысила интерес к акциям компании, которые на Московкой бирже прибавили 4,2%. Однако ключевым моментом является приверженность РусГидро действующей дивидендной политики, согласно которой компания выплачивает своим акционерам 50% чистой прибыли по МСФО по итогам года, но не менее чем среднее значение за предыдущие три года, что повышает предсказуемость выплат акционерам. Ожидаемая дивидендная доходность составляет 5,6%. Мы рекомендуем держать акции компании с целевой ценой 0,726 руб./акция.Промсвязьбанк

Новости рынков |Целевая капитализация ГК Самолет достигает 52 млрд рублей - Финам

- 15 октября 2020, 18:00

- |

В настоящий момент недвижимость сохраняет интерес покупателей на фоне снижения ипотечных ставок и государственных программ поддержки.

«Самолет», в свою очередь, занимает 2-е место в Московском регионе по объему проданных площадей жилой недвижимости с долей рынка в 6%, а земельный банк компании превышает 15 млн кв. м. В первом полугодии 2020 года чистая прибыль компании выросла на 40% и достигла 688 млн руб., а общая площадь выведенной в продажу недвижимости увеличилась на 54,3% и составила 248,56 тыс. кв. м.

«Самолет» утвердил новую дивидендную политику, согласно которой при коэффициенте долговой нагрузки чистый долг/скорректированная EBITDA менее 1,0x на выплату дивидендов будет направлено не менее 50% чистой прибыли предыдущего финансового периода по МСФО. При чистом долге 1,0-2,0х скорр. EBITDA — не менее 33%. При этом при любой долговой нагрузке сумма дивидендов составит не менее 5 млрд рублей. Первые выплаты планируется произвести в 2021 году.

( Читать дальше )

«Самолет», в свою очередь, занимает 2-е место в Московском регионе по объему проданных площадей жилой недвижимости с долей рынка в 6%, а земельный банк компании превышает 15 млн кв. м. В первом полугодии 2020 года чистая прибыль компании выросла на 40% и достигла 688 млн руб., а общая площадь выведенной в продажу недвижимости увеличилась на 54,3% и составила 248,56 тыс. кв. м.

«Самолет» утвердил новую дивидендную политику, согласно которой при коэффициенте долговой нагрузки чистый долг/скорректированная EBITDA менее 1,0x на выплату дивидендов будет направлено не менее 50% чистой прибыли предыдущего финансового периода по МСФО. При чистом долге 1,0-2,0х скорр. EBITDA — не менее 33%. При этом при любой долговой нагрузке сумма дивидендов составит не менее 5 млрд рублей. Первые выплаты планируется произвести в 2021 году.

По нашим предварительным оценкам, целевая капитализация «Самолета» достигает порядка 52 млрд рублей.Пырьева Наталия

( Читать дальше )

Новости рынков |Сильные результаты Эталона позитивно отразятся на котировках группы - Sberbank CIB

- 15 октября 2020, 17:25

- |

ГК «Эталон» провела телефонную конференцию в связи с публикацией операционных результатов за 3К20 и 9М20. Ниже приводятся ее основные моменты.

Мы считаем результаты сильными. За 9М20 продажи (по площади) упали на 19%, а за 3К20 — выросли на 10% относительно аналогичного периода прошлого года. В денежном выражении выручка снизилась только на 4% за 9М20 и увеличилась на 40% в 3К20 по сравнению с аналогичным периодом прошлого года. Средние цены повысились в 3К20 на 27% относительно 3К19 до 159,4 тыс. руб./кв. м, а средняя цена реализации квартир выросла на 21% до 186,3 тыс. руб./кв. м благодаря конъюнктуре рынка и алгоритму динамического ценообразования.

Снижение ставок по ипотеке, а также программа субсидирования ипотеки оказывают поддержку рынку в целом. Число подписанных ипотечных контрактов в 3К20 выросло на 35% до 1 260, а доля ипотеки в совокупных продажах достигла 47% (64% — по квартирам).

Алгоритм динамического ценообразования описывается как инструмент, разработанный для сбора информации по рынку и корректировки цен реализации группы, чтобы максимизировать цены и рентабельность. Например, алгоритм проверяет по открытым источникам текущее предложение в определенном районе, и, если оно невелико, цены корректируются соответствующим образом (повышаются соразмерно дефициту предложения).

( Читать дальше )

Мы считаем результаты сильными. За 9М20 продажи (по площади) упали на 19%, а за 3К20 — выросли на 10% относительно аналогичного периода прошлого года. В денежном выражении выручка снизилась только на 4% за 9М20 и увеличилась на 40% в 3К20 по сравнению с аналогичным периодом прошлого года. Средние цены повысились в 3К20 на 27% относительно 3К19 до 159,4 тыс. руб./кв. м, а средняя цена реализации квартир выросла на 21% до 186,3 тыс. руб./кв. м благодаря конъюнктуре рынка и алгоритму динамического ценообразования.

Снижение ставок по ипотеке, а также программа субсидирования ипотеки оказывают поддержку рынку в целом. Число подписанных ипотечных контрактов в 3К20 выросло на 35% до 1 260, а доля ипотеки в совокупных продажах достигла 47% (64% — по квартирам).

Алгоритм динамического ценообразования описывается как инструмент, разработанный для сбора информации по рынку и корректировки цен реализации группы, чтобы максимизировать цены и рентабельность. Например, алгоритм проверяет по открытым источникам текущее предложение в определенном районе, и, если оно невелико, цены корректируются соответствующим образом (повышаются соразмерно дефициту предложения).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс