SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Результаты Окей нейтральны - в целом в рамках общих трендов в секторе ритейла - Атон

- 29 апреля 2021, 15:56

- |

О’КЕЙ опубликовал операционные результаты за 1К20

Чистая розничная выручка О'КЕЙ выросла на 1.9% г/г до 43.2 млрд руб. за счет роста в сегменте дискаунтеров ДА! (+27.0% до 7.2 млрд руб.). Выручка гипермаркетов упала на 2% до 36.0 млрд руб. из-за эффекта высокой базы. Сопоставимые продажи Группы остались практически без изменений (-0.3%) на фоне снижения трафика на 11.7% и роста среднего чека на 13.0%. Онлайн-продажи подскочили на 110.6% и составили 2.7% от чистой розничной выручки.

Чистая розничная выручка О'КЕЙ выросла на 1.9% г/г до 43.2 млрд руб. за счет роста в сегменте дискаунтеров ДА! (+27.0% до 7.2 млрд руб.). Выручка гипермаркетов упала на 2% до 36.0 млрд руб. из-за эффекта высокой базы. Сопоставимые продажи Группы остались практически без изменений (-0.3%) на фоне снижения трафика на 11.7% и роста среднего чека на 13.0%. Онлайн-продажи подскочили на 110.6% и составили 2.7% от чистой розничной выручки.

Мы считаем результаты нейтральными — в целом в рамках общих трендов в секторе ритейла. Дискаунтеры и онлайн-сегмент остаются драйверами роста О'КЕЙ, в то время как ключевой сегмент гипермаркетов продолжает испытывать трудности.Атон

- комментировать

- Комментарии ( 0 )

Новости рынков |Сбербанк отчитается сегодня, 29 апреля и проведет телеконференцию - Атон

- 29 апреля 2021, 15:50

- |

Сегодня, 29 апреля, Сбербанк должен представить результаты за 1К21 года по МСФО.

Мы ожидаем исключительно высоких результатов, чтоб обусловлено восстановлением экономики и эффектом низкой базы предыдущего года. Согласно усредненному консенсус-прогнозу аналитиков, подготовленному банком, чистая прибыль оценивается в 257 млрд руб. (+113% г/г), что предполагает аннуализированный RoE на уровне 20%. Чистый процентный доход прогнозируется на уровне 421.6 млрд руб. (+13% г/г) вследствие роста чистого кредитного портфеля на 17%, в то время как чистый комиссионный доход, как ожидается, увеличится на 7% г/г до 135 млрд руб. за счет улучшения транзакционной активности. Операционные расходы, по прогнозам, составят 186 млрд руб. (+10% г/г). Общая стоимость риска прогнозируется на уровне 1.0%.

Телеконференция состоится 29 апреля в 17:00 МСК. Телефоны для подключения: ++7 495 213 1767; +44 (0)330 336 9126; ID: 4081823 (по-английски)., 9019267 (по-русски).

Мы ожидаем исключительно высоких результатов, чтоб обусловлено восстановлением экономики и эффектом низкой базы предыдущего года. Согласно усредненному консенсус-прогнозу аналитиков, подготовленному банком, чистая прибыль оценивается в 257 млрд руб. (+113% г/г), что предполагает аннуализированный RoE на уровне 20%. Чистый процентный доход прогнозируется на уровне 421.6 млрд руб. (+13% г/г) вследствие роста чистого кредитного портфеля на 17%, в то время как чистый комиссионный доход, как ожидается, увеличится на 7% г/г до 135 млрд руб. за счет улучшения транзакционной активности. Операционные расходы, по прогнозам, составят 186 млрд руб. (+10% г/г). Общая стоимость риска прогнозируется на уровне 1.0%.

Наши прогнозы в данном случае близки к консенсус-оценкам. Мы ожидаем, что рынок положительно отреагирует на результаты банка.Атон

Телеконференция состоится 29 апреля в 17:00 МСК. Телефоны для подключения: ++7 495 213 1767; +44 (0)330 336 9126; ID: 4081823 (по-английски)., 9019267 (по-русски).

Новости рынков |Операционные результаты Евраза оказались хуже ожиданий из-за внеплановых ремонтов - Атон

- 29 апреля 2021, 15:43

- |

Евраз опубликовал операционные результаты за 1К21

Консолидированное производство стали упало на 1.7% кв/кв, в основном из-за незапланированного простоя агломашины на ЕВРАЗ ЗСМК. Общий объем продаж стальной продукции снизился на 9.9% кв/кв, преимущественно из-за падения продаж полуфабрикатов на фоне снижения доступности стали из-за снижения объемов производства чугуна, а также сезонного сокращения продаж строительного проката и локального снижения спроса на рельсы в России. Общий объем производства рядового коксующегося угля увеличился на 7.8% кв/кв, а производство концентрата коксующегося угля выросло на 3.6% кв/кв. Продажи железорудной продукции внешним потребителям упали на 30.1% кв/кв.

Консолидированное производство стали упало на 1.7% кв/кв, в основном из-за незапланированного простоя агломашины на ЕВРАЗ ЗСМК. Общий объем продаж стальной продукции снизился на 9.9% кв/кв, преимущественно из-за падения продаж полуфабрикатов на фоне снижения доступности стали из-за снижения объемов производства чугуна, а также сезонного сокращения продаж строительного проката и локального снижения спроса на рельсы в России. Общий объем производства рядового коксующегося угля увеличился на 7.8% кв/кв, а производство концентрата коксующегося угля выросло на 3.6% кв/кв. Продажи железорудной продукции внешним потребителям упали на 30.1% кв/кв.

Результаты ЕВРАЗа оказались несколько хуже ожиданий из-за внеплановых ремонтов, которые должны быть завершены во 2К21, согласно прогнозу компании. В целом прогноз на 2К21 смешанный: производство стали должно немного увеличиться в России и остаться неизменным в США, а производство коксующегося угля должно сократиться. Мы сохраняем наш рейтинг НЕЙТРАЛЬНО по ЕВРАЗу, полагая, что продажа угольных активов почти полностью учтена в цене. ЕВРАЗ торгуется с консенсус-мультипликатором EV/EBITDA 2021П 4.9х против 5.3х и 5.2х у Северстали и НЛМК соответственно.Атон

Новости рынков |Дивидендная доходность Алроса оценивается в 8,7% - Атон

- 29 апреля 2021, 15:35

- |

Совет директоров Алроса рекомендовал дивиденды в размере 9.54 руб. на акцию

Совет директоров рекомендовал распределить в качестве дивидендов за 2П20 70.3 млрд руб., что на 47% выше выплаты за весь 2019. Общий размер выплаты соответствует 80% свободного денежного потока компании за период — в рамках дивидендной политики, предполагающей выплату 70-100% FCF, если соотношение чистый долг/EBITDA остается в диапазоне 0.0-1.0x. На конец 2020 соотношение чистый долг/EBITDA составило 0.4x.

Совет директоров рекомендовал распределить в качестве дивидендов за 2П20 70.3 млрд руб., что на 47% выше выплаты за весь 2019. Общий размер выплаты соответствует 80% свободного денежного потока компании за период — в рамках дивидендной политики, предполагающей выплату 70-100% FCF, если соотношение чистый долг/EBITDA остается в диапазоне 0.0-1.0x. На конец 2020 соотношение чистый долг/EBITDA составило 0.4x.

Дивидендная доходность в 8.7% — одна из самых высоких по промежуточным дивидендам в секторе. Выплата ниже 100% понятна, учитывая отрицательный FCF в 1П20. Мы ожидаем, что высокие дивиденды сохранятся в 2021 на фоне продолжающегося сокращения запасов (т.е. высвобождения оборотного капитала). Наш рейтинг НЕЙТРАЛЬНО связан с дорогой оценкой — АЛРОСА торгуется с консенсус-мультипликатором EV/EBITDA 2021П 6.6x против ее собственного среднего 5-летнего значения 5.5x.Атон

Новости рынков |Возможный размер дивидендов Татнефти оказался ниже ожиданий рынка - Атон

- 29 апреля 2021, 15:28

- |

Совет директоров Татнефти рекомендовал дивиденды за 2020 с доходностью 4%

Вчера совет директоров Татнефти рекомендовал выплатить дивиденды за 2020 в размере 22.24 руб. на акцию (с доходностью 4%). Эта сумма включает в себя промежуточные дивиденды в размере 9.94 рубля на акцию, а финальный дивиденд составит 12.3 руб. на акцию (с доходностью 2%). Компания 25 июня проведет ГОСА. Дата закрытия реестра акционеров, имеющих право на дивиденды — 9 июля.

Вчера совет директоров Татнефти рекомендовал выплатить дивиденды за 2020 в размере 22.24 руб. на акцию (с доходностью 4%). Эта сумма включает в себя промежуточные дивиденды в размере 9.94 рубля на акцию, а финальный дивиденд составит 12.3 руб. на акцию (с доходностью 2%). Компания 25 июня проведет ГОСА. Дата закрытия реестра акционеров, имеющих право на дивиденды — 9 июля.

Группа объявила минимальный уровень дивидендов, допустимый в рамках дивидендной политики (предусматривающей выплату минимум 50% ЧП), что на 28% ниже ожиданий рынка. Поэтому рынок воспринял данную новость негативно — акции упали на 7%.Атон

Новости рынков |Fix Price - недешевая сеть дешевых товаров - Финам

- 28 апреля 2021, 23:23

- |

Fix Price — крупнейшая в РФ сеть магазинов фиксированных цен, фокусирующаяся на товарах с низкими ценами. Компания является единственным крупным ретейлером, 100% ассортимента которого имеет ценник менее 300 руб.

Мы рекомендуем «Держать» акции Fix Price с целевой ценой 763,4 руб. Потенциал в перспективе 12 мес. составляет 6,5%.

* Fix Price — монополист в сегменте магазинов фиксированных цен в РФ, занимающий 93% рынка.

* Последние три года компания показывает впечатляющие темпы роста: сопоставимые продажи увеличивались двузначными темпами, а выручка с 2018 года выросла на 75%.

* Fix Price имеет тенденцию выплачивать в качестве дивидендов около или даже более 100% FCF, хотя дивидендная политика предполагает выплату только 50% прибыли по МСФО. Если данная тенденция продолжится, дивидендная доходность по итогам 2021 года может составить 5,5% — неплохое значение для растущей компании, хоть и низкое по меркам российского ретейла.

ИК «Финам»

Мы рекомендуем «Держать» акции Fix Price с целевой ценой 763,4 руб. Потенциал в перспективе 12 мес. составляет 6,5%.

* Fix Price — монополист в сегменте магазинов фиксированных цен в РФ, занимающий 93% рынка.

* Последние три года компания показывает впечатляющие темпы роста: сопоставимые продажи увеличивались двузначными темпами, а выручка с 2018 года выросла на 75%.

* Fix Price имеет тенденцию выплачивать в качестве дивидендов около или даже более 100% FCF, хотя дивидендная политика предполагает выплату только 50% прибыли по МСФО. Если данная тенденция продолжится, дивидендная доходность по итогам 2021 года может составить 5,5% — неплохое значение для растущей компании, хоть и низкое по меркам российского ретейла.

Оценка Fix Price соответствует высоким темпам роста компании — мультипликаторы значительно выше, чем у российских ретейлеров, и близки к международным аналогам, что ограничивает потенциал роста.Кауфман Сергей

ИК «Финам»

Новости рынков |Boeing уменьшила квартальный убыток - Финам

- 28 апреля 2021, 23:13

- |

Ведущая мировая авиакосмическая корпорация и крупнейший производитель пассажирских самолетов Boeing, акции которого находятся у нас в покрытии, представил финансовые результаты за первый квартал 2021 года. Чистый убыток компании в отчетном периоде уменьшился благодаря росту поставок коммерческих самолетов после возвращения в эксплуатацию лайнеров 737 MAX и составил $561 млн или $1,53 на акцию по сравнению с убытком в $641 млн или $1,70 на бумагу годом ранее, в то время как аналитики в среднем ожидали убыток в размере $1,17 на акцию.

Выручка Boeing в первом квартале снизилась на 10% г/г до $15,2 млрд, но оказалась лучше консенсус-прогноза в $14,38 млрд.

При этом доходы подразделения Commercial Airplane Segment в минувшем квартале сократились на 31% г/г до $4,27 млрд, что было обусловлено снижением поставок 787 Dreamliner, но частично компенсировано ростом поставок 737 MAX. Поставки коммерческих самолетов Boeing в отчетном периоде увеличились на 54% г/г до 77 самолетов, а также компания получила заказы на 100 самолетов 737 MAX от Southwest Airlines, 25 самолетов 737 MAX от United Airlines, 23 самолета 737 от Alaska Airlines и четыре грузовых самолета 747 от Atlas Air. Отметим, что аналитики ожидали выручку сегмента коммерческой авиации на уровне $5,09 млрд.

Выручка подразделения Boeing Defense, Space & Security увеличилась на 19% г/г до $7,2 млрд, оказавшись лучше рыночных ожиданий в $6,35 млрд, а выручка Global Services уменьшилась на 19% г/г до $3,7 млрд против среднего прогноза аналитиков в $3,87 млрд.

Исполнительный директор Boeing Дэвид Кэлхун в ходе пресс-конференции заявил, что 2021 год станет переломным для отрасли, поскольку массовая вакцинация ускоряется, а команда Boeing совместно с американским правительством и другими представителями промышленного сектора работает над тем, чтобы обеспечить устойчивое восстановление активности после кризиса, вызванного пандемией коронавируса.

ГК «Финам»

Выручка Boeing в первом квартале снизилась на 10% г/г до $15,2 млрд, но оказалась лучше консенсус-прогноза в $14,38 млрд.

При этом доходы подразделения Commercial Airplane Segment в минувшем квартале сократились на 31% г/г до $4,27 млрд, что было обусловлено снижением поставок 787 Dreamliner, но частично компенсировано ростом поставок 737 MAX. Поставки коммерческих самолетов Boeing в отчетном периоде увеличились на 54% г/г до 77 самолетов, а также компания получила заказы на 100 самолетов 737 MAX от Southwest Airlines, 25 самолетов 737 MAX от United Airlines, 23 самолета 737 от Alaska Airlines и четыре грузовых самолета 747 от Atlas Air. Отметим, что аналитики ожидали выручку сегмента коммерческой авиации на уровне $5,09 млрд.

Выручка подразделения Boeing Defense, Space & Security увеличилась на 19% г/г до $7,2 млрд, оказавшись лучше рыночных ожиданий в $6,35 млрд, а выручка Global Services уменьшилась на 19% г/г до $3,7 млрд против среднего прогноза аналитиков в $3,87 млрд.

Исполнительный директор Boeing Дэвид Кэлхун в ходе пресс-конференции заявил, что 2021 год станет переломным для отрасли, поскольку массовая вакцинация ускоряется, а команда Boeing совместно с американским правительством и другими представителями промышленного сектора работает над тем, чтобы обеспечить устойчивое восстановление активности после кризиса, вызванного пандемией коронавируса.

C момента выхода в декабре 2020 года рекомендации «держать» акции Boeing почти достигли установленной нами целевой цены в $250 и сейчас торгуются на уровне $242, принеся инвесторам доходность порядка 12%.Пырьева Наталия

ГК «Финам»

Новости рынков |Visa ожидают лучшие времена - Фридом Финанс

- 28 апреля 2021, 23:01

- |

Результаты Visa за 2 квартал 2021 финансового года, опубликованные после закрытия рынка в США, продемонстрировали стабильность показателей. Выручка составила $5,7 млрд, как и во втором квартале прошлого года, снизившись лишь номинально на 2%. Чистая прибыль (скорректированная) без учета GAAP снизилась также на 2% и составила $3,0 млрд, или $1,38 на акцию. С другой стороны, общий объем платежей вырос на 5% в годовом исчислении.

Оба показателя оказались лучше консенсус-прогноза. В самой компании Visa ожидали выручку в размере $5,55 млрд и скорректированную чистую прибыль $1,27 на акцию.

Для нас важно, что показатели выросли бы сильнее, если бы не общий объем трансграничных платежей, который упал на 11% во втором квартале. Но в целом это не удивительно, учитывая резкое сокращение числа международных поездок во время пандемии.

ИК «Фридом Финанс»

Драйвером восстановления станет рост количества транзакций по кредитным картам, который уже начал проявляться. При этом транзакционная активность по дебетовым картам и в сфере электронной коммерции «оставалась на очень хорошем уровне».

Несмотря на то, что компания отказалась представить прогнозы на текущий квартал и финансовый год, сославшись на сохраняющуюся неопределенность в мировой экономике, акции на постмаркете выросли более чем на 1%. В долгосрочной перспективе компания сильно зависит от сохранения глобального экономического роста, в случае поэтапного восстановления экономики целью бумаг станет $316 за акцию.

Оба показателя оказались лучше консенсус-прогноза. В самой компании Visa ожидали выручку в размере $5,55 млрд и скорректированную чистую прибыль $1,27 на акцию.

Для нас важно, что показатели выросли бы сильнее, если бы не общий объем трансграничных платежей, который упал на 11% во втором квартале. Но в целом это не удивительно, учитывая резкое сокращение числа международных поездок во время пандемии.

Считаем, что, как и ряд других крупных компаний в США, Visa ожидают лучшие времена. В отчете о прибылях и убытках упоминается, что «восстановление идет полным ходом на ряде ключевых рынков по всему миру».Миронюк Евгений

ИК «Фридом Финанс»

Драйвером восстановления станет рост количества транзакций по кредитным картам, который уже начал проявляться. При этом транзакционная активность по дебетовым картам и в сфере электронной коммерции «оставалась на очень хорошем уровне».

Несмотря на то, что компания отказалась представить прогнозы на текущий квартал и финансовый год, сославшись на сохраняющуюся неопределенность в мировой экономике, акции на постмаркете выросли более чем на 1%. В долгосрочной перспективе компания сильно зависит от сохранения глобального экономического роста, в случае поэтапного восстановления экономики целью бумаг станет $316 за акцию.

Новости рынков |Яндекс опубликовал сильные результаты - Атон

- 28 апреля 2021, 22:48

- |

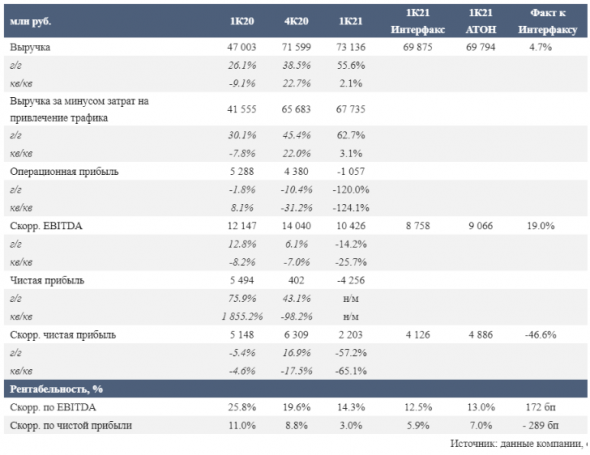

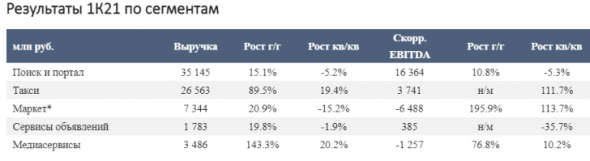

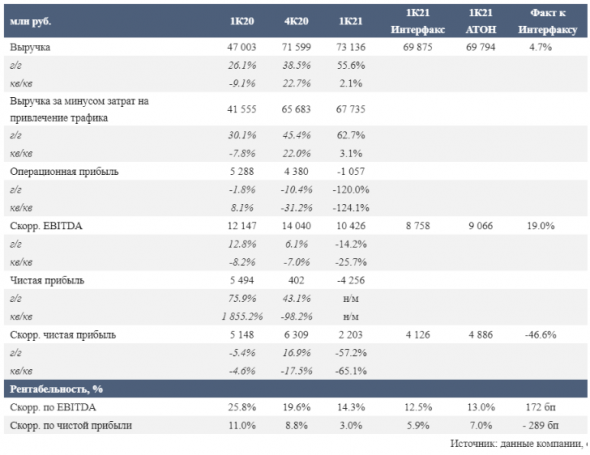

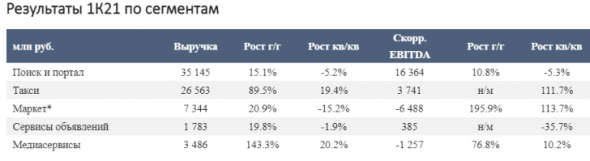

«Яндекс» опубликовал сильные результаты – выручка и скорректированная EBITDA составили 73.1 млрд руб. (+55.6% г/г) и 10.4 млрд руб. (-14.2% г/г) и превысили консенсус Интерфакса на 4.7% и 19.0% соответственно. Выручка была поддержана сильными показателями сегментов Такси и Поиск и портал. Скорректированную EBITDA потянули вниз инвестиции в электронную коммерцию.

Все вертикали продемонстрировали улучшение операционной динамики. Доля «Яндекса» на российском поисковом рынке достигла 60.0% (+190 бп против 1К20); число поездок сервиса Такси выросло на 24% г/г; переход Маркета на модель сторонних продаж (3P) идет полным ходом (доля сторонних продавцов в валовой стоимости товаров составила 66% против 46% в 1К20).

«Атон»

Обзор финансовых результатов

Все вертикали продемонстрировали улучшение операционной динамики. Доля «Яндекса» на российском поисковом рынке достигла 60.0% (+190 бп против 1К20); число поездок сервиса Такси выросло на 24% г/г; переход Маркета на модель сторонних продаж (3P) идет полным ходом (доля сторонних продавцов в валовой стоимости товаров составила 66% против 46% в 1К20).

Мы приветствуем повышение прогноза «Яндекса» на 2021 год и подтверждаем наш рейтинг ВЫШЕ РЫНКА, ожидая дальнейшего развития новых вертикалей.Дима Виктор

«Атон»

Обзор финансовых результатов

Новости рынков |Финрезультаты Новатэка нейтральны для акций компании - Атон

- 28 апреля 2021, 22:33

- |

Результаты НОВАТЭКа были поддержаны улучшением макроэкономической и ценовой конъюнктуры и в целом совпали с нашими ожиданиями и ожиданиями рынка.

FCF Группы вернулся в плюс, достигнув высокого показателя 31.8 млрд руб. на фоне роста ДП от операционной деятельности (+24% кв/кв), а также сезонного снижения капзатрат (-33% кв/кв).

Завтра НОВАТЭК проведет телеконференцию, в ходе которой мы сконцентрируемся на моментах, касающихся хода реализации основных проектов, а также на комментариях к объявленным сегодня сделкам — договорах купли-продажи на весь объем СПГ Арктик СПГ-2 со всеми участниками проекта и базовых условиях соглашения с TOTAL о покупке 10% доли участия в ООО «Арктическая Перевалка».

Федорова Мария

«Атон»

Вместе с тем, позитивный эффект роста цен был частично нивелирован снижением добычи кв/кв (добыча природного газа -2.5% кв/кв, добыча жидких углеводородов -3.6% кв/кв). Нормализованная EBITDA дочерних компаний достигла 76.6 млрд руб. (+13% кв/кв) — на 2% выше прогноза АТОНа и на 3% выше консенсус-прогноза, при этом рентабельность EBITDA увеличилась на 0.5 пп до 31.3%. Нормализованная EBITDA, включая доли в СП, выросла на 14% кв/кв, составив 143.8 млрд руб. (на 1% выше прогнозов АТОНа) при сильной динамике Ямал СПГ (вклад которого вырос на 14.6% кв/кв). Прибыль, причитающаяся акционерам НОВАТЭКа, составила 65.2 млрд руб., увеличившись на 49% кв/кв (в рамках оценок АТОНа). Без учета эффекта курсовых разниц, чистая прибыль выросла более чем в два раза кв/кв и составила 75.8 млрд руб. (против 35.7 млрд руб. в 4К20).

FCF достиг 31.8 млрд руб. Рост чистых ДС от операционной деятельности (+24% кв/кв) был поддержан незначительными изменениями оборотного капитала (эффект от изменений оборотного капитала составил -440 млн руб. против роста оборотного капитала на 18 млрд руб. в 4К). Также FCF был поддержан сезонным снижением капзатрат до 41.4 млрд руб. (-33% кв/кв). Чистый долг составил 70 млрд руб. (против 40 млрд руб. в конце 2020).

FCF Группы вернулся в плюс, достигнув высокого показателя 31.8 млрд руб. на фоне роста ДП от операционной деятельности (+24% кв/кв), а также сезонного снижения капзатрат (-33% кв/кв).

Завтра НОВАТЭК проведет телеконференцию, в ходе которой мы сконцентрируемся на моментах, касающихся хода реализации основных проектов, а также на комментариях к объявленным сегодня сделкам — договорах купли-продажи на весь объем СПГ Арктик СПГ-2 со всеми участниками проекта и базовых условиях соглашения с TOTAL о покупке 10% доли участия в ООО «Арктическая Перевалка».

Финансовые результаты за 1К21 в целом очень близки к консенсус-оценкам. Выручка (244.6 млрд руб., +1% против АТОНа и в рамках консенсуса) выросла на 11% кв/кв на фоне роста цен на газ кв/кв (средние цены реализации газа у НОВАТЭКа за вычетом НДС на внутреннем и международном рынках увеличились на 3.6% кв/кв в рублевом выражении), нефть (+35% кв/кв) и нефтепродукты (нафта +38% кв/кв; СНГ +16% кв/кв).Бутко Анна

Федорова Мария

«Атон»

Вместе с тем, позитивный эффект роста цен был частично нивелирован снижением добычи кв/кв (добыча природного газа -2.5% кв/кв, добыча жидких углеводородов -3.6% кв/кв). Нормализованная EBITDA дочерних компаний достигла 76.6 млрд руб. (+13% кв/кв) — на 2% выше прогноза АТОНа и на 3% выше консенсус-прогноза, при этом рентабельность EBITDA увеличилась на 0.5 пп до 31.3%. Нормализованная EBITDA, включая доли в СП, выросла на 14% кв/кв, составив 143.8 млрд руб. (на 1% выше прогнозов АТОНа) при сильной динамике Ямал СПГ (вклад которого вырос на 14.6% кв/кв). Прибыль, причитающаяся акционерам НОВАТЭКа, составила 65.2 млрд руб., увеличившись на 49% кв/кв (в рамках оценок АТОНа). Без учета эффекта курсовых разниц, чистая прибыль выросла более чем в два раза кв/кв и составила 75.8 млрд руб. (против 35.7 млрд руб. в 4К20).

FCF достиг 31.8 млрд руб. Рост чистых ДС от операционной деятельности (+24% кв/кв) был поддержан незначительными изменениями оборотного капитала (эффект от изменений оборотного капитала составил -440 млн руб. против роста оборотного капитала на 18 млрд руб. в 4К). Также FCF был поддержан сезонным снижением капзатрат до 41.4 млрд руб. (-33% кв/кв). Чистый долг составил 70 млрд руб. (против 40 млрд руб. в конце 2020).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс