SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Отчётность Лукойла позволяет рассчитывать на высокие дивиденды - Финам

- 03 марта 2022, 14:28

- |

Вчера «Лукойл» отчитался по МСФО за четвёртый квартал 2021 года.

Выручка нефтяника выросла на 80,9% г/г до 2768 млрд руб., EBITDA – на 108,3% г/г до 395 млрд руб. Чистая прибыль акционеров увеличилась в 8 раз и достигла 234 млрд руб. Что более важно, свободный денежный поток за год вырос в 2,2 раза и достиг 190 млрд руб. При этом скорректированный свободный денежный поток позволяет рассчитывать на выплату 530 руб. дивидендов по итогам второго полугодия. Доходность выплаты может составить 10,8%.

Ключевым позитивным фактором, повлиявшим на финансовые результаты компании, стал рост средней цены реализации нефти на экспортном направлении на 77,9% г/г. Радует динамика важной для «Лукойла» нефтепереработки – её объём вырос на 17,8% г/г до 1233 тыс. б/с на фоне восстановления спроса на нефтепродукты в РФ и Европе. На фоне смягчения соглашения ОПЕК+ на 13,3% г/г восстановилась и добыча ЖУВ. Небольшим сдерживающим фактором для годового роста финансовых результатов стала отмена льгот по добыче сверхвязкой нефти.

( Читать дальше )

Выручка нефтяника выросла на 80,9% г/г до 2768 млрд руб., EBITDA – на 108,3% г/г до 395 млрд руб. Чистая прибыль акционеров увеличилась в 8 раз и достигла 234 млрд руб. Что более важно, свободный денежный поток за год вырос в 2,2 раза и достиг 190 млрд руб. При этом скорректированный свободный денежный поток позволяет рассчитывать на выплату 530 руб. дивидендов по итогам второго полугодия. Доходность выплаты может составить 10,8%.

Ключевым позитивным фактором, повлиявшим на финансовые результаты компании, стал рост средней цены реализации нефти на экспортном направлении на 77,9% г/г. Радует динамика важной для «Лукойла» нефтепереработки – её объём вырос на 17,8% г/г до 1233 тыс. б/с на фоне восстановления спроса на нефтепродукты в РФ и Европе. На фоне смягчения соглашения ОПЕК+ на 13,3% г/г восстановилась и добыча ЖУВ. Небольшим сдерживающим фактором для годового роста финансовых результатов стала отмена льгот по добыче сверхвязкой нефти.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Публикация результатов Аэрофлота не окажет никакого влияния на котировки - Синара

- 03 марта 2022, 13:59

- |

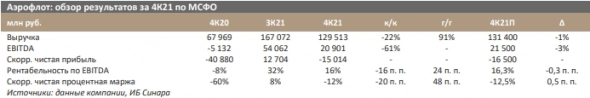

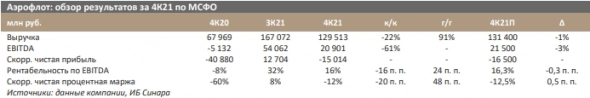

Аэрофлот отчитался за 4К21 по МСФО: объемы восстановились, негативно повлияли высокие цены на авиакеросин; неактуально

Аэрофлот опубликовал финансовые результаты за 4К21 и 2021 г., которые в целом оказались на уровне наших оценок. Доходные ставки по группе скорректировались в силу сезонных факторов на 9% к/к, но выросли в годовом выражении на 16,7%. Российские доходные ставки (3,35 руб./пкм) оказались на 19,6% выше г/г, в то время как международные доходности скорректировались на 17% г/г на фоне восстановления объемов (на 279% выше г/г). Чистый долг почти не изменился к/к, 701 млрд руб., таким образом, коэффициент чистый долг/ EBITDA составил 6. Выручка а/к Победа за 4К21 оказалась на уровне 16,2 млрд руб. — в соответствии с нашими ожиданиями и на 83% выше г/г.

Синара ИБ

Аэрофлот опубликовал финансовые результаты за 4К21 и 2021 г., которые в целом оказались на уровне наших оценок. Доходные ставки по группе скорректировались в силу сезонных факторов на 9% к/к, но выросли в годовом выражении на 16,7%. Российские доходные ставки (3,35 руб./пкм) оказались на 19,6% выше г/г, в то время как международные доходности скорректировались на 17% г/г на фоне восстановления объемов (на 279% выше г/г). Чистый долг почти не изменился к/к, 701 млрд руб., таким образом, коэффициент чистый долг/ EBITDA составил 6. Выручка а/к Победа за 4К21 оказалась на уровне 16,2 млрд руб. — в соответствии с нашими ожиданиями и на 83% выше г/г.

Публикация результатов не окажет никакого влияния на котировки, поскольку российская авиационная отрасль сейчас столкнулась с масштабной проблемой прекращения всех лизинговых контрактов с контрагентами из ЕС, Великобритании и Соединенных Штатов. 95% парка Аэрофлота находится в лизинге у российских и международных компаний.Егазарян Анастасия

Синара ИБ

Новости рынков |Алроса опубликовала слабые финрезультаты за 4 квартал - Синара

- 03 марта 2022, 13:43

- |

АЛРОСА отчиталась вчера за 4К21 по МСФО, ожидаемо показав ухудшение результатов в квартальном сопоставлении из-за снижения средних цен реализации и изменений в структуре продаж. Как следствие, показатель EBITDA снизился на 25% к/к до 25,8 млрд руб. (-3% к нашей оценке и -12% к консенсус-прогнозу). Чистая прибыль (12,1 млрд руб.) упала сразу на 51% и оказалась на 23% и 32% ниже наших расчетов и среднерыночных ожиданий соответственно. В то же время относительно высоким оказался свободный денежный поток, который составил 16,7 млрд руб. и превысил наш прогноз на 7% (но 8% уступил консенсус-прогнозу), чему способствовало уменьшение оборотного капитала на 2,8 млрд руб.

АЛРОСА также представила обновленные прогнозы на 2022 г., согласно которым компания рассчитывает увеличить объем производства на 6% г/г и довести его до 34,3 млн кт, при этом план капитальных затрат увеличен на 27% по сравнению с прежним (26 млрд руб.) в связи с переносом на 2022 г. ряда проектов с 2019–2021 гг. и инфляции. Впрочем, даже новый план капзатрат основан на ценах и валютных курсах прошлого года, а значит, возможен его новый пересмотр в сторону повышения.

( Читать дальше )

АЛРОСА также представила обновленные прогнозы на 2022 г., согласно которым компания рассчитывает увеличить объем производства на 6% г/г и довести его до 34,3 млн кт, при этом план капитальных затрат увеличен на 27% по сравнению с прежним (26 млрд руб.) в связи с переносом на 2022 г. ряда проектов с 2019–2021 гг. и инфляции. Впрочем, даже новый план капзатрат основан на ценах и валютных курсах прошлого года, а значит, возможен его новый пересмотр в сторону повышения.

( Читать дальше )

Новости рынков |Рынок позитивно отреагировал на публикацию отчетности Polymetal - Синара

- 03 марта 2022, 13:13

- |

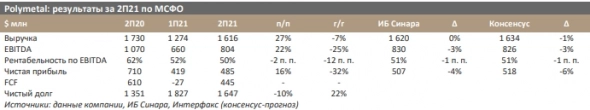

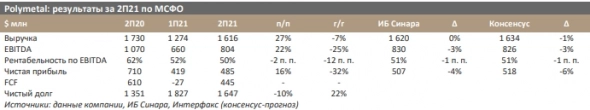

Polymetal: результаты за 2П21 по МСФО немного ниже консенсус-прогнозов, но высокая дивидендная доходность (15%)

Компания Polymetal представила вчера результаты деятельности за 2П21 по МСФО, которые по статьям EBITDA и чистой прибыли оказались несколько ниже наших оценок и консенсус-прогнозов. Несмотря на рост EBITDA в 2П21 на 22% п/п (до $804 млн), показатель уступил нашим и среднерыночным прогнозам 3% из-за увеличения затрат. Чистая прибыль (+16% п/п, $491 млн) также оказались ниже как наших оценок (на 4%), так и консенсус-прогноза (на 6%). Благодаря уменьшению чистого долга на 10% п/п до $1,64 млрд компании удалось снизить его отношение к EBITDA до 1,1 на конец 2021 г.

На 2022 г. Polymetal подтверждает производственный план в объеме 1,7 млн унций, но в то же время из-за крайней нестабильности курса рубля отказывается от своих прежних ориентиров по совокупным денежным затратам и капитальным затратам.

Синара ИБ

Компания Polymetal представила вчера результаты деятельности за 2П21 по МСФО, которые по статьям EBITDA и чистой прибыли оказались несколько ниже наших оценок и консенсус-прогнозов. Несмотря на рост EBITDA в 2П21 на 22% п/п (до $804 млн), показатель уступил нашим и среднерыночным прогнозам 3% из-за увеличения затрат. Чистая прибыль (+16% п/п, $491 млн) также оказались ниже как наших оценок (на 4%), так и консенсус-прогноза (на 6%). Благодаря уменьшению чистого долга на 10% п/п до $1,64 млрд компании удалось снизить его отношение к EBITDA до 1,1 на конец 2021 г.

На 2022 г. Polymetal подтверждает производственный план в объеме 1,7 млн унций, но в то же время из-за крайней нестабильности курса рубля отказывается от своих прежних ориентиров по совокупным денежным затратам и капитальным затратам.

Компания предложила итоговые дивиденды на общую сумму $246 млн, что эквивалентно 50% ее чистой прибыли за 2П21 и соответствует дивидендной политике. В таком случае дивиденды составят $0,52 на акцию при дивидендной доходности бумаг на LSE (основной листинг) на уровне 15% и около 7% в случае акций, торгующихся на Московской бирже (по ценам пятничного закрытия). Рынок позитивно отреагировал на публикацию отчетности, и торгующиеся на LSE бумаги выросли вчера в цене примерно на 19%.Смолин Дмитрий

Синара ИБ

Новости рынков |Объемы торгов Мосбиржи в феврале оказались высокими на фоне роста волатильности - Синара

- 03 марта 2022, 12:51

- |

Мосбиржа отчиталась об очень высоких объемах торгов в феврале на фоне роста волатильности

Мосбиржа опубликовала данные об объемах торгов в феврале, которые оказались очень существенными в результате крайне высокой волатильности.

Синара ИБ

Рублевые остатки также оказались значительными, 141 млрд руб., +25% м/м, что оказывает дополнительную поддержку процентному доходу группы (около 23% выручки) на фоне резко выросших процентных ставок.

Мосбиржа опубликовала данные об объемах торгов в феврале, которые оказались очень существенными в результате крайне высокой волатильности.

Объемы торгов Мосбиржи в феврале оказались высокими, что указывает на чрезвычайную волатильность. Рост объемов торгов м/м на всех рынках, кроме срочного, измеряется двухзначными цифрами, несмотря на то что в сопоставлении с январем в феврале было на один торговый день меньше (20 торговых дней в феврале, 21 в январе). Вместе с тем такое положение дел вряд ли удастся сохранить.Найдёнова Ольга

Синара ИБ

Рублевые остатки также оказались значительными, 141 млрд руб., +25% м/м, что оказывает дополнительную поддержку процентному доходу группы (около 23% выручки) на фоне резко выросших процентных ставок.

Новости рынков |Сильные результаты Сбербанка ничего не говорят о будущем бизнеса и акций - Синара

- 03 марта 2022, 12:38

- |

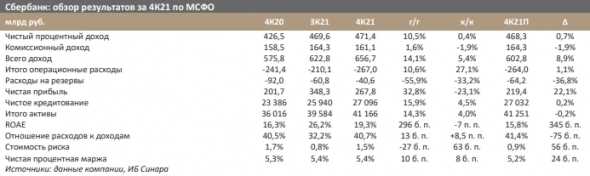

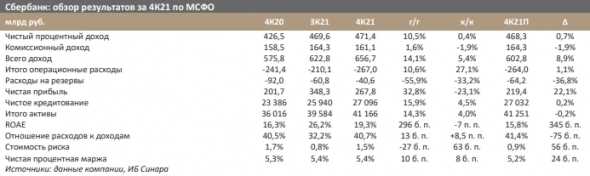

Сбербанк опубликовал сильные результаты по МСФО за 4К21: неактуально

Сбербанк опубликовал сильные результаты по МСФО: чистая прибыль за 2021 г. составила 1,25 трлн руб., за 4К21 — 269 млрд руб., что превысило наш прогноз на 2021 г. на 22%. Телеконференция не состоялась.

В результате текущих событий европейские дочки Сбера столкнулись с недостатком ликвидности, что привело к потере контроля над этими банками. По состоянию на 2021 г. их чистые активы не превышали 1,3% всех чистых активов группы.

Синара ИБ

Сбербанк опубликовал сильные результаты по МСФО: чистая прибыль за 2021 г. составила 1,25 трлн руб., за 4К21 — 269 млрд руб., что превысило наш прогноз на 2021 г. на 22%. Телеконференция не состоялась.

В результате текущих событий европейские дочки Сбера столкнулись с недостатком ликвидности, что привело к потере контроля над этими банками. По состоянию на 2021 г. их чистые активы не превышали 1,3% всех чистых активов группы.

Результаты превзошли прогноз благодаря более высоким, чем ожидалось, непрофильным доходам и более низким резервам. Сильные результаты, тем не менее, ничего не говорят нам о будущем бизнеса и акций группы.Найдёнова Ольга

Синара ИБ

Новости рынков |Основные статьи отчета Лукойла о прибылях за 4 квартал на уровне оценок рынка - Синара

- 03 марта 2022, 12:20

- |

ЛУКОЙЛ опубликовал вчера ожидаемо сильные результаты за 4К21.

Благодаря улучшению конъюнктуры на сырьевых рынках (в отчетном квартале цена на нефть в рублевом выражении была на 8% выше, чем в предыдущем) показатель EBITDA вырос на 11% к/к до 395 млрд руб., а чистая прибыль акционерам — на 22% к/к до 234 млрд руб. Выручка в размере 2768 млрд руб. (+7% к/к) также оказалась близкой к консенсус-прогнозу. Однако саму по себе динамику выручки вряд ли, по нашему мнению, можно считать хорошим индикатором для котировок акций ЛУКОЙЛа ввиду значительного объема трейдинга. Свободный денежный поток (FCF) компании уменьшился в 4К21 на 17% к/к и составил 190 млрд руб. из-за увеличения капитальных затрат на 35% к/к до 127 млрд руб., хотя мы ожидали значительно большего роста капзатрат в квартальном сопоставлении (на 96%). На конец 4К21 ЛУКОЙЛ в отличной финансовой форме с отношением чистого долга к EBITDA на мизерном уровне 0,1.

( Читать дальше )

Благодаря улучшению конъюнктуры на сырьевых рынках (в отчетном квартале цена на нефть в рублевом выражении была на 8% выше, чем в предыдущем) показатель EBITDA вырос на 11% к/к до 395 млрд руб., а чистая прибыль акционерам — на 22% к/к до 234 млрд руб. Выручка в размере 2768 млрд руб. (+7% к/к) также оказалась близкой к консенсус-прогнозу. Однако саму по себе динамику выручки вряд ли, по нашему мнению, можно считать хорошим индикатором для котировок акций ЛУКОЙЛа ввиду значительного объема трейдинга. Свободный денежный поток (FCF) компании уменьшился в 4К21 на 17% к/к и составил 190 млрд руб. из-за увеличения капитальных затрат на 35% к/к до 127 млрд руб., хотя мы ожидали значительно большего роста капзатрат в квартальном сопоставлении (на 96%). На конец 4К21 ЛУКОЙЛ в отличной финансовой форме с отношением чистого долга к EBITDA на мизерном уровне 0,1.

Мы считаем опубликованные результаты нейтральными для акций ЛУКОЙЛа. Дивиденд на акцию за 2П21 должен составить 536 руб. (дивдоходность 10,9% на момент закрытия в прошлую пятницу) — на 9% выше нашей оценки, приведенной в предварительном обзоре.Бахтин Кирилл

( Читать дальше )

Новости рынков |Мосбиржа выигрывает от роста волатильности и повышения процентных ставок - Атон

- 03 марта 2022, 12:00

- |

Московская биржа объявила результаты торгов за февраль

Московская биржа представила операционные результаты за февраль. Оборот торгов на рынке акций в январе показал значительный рост (+107.4% г/г) и составил 4.6 трлн руб. Объем торгов на рынке облигаций без учета размещения однодневных бумаг сократился на 25.7% г/г и составил 1.36 трлн руб. Объем торгов на срочном рынке вырос на 35.9% и составил 16.3 млрд руб. С учетом прямых сделок репо с ЦБ РФ оборот торгов на денежном рынке прибавил 26%, на валютном — вырос на 44%. Средства участников рынка достигли 1 373 млрд руб., продемонстрировав рост на 41% м/м и на 66% г/г, в то время как а объем рублевых средств, генерирующих наиболее существенный процентный доход, вырос на 25% м/м до 141 млрд руб. (+55% за год).

Московская биржа представила операционные результаты за февраль. Оборот торгов на рынке акций в январе показал значительный рост (+107.4% г/г) и составил 4.6 трлн руб. Объем торгов на рынке облигаций без учета размещения однодневных бумаг сократился на 25.7% г/г и составил 1.36 трлн руб. Объем торгов на срочном рынке вырос на 35.9% и составил 16.3 млрд руб. С учетом прямых сделок репо с ЦБ РФ оборот торгов на денежном рынке прибавил 26%, на валютном — вырос на 44%. Средства участников рынка достигли 1 373 млрд руб., продемонстрировав рост на 41% м/м и на 66% г/г, в то время как а объем рублевых средств, генерирующих наиболее существенный процентный доход, вырос на 25% м/м до 141 млрд руб. (+55% за год).

Операционные результаты биржи за февраль очень высокие. Мосбиржа выигрывает от роста волатильности, повышения процентных ставок, а также рассматривается участниками рынка как безопасная территория для размещения своих активов. В то же время остается много вопросов о том, как Мосбиржа и ее инфраструктура будут функционировать в дальнейшем и сколько дополнительного капитала потребуется бирже, учитывая резкий рост ее балансовых остатков.Атон

Новости рынков |HeadHunter отчитается в пятницу, 4 марта и проведет телеконференцию - Атон

- 03 марта 2022, 11:21

- |

HeadHunter должен представить результаты за 4К21 года в пятницу 4 марта

Телеконференция состоится в пятницу 4 марта в 16:00 МСК / 13:00 по Лондону / 8:00 по восточному времени США. Телефоны для подключения: 810 800 2114 4011 (из России), 0800 279 6619 (из Великобритании), +1 877 870 9135 (из США). ID конференции: 8199651.

По нашим прогнозам, выручка достигнет 4.53 млрд руб. (+85% г/г) на фоне благоприятной макроэкономической ситуации и сильных фундаментальных показателей отрасли. EBITDA прогнозируется на уровне 2.35 млрд руб. при рентабельности 51.8% (+4.4 пп г/г, -8.6 пп кв/кв), чему способствовал быстрый рост выручки, несколько нивелированный ростом маркетинговых расходов, направленных на увеличение доли рынка, а также ростом расходов на персонал. Чистая прибыль ожидается на уровне 1.71 млрд руб. при рентабельности 37.8% (+3.0 пп г/г, -5.9 пп кв/кв).Атон

Телеконференция состоится в пятницу 4 марта в 16:00 МСК / 13:00 по Лондону / 8:00 по восточному времени США. Телефоны для подключения: 810 800 2114 4011 (из России), 0800 279 6619 (из Великобритании), +1 877 870 9135 (из США). ID конференции: 8199651.

Новости рынков |Негосударственный статус Лукойла может сделать его фаворитом в российской нефтегазовой отрасли - Атон

- 03 марта 2022, 10:47

- |

Лукойл – обзор финансовых результатов за 4К21

ЛУКОЙЛ представил высокие финансовые показатели: выручка за 4К21 составила 2 768 млрд руб. (+7% кв/кв), EBITDA — 395 млрд руб. (+11% кв/кв) за счет роста цен реализации и увеличения объемов продаж нефти (+5% кв/кв). Свободный денежный поток (FCF) снизился до 190 млрд руб. (-17% кв/кв), вследствие чего общий показатель за 2021 составил 694 млрд руб. (2.5х г/г); отношение чистого долга к EBITDA оказалось чуть выше нулевого уровня (по состоянию на конец 9М21 оно находилось в отрицательной зоне). Показатели в целом совпали с консенсус-прогнозом по выручке и EBITDA, при этом чистая прибыль за 4К21 составила 234 млрд руб. против 192 млрд руб. в 3К21, немного превысив прогноз (на 3%). Исходя из скорректированной величины FCF, мы оцениваем дивиденды за 2П21 примерно на уровне 500 руб. на акцию.

ЛУКОЙЛ представил высокие финансовые показатели: выручка за 4К21 составила 2 768 млрд руб. (+7% кв/кв), EBITDA — 395 млрд руб. (+11% кв/кв) за счет роста цен реализации и увеличения объемов продаж нефти (+5% кв/кв). Свободный денежный поток (FCF) снизился до 190 млрд руб. (-17% кв/кв), вследствие чего общий показатель за 2021 составил 694 млрд руб. (2.5х г/г); отношение чистого долга к EBITDA оказалось чуть выше нулевого уровня (по состоянию на конец 9М21 оно находилось в отрицательной зоне). Показатели в целом совпали с консенсус-прогнозом по выручке и EBITDA, при этом чистая прибыль за 4К21 составила 234 млрд руб. против 192 млрд руб. в 3К21, немного превысив прогноз (на 3%). Исходя из скорректированной величины FCF, мы оцениваем дивиденды за 2П21 примерно на уровне 500 руб. на акцию.

Результаты ЛУКОЙЛа по выручке и EBITDA в целом совпали с консенсус-прогнозом; на них положительно повлияло улучшение ценовой конъюнктуры кв/кв и увеличение объемов нефтедобычи. ГДР ЛУКОЙЛа рухнули в цене из-за ограничений на торговые сделки с ними и не отражают реальную рыночную стоимость компании. На наш взгляд, негосударственный статус ЛУКОЙЛа делает его фаворитом в российской нефтегазовой отрасли. Мы сохраняем наш рейтинг ВЫШЕ РЫНКА, считая текущие целевые цены нерелевантными.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс