SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |В долгосрочной перспективе HeadHunter сохранит привлекательность - Промсвязьбанк

- 18 мая 2022, 14:50

- |

HeadHunter увеличил выручку в 1 квартале в 1,6 раза г/г, до 4,45 млрд рублей

Выручка сервиса HeadHunter в 1 квартале 2022 года увеличилась по сравнению с аналогичным периодом прошлого года в 1,6 раза и составила 4,45 млрд рублей (из них на территорию России приходится 4,11 млрд рублей). Скорректированная EBITDA выросла в 1,7 раза, до 2,3 млрд рублей. Маржинальность показателя составила 51,6% против 47,2% годом ранее. Направление малого и среднего бизнеса по России продемонстрировало рост выручки на 47% и составило 2,4 млрд рублей. Скорректированная чистая прибыль компании повысилась в 1,75 раза — до 1,4 млрд рублей. Чистый долг HH на конец марта составил 2,9 млрд рублей.

Выручка сервиса HeadHunter в 1 квартале 2022 года увеличилась по сравнению с аналогичным периодом прошлого года в 1,6 раза и составила 4,45 млрд рублей (из них на территорию России приходится 4,11 млрд рублей). Скорректированная EBITDA выросла в 1,7 раза, до 2,3 млрд рублей. Маржинальность показателя составила 51,6% против 47,2% годом ранее. Направление малого и среднего бизнеса по России продемонстрировало рост выручки на 47% и составило 2,4 млрд рублей. Скорректированная чистая прибыль компании повысилась в 1,75 раза — до 1,4 млрд рублей. Чистый долг HH на конец марта составил 2,9 млрд рублей.

Мы умеренно позитивно смотрим на результаты компании: выручка повысилась за счет увеличения ARPC (средний доход на клиента). Однако основная динамика роста была обеспечена в период до 24 февраля, после этого компания начала фиксировать снижение активности найма и выручки. Ждём по результатам 2-ого квартала некоторого снижения, но сохранения привлекательности в долгосрочной перспективе.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Новости рынков |ОГК-2 остается защитной историей с потенциально привлекательным уровнем дивидендной доходности - Газпромбанк

- 18 мая 2022, 14:27

- |

ОГК-2: финансовые результаты за 1К22

ОГК-2 опубликовала отчетность за 1К22 по МСФО. Мы отмечаем следующие основные моменты (см. также таблицу ниже).

Консолидированная выручка за 1К22 выросла на 7% г/г до 39,6 млрд руб. Основные факторы:

Выручка от реализации электрической энергии выросла на 19% г/г до 20,6 млрд руб. благодаря увеличению выработки электроэнергии (+14% г/г) и повышению цен на электроэнергию на рынке на сутки вперед.

Выручка от реализации электрической мощности показала незначительное снижение (-3% г/г) до 16,8 млрд руб.

Выручка от реализации тепловой энергии сократилась на 11% г/г до 1,5 млрд руб., в основном вследствие снижения объема полезного отпуска электроэнергии.

Скорректированная EBITDA осталась в целом стабильной (+1% г/г) на уровне 13,1 млрд руб., т.к. рост выручки сопровождался аналогичным увеличением денежных затрат (+11% г/г).

Чистая прибыль почти не изменилась (+1% г/г) во многом вследствие стабильного уровня EBITDA.

«Газпромбанк»

ОГК-2 опубликовала отчетность за 1К22 по МСФО. Мы отмечаем следующие основные моменты (см. также таблицу ниже).

Консолидированная выручка за 1К22 выросла на 7% г/г до 39,6 млрд руб. Основные факторы:

Выручка от реализации электрической энергии выросла на 19% г/г до 20,6 млрд руб. благодаря увеличению выработки электроэнергии (+14% г/г) и повышению цен на электроэнергию на рынке на сутки вперед.

Выручка от реализации электрической мощности показала незначительное снижение (-3% г/г) до 16,8 млрд руб.

Выручка от реализации тепловой энергии сократилась на 11% г/г до 1,5 млрд руб., в основном вследствие снижения объема полезного отпуска электроэнергии.

Скорректированная EBITDA осталась в целом стабильной (+1% г/г) на уровне 13,1 млрд руб., т.к. рост выручки сопровождался аналогичным увеличением денежных затрат (+11% г/г).

Чистая прибыль почти не изменилась (+1% г/г) во многом вследствие стабильного уровня EBITDA.

Мы рассматриваем влияние этой отчетности на инвестиционную историю ОГК-2 как близкое к нейтральному, в частности, вследствие стабильного уровня скорректированной EBITDA и чистой прибыли по отношению к аналогичному периоду предыдущего года. В то же время мы продолжаем рассматривать ОГК-2 как защитную историю с потенциально привлекательным уровнем дивидендной доходности. Ключевым фактором, определяющим движение акции в краткосрочной перспективе, будет рекомендация совета директоров относительно размера дивидендов за 2021 г. Такая рекомендация может быть объявлена в конце мая.Гончаров Игорь

«Газпромбанк»

Новости рынков |МТС может выплатить дивиденды, значительно превышающие обязательные по дивполитике - Промсвязьбанк

- 18 мая 2022, 14:14

- |

Совет директоров МТС рекомендовал финальные дивиденды за 2021 г. в размере 33,85 руб./акция

Совет директоров МТС рекомендовал акционерам одобрить выплату дивидендов по итогам 2021 года в размере 33,85 рубля на обыкновенную акцию. Совокупный объем дивидендов по итогам года может составить 66,33 млрд рублей. Годовое собрание акционеров, на котором будет утверждаться выплата дивидендов, состоится 22 июня в заочной форме. Дата, на которую определяются лица, имеющие право на получение дивидендов — 12 июля.

Совет директоров МТС рекомендовал акционерам одобрить выплату дивидендов по итогам 2021 года в размере 33,85 рубля на обыкновенную акцию. Совокупный объем дивидендов по итогам года может составить 66,33 млрд рублей. Годовое собрание акционеров, на котором будет утверждаться выплата дивидендов, состоится 22 июня в заочной форме. Дата, на которую определяются лица, имеющие право на получение дивидендов — 12 июля.

Мы умеренно позитивно смотрим на данную новость: несмотря на сложности 1 квартала, компания может выплатить дивиденды значительно превышающие обязательные по дивидендной политике. Суммарная дивидендная доходность с учетом промежуточной выплаты (10,55 рубля на акцию по итогам полугодия) составляет 20%. Мы надеемся, что данное решение принято взвешенно с учетом сложностей компании в будущих поставках оборудования и комплектующих, а также прогнозируемых денежных потоков.Промсвязьбанк

Новости рынков |HeadHunter продемонстрировал мощный рост выручки и высокую прибыльность по итогам 1 квартала - Синара

- 18 мая 2022, 13:20

- |

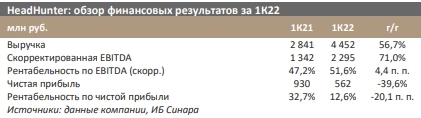

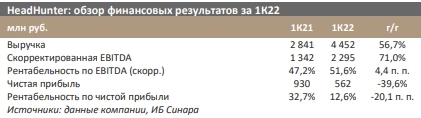

HeadHunter по итогам 1К22 увеличивает выручку на 57% г/г

Финансовая отчетность HeadHunter за 1К22 показала стремительный — на 57% г/г — рост выручки, которая достигла 4,5 млрд руб. Еще сильнее вырос скорректированный показатель EBITDA — на 71% г/г до 2,3 млрд руб. при рентабельности по EBITDA на уровне 51,6% (+4.4 п. п.). При этом чистая прибыль уменьшилась на 40% г/г и составила 562 млн руб. Росту доходов компании способствовало как увеличение числа платящих пользователей (+4% г/г), так и средней выручки в расчете на клиента (ARPC). Однако к концу квартала рост замедлился: из-за экономической неопределенности клиенты снизили активность в подборе персонала. В общую выручку ключевые клиенты в России принесли 1,5 млрд руб., еще 2,4 млрд руб. — малые и средние предприятия. Чистый долг на конец периода составил 2,9 млрд руб., а значит, его отношение к скорректированной EBITDA за предыдущие 12 месяцев не превышало 0,3.

Синара ИБ

Финансовая отчетность HeadHunter за 1К22 показала стремительный — на 57% г/г — рост выручки, которая достигла 4,5 млрд руб. Еще сильнее вырос скорректированный показатель EBITDA — на 71% г/г до 2,3 млрд руб. при рентабельности по EBITDA на уровне 51,6% (+4.4 п. п.). При этом чистая прибыль уменьшилась на 40% г/г и составила 562 млн руб. Росту доходов компании способствовало как увеличение числа платящих пользователей (+4% г/г), так и средней выручки в расчете на клиента (ARPC). Однако к концу квартала рост замедлился: из-за экономической неопределенности клиенты снизили активность в подборе персонала. В общую выручку ключевые клиенты в России принесли 1,5 млрд руб., еще 2,4 млрд руб. — малые и средние предприятия. Чистый долг на конец периода составил 2,9 млрд руб., а значит, его отношение к скорректированной EBITDA за предыдущие 12 месяцев не превышало 0,3.

В 1К22 компания продемонстрировала мощный рост выручки и высокую прибыльность. Однако неопределенность в экономике может в ближайшее время негативно отразиться на финансовых результатах HeadHunter. В настоящее время наш рейтинг по акциям эмитента пересматривается.Белов Константин

Синара ИБ

Новости рынков |Газпром может принять положительное решение по выплате дивидендов - Атон

- 18 мая 2022, 13:07

- |

Совет директоров Газпрома обсудит дивиденды 26 мая

Совет директоров Газпрома рассмотрит рекомендации по выплате дивидендов за 2021 год на заседании 26 мая. Отдельной новостью — Интерфакс со ссылкой на неназванные источники сообщает, что компания не будет публиковать отчетность по стандартам РСБУ и МСФО за 1К22.

Совет директоров Газпрома рассмотрит рекомендации по выплате дивидендов за 2021 год на заседании 26 мая. Отдельной новостью — Интерфакс со ссылкой на неназванные источники сообщает, что компания не будет публиковать отчетность по стандартам РСБУ и МСФО за 1К22.

Дивидендная политика Газпрома предполагает дивиденды 52.5 руб. на акцию за 2021, что соответствует доходности 20%. Мы полагаем, что госкомпания может принять положительное решение по выплате. Однако, на наш взгляд, существует вероятность того, что дивиденды могут быть уменьшены или отложены, как и в других компаниях, из-за экономической неопределенности и сложностей, связанных с распределением выплат между акционерами.Атон

Новости рынков |Вывод облачной платформы на рынок может укрепить статус X5 как лидера цифровизации в ритейле - Атон

- 18 мая 2022, 13:01

- |

X5 Retail Group запустила свою собственную облачную платформу

Платформа Salt предлагает сервисы для безопасной работы в облаке. Она основана на open source технологиях и решениях X5. После внутреннего использования платформы Группа планирует вывести ее на рынок. Обслуживанием серверов, стоек и каналов связи будет заниматься ее партнер Selectel — провайдер облачной и IT-инфраструктуры.

Платформа Salt предлагает сервисы для безопасной работы в облаке. Она основана на open source технологиях и решениях X5. После внутреннего использования платформы Группа планирует вывести ее на рынок. Обслуживанием серверов, стоек и каналов связи будет заниматься ее партнер Selectel — провайдер облачной и IT-инфраструктуры.

Платформа должна снизить стоимость ИТ-инфраструктуры и ускорить запуск новых цифровых проектов Группы. Это особенно важно в контексте сворачивания деятельности международных поставщиков. Вывод платформы на рынок может укрепить статус X5 как лидера цифровизации в ритейле.Атон

Новости рынков |Объявленные дивиденды МТС за 2021 год соответствуют доходности в 15.6% - Атон

- 18 мая 2022, 11:57

- |

Совет директоров МТС рекомендовал дивиденды за 2021 в размере 33.85 руб. на акцию

Совет директоров компании рекомендовал выплатить годовые дивиденды в размере 33.85 руб. на акцию, на общую сумму 66.3 млрд руб. (104% от величины чистой прибыли за 2021). ГОСА компании назначено на 22 июня, дата закрытия реестра для получения дивидендов — 12 июля.

Совет директоров компании рекомендовал выплатить годовые дивиденды в размере 33.85 руб. на акцию, на общую сумму 66.3 млрд руб. (104% от величины чистой прибыли за 2021). ГОСА компании назначено на 22 июня, дата закрытия реестра для получения дивидендов — 12 июля.

Объявленные дивиденды соответствуют доходности в 15.6% к вчерашней цене закрытия (217.5 руб.) и в целом соответствует ожиданиям рынка. Новость позитивна для МТС, свидетельствуя, что основной бизнес компании в целом не пострадал от действия негативных экономических факторов.Атон

Новости рынков |HeadHunter опубликовал достойные результаты за 1 квартал - Атон

- 18 мая 2022, 10:56

- |

HeadHunter опубликовал результаты за 1К22

Выручка Группы за 1К22 выросла на 56.7% г/г до 4 452 млн, в основном за счет роста средней выручки на одного клиента (ARPC) в обоих ключевых сегментах (+51.6% г/г до 127.3 тыс. руб.), а также в сегменте малого и среднего предпринимательства (+42.4% до 11.2 тыс. руб.). Число платных клиентов достигло 11.8 тыс. в сегменте ключевых счетов и 216.1 тыс. в сегменте малого и среднего предпринимательства, увеличившись на 10% г/г и 3.3% г/г соответственно, против 17.5% и 36.8% в 4К21 соответственно. Скорректированная EBITDA взлетела на 71% г/г до 2 295 млн руб., а рентабельность EBITDA составила 51.6% (+4.4 пп г/г) на фоне умеренного роста операционных расходов по отношению к выручке (+42.3% г/г, за вычетом амортизации и компенсации на основе акций). Скорректированная чистая прибыль подскочила на 75.3% г/г до 1 432 млн руб. при рентабельности чистой прибыли 32.2% (+3.4 пп г/г). Чистый долг компании вырос на 142% г/г до 2 938 млн руб., преимущественно из-за выплаты промежуточных дивидендов в размере 3 214 млн руб. в феврале. Соотношение чистый долг/EBITDA составило 0.3x против 0.1x в 1К21 и 4К21. Чистый оборотный капитал оказался отрицательным на уровне -6 630 млн руб. против -6 127 млн руб. в 1К21.

( Читать дальше )

Выручка Группы за 1К22 выросла на 56.7% г/г до 4 452 млн, в основном за счет роста средней выручки на одного клиента (ARPC) в обоих ключевых сегментах (+51.6% г/г до 127.3 тыс. руб.), а также в сегменте малого и среднего предпринимательства (+42.4% до 11.2 тыс. руб.). Число платных клиентов достигло 11.8 тыс. в сегменте ключевых счетов и 216.1 тыс. в сегменте малого и среднего предпринимательства, увеличившись на 10% г/г и 3.3% г/г соответственно, против 17.5% и 36.8% в 4К21 соответственно. Скорректированная EBITDA взлетела на 71% г/г до 2 295 млн руб., а рентабельность EBITDA составила 51.6% (+4.4 пп г/г) на фоне умеренного роста операционных расходов по отношению к выручке (+42.3% г/г, за вычетом амортизации и компенсации на основе акций). Скорректированная чистая прибыль подскочила на 75.3% г/г до 1 432 млн руб. при рентабельности чистой прибыли 32.2% (+3.4 пп г/г). Чистый долг компании вырос на 142% г/г до 2 938 млн руб., преимущественно из-за выплаты промежуточных дивидендов в размере 3 214 млн руб. в феврале. Соотношение чистый долг/EBITDA составило 0.3x против 0.1x в 1К21 и 4К21. Чистый оборотный капитал оказался отрицательным на уровне -6 630 млн руб. против -6 127 млн руб. в 1К21.

( Читать дальше )

Новости рынков |Проблемы с цепочками поставок не сказались на рентабельности Home Depot- Синара

- 17 мая 2022, 19:06

- |

Home Depot представила результаты за финансовый 1К22 (закончился 1 мая 2022 г.), согласно которым чистая прибыль на акцию составила $4,09, что на 11% выше консенсус-прогноза. Выручка также оказалась лучше ожиданий рынка: $38,9 млрд против $36,7 млрд соответственно.

Котировки Home Depot в ходе расширенных торгов прибавили 4%.

Home Depot увеличила выручку на 3,8% г/г благодаря росту сопоставимых продаж на 2,2% г/г и увеличению торговых площадей. При этом, несмотря на дефицит кадров на рынке и логистические проблемы, компании удалось сохранить операционную рентабельность на уровне 15% благодаря практически неизменным в процентном отношении к выручке затратам на персонал и доставку продукции в магазины.

Для сравнения, операционная рентабельность Amazon в 1К22 упала в годовом сопоставлении на 5 п. п. до 3,2% из-за повышения уровня инфляции, удорожания рабочей силы и проблем с цепочками поставок. Рост операционных затрат Amazon составил +13% г/г, в 2 раза больше, чем увеличение выручки (+7,3% г/г). У Home Depot соответствующие показатели прибавили 3,7% и 3,8% г/г.

( Читать дальше )

Котировки Home Depot в ходе расширенных торгов прибавили 4%.

Home Depot увеличила выручку на 3,8% г/г благодаря росту сопоставимых продаж на 2,2% г/г и увеличению торговых площадей. При этом, несмотря на дефицит кадров на рынке и логистические проблемы, компании удалось сохранить операционную рентабельность на уровне 15% благодаря практически неизменным в процентном отношении к выручке затратам на персонал и доставку продукции в магазины.

Для сравнения, операционная рентабельность Amazon в 1К22 упала в годовом сопоставлении на 5 п. п. до 3,2% из-за повышения уровня инфляции, удорожания рабочей силы и проблем с цепочками поставок. Рост операционных затрат Amazon составил +13% г/г, в 2 раза больше, чем увеличение выручки (+7,3% г/г). У Home Depot соответствующие показатели прибавили 3,7% и 3,8% г/г.

( Читать дальше )

Новости рынков |Переход Petropavlovsk под контроль УГМК - наиболее вероятный сценарий - НИУ ВШЭ

- 17 мая 2022, 16:28

- |

Petropavlovsk вчера сообщил, что не смог выплатить в срок купон по евробондам на $12,36 млн, со сроком погашения в 2022 г. Таким образом, компания допустила технический дефолт по своим обязательствам. В качестве основных причин названы следующие обстоятельства:

1) трудности с получением средств от российских «дочек»;

2) требования досрочного погашения кредита на $201 млн, права по которому перешли от Газпромбанка в пользу УГМК.

( Читать дальше )

1) трудности с получением средств от российских «дочек»;

2) требования досрочного погашения кредита на $201 млн, права по которому перешли от Газпромбанка в пользу УГМК.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс