SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Дивиденды Норникеля за 2 полугодие могут составить $1,85 млрд - Sberbank CIB

- 26 апреля 2019, 15:12

- |

В четверг «Норникель» опубликовал итоги производственной деятельности за 1К19. Представленные показатели производят хорошее впечатление по всем направлениям — это обусловлено увеличением объемов переработки сырья для производства никеля и меди, а также переработкой накопленных ранее запасов частично переработанного сырья для выпуска металлов платиновой группы. Компания сообщила о значительном росте производства на Быстринском ГОКе, который постепенно выходит на плановые показатели. «Норникель» подтвердил свои (вполне реалистичные, на наш взгляд) производственные прогнозы на 2019 год по всем металлам. С учетом текущих цен на сырье и металлы и моделируемого нами курса рубля к доллару акции компании котируются с коэффициентом «стоимость предприятия/EBITDA 2019о» 6,7 и обеспечивают дивидендную доходность 10%. Позитивно оценивая перспективы роста цен на никель и палладий, мы подтверждаем рекомендацию ПОКУПАТЬ акции «Норникеля».

Совокупный объем производства никеля в первом квартале превысил уровень годичной давности на 3% и составил 56 тыс. т — такую динамику обеспечило увеличение объемов переработки соответствующих исходных материалов. Производство меди (без учета Быстринского ГОКа) выросло на 5% по сравнению с 1К18 — до 117 тыс. т, благодаря увеличению объемов переработки высококачественного концентрата, приобретенного у корпорации «Ростех». Совокупный объем производства палладия и платины вырос по сравнению с аналогичным периодом прошлого года соответственно на 32% и 48% — до 770 тыс. унций и 204 тыс. унций. Такую динамику обеспечила переработка накопленных в четвертом квартале 2018 года материалов высокой степени готовности на ОАО «Красцветмет». Объемы палладия и платины, произведенные в январе — марте, составляют соответственно 28% и 30% верхней границы диапазона, прогнозируемого компанией на весь год, однако мы пока не готовы оценить потенциал роста этих показателей, поскольку их квартальная динамика в последнее время была довольно волатильной из-за процессов, связанных с накоплением и высвобождением запасов сырья на ОАО «Красцветмет». При этом Норникель подтвердил свои производственные прогнозы на 2019 год по всем металлам.

( Читать дальше )

Совокупный объем производства никеля в первом квартале превысил уровень годичной давности на 3% и составил 56 тыс. т — такую динамику обеспечило увеличение объемов переработки соответствующих исходных материалов. Производство меди (без учета Быстринского ГОКа) выросло на 5% по сравнению с 1К18 — до 117 тыс. т, благодаря увеличению объемов переработки высококачественного концентрата, приобретенного у корпорации «Ростех». Совокупный объем производства палладия и платины вырос по сравнению с аналогичным периодом прошлого года соответственно на 32% и 48% — до 770 тыс. унций и 204 тыс. унций. Такую динамику обеспечила переработка накопленных в четвертом квартале 2018 года материалов высокой степени готовности на ОАО «Красцветмет». Объемы палладия и платины, произведенные в январе — марте, составляют соответственно 28% и 30% верхней границы диапазона, прогнозируемого компанией на весь год, однако мы пока не готовы оценить потенциал роста этих показателей, поскольку их квартальная динамика в последнее время была довольно волатильной из-за процессов, связанных с накоплением и высвобождением запасов сырья на ОАО «Красцветмет». При этом Норникель подтвердил свои производственные прогнозы на 2019 год по всем металлам.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Новости рынков |В качестве идеи для покупки акции Русала выглядят не лучшим образом - Московские партнеры

- 17 апреля 2019, 12:47

- |

Редко пишу про российские акции, но на такой бумаге, как «РУСАЛ», хочу остановиться подробнее. Рыночные позиции «РУСАЛа» зависят, главным образом, от трех факторов:

1) геополитика и санкции;

2) взаимоотношения с «Норильским никелем»;

3) мировые цены на алюминий.

Обо всем по порядку. В самом начале 2019 года США отменили санкции в отношении «РУСАЛа», что в тот момент позитивно сказалось на котировках, но на дистанции акции не показали существенного роста. На мой взгляд, пока сохраняется общая напряженность в отношениях России и остального мира, риск повторного введения санкций остается выше среднего. «РУСАЛ» — очень удобная стратегическая мишень, которую могут поразить в любой момент (даже несмотря на инвестиции в прокатный завод в США порядка $200 млн). Если захотят снова ввести санкции – введут, и никакой завод не станет щитом. Скорее, наоборот: отличный повод «отжать» интересный актив.

С «Норникелем» тоже не все гладко. Компания Потанина хочет сократить дивиденды и сосредоточить финансовые усилия на развитии палладиевого бизнеса. Это вполне логичный и, по моему мнению, правильный шаг, учитывая, что с начала 2018 года цены на металл выросли на 30%. Но у «РУСАЛа» свой интерес: владея примерно 28% «Норникеля», компании нужны высокие дивиденды для обслуживания своего гигантского долга (Net debt/EBITDA равен 4,6). Как разрешится данный вопрос — непонятно, и в этой неопределенности для котировок «РУСАЛа», как мне кажется, «сидит» очередной риск. Доля дивидендов «Норникеля» в процентных выплатах «РУСАЛа» составляет около 40%, а это немало.

( Читать дальше )

1) геополитика и санкции;

2) взаимоотношения с «Норильским никелем»;

3) мировые цены на алюминий.

Обо всем по порядку. В самом начале 2019 года США отменили санкции в отношении «РУСАЛа», что в тот момент позитивно сказалось на котировках, но на дистанции акции не показали существенного роста. На мой взгляд, пока сохраняется общая напряженность в отношениях России и остального мира, риск повторного введения санкций остается выше среднего. «РУСАЛ» — очень удобная стратегическая мишень, которую могут поразить в любой момент (даже несмотря на инвестиции в прокатный завод в США порядка $200 млн). Если захотят снова ввести санкции – введут, и никакой завод не станет щитом. Скорее, наоборот: отличный повод «отжать» интересный актив.

С «Норникелем» тоже не все гладко. Компания Потанина хочет сократить дивиденды и сосредоточить финансовые усилия на развитии палладиевого бизнеса. Это вполне логичный и, по моему мнению, правильный шаг, учитывая, что с начала 2018 года цены на металл выросли на 30%. Но у «РУСАЛа» свой интерес: владея примерно 28% «Норникеля», компании нужны высокие дивиденды для обслуживания своего гигантского долга (Net debt/EBITDA равен 4,6). Как разрешится данный вопрос — непонятно, и в этой неопределенности для котировок «РУСАЛа», как мне кажется, «сидит» очередной риск. Доля дивидендов «Норникеля» в процентных выплатах «РУСАЛа» составляет около 40%, а это немало.

( Читать дальше )

Новости рынков |План по добыче угля может стать интересным фактором роста для акций Норникеля - Альфа-Банк

- 11 апреля 2019, 14:55

- |

«Норильский никель» представил подробности об СП с “Русской платиной” и поделился планами по строительству нового угольного терминала на полуострове Таймыр. Как сообщают СМИ, компании могут инвестировать свыше 250 млрд руб. или около USD3,8 млрд в проект “Арктик Палладий”, предполагающий освоение нескольких месторождений металлов платиновой группы на Таймыре (север Красноярского края). Инвестиции планируется осуществить до 2033 г. и предполагают возведение инфраструктуры для добычи 16 млн т руды в год.На данный момент «Норильскому никелю» принадлежит примерно 40% глобального рынка палладия. Мы не ожидаем запуска никаких значительных проектов по добыче палладия в среднесрочной перспективе. Дефицит палладия может укрепляться вплоть до 2025 г. «Норильский никель» – единственная компания, которая располагает значительными проектами по добыче палладия. Телекоммуникации, Медиа и Технологии

В рамках другой инициативы компании «Норильский никель» (ОАО “Северная звезда”) и AEON планируют строительство угольного терминала мощностью 4,5 млн т в год на Западном побережье Таймыра. Уголь будет доставляться на внешние рынки (главным образом, через порты в Северной Европы и Японии) по Северному морскому маршруту. Как уже сообщалось ранее, «Северная Звезда» и AEON намерены запустить первую фазу проекта по освоению Сырадасайского месторождения каменного угля к 2023 г. К этому сроку планируется завершить строительство разреза мощностью 3 млн тонн в год, обогатительной фабрики на 1,5 млн тонн в год, конвейера протяженностью 60 км и производительностью 2 тыс. тонн в час, а также морского порта. Стоимость первой очереди проекта освоения месторождения оценивалась в 35,6 млрд руб., или примерно в USD 550 млн.

( Читать дальше )

В рамках другой инициативы компании «Норильский никель» (ОАО “Северная звезда”) и AEON планируют строительство угольного терминала мощностью 4,5 млн т в год на Западном побережье Таймыра. Уголь будет доставляться на внешние рынки (главным образом, через порты в Северной Европы и Японии) по Северному морскому маршруту. Как уже сообщалось ранее, «Северная Звезда» и AEON намерены запустить первую фазу проекта по освоению Сырадасайского месторождения каменного угля к 2023 г. К этому сроку планируется завершить строительство разреза мощностью 3 млн тонн в год, обогатительной фабрики на 1,5 млн тонн в год, конвейера протяженностью 60 км и производительностью 2 тыс. тонн в час, а также морского порта. Стоимость первой очереди проекта освоения месторождения оценивалась в 35,6 млрд руб., или примерно в USD 550 млн.

( Читать дальше )

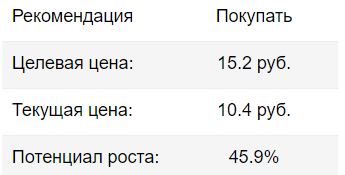

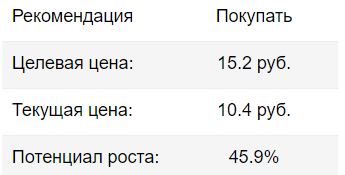

Новости рынков |Европейская Электротехника - ставка на рост расходов на электроснабжение в РФ - Финам

- 11 апреля 2019, 13:57

- |

Европейская Электротехника – российская компания, оказывающая комплексные услуги по созданию систем энерго- и электроснабжения, электроосвещения и слаботочных систем на объектах любого назначения. Работает на рынке РФ с 2004 г., за это время реализовано более 500 масштабных проектов в различных отраслях. Кроме того, компания активно развивает бизнес по производству нефтегазового оборудования.

Разветвленная сеть продаж, широкая диверсификация бизнеса по конечным потребителям позволяют компании избегать кризисов в отдельных сегментах экономики и сосредотачивать свое внимание на наиболее перспективных рынках.

Компания имеет большой портфель заказов, при этом огромный опыт работы с контрагентами из различных отраслей, высокий профессионализм, безупречная деловая репутация, а также наличие пула лицензий, сертификатов и допусков позволяют рассчитывать на заключение новых контрактов в дальнейшем. Благодаря значительному размеру и публичному статусу компания сможет претендовать на крупные федеральные контракты.

( Читать дальше )

Разветвленная сеть продаж, широкая диверсификация бизнеса по конечным потребителям позволяют компании избегать кризисов в отдельных сегментах экономики и сосредотачивать свое внимание на наиболее перспективных рынках.

Компания имеет большой портфель заказов, при этом огромный опыт работы с контрагентами из различных отраслей, высокий профессионализм, безупречная деловая репутация, а также наличие пула лицензий, сертификатов и допусков позволяют рассчитывать на заключение новых контрактов в дальнейшем. Благодаря значительному размеру и публичному статусу компания сможет претендовать на крупные федеральные контракты.

( Читать дальше )

Новости рынков |Акции Русала выглядят привлекательно - Атон

- 08 апреля 2019, 19:51

- |

Вновь появившийся риск введения более жестких санкций США в отношении России (в ответ на вмешательство в выборы и отравление Скрипалей) в очередной раз поднимает вопрос о потенциале ослабления рубля. В связи с этим мы считаем, что пришло время пересмотреть чувствительность финрезультатов российских компаний металлургического сектора к курсу национальной валюты. Наиболее чувствительным в этом отношении представлется РУСАЛ: ослабление рубля на 5% транслируется в рост EBITDA 14% из-за низкой рентабельности (16% против среднего по отрасли 34%).

( Читать дальше )

Акции РУСАЛа упали на 14% в марте без каких-либо новостей, и мы считаем, что текущие уровни выглядят чрезвычайно привлекательными, особенно в свете возможного ослабления рубля – подтверждаем рейтинг ВЫШЕ РЫНКА. Экспортеры в целом выигрывают от ослабления рубля и при прочих равных условиях: чем ниже рентабельность, тем выше чувствительность финансовых показателей к волатильности курса рубля.АТОН

( Читать дальше )

Новости рынков |Впереди у Русала непростой год - Пермская фондовая компания

- 08 апреля 2019, 13:59

- |

Бумаги компании «РУСАЛ» отметились высокой волатильностью в прошедшем году. Введение санкций негативно сказалось на результатах деятельности и рыночных котировках. Тем не менее, на текущий момент данные санкции сняты, вместе с чем возник вопрос касательно возможности дальнейшего восстановления бумаг и перспективах развития компании. Постараемся ответить на данные вопросы в рамках сегодняшнего обзора.

Так как продажи в СНГ составляют менее четверти, рассмотрим изменения финансовых показателей в американской валюте. Выручка увеличилась на 3,1%, скорректированная EBITDA на 2%, чистый долг сократился в валюте на 2,7%. Скорректированная чистая прибыль снизилась на 20,5%. Объем продаж в натуральном выражении продемонстрировал снижение на 7,2%.

В связи с наложенными ограничениями, компания была вынуждена наращивать запасы по причине падения продаж. Запасы готовой продукции увеличились с 898 до 1245 млн. USD. Вероятно, компании удастся реализовать данный объем в ближайшие годы, за счет чего будет получен дополнительный эффект в финансовых результатах.

( Читать дальше )

Так как продажи в СНГ составляют менее четверти, рассмотрим изменения финансовых показателей в американской валюте. Выручка увеличилась на 3,1%, скорректированная EBITDA на 2%, чистый долг сократился в валюте на 2,7%. Скорректированная чистая прибыль снизилась на 20,5%. Объем продаж в натуральном выражении продемонстрировал снижение на 7,2%.

В связи с наложенными ограничениями, компания была вынуждена наращивать запасы по причине падения продаж. Запасы готовой продукции увеличились с 898 до 1245 млн. USD. Вероятно, компании удастся реализовать данный объем в ближайшие годы, за счет чего будет получен дополнительный эффект в финансовых результатах.

( Читать дальше )

Новости рынков |Текущая цена Русала благоприятна для открытия новых позиций - Церих Кэпитал Менеджмент

- 05 апреля 2019, 13:43

- |

Международное рейтинговое агентство Moody's присвоило «Русалу» корпоративный рейтинг на уровне Ba3. Прогноз по рейтингу — «стабильный». Рейтинг подкреплен сильными позициями компании на рынке, наличием долгосрочных контрактов, географической диверсификацией производства, большой долей продукции с высокой добавленной стоимостью, наличием 27,8% доли в «Норникеле» и другими факторами, отметили в Moody's.

Год назад в апреле 2018 года агентство отозвало рейтинги «Русала» на фоне введения санкций США в отношении Олега Дерипаски и контролируемых им компаний. В январе 2019 года ограничения были сняты. Для этого Дерипаске, который до сих пор находится под санкциями, пришлось снизить долю в компании En+, контролирующем акционере «Русала», с 70% до 44,95%. Дерипаска также напрямую владеет 0,01% акций «Русала», по которым не имеет права получать дивиденды. В марте этого года агентство Fitch, которое также отзывало рейтинги «Русала» из-за санкций, присвоило компании рейтинг на уровне «BB-» со «стабильным» прогнозом.

( Читать дальше )

Год назад в апреле 2018 года агентство отозвало рейтинги «Русала» на фоне введения санкций США в отношении Олега Дерипаски и контролируемых им компаний. В январе 2019 года ограничения были сняты. Для этого Дерипаске, который до сих пор находится под санкциями, пришлось снизить долю в компании En+, контролирующем акционере «Русала», с 70% до 44,95%. Дерипаска также напрямую владеет 0,01% акций «Русала», по которым не имеет права получать дивиденды. В марте этого года агентство Fitch, которое также отзывало рейтинги «Русала» из-за санкций, присвоило компании рейтинг на уровне «BB-» со «стабильным» прогнозом.

( Читать дальше )

Новости рынков |Норникель - блокчейн и маловероятное снижение дивиденда - Фридом Финанс

- 28 марта 2019, 11:03

- |

ГМК «Норникель» хочет пересмотреть дивидендную политику.

В нынешней редакции она предусматривает выплату в зависимости от долговой нагрузки. Текущие ожидания – в районе 1400 рублей на акцию. На мой взгляд, в этом году изменение политики маловероятно, хотя об этом говорилось давно. ГМК – одна из лучших дивидендных идей на рынке.

ИК «Фридом Финанс»

В нынешней редакции она предусматривает выплату в зависимости от долговой нагрузки. Текущие ожидания – в районе 1400 рублей на акцию. На мой взгляд, в этом году изменение политики маловероятно, хотя об этом говорилось давно. ГМК – одна из лучших дивидендных идей на рынке.

Но о радикальном сокращении дивиденда речь не идет. Помимо высокого дивиденда, драйвером роста является и повышение цены на палладий на фоне высокого спроса на него. Компания собирается запустить первую в мире блокчейн-платформу на металл, что в перспективе может заинтересовать крупные хедж-фонды. Рост спроса на палладий вынуждает инвестировать в его добычу, в том числе, за счет перераспределения денежных потоков не в пользу дивидендов. Но рост инвестпрограммы ГМК, вероятнее всего, придется на 2020-е годыВащенко Георгий

ИК «Фридом Финанс»

Новости рынков |Норникель - инвестиции в развитие - Финам

- 21 марта 2019, 13:12

- |

ГМК «Норильский никель» является одним из крупнейших игроков своего сектора, на которого приходится около 14% мирового производства никеля, свыше 2% меди, 45% палладия и около 15% платины. Благоприятная ценовая конъюнктура на рынке металлов и низкий курс рубля привели к росту EBITDA и снижению чистого долга. В соответствии с действующей дивидендной политикой компания платит рекордные дивиденды.

Попав в «Список Белоусова», «Норникель» принял новую стратегию и в полтора раза – до $10,5-11,5 млрд, увеличил капвложения на 2019-2022 г.

В долгосрочном плане рост капвложений будет позитивным фактором для оценки «Норникеля», хотя в краткосрочном разрезе приведет к росту долговой нагрузки и может снизить дивидендную доходность его акций.

Значения основных мультипликаторов, рассчитанных по отчетности компании, соответствуют отраслевым уровням, что оставляет мало простора для роста стоимости акций.

Основным риском можно считать вероятность падения спроса на промышленные металлы, если продолжение «торговых войн» приведет к замедлению темпов роста мировой экономики.

ГК «ФИНАМ»

Попав в «Список Белоусова», «Норникель» принял новую стратегию и в полтора раза – до $10,5-11,5 млрд, увеличил капвложения на 2019-2022 г.

В долгосрочном плане рост капвложений будет позитивным фактором для оценки «Норникеля», хотя в краткосрочном разрезе приведет к росту долговой нагрузки и может снизить дивидендную доходность его акций.

Значения основных мультипликаторов, рассчитанных по отчетности компании, соответствуют отраслевым уровням, что оставляет мало простора для роста стоимости акций.

Основным риском можно считать вероятность падения спроса на промышленные металлы, если продолжение «торговых войн» приведет к замедлению темпов роста мировой экономики.

Мы подтверждаем рекомендацию «Держать» по обыкновенным акциям ПАО ГМК «Норильский никель».Калачев Алексей

ГК «ФИНАМ»

Новости рынков |Отказ Crispian от дальнейшей продажи акций Норникеля сокращает риск избыточного предложения - Sberbank CIB

- 15 марта 2019, 15:20

- |

Вчера Александр Абрамов, один из бенефициаров Crispian Investments и ее структур, заявил, что компания на данный момент не планирует дальнейшего сокращения своей доли в «Норильском Никеле». Об этом сообщил Интерфакс. Александр Абрамов не пояснил, когда компания может изменить свои планы после окончания действующего сейчас 60-дневного моратория.

Напомним, что во вторник Crispian Investments провела ускоренное размещение примерно 1,7% акций «Норильского Никеля» за $551 млн. До этого Роман Абрамович, Александр Абрамов и их партнеры через Crispian Investments и ее структуры владели 6,37% акций «Норильского Никеля» (из них, судя по годовому отчету «Норильского Никеля» за 2017 год, Crispian напрямую принадлежали 4,2%). После размещения их пакет акций «Норильского Никеля» должен был сократиться до 4,67% (из них 2,5% — непосредственно у Crispian)

Согласно публикации в Коммерсанте, Crispian и ее структуры могут продать на рынке не более 0,67% акций «Норильского Никеля» из оставшегося пакета, тогда как Интеррос, представляющий Владимира Потанина, и РУСАЛ имеют преимущественное право на покупку оставшихся 4% (в соответствии с акционерным соглашением). Мы отмечаем, что «Интеррос» и «РУСАЛ» могут воспользоваться своим преимущественным правом лишь при условии, что они распределят этот пакет между собой пропорционально их долям в «Норильском Никеле».

( Читать дальше )

Напомним, что во вторник Crispian Investments провела ускоренное размещение примерно 1,7% акций «Норильского Никеля» за $551 млн. До этого Роман Абрамович, Александр Абрамов и их партнеры через Crispian Investments и ее структуры владели 6,37% акций «Норильского Никеля» (из них, судя по годовому отчету «Норильского Никеля» за 2017 год, Crispian напрямую принадлежали 4,2%). После размещения их пакет акций «Норильского Никеля» должен был сократиться до 4,67% (из них 2,5% — непосредственно у Crispian)

Согласно публикации в Коммерсанте, Crispian и ее структуры могут продать на рынке не более 0,67% акций «Норильского Никеля» из оставшегося пакета, тогда как Интеррос, представляющий Владимира Потанина, и РУСАЛ имеют преимущественное право на покупку оставшихся 4% (в соответствии с акционерным соглашением). Мы отмечаем, что «Интеррос» и «РУСАЛ» могут воспользоваться своим преимущественным правом лишь при условии, что они распределят этот пакет между собой пропорционально их долям в «Норильском Никеле».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс