SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Дивидендная доходность НЛМК составит 2,5% - Промсвязьбанк

- 30 сентября 2019, 13:48

- |

Акционеры НЛМК на внеочередном собрании одобрили выплату дивидендов за II квартал 2019 года в размере 3,68 рубля на акцию. Для расчета свободного денежного потока в целях выплаты дивидендов группа будет использовать нормализированный показатель инвестиций в сумме $700 млн в год, даже если фактические инвестиции будут выше этого уровня.

До 2023 года капзатраты компании в среднем будут находиться на отметке около $900 млн в год. Дополнительный объем дивидендных выплат в период с 2019 по 2023 годы составит, как ожидается, $1 млрд. Дивидендная доходность при текущих котировках составит 2,5%.Промсвязьбанк

- комментировать

- Комментарии ( 2 )

Новости рынков |Evraz из всех производителей стали наиболее уязвим перед турбулентностью на сырьевом рынке - Sberbank CIB

- 25 сентября 2019, 14:18

- |

Спотовая цена на твердый коксующийся уголь на прошлой неделе упала на 12% до трехлетних минимумов — $128 за тонну на условиях FOB (Австралия). С начала года твердый коксующийся уголь уже подешевел примерно на 40%. Цена на полумягкий коксующийся уголь (FOB Австралия) во многом следовала за сложившейся тенденцией, отступив на 8% на прошлой неделе и снизившись на 34% с начала года.

CRU считает, что недавнее падение спотовой цены было вызвано слабым спросом со стороны Индии (это отражает вялый внутренний рынок стали), Европы (ускорение темпа сокращения сталелитейных мощностей) и Китая (на фоне предстоящего сокращения мощностей по выпуску стали на период празднования 70-й годовщины образования КНР и сохранения ограничений на импорт угля). Что касается предложения, то поставки угля из Австралии продолжали увеличиваться после подписания в мае нового соглашения о железнодорожных перевозках между австралийскими производителями угля и оператором железных дорог.

Как отмечает CRU, при такой спотовой цене твердого коксующегося угля более половины его экспорта из США является убыточным, притом что США обеспечивают около 16% мировых поставок морем. CRU ожидает, что в ближайшие месяцы цена повысится благодаря налоговому стимулированию в Индии (снижению ставки налога на прибыль юрлиц) и некоторому замедлению темпа сокращения сталелитейных мощностей в Китае после завершения празднования 70-й годовщины 7 октября. Кроме того, CRU считает, что убыточные производители в США могут снизить свои поставки.

( Читать дальше )

CRU считает, что недавнее падение спотовой цены было вызвано слабым спросом со стороны Индии (это отражает вялый внутренний рынок стали), Европы (ускорение темпа сокращения сталелитейных мощностей) и Китая (на фоне предстоящего сокращения мощностей по выпуску стали на период празднования 70-й годовщины образования КНР и сохранения ограничений на импорт угля). Что касается предложения, то поставки угля из Австралии продолжали увеличиваться после подписания в мае нового соглашения о железнодорожных перевозках между австралийскими производителями угля и оператором железных дорог.

Как отмечает CRU, при такой спотовой цене твердого коксующегося угля более половины его экспорта из США является убыточным, притом что США обеспечивают около 16% мировых поставок морем. CRU ожидает, что в ближайшие месяцы цена повысится благодаря налоговому стимулированию в Индии (снижению ставки налога на прибыль юрлиц) и некоторому замедлению темпа сокращения сталелитейных мощностей в Китае после завершения празднования 70-й годовщины 7 октября. Кроме того, CRU считает, что убыточные производители в США могут снизить свои поставки.

( Читать дальше )

Новости рынков |Акции российских сталелитейный компаний привлекательны для инвестиций - Альфа-Банк

- 18 сентября 2019, 20:42

- |

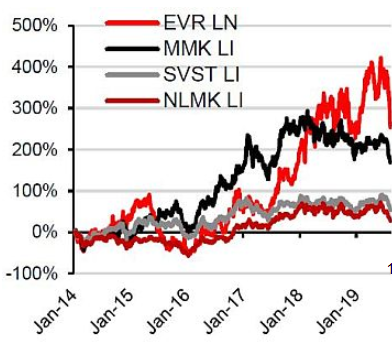

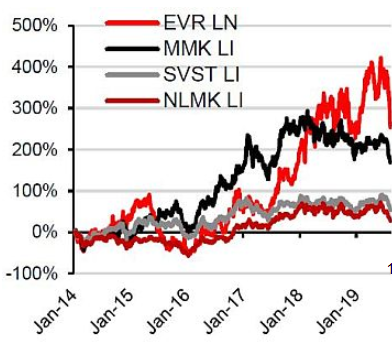

Мы подтверждаем рекомендацию «выше рынка» по акциям российских металлургических компаний: На наш взгляд, акции горно-металлургического сектора перепроданы. По нашей оценке, они торгуются с дисконтом 20% к средним мультипликаторам на протяжении цикла.

Толстых Юлия

«Альфа-Банк»

Наши аргументы в поддержку акций компаний российского стального сектора следующие: все они отличаются высоким уровнем вертикальной интеграции, являются лидерами отрасли с точки зрения издержек, способны перенаправлять объемы продаж на внутренний рынок, у них сильные балансы и привлекательная дивидендная политика. С точки зрения перспектив мирового рынка стали, инвесторы по-прежнему недооценивают сильные фундаментальные показатели спроса, особенно в железорудном сегменте и сегменте по производству коксующегося угля, а также преувеличивают последствия американо-китайского торгового конфликта на отрасль.

( Читать дальше )

На сравнительной основе мы предпочитаем акции НЛМК (выше рынка, РЦ $27,6/ГДР) и «Северстали» (выше рынка, РЦ 17,6/ГДР, ранее ПО РЫНКУ) в российском горно-металлургическом секторе. Мы подтверждаем рекомендацию «выше рынка» по компаниям Evraz (РЦ £6,5/ГДР) и ММК (РЦ $9,8/ГДР).Красноженов Борис

Толстых Юлия

«Альфа-Банк»

Наши аргументы в поддержку акций компаний российского стального сектора следующие: все они отличаются высоким уровнем вертикальной интеграции, являются лидерами отрасли с точки зрения издержек, способны перенаправлять объемы продаж на внутренний рынок, у них сильные балансы и привлекательная дивидендная политика. С точки зрения перспектив мирового рынка стали, инвесторы по-прежнему недооценивают сильные фундаментальные показатели спроса, особенно в железорудном сегменте и сегменте по производству коксующегося угля, а также преувеличивают последствия американо-китайского торгового конфликта на отрасль.

( Читать дальше )

Новости рынков |НЛМК – снижение показателей - КИТ Финанс Брокер

- 21 августа 2019, 17:30

- |

Закрытие торговой идеи: НЛМК

НЛМК – это российский производитель стальной продукции с вертикальноинтегрированной моделью бизнеса, в состав которого входит третий по величине металлургический комбинат в стране. Активы компании находятся не только в России, но и в США и странах Европы.

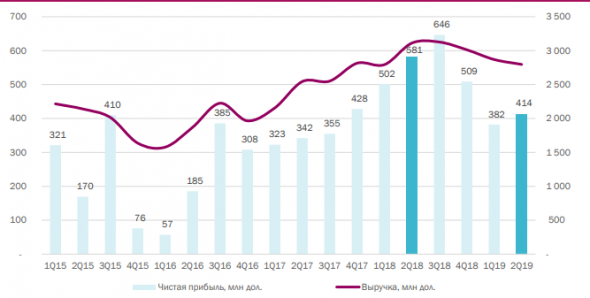

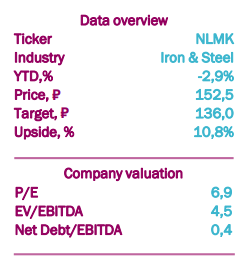

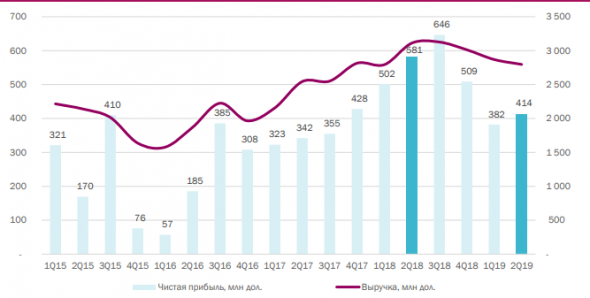

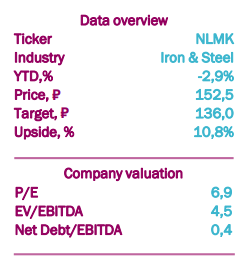

НЛМК отчиталась о слабых финансовых результатах за II кв. 2019 г. Выручка снизилась на 10% по сравнению с аналогичным периодом прошлого – до $2,8 млрд, показатель EBITDA упал на 20% — до $735 млн. Чистая прибыль сократилась на 29% по сравнению со II кв. 2018 г. – до $414 млн.

( Читать дальше )

НЛМК – это российский производитель стальной продукции с вертикальноинтегрированной моделью бизнеса, в состав которого входит третий по величине металлургический комбинат в стране. Активы компании находятся не только в России, но и в США и странах Европы.

НЛМК отчиталась о слабых финансовых результатах за II кв. 2019 г. Выручка снизилась на 10% по сравнению с аналогичным периодом прошлого – до $2,8 млрд, показатель EBITDA упал на 20% — до $735 млн. Чистая прибыль сократилась на 29% по сравнению со II кв. 2018 г. – до $414 млн.

( Читать дальше )

Новости рынков |Евраз предлагает щедрые дивиденды, несмотря на падающую прибыль и растущие капзатраты - Атон

- 08 августа 2019, 17:09

- |

Евраз: Результаты за 1П19 в рамках ожиданий, дивидендная доходность 4.8% – НЕЙТРАЛЬНО

· Выручка $6 140 млн (+0% против консенсуса, +1% против АТОНа) упала на 3% п/п, в основном из-за снижения продаж ванадиевой продукции (-12% п/п), учитывая снижение продаж полуфабрикатов на 10% п/п и ухудшение ценовой конъюнктуры в стальной и угольной продукции.

( Читать дальше )

Evraz опубликовал финансовые результаты за 1П19 в рамках консенсус-прогноза (-1% против АТОНа и +0% против консенсуса) и, как и другие сопоставимые компании сектора, продемонстрировал снижение EBITDA на 22% п/п. Мы не видим в этом ничего удивительного и подтверждаем наш НЕЙТРАЛЬНЫЙ взгляд на сектор, который предлагает щедрые дивиденды, несмотря на падающую прибыль и растущие капзатраты. Evraz рекомендовал выплату $0.35 на акцию в качестве промежуточного дивиденда, что соответствует доходности 4.8% – в целом в рамках ожиданий. Мы имеем рейтинг НЕЙТРАЛЬНО по Evraz, считая бумагу справедливо оцененной по консенсус-мультипликатору EV/EBTIDA 2019П 5.2x, учитывая чувствительность компании к торговому конфликту США/Китая и его потенциальным последствиям для прогнозов спроса на сталь.Атон

· Выручка $6 140 млн (+0% против консенсуса, +1% против АТОНа) упала на 3% п/п, в основном из-за снижения продаж ванадиевой продукции (-12% п/п), учитывая снижение продаж полуфабрикатов на 10% п/п и ухудшение ценовой конъюнктуры в стальной и угольной продукции.

( Читать дальше )

Новости рынков |Евраз отчитается в четверг, 8 августа и проведет телеконференцию - Атон

- 06 августа 2019, 13:32

- |

В четверг 8 августа Евраз опубликует финансовые результаты за 1П19.

Наш прогноз выручки — $6098 млн (-6% п/п), EBITDA — $1495млн (-20% п/п), чистой прибыли — $762 млн (-42% п/п), свободных денежных потоков — $721 млн (-44% кв/кв). Второй квартал был удачным для Евраза: продажи стальной продукции увеличились на 7.7% с уровня 1К19 (до 3.4 млн т), при этом повысились цены реализации стали. По нашей оценке, EBITDA за первое полугодие составила 50% от консенсус-прогноза на 2019 год, особенно ввиду хорошего прогноза компании на третий квартал. Наш рейтинг по акциям Евраза — НЕЙТРАЛЬНЫЙ. Коэффициент EV/EBITDA (консенсус) 2019 у Евраза равен 5.2x — по нему бумаги группы котируются наравне с акциями НЛМК и Северстали (прежде они оценивались с дисконтом) и на 10% выше своего среднего уровня за пять лет.Атон

Телеконференция: 8 августа в 15:00 по лондонскому времени 2019, +44 (0)330 336 9411; в 17:00 по московскому времени, +7 495 646 9190, ID: 6506107.

Новости рынков |Целевая цена за расписку ММК составляет $8,8 - Sberbank CIB

- 02 августа 2019, 17:55

- |

ММК опубликовал результаты за 2К19 по МСФО: в части EBITDA они соответствуют нашим ожиданиям и консенсус-прогнозу. При этом свободные денежные потоки после выплаты процентов оказались ниже, чем мы предполагали, зато предложенный размер дивидендных выплат ($120 млн) соответствует нашим оценкам: по итогам квартала ММК распределит в виде дивидендов 200% свободных денежных потоков, тогда как пять предыдущих кварталов он выплачивал около 100% от этого показателя.

EBITDA превысила уровень 1К19 на 13%, составив $497 млн при рентабельности 25% (на 1 п. п. выше уровня 1К19), благодаря росту объемов продаж, улучшению структуры продаж и повышению цен на сталь. Позитивной динамике EBITDA не помешало увеличение денежной себестоимости слябов на 5% на фоне удорожания железной руды и укрепления рубля. В сталелитейном сегменте EBITDA была на 15% выше уровня 1К19, а в угольном сегменте — на 63% ниже ($12 млн) вследствие уменьшения объемов продаж (производство в 2К19 было на 37% ниже уровня 1К19, но в 2П19 компания ожидает улучшения ситуации). В 2К19 ММК показал $22 млн EBITDA от реализации программы повышения операционной эффективности (в 1К19 вклад программы в этот показатель составил $18 млн).

( Читать дальше )

EBITDA превысила уровень 1К19 на 13%, составив $497 млн при рентабельности 25% (на 1 п. п. выше уровня 1К19), благодаря росту объемов продаж, улучшению структуры продаж и повышению цен на сталь. Позитивной динамике EBITDA не помешало увеличение денежной себестоимости слябов на 5% на фоне удорожания железной руды и укрепления рубля. В сталелитейном сегменте EBITDA была на 15% выше уровня 1К19, а в угольном сегменте — на 63% ниже ($12 млн) вследствие уменьшения объемов продаж (производство в 2К19 было на 37% ниже уровня 1К19, но в 2П19 компания ожидает улучшения ситуации). В 2К19 ММК показал $22 млн EBITDA от реализации программы повышения операционной эффективности (в 1К19 вклад программы в этот показатель составил $18 млн).

( Читать дальше )

Новости рынков |Дивидендная доходность ММК ниже среднего показателя по НЛМК и Северстали - Атон

- 01 августа 2019, 14:48

- |

ММК: EBITDA Во 2К19 в Соответствии с Ожиданиями, FCF Снизился на Фоне Наращивания Оборотного Капитала – НЕЙТРАЛЬНО

EBITDA ММК во 2К19 увеличилась на 13% кв/кв до $497 млн — что соответствует оценкам АТОНа и консенсусу – благодаря увеличению продаж стали на 3% и росту цен реализации на 8%. FCF упал на 77% кв/кв до уровня в $61 млн на фоне увеличения капитальных затрат на $90 млн кв/кв и наращивания оборотного капитала в размере $80 млн (выше нашего прогнза). Таким образом, дивидендная доходность за 2К составляет 1,6% — ниже среднего по НЛМК и Северстали в 2,5%, несмотря на решение распределить 200% FCF в качестве дивидендов. Мы имеем рейтинг ВЫШЕ РЫНКА по ММК, которая торгуется на уровне 3.8x EV/EBITDA с 22% дисконтом по отношению к российскому металлургическому сектору. Третий квартал является сезонно наиболее сильным для FCF компании, и мы считаем, что ММК должна извлечь выгоду от предстоящего снижения цен на железную руду.

· Выручка в размере $1,999 млн (+1% против консенсуса, без изм. против АТОНа). Рост на 9% кв/кв был обусловлен улучшением структуры продаж, сезонным ростом объемов реализации товарной продукции и ростом цен на внутренних рынках

( Читать дальше )

EBITDA ММК во 2К19 увеличилась на 13% кв/кв до $497 млн — что соответствует оценкам АТОНа и консенсусу – благодаря увеличению продаж стали на 3% и росту цен реализации на 8%. FCF упал на 77% кв/кв до уровня в $61 млн на фоне увеличения капитальных затрат на $90 млн кв/кв и наращивания оборотного капитала в размере $80 млн (выше нашего прогнза). Таким образом, дивидендная доходность за 2К составляет 1,6% — ниже среднего по НЛМК и Северстали в 2,5%, несмотря на решение распределить 200% FCF в качестве дивидендов. Мы имеем рейтинг ВЫШЕ РЫНКА по ММК, которая торгуется на уровне 3.8x EV/EBITDA с 22% дисконтом по отношению к российскому металлургическому сектору. Третий квартал является сезонно наиболее сильным для FCF компании, и мы считаем, что ММК должна извлечь выгоду от предстоящего снижения цен на железную руду.

· Выручка в размере $1,999 млн (+1% против консенсуса, без изм. против АТОНа). Рост на 9% кв/кв был обусловлен улучшением структуры продаж, сезонным ростом объемов реализации товарной продукции и ростом цен на внутренних рынках

( Читать дальше )

Новости рынков |Снижение дивидендных выплат ММК неизбежно - ИК QBF

- 31 июля 2019, 20:32

- |

Сегодня сталелитейная компания ММК проведет заседание совета директоров, на котором ключевым событием будет рекомендация по объему дивидендных выплат за 2 квартал 2019 года. По традиции это происходит за день до публикации финансового отчета по МСФО.

Учитывая тот факт, что во 2 квартале текущего года по РСБУ основные финансовые результаты снизились (в частности, выручка упала на 1,6% г/г, а прибыль от продаж – на 21,2% г/г), в отчете по МСФО ожидается значительное снижение финансовых показателей. Это характерно для всего сталелитейного сектора РФ на фоне роста издержек на сырье: ранее о снижении финансовых результатов и дивидендов объявили «Северсталь» и НЛМК. Положение ММК хуже в условиях роста цен на железную руду, которые достигли 5-летнего максимума в $120 за тонну, поскольку ММК обеспечена своей рудой лишь на 20%. В свою очередь, «Северсталь» и НЛМК полностью обеспечивают производство своей рудой.

ИК QBF

Учитывая тот факт, что во 2 квартале текущего года по РСБУ основные финансовые результаты снизились (в частности, выручка упала на 1,6% г/г, а прибыль от продаж – на 21,2% г/г), в отчете по МСФО ожидается значительное снижение финансовых показателей. Это характерно для всего сталелитейного сектора РФ на фоне роста издержек на сырье: ранее о снижении финансовых результатов и дивидендов объявили «Северсталь» и НЛМК. Положение ММК хуже в условиях роста цен на железную руду, которые достигли 5-летнего максимума в $120 за тонну, поскольку ММК обеспечена своей рудой лишь на 20%. В свою очередь, «Северсталь» и НЛМК полностью обеспечивают производство своей рудой.

Негативная конъюнктура рынка может потенциально привести к тому, что свободный денежный поток ММК, из которого выплачиваются дивиденды, упадет более чем в 2 раза – до $120 млн за 2 квартал 2019 года. Если компания решит направить его на дивиденды в полном объеме, то дивиденд на акцию составит лишь 0,7 руб. – минимальный уровень с 2016 года. При этом выплачивать дивиденды сверх FCF может быть сложнее, так как соотношение чистый долг/EBITDA во 2 квартале 2019 года может оказаться выше нуля впервые с 1 квартала 2018 года. Таким образом, тренд налицо – снижение дивидендных выплат по всему спектру сталелитейных компаний в России.Иконников Денис

ИК QBF

Новости рынков |Сохраняем нейтральный рейтинг по Евразу - Атон

- 31 июля 2019, 13:12

- |

Евраз: Продажи Угля и Стали Улучшились во 2К19, EBITDA за 1П19 Должна Составить $1.5млрд – НЕЙТРАЛЬНО

Продажи стальной продукции увеличились на 7.7% кв/кв (до 3.4 млн тонн) на фоне сезонного роста спроса в России и США. Производство стали осталось без изменений и будет оставаться на прежнем уровне в 3К, в соответствии с прогнозом. Производство коксующегося угля выросло на 23% кв/кв до 4.0 млн тонн, но за полугодие улучшение незначительное – всего +2.5% (до 7.2 млн тонн). Цены реализации в целом соответствовали бенчмаркам и другим производителям стали. Мы предварительно оцениваем показатель EBITDA за 1П19 на уровне $1.5 млрд, что составляет 51% от консенсуса 2019 года в $2.9 млрд. Мы имеем НЕЙТРАЛЬНЫЙ рейтинг по Евразу, который торгуется с консенсус-мультипликатором 5.3x 2019П EV/EBITDA – на уровне НЛМК и Северстали (против исторического дисконта) и с премией в 10% к собственному среднему за 5 лет.

· Общий объем производства сырой стали без изменений кв/кв (+0.7% г/г). Продажи стальной продукции во 2К19 выросли на 7.7% кв/кв до 3.4 млн тонн (+7.3% г/г) ввиду повышения сезонного спроса в России и США

( Читать дальше )

Продажи стальной продукции увеличились на 7.7% кв/кв (до 3.4 млн тонн) на фоне сезонного роста спроса в России и США. Производство стали осталось без изменений и будет оставаться на прежнем уровне в 3К, в соответствии с прогнозом. Производство коксующегося угля выросло на 23% кв/кв до 4.0 млн тонн, но за полугодие улучшение незначительное – всего +2.5% (до 7.2 млн тонн). Цены реализации в целом соответствовали бенчмаркам и другим производителям стали. Мы предварительно оцениваем показатель EBITDA за 1П19 на уровне $1.5 млрд, что составляет 51% от консенсуса 2019 года в $2.9 млрд. Мы имеем НЕЙТРАЛЬНЫЙ рейтинг по Евразу, который торгуется с консенсус-мультипликатором 5.3x 2019П EV/EBITDA – на уровне НЛМК и Северстали (против исторического дисконта) и с премией в 10% к собственному среднему за 5 лет.

· Общий объем производства сырой стали без изменений кв/кв (+0.7% г/г). Продажи стальной продукции во 2К19 выросли на 7.7% кв/кв до 3.4 млн тонн (+7.3% г/г) ввиду повышения сезонного спроса в России и США

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс