SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Снижение спроса на внутреннем рынке негативно отразится на финпоказателях НЛМК в конце года - Промсвязьбанк

- 24 октября 2019, 16:24

- |

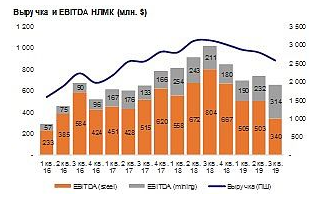

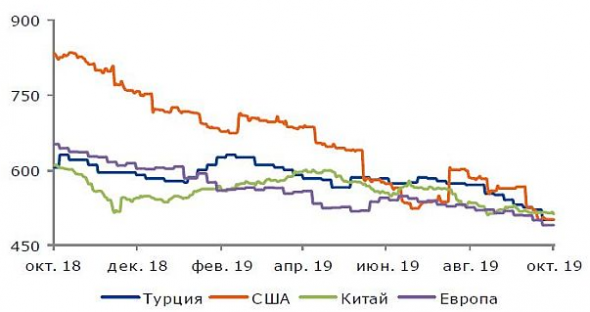

НЛМК представил слабые финансовые результаты за 3кв. и 9М 2019г. Снижение выручки в 3кв. составило 8% кв./кв. и 18% г/г, что связано с сокращением объемов продаж из-за уменьшения поставок полуфабрикатов при продолжающемся капитальном ремонте на ключевых активах Группы. Сказалось и падение цен на сталь на зарубежных рынках. Так, в США снижение цен на плоский прокат в 3кв. составило 5-8% кв./кв. (-26-35% г/г), в Европе зафиксировано снижение на -3-6% кв./кв. (-16-21% г/г), но за счет сезонного спроса в России в долларовом выражении цены выросли на 1-2% кв./кв. (+2% г/г). Увеличение продукции с высокой добавленной стоимостью с 37% до 39% в 3 кв. частично компенсировало потери в выручке. Слабость спроса на сталелитейную продукцию на внешних рынках подтверждается продолжением снижения экспортных продаж. Снижение выручки на рынках США (-23% кв./кв.) и ЕС (-40% кв./кв.) привело к увеличению доли российского рынка в консолидированной выручке с 41% до 45%.

Ухудшение кв./кв. наблюдается и в падении EBITDA Группы на 11% (-36% г/г) и рентабельности по этому показателю до 25% (32% в 3кв. 2018г.) из-за того, что снижения цен на конечную продукцию оказался выше, чем цен на сырье. По этой причине в сегменте плоского проката EBITDA упала на 20% кв./кв. (-43% г/г), а выручка снизилась на 9% кв./кв. (-18% г/г) за счет снижения продаж полуфабрикатов компаниями Группы. Давление на рентабельность оказал рост денежных затрат без учета вертикальной интеграции на тонну сляба с 340 до 344 долл./т. (с учетом интеграции снижение с 265 до 252 долл./т.). В сортовом сегменте наблюдалась обратная ситуация. Благодаря изменению структуры продаж в пользу доли готовой продукции выручка выросла на 4% кв./кв., а EBITDA на 28% кв./кв. В сырьевом сегменте выручка выросла на фоне роста внешних продаж, что сказалось на увеличении EBITDA с $232 млн. во 2 кв. до $314 млн. в 3кв.

( Читать дальше )

Ухудшение кв./кв. наблюдается и в падении EBITDA Группы на 11% (-36% г/г) и рентабельности по этому показателю до 25% (32% в 3кв. 2018г.) из-за того, что снижения цен на конечную продукцию оказался выше, чем цен на сырье. По этой причине в сегменте плоского проката EBITDA упала на 20% кв./кв. (-43% г/г), а выручка снизилась на 9% кв./кв. (-18% г/г) за счет снижения продаж полуфабрикатов компаниями Группы. Давление на рентабельность оказал рост денежных затрат без учета вертикальной интеграции на тонну сляба с 340 до 344 долл./т. (с учетом интеграции снижение с 265 до 252 долл./т.). В сортовом сегменте наблюдалась обратная ситуация. Благодаря изменению структуры продаж в пользу доли готовой продукции выручка выросла на 4% кв./кв., а EBITDA на 28% кв./кв. В сырьевом сегменте выручка выросла на фоне роста внешних продаж, что сказалось на увеличении EBITDA с $232 млн. во 2 кв. до $314 млн. в 3кв.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Потенциал роста акций НЛМК составляет 60% - Велес Капитал

- 24 октября 2019, 14:53

- |

Финансовые результаты НЛМК совпали с ожиданиями рынка в части выручки и EBITDA и оказались ниже по чистой прибыли. В отчетном периоде компания отразила снижение выручки на 8% к/к до $2 576 млн (консенсус-прогноз: $2 587 млн) в результате падения объема реализации металлопродукции на 6% к/к из-за запланированных ремонтных работ и падения цен на сталь. EBITDA НЛМК сократилась на 11 к/к до $654 млн (консенсус-прогноз: $663 млн) в следствие падения выручки. Чистая прибыль составила $343 млн (консенсус-прогноз: $386 млн), что на 17% ниже уровня предыдущего квартала.

Чистый долг компании вырос за 3 месяца на 34% и составил $1 736 млн, соотношение «Чистый долг/EBITDA» увеличилось с 0,39 до 0,59. Рост долговой нагрузки продолжился, что на наш взгляд, является следствием того, что компания вступила в 2019 г. в активную инвестиционную фазу и при этом планирует удерживать относительно высокую дивидендную доходность акций на фоне падения производства.

Свободный денежный поток НЛМК в отчетном периоде остался примерно на уровне предыдущего квартала и составил $249 млн. По итогам 9 месяцев показатель снизился на 22% г/г из-за ремонтных работ, роста инвестиций (+68% г/г) и слабой рыночной конъюнктуры.

( Читать дальше )

Чистый долг компании вырос за 3 месяца на 34% и составил $1 736 млн, соотношение «Чистый долг/EBITDA» увеличилось с 0,39 до 0,59. Рост долговой нагрузки продолжился, что на наш взгляд, является следствием того, что компания вступила в 2019 г. в активную инвестиционную фазу и при этом планирует удерживать относительно высокую дивидендную доходность акций на фоне падения производства.

Свободный денежный поток НЛМК в отчетном периоде остался примерно на уровне предыдущего квартала и составил $249 млн. По итогам 9 месяцев показатель снизился на 22% г/г из-за ремонтных работ, роста инвестиций (+68% г/г) и слабой рыночной конъюнктуры.

( Читать дальше )

Новости рынков |Поддержку финрезультатам НЛМК окажет высокий уровень вертикальной интеграции бизнеса - Альфа-Банк

- 24 октября 2019, 12:20

- |

НЛМК сегодня представит финансовые результаты за 3К19 по МСФО.

На прошлой неделе компания опубликовала свои операционные результаты за 3К19, которые свидетельствуют о снижении продаж, в основном, на фоне проведения ремонтных работ на доменной печи на НЛМК Липецк и основных кислородных конвертерах.

В 3К19 мировые цены на горячекатаный рулон, железную руду и полуфабрикаты снизились на фоне отсутствия спроса на экспортных рынках, хотя цены на внутреннем рынке демонстрировали устойчивость к глобальным трендам. Таким образом, мы ожидаем, что поддержку финансовым результатам окажет рост объемов реализации продукции с высокой добавленной стоимостью, а также высокий уровень вертикальной интеграции бизнеса. Поскольку на 3К19 приходится активная стадия капитального ремонта, мы ожидаем роста капиталовложений и пополнение запасов до начала зимнего сезона.

В результате это может привести к снижению СДП на поквартальной основе. Отметим, тем не менее, что компания использует скорректированные капиталовложения ($700 млн) для расчета дивидендов и, как и в 2К19, может рекомендовать дивиденды выше уровня СДП за 3К19 с целью обеспечения квартальной доходности на уровне 2,5-3%.

( Читать дальше )

На прошлой неделе компания опубликовала свои операционные результаты за 3К19, которые свидетельствуют о снижении продаж, в основном, на фоне проведения ремонтных работ на доменной печи на НЛМК Липецк и основных кислородных конвертерах.

В 3К19 мировые цены на горячекатаный рулон, железную руду и полуфабрикаты снизились на фоне отсутствия спроса на экспортных рынках, хотя цены на внутреннем рынке демонстрировали устойчивость к глобальным трендам. Таким образом, мы ожидаем, что поддержку финансовым результатам окажет рост объемов реализации продукции с высокой добавленной стоимостью, а также высокий уровень вертикальной интеграции бизнеса. Поскольку на 3К19 приходится активная стадия капитального ремонта, мы ожидаем роста капиталовложений и пополнение запасов до начала зимнего сезона.

В результате это может привести к снижению СДП на поквартальной основе. Отметим, тем не менее, что компания использует скорректированные капиталовложения ($700 млн) для расчета дивидендов и, как и в 2К19, может рекомендовать дивиденды выше уровня СДП за 3К19 с целью обеспечения квартальной доходности на уровне 2,5-3%.

( Читать дальше )

Новости рынков |НЛМК отчитается в четверг, 24 октября - Атон

- 23 октября 2019, 09:59

- |

НЛМК: прогноз финансовых результатов за 3К19

Мы прогнозируем выручку $2 692 млн (-4% кв/кв), EBITDA — $679mn (-8% кв/кв), чистую прибыль — $411mn (-1% кв/кв). По нашей оценке, на результатах отрицательно сказалось снижение объемов продаж сталелитейной продукции (-6% кв/кв до 4 млн т), а также общее ухудшение ценовой конъюнктуры на целевых рынках. Мы по-прежнему осторожно оцениваем перспективы акций российского сталелитейного сектора. НЛМК опубликует финансовую отчетность за 3К19 в четверг 24 октября.Атон

Новости рынков |Акции Северстали обладают потенциалом роста в 32% до 1151 рубля за бумагу - ITI Capital

- 22 октября 2019, 19:47

- |

Инвестидея «Северсталь»: +44% до конца 2020 года. Текущая цена: 873 руб. Целевая цена: 1151 руб. Потенциал роста: 32% Полная доходность: 44% (c учетом дивидендов). Горизонт инвестиций: до конца 2020 г.

Цена акций «Северстали» с начала октября опустилась до минимума с 9 апреля 2018 г., когда были объявлены санкции США против «РУСАЛа». Несмотря на снижение цен на сталь, мы считаем коррекцию акций «Северстали» в последние два месяца чрезмерной и видим потенциал роста до 1151 руб./акция (+32% к текущему уровню) до конца 2020 г. Текущая цена предполагает 25%-ное снижение EBITDA в 2020 г., что неоправданно исходя из нашей оценки.

Позитивными факторами для инвесторов остаются высокие дивидендные выплаты Северстали (ожидаемая годовая дивидендная доходность – 12%) и устойчивая бизнес-модель компании, позволяющая гибко реагировать на изменения конъюнктуры на рынке благодаря вертикальной интеграции.

Дополнительные триггеры роста:

• 7 ноября «Северсталь» проведет день инвестора, в рамках которого менеджмент планирует уточнить прогнозы на следующий год и обновить результаты выполнения стратегических целей в текущем году, что может повысить доверие инвесторов к фундаментально привлекательным акциям компании.

( Читать дальше )

Цена акций «Северстали» с начала октября опустилась до минимума с 9 апреля 2018 г., когда были объявлены санкции США против «РУСАЛа». Несмотря на снижение цен на сталь, мы считаем коррекцию акций «Северстали» в последние два месяца чрезмерной и видим потенциал роста до 1151 руб./акция (+32% к текущему уровню) до конца 2020 г. Текущая цена предполагает 25%-ное снижение EBITDA в 2020 г., что неоправданно исходя из нашей оценки.

Позитивными факторами для инвесторов остаются высокие дивидендные выплаты Северстали (ожидаемая годовая дивидендная доходность – 12%) и устойчивая бизнес-модель компании, позволяющая гибко реагировать на изменения конъюнктуры на рынке благодаря вертикальной интеграции.

Дополнительные триггеры роста:

• 7 ноября «Северсталь» проведет день инвестора, в рамках которого менеджмент планирует уточнить прогнозы на следующий год и обновить результаты выполнения стратегических целей в текущем году, что может повысить доверие инвесторов к фундаментально привлекательным акциям компании.

( Читать дальше )

Новости рынков |Лучше конкурентов отчитался ММК, аутсайдером вновь стал НЛМК - Промсвязьбанк

- 16 октября 2019, 15:26

- |

Продажи НЛМК в 3 квартале упали на 6%, у ММК выросли на 1,4%.

Группа ММК в III квартале 2019 года произвела 3,19 млн тонн стали, что на 3,3% выше уровня II квартала (3,09 млн тонн). Продажи товарной металлопродукции выросли в прошлом квартале по сравнению со II кварталом на 1,4% и составили 2,89 млн тонн. Группа НЛМК в III квартале 2019 года произвела 3,73 млн тонн стали, что на 6% ниже аналогичного показателя кварталом ранее. Продажи в прошлом квартале упали также на 6% ко II кварталу, до 4 млн тонн.

Группа ММК в III квартале 2019 года произвела 3,19 млн тонн стали, что на 3,3% выше уровня II квартала (3,09 млн тонн). Продажи товарной металлопродукции выросли в прошлом квартале по сравнению со II кварталом на 1,4% и составили 2,89 млн тонн. Группа НЛМК в III квартале 2019 года произвела 3,73 млн тонн стали, что на 6% ниже аналогичного показателя кварталом ранее. Продажи в прошлом квартале упали также на 6% ко II кварталу, до 4 млн тонн.

Лучше конкурентов отчитался ММК, который благодаря стабильному спросу на внутреннем рынке и снижению готовой продукции на складах, в третьем квартале смог нарастить производство и продажи. Аутсайдером в связи с продолжением проведения ремонтов в третьем квартале вновь стал НЛМК. В целом, операционные результаты компаний отражают слабость спроса на сталелитейную продукцию на внешних рынках, что подтверждается продолжением снижения экспортных продаж. Мы расцениваем операционные результаты российских металлургов по итогам 3кв. и 9М 2019г. как умеренно-негативные и не ждем хорошей динамики финансовых показателей. См. подробнее в обзоре ПСБ Аналитика & Стратегия.Промсвязьбанк

Новости рынков |Результаты металлургов отражают слабость спроса на сталелитейную продукцию на внешних рынках - Промсвязьбанк

- 15 октября 2019, 19:06

- |

Крупнейшие российские производители стали опубликовали умеренно негативные операционные результаты по итогам 3кв. и 9М 2019г. Операционные данные свидетельствуют о том, что финансовые показатели компаний вряд ли покажут хорошую динамику. Не только из-за снижения продаж, но и своего фокуса помимо РФ на рынки ЕС и США, наиболее уязвимо выглядит НЛМК.

Лучше конкурентов отчитался ММК, который благодаря стабильному спросу на внутреннем рынке и снижению готовой продукции на складах, в третьем квартале смог нарастить производство (+3,3% кв./кв.) и продажи (+1,4%). Незначительные изменения коснулись «Северстали» (выплавка: -1%, продажи: 0%) – здесь сказалась продажа завода в Балаково. Аутсайдером в связи с продолжением проведения ремонтов доменного и конверторного производства в третьем квартале вновь стал НЛМК, где производство и продажи упали на 6%.

В целом, операционные результаты компаний отражают слабость спроса на сталелитейную продукцию на внешних рынках, что подтверждается продолжением снижения экспортных продаж, которое наиболее заметно у НЛМК. Так, доля продаж на российский рынок для «Северстали» и НЛМК находится на максимальных уровнях в 67% и 43% соответственно. При этом рост продаж на рынке РФ наблюдался в основном в сегменте низкого передела, в частности листового проката, тогда как по остальным позициям было зафиксировано преимущественно снижение, что отразилось на падении доли продукции с высокой добавленной стоимостью у «Северстали» и ММК. Также после активного роста во 2 кв. на фоне форсирования строительными компаниями реализации проектов в преддверии изменения законодательства спрос на сортовой прокат снизился. Его продажи в 3 кв. упали у всех металлургов, наиболее существенным оказалось снижение у «Северстали» (-27% кв./кв.).

( Читать дальше )

Лучше конкурентов отчитался ММК, который благодаря стабильному спросу на внутреннем рынке и снижению готовой продукции на складах, в третьем квартале смог нарастить производство (+3,3% кв./кв.) и продажи (+1,4%). Незначительные изменения коснулись «Северстали» (выплавка: -1%, продажи: 0%) – здесь сказалась продажа завода в Балаково. Аутсайдером в связи с продолжением проведения ремонтов доменного и конверторного производства в третьем квартале вновь стал НЛМК, где производство и продажи упали на 6%.

В целом, операционные результаты компаний отражают слабость спроса на сталелитейную продукцию на внешних рынках, что подтверждается продолжением снижения экспортных продаж, которое наиболее заметно у НЛМК. Так, доля продаж на российский рынок для «Северстали» и НЛМК находится на максимальных уровнях в 67% и 43% соответственно. При этом рост продаж на рынке РФ наблюдался в основном в сегменте низкого передела, в частности листового проката, тогда как по остальным позициям было зафиксировано преимущественно снижение, что отразилось на падении доли продукции с высокой добавленной стоимостью у «Северстали» и ММК. Также после активного роста во 2 кв. на фоне форсирования строительными компаниями реализации проектов в преддверии изменения законодательства спрос на сортовой прокат снизился. Его продажи в 3 кв. упали у всех металлургов, наиболее существенным оказалось снижение у «Северстали» (-27% кв./кв.).

( Читать дальше )

Новости рынков |Целевая цена по акциям НЛМК на конец 2020 года составляет 170 рублей - Фридом Финанс

- 15 октября 2019, 18:20

- |

За последние несколько кварталов железная руда на мировых рынках резко подорожала. В связи с этим соотношение между ценами на ЖРС и сталь упало до уровней 2010-2012 годов. Вместе с укреплением рубля, которое развивается в отрыве от широкой экономики и вызывает дефляционные риски, это оказывает давление на рентабельность сектора. Неблагоприятным для рентабельности оказалось и снижение цен на сталь на 10%. И все же сталь остается в широком среднесрочном ценовом коридоре, нижняя граница которого на 100% выше уровня 2015 года.

«Война тарифов» на мировых рынках стали на данный момент не отразилась на прогнозах производства НЛМК. Его сокращение стало следствием падения маржи прибыли. По итогам третьего квартала мы ожидаем снижения выручки и чистой прибыли НЛМК до 188 810,68 млрд руб. и 37 748,30 млрд руб. соответственно. При этом среднесрочные перспективы ускорения прироста выручки и чистой прибыли металлургического и добывающего сектора мы оцениваем как благоприятные.

Замедление инфляции в России я считаю чрезмерным и неподготовленным. Оно привело к формированию рисков дефицита в ряде важнейших производственных сегментов. Действия регуляторов по предотвращению этих рисков будут подталкивать инфляцию и инфляционные ожидания вверх. В Европе возобновляется цикл монетарного стимулирования, что будет способствовать повышению глобального спроса и улучшению российских макроэкономических показателей. Мы ожидаем значимого ускорения прироста промпроизводства в РФ и в ведущих экономиках в конце 2019-го и первой половине 2020 года.

( Читать дальше )

«Война тарифов» на мировых рынках стали на данный момент не отразилась на прогнозах производства НЛМК. Его сокращение стало следствием падения маржи прибыли. По итогам третьего квартала мы ожидаем снижения выручки и чистой прибыли НЛМК до 188 810,68 млрд руб. и 37 748,30 млрд руб. соответственно. При этом среднесрочные перспективы ускорения прироста выручки и чистой прибыли металлургического и добывающего сектора мы оцениваем как благоприятные.

Замедление инфляции в России я считаю чрезмерным и неподготовленным. Оно привело к формированию рисков дефицита в ряде важнейших производственных сегментов. Действия регуляторов по предотвращению этих рисков будут подталкивать инфляцию и инфляционные ожидания вверх. В Европе возобновляется цикл монетарного стимулирования, что будет способствовать повышению глобального спроса и улучшению российских макроэкономических показателей. Мы ожидаем значимого ускорения прироста промпроизводства в РФ и в ведущих экономиках в конце 2019-го и первой половине 2020 года.

( Читать дальше )

Новости рынков |Балансы НЛМК и Северстали способны выдержать низкие цены на сталь в течение двух лет - Атон

- 10 октября 2019, 16:05

- |

День металлургического сектора

В рамках Дня инвестора стальных компаний АТОН организовал встречи для более 35 инвесторов с Северсталью (в лице Максима Семеновых и Евгения Белова), Evraz (Алексей Эберенц, Ирина Бахтурина), ТМК (Игорь Барышников, Николай Морозов) и НЛМК (Дмитрий Коломыцын, Екатерина Кокарева). Ключевыми темами обсуждения были: устойчивость премий внутренних цен на сталь, гибкость капзатрат, прогнозы по сырью, влияние государственных инфраструктурных проектов, конкуренция на внутреннем рынке труб.

Нормализованные премии внутренних цен на сталь оцениваются в $40-50/т

Внутренние премии в ценах г/к стали к экспортным ценам достигли максимума $90/т в июле, так как внутренний спрос на сталь вырос на 8% г/г на фоне введения эскроу- счетов. Они уже упали до $57/т в сентябре, и компании полагают, что эти уровни близки к средней норме и устойчивы. Мы не согласны с этим и считаем, что увеличение спроса из-за нового регулирования является временным, а на внутренний баланс спроса/предложения повлияет зимнее замедление и рост предложения г/к стали от казахских металлургов.

( Читать дальше )

В рамках Дня инвестора стальных компаний АТОН организовал встречи для более 35 инвесторов с Северсталью (в лице Максима Семеновых и Евгения Белова), Evraz (Алексей Эберенц, Ирина Бахтурина), ТМК (Игорь Барышников, Николай Морозов) и НЛМК (Дмитрий Коломыцын, Екатерина Кокарева). Ключевыми темами обсуждения были: устойчивость премий внутренних цен на сталь, гибкость капзатрат, прогнозы по сырью, влияние государственных инфраструктурных проектов, конкуренция на внутреннем рынке труб.

Нормализованные премии внутренних цен на сталь оцениваются в $40-50/т

Внутренние премии в ценах г/к стали к экспортным ценам достигли максимума $90/т в июле, так как внутренний спрос на сталь вырос на 8% г/г на фоне введения эскроу- счетов. Они уже упали до $57/т в сентябре, и компании полагают, что эти уровни близки к средней норме и устойчивы. Мы не согласны с этим и считаем, что увеличение спроса из-за нового регулирования является временным, а на внутренний баланс спроса/предложения повлияет зимнее замедление и рост предложения г/к стали от казахских металлургов.

( Читать дальше )

Новости рынков |Выручка НЛМК восстановится до уровня $2797 млн в ближайшие кварталы - Фридом Финанс

- 10 октября 2019, 12:41

- |

В последние несколько кварталов рыночные цены на железную руду резко повысились, вследствие чего соотношение цен на руду и сталь упало до уровней 2010–2012 года. Вместе с укреплением рубля, которое развивается в отрыве от широкой экономики и вызывает дефляционные риски, это оказывает давление на рентабельность сектора. Однако в среднесрочной перспективе выручка в секторе способна реализовать значительный потенциал роста.

Падение инфляции в России привело к появлению рисков дефицита на ряде важнейших производственных сегментов. Действия регуляторов, направленные на минимизацию этих рисков, должны подталкивать инфляцию и инфляционные ожидания вверх. Монетарное стимулирование в Европе будет способствовать повышению глобального спроса и улучшению российских макроэкономических показателей. Мы ожидаем существенного ускорения роста промпроизводства в РФ и в ведущих экономиках в конце 2019-го — первой половине 2020 года.

При этом металлургия не демонстрирует признаков застоя и кризисного сжатия. К примеру, НЛМК прорабатывает вопрос строительства электростанции. Другие предприятия индустрии планируют организовать производство бесшовных труб. Отмечается дефицит продукции отрасли на внешних рынках, прежде всего в США.

( Читать дальше )

Падение инфляции в России привело к появлению рисков дефицита на ряде важнейших производственных сегментов. Действия регуляторов, направленные на минимизацию этих рисков, должны подталкивать инфляцию и инфляционные ожидания вверх. Монетарное стимулирование в Европе будет способствовать повышению глобального спроса и улучшению российских макроэкономических показателей. Мы ожидаем существенного ускорения роста промпроизводства в РФ и в ведущих экономиках в конце 2019-го — первой половине 2020 года.

При этом металлургия не демонстрирует признаков застоя и кризисного сжатия. К примеру, НЛМК прорабатывает вопрос строительства электростанции. Другие предприятия индустрии планируют организовать производство бесшовных труб. Отмечается дефицит продукции отрасли на внешних рынках, прежде всего в США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс