SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Финансовые результаты Мегафона совпали с консенсус-прогнозом - АТОН

- 16 августа 2018, 10:36

- |

Мегафон опубликовал финансовые результаты за 2К18 в рамках консенсус-прогноза

Продажи МегаФона достигли 81.9 млрд руб. (+5.1 % г/г), чуть выше консенсус-прогноза (+1.7% против прогноза Интерфакса на уровне 80.5 млрд руб). OIBDA оператора составила 32.3 млрд руб., а рентабельность OIBDA достигла 39.4%. Без учета изменения МСФО OIBDA достигла 31.8 млрд руб., а органическая рентабельность OIBDA упала до 38.8% из-за роста затрат на персонал и рекламу. Чистая прибыль выросла на 11.5% до 6.2 млрд руб., органическая чистая прибыль достигла 5.8 млрд руб. Рост, связанный с увеличением OIBDA и прибылью от вклада Евросети был частично нивелирован ростом убытков по курсовым разницам (+912 млн руб. г/г). Капзатраты выросли на 23.5% до 16.2 млрд руб., но FCF также увеличился (до 7.9 млрд руб.) на фоне роста операционных денежных потоков. Компания подтвердила ранее представленный прогноз на 2018 — рост выручки от услуг будет неизменным или измеряться однозначными показателями, OIBDA останется неизменной, а капзатраты вырастут до 75-80 млрд руб. для соблюдения закона Яровой.

Продажи МегаФона достигли 81.9 млрд руб. (+5.1 % г/г), чуть выше консенсус-прогноза (+1.7% против прогноза Интерфакса на уровне 80.5 млрд руб). OIBDA оператора составила 32.3 млрд руб., а рентабельность OIBDA достигла 39.4%. Без учета изменения МСФО OIBDA достигла 31.8 млрд руб., а органическая рентабельность OIBDA упала до 38.8% из-за роста затрат на персонал и рекламу. Чистая прибыль выросла на 11.5% до 6.2 млрд руб., органическая чистая прибыль достигла 5.8 млрд руб. Рост, связанный с увеличением OIBDA и прибылью от вклада Евросети был частично нивелирован ростом убытков по курсовым разницам (+912 млн руб. г/г). Капзатраты выросли на 23.5% до 16.2 млрд руб., но FCF также увеличился (до 7.9 млрд руб.) на фоне роста операционных денежных потоков. Компания подтвердила ранее представленный прогноз на 2018 — рост выручки от услуг будет неизменным или измеряться однозначными показателями, OIBDA останется неизменной, а капзатраты вырастут до 75-80 млрд руб. для соблюдения закона Яровой.

Финансовые результаты МегаФона за 2К18 в целом совпали с консенсус-прогнозом. Тем не менее, поскольку компания объявила о выкупе и дальнейшем делистинге с Лондонской биржи в начале лета, мы считаем, что результаты вряд ли повлияют на динамику акций.АТОН

- комментировать

- Комментарии ( 0 )

Новости рынков |МегаФон покажет сильные результаты за 2 квартал благодаря Чемпионату мира по футболу - Sberbank CIB

- 15 августа 2018, 16:57

- |

«МегаФон» представит отчетность за 2 квартал 2018 года по МСФО в четверг, 16 августа, и в тот же день проведет телефонную конференцию (начало в 16:00 по лондонскому времени).

Sberbank CIB

Мы ждем, что в ходе телефонной конференции компания сообщит о предварительных результатах оферты на обратный выкуп акций, которая действует до 22 августа. «МегаФон» также может прояснить, как он будет раскрывать информацию после ожидаемого делистинга его бумаг с Лондонской фондовой биржи (LSE) и понижения листинга на Московской бирже.Суханова Светлана

Мы полагаем, что компания представит сильные результаты по итогам квартала благодаря эффекту восстановления рынка и проведению Чемпионата мира по футболу. После того как 9 июня «МегаФон» закрыл сделку по созданию СП, компания деконсолидировала Mail.ru Group в отчетности. Напомним, что «МегаФон» получил от партнеров по СП в общей сложности $247,5 млн. за доли в новой компании, а чистый доход «МегаФона» от этой сделки мы оцениваем в $108 млн

Sberbank CIB

Новости рынков |Нисходящий тренд по акциям Аэрофлота стихает - Велес Брокер

- 15 августа 2018, 15:54

- |

«Аэрофлот» выкупит у акционеров 47 817 796 акций на общую сумму 7,04 млрд рублей, говорится в сообщении компании по итогам проведенного совета директоров.

К середине торгового дня среды российские фондовые индексы показывают отрицательную динамику.

Рубль к середине дня ослаб к доллару и евро. Доллар стремился к 67 руб, а евро — к 76 руб.

Эмитенты.

В лидерах роста к середине дня пребывали акции «Аэрофлота» (+3,64%) и котировки «МегаФона» (+1,36%). В лидерах падения были обыкновенные акции «Мечела» (-2,38%) и бумаги ММК (-2,12%).

ИК «Велес Брокер»

К середине торгового дня среды российские фондовые индексы показывают отрицательную динамику.

Рубль к середине дня ослаб к доллару и евро. Доллар стремился к 67 руб, а евро — к 76 руб.

Эмитенты.

В лидерах роста к середине дня пребывали акции «Аэрофлота» (+3,64%) и котировки «МегаФона» (+1,36%). В лидерах падения были обыкновенные акции «Мечела» (-2,38%) и бумаги ММК (-2,12%).

Фундаментальную поддержку акциям «Аэрофлота» оказали новости о намерении компании выкупить бумаги у акционеров, не согласных со сделкой лизинга 50 новых самолетов МС-21-300 или не принявших участия в голосовании. Общая сумма выкупа акций составит 7,04 млрд рублей. С технической точки зрения по акциям «Аэрофлота» можно наблюдать затухание нисходящего тренда, который, однако, до сих пор является преобладающим. В среду бумаги подскочили в район средней полосы Боллинжера дневного графика и сопротивления 116,5 руб. Открывать новые «длинные» позиции с расчетом на движение в район 120-121 руб стоит не ранее закрепления выше 116,5 руб.Кожухова Елена

ИК «Велес Брокер»

Новости рынков |Выкуп акций остается поддержкой для бумаг МегаФона - Промсвязьбанк

- 15 августа 2018, 13:27

- |

ФАС одобрила выкуп с биржи 20,8% акций Мегафона его дочерней структурой MICL

Федеральная антимонопольная служба дала согласие 100-процентной «дочке» ПАО Мегафон — Megafon Investments Limited (MICL) — на приобретение до 20,8% голосующих акций оператора, говорится в сообщении Мегафона. В середине июля совет директоров Мегафона проголосовал за делистинг акций оператора с LSE, определив, что сохранение статуса публичной компании не является приоритетной стратегической задачей. Делистинг состоится в III-IV квартале 2018 года.

Федеральная антимонопольная служба дала согласие 100-процентной «дочке» ПАО Мегафон — Megafon Investments Limited (MICL) — на приобретение до 20,8% голосующих акций оператора, говорится в сообщении Мегафона. В середине июля совет директоров Мегафона проголосовал за делистинг акций оператора с LSE, определив, что сохранение статуса публичной компании не является приоритетной стратегической задачей. Делистинг состоится в III-IV квартале 2018 года.

Напомним, что Мегафон планирует выкупить свои акции по 9,75 долл./акцию, это на 2% выше текущей рыночной стоимости. Отметим, что выкуп акций является сильной поддержкой для бумаг компании и сильного движения в них ожидать не стоит.Промсвязьбанк

Новости рынков |Фарватер рынка: В ожидании переломного момента

- 07 августа 2018, 19:25

- |

Лучшие идеи АТОНа:

( Читать дальше )

Мы видим много интересных инвестиционных идей в российских акциях, которые способны обеспечить отличный рост в 2018, несмотря на опасения инвесторов относительно новых санкций. Российские акции сильно недооценены: рост финансовых показателей соответствующих компаний в 2018 выглядит особенно перспективным, а дивидендная доходность составляет рекордные 8-10%+, что обеспечивает ограниченный риск снижения. Более того, иностранные инвесторы проявляют все больше интереса к развивающимся, а не к развитым рынкам, что может привести к существенному притоку средств в соответствующие фонды, включая и Россию, к концу года. Появляются риски, связанные с новыми санкциями США и глобальными торговыми войнами, однако мы не считаем, что они будут разрушительными для российской экономики, скорее они станут переломным моментом для акций. Ясность в отношении санкций появится в течение ближайших нескольких месяцев, и мы считаем, что после этого рынок может довольно быстро переоценить акции. В связи с этим мы считаем, что имеет смысл начать заранее покупать определенные перепроданные акции. Ниже мы предлагаем список наших фаворитов.

( Читать дальше )

Новости рынков |Делистинг МегаФона не удивляет

- 17 июля 2018, 12:51

- |

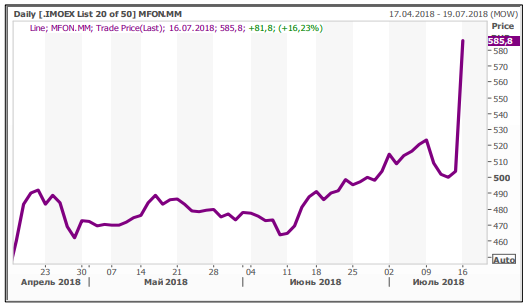

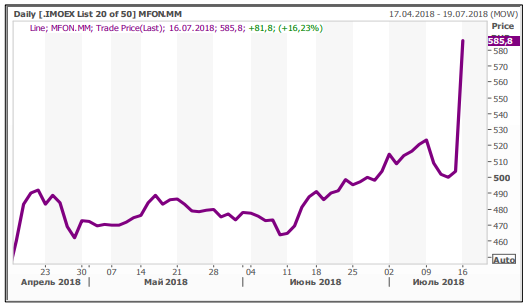

Оферта с премией относительно пятничной цены закрытия (и нашей целевой цены) начала действовать вчера. «МегаФон» планирует выкупить до 128,95 млн. акций и ГДР (что соответствует 20,8% акционерного капитала — это весь объем акций в свободном обращении) по цене $9,75 (609 руб. по текущему курсу) за акцию/ГДР.

Это подразумевает премию 8% для ГДР и 20% — для обыкновенных акций относительно цены закрытия в пятницу. Наша целевая цена составляет $8,27 за акцию (500 руб. при прогнозном среднем курсе USD/RUB за 2018 год), то есть цена выкупа превышает ее на 22% (в рублях).

Таким образом, «МегаФон» потратит на выкуп в общей сложности до $1,3 млрд., при этом компания планирует профинансировать выкуп за счет собственных средств и долга; не планирует снижать долю в Mail.ru Group. Оферта действует со вчерашнего дня по 22 августа. Оферта не распространяется на акции, принадлежащие USM Holdings и Газпромбанку, а также казначейские акции.

Цель — стать частной компанией; предстоит делистинг. Сразу после исполнения оферты «МегаФон» планирует осуществить делистинг с Лондонской фондовой биржи и может аннулировать программу ГДР. В этом случае акционеры, не предъявившие ГДР к выкупу, получат взамен обыкновенные акции. Более того, оператор рассмотрит возможность делистинга обыкновенных акций с Московской биржи после выкупа, при этом, по словам компании, сама биржа может понизить уровень листинга ее бумаг с первого уровня до третьего.

( Читать дальше )

Это подразумевает премию 8% для ГДР и 20% — для обыкновенных акций относительно цены закрытия в пятницу. Наша целевая цена составляет $8,27 за акцию (500 руб. при прогнозном среднем курсе USD/RUB за 2018 год), то есть цена выкупа превышает ее на 22% (в рублях).

Таким образом, «МегаФон» потратит на выкуп в общей сложности до $1,3 млрд., при этом компания планирует профинансировать выкуп за счет собственных средств и долга; не планирует снижать долю в Mail.ru Group. Оферта действует со вчерашнего дня по 22 августа. Оферта не распространяется на акции, принадлежащие USM Holdings и Газпромбанку, а также казначейские акции.

Цель — стать частной компанией; предстоит делистинг. Сразу после исполнения оферты «МегаФон» планирует осуществить делистинг с Лондонской фондовой биржи и может аннулировать программу ГДР. В этом случае акционеры, не предъявившие ГДР к выкупу, получат взамен обыкновенные акции. Более того, оператор рассмотрит возможность делистинга обыкновенных акций с Московской биржи после выкупа, при этом, по словам компании, сама биржа может понизить уровень листинга ее бумаг с первого уровня до третьего.

( Читать дальше )

Новости рынков |Участие в процедуре выкупа акций МегаФона выгоднее продажи бумаг на открытом рынке

- 16 июля 2018, 18:07

- |

Цена выкупа примерно 607 руб. по текущему курсу соответствует премии около 20,3% к цене закрытия акций на Московской бирже в пятницу.

Номинально премия высока по российским меркам, но все-таки недостаточно высока для того, чтобы говорить об отсутствии ущемления интересов миноритариев. Напомню, что 25 октября 2017 года, за день до объявления главы совдира «МегаФона» через СМИ о возможном отказе компании от выплаты дивидендов, акции «МегаФона» стоили 591 руб.

После сообщения котировки устойчиво снижались и 13 июля 2018 акции стоили 504 руб. – не так далеко от исторических минимумов. Далее, 15 июля 2018, совдир заявляет о делистинге с упомянутой ценой выкупа примерно 607 руб. Это чуть выше уровней закрытия до объявления о возможном отказе от дивидендов. Реально же акции в моменте торгуются и вовсе по 583 руб. – инвесторы закладывают в цены накладные расходы и разного рода риски. При всем при этом акционеры недополучили до 10% годовых дивидендной доходности.

«Открытие Брокер»

Номинально премия высока по российским меркам, но все-таки недостаточно высока для того, чтобы говорить об отсутствии ущемления интересов миноритариев. Напомню, что 25 октября 2017 года, за день до объявления главы совдира «МегаФона» через СМИ о возможном отказе компании от выплаты дивидендов, акции «МегаФона» стоили 591 руб.

После сообщения котировки устойчиво снижались и 13 июля 2018 акции стоили 504 руб. – не так далеко от исторических минимумов. Далее, 15 июля 2018, совдир заявляет о делистинге с упомянутой ценой выкупа примерно 607 руб. Это чуть выше уровней закрытия до объявления о возможном отказе от дивидендов. Реально же акции в моменте торгуются и вовсе по 583 руб. – инвесторы закладывают в цены накладные расходы и разного рода риски. При всем при этом акционеры недополучили до 10% годовых дивидендной доходности.

Как бы то ни было, мы рекомендуем держателям акций и расписок «МегаФона» принять участие в программе выкупа. По текущим рыночным ценам участие в процедуре выкупа выгоднее продажи бумаг на открытом рынке. Незакрытая премия на уровне примерно 4% годовых к дате завершения расчётов по выкупу с учетом необходимых дополнительных расходов на валютный хедж подразумевает почти безрисковую рублевую доходность от 20% годовых. В моменте это является лучшим предложением фиксдоходности на российском рынке с относительно низким риском.Нигматуллин Тимур

«Открытие Брокер»

Новости рынков |Мегафон: Делистинг акций

- 16 июля 2018, 16:58

- |

Сегодня стало известно, что Мегафон намерен уйти с Лондонской фондовой биржи и провести выкуп бумаг у миноритариев. Совет директоров Мегафона 15 июля одобрил программу выкупа 20,8% акций у миноритариев в период с 16 июля по 22 августа 2018 г. Цена выкупа на LSE составит $9,75 за GDR, приблизительно составляет 600 руб.

В Мегафоне также отметили, что совет директоров пока не принял решение о делистинге обыкновенных акций компании на Московской бирже — в связи со сложностью и возможными высокими затратами на процедуру. Возможно Мегафон рассмотрит вопрос о делистинге акций на после завершения программы buyback.

Напомним:

Мегафон опубликовал финансовые результаты за I кв. 2018 г. Консолидированная выручка телекомсегмента увеличилась на 2,6% по сравнению с аналогичным показателем прошлого года — до 76,4 млрд руб., показатель OIBDA составил 30,5 млрд руб., увеличившись на 5,3%. Чистая прибыль за I кв. 2018 г. без учета результатов Mail Group увеличилась на 57,2% к аналогичному периоду 2017 г. — до 6 млрд руб. Основными причинами роста прибыли является сокращение убытков по курсовым разницам и увеличение доходов от услуг передачи данных.

В Мегафоне также отметили, что совет директоров пока не принял решение о делистинге обыкновенных акций компании на Московской бирже — в связи со сложностью и возможными высокими затратами на процедуру. Возможно Мегафон рассмотрит вопрос о делистинге акций на после завершения программы buyback.

Напомним:

Мегафон опубликовал финансовые результаты за I кв. 2018 г. Консолидированная выручка телекомсегмента увеличилась на 2,6% по сравнению с аналогичным показателем прошлого года — до 76,4 млрд руб., показатель OIBDA составил 30,5 млрд руб., увеличившись на 5,3%. Чистая прибыль за I кв. 2018 г. без учета результатов Mail Group увеличилась на 57,2% к аналогичному периоду 2017 г. — до 6 млрд руб. Основными причинами роста прибыли является сокращение убытков по курсовым разницам и увеличение доходов от услуг передачи данных.

Акции отреагировали 16% — ным ростом котировок. Рекомендуем продавать бумаги Мегафона из портфелей акций по цене близкой к 600 руб.КИТ Финанс Брокер

Новости рынков |Акции МегаФона больше не интересны для миноритариев

- 16 июля 2018, 16:27

- |

Цена оферты «МегаФона» превосходит пятничное закрытие на 20,3%. Результаты оферты планируется объявить 23 августа, а к 13 сентября выкуп должен быть завершен.

Менеджмент компании аргументирует своё решение трансформацией телекома, которая может создать дополнительные риски для акционеров и отрицательно повлиять на финансовые результаты эмитента. В результате сделки произойдёт снижение free-float, что приведёт к понижению уровня листинга с первого до третьего уровня на Московской бирже.

При этом, менеджмент не исключает возможного дальнейшего делистинга с Московской биржи. В результате выкупа миноритарных долей компания потеряет шансы на включение в индекс MSCI Russia. Также под вопросом остаются дальнейшие выплаты дивидендов.

ИК «Фридом Финанс»

Менеджмент компании аргументирует своё решение трансформацией телекома, которая может создать дополнительные риски для акционеров и отрицательно повлиять на финансовые результаты эмитента. В результате сделки произойдёт снижение free-float, что приведёт к понижению уровня листинга с первого до третьего уровня на Московской бирже.

При этом, менеджмент не исключает возможного дальнейшего делистинга с Московской биржи. В результате выкупа миноритарных долей компания потеряет шансы на включение в индекс MSCI Russia. Также под вопросом остаются дальнейшие выплаты дивидендов.

Более вероятно, что деньги будут распределяться в пользу проектов модернизации телекома. На текущий момент акции компании торгуются по цене 583 рубля, что предполагает дисконт 4,6% к цене оферты. Таким образом, акции «МегаФона» больше не интересны для миноритарных акционеров. Однако, делистинг «МегаФона» может положительно отразится на котировках его главного конкурента – МТС, ввиду дополнительного притока ликвидности со стороны высвободившегося капитала миноритарных долей.Безуглов Валерий

ИК «Фридом Финанс»

Новости рынков |Котировки МегаФона уже приблизились к цене выкупа акций

- 16 июля 2018, 16:10

- |

Акции «МегаФона» будут переведены с текущего первого уровня до третьего уровня на Московской бирже, сообщила компания.

АО «Райффайзенбанк»

Сейчас котировки «МегаФона» уже приблизились к цене выкупа, так что покупать под оферту уже нет смысла. С учётом значительного снижения количества акций в свободном обращении после завершения выкупа, отмены программы GDR и понижения уровня листинга на Московской бирже, привлекательность акций «МегаФона» заметно снижается. На наш взгляд, акционерам следует предъявить бумаги к выкупу, поскольку с учётом снижения free-float, отказа от дивидендов и планируемого роста инвестиций для участия в государственных программах фундаментальная привлекательность акций «МегаФона» снижается.Либин Сергей

АО «Райффайзенбанк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс