SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Marathon Group мог купить "Магнит" для развития своего бизнеса

- 24 мая 2018, 11:58

- |

ВТБ продал Marathon Group Винокурова 11,8% Магнита, сохранил 17,3%

Группа ВТБ продала 11,82% акций розничной сети Магнит Marathon Group, говорится в сообщении банка. ВТБ не раскрыл сумму сделки, отметив при этом, что рыночная стоимость пакета составляет 62,5 млрд рублей ($1,02 млрд). Доля ВТБ в Магните после сделки снизилась до 17,28%.

Группа ВТБ продала 11,82% акций розничной сети Магнит Marathon Group, говорится в сообщении банка. ВТБ не раскрыл сумму сделки, отметив при этом, что рыночная стоимость пакета составляет 62,5 млрд рублей ($1,02 млрд). Доля ВТБ в Магните после сделки снизилась до 17,28%.

Если сравнивать цену приобретения ВТБ акций Магнита у С. Галицкого и текущую их рыночную стоимость, то котировки на бирже выше на 11%. Таким образом, если сделка с Marathon Group была «по рынку», то ВТБ мог заработать на ней 11%. Цели приобретения акций Marathon Group пока не раскрыла, мы считаем, что этом может портфельная инвестиция, но и в тоже время направленная на развитие бизнеса Marathon Group. В частности, за 2017 год Мега Фарм (входит Marathon Group) открыла 698 точек на площадях продуктовых сетей X5 Retail Group, Азбуки вкуса, в медицинских клиниках Елены Малышевой, аэропортах, на вокзалах и автостанциях. Экспансия может быть продолжена и через магазины Магнита.Промсвязьбанк

- комментировать

- Комментарии ( 1 )

Новости рынков |Инвесторы позитивно воспримут объединение "ВТБ Страхования" и "СОГАЗ"

- 24 мая 2018, 11:47

- |

ВТБ продаст ВТБ страхование СОГАЗУ

Вчера глава ВТБ Андрей Костин на годовом собрании акционеров банка подтвердил, что ВТБ объединит этот актив с группой СОГАЗ — ведущей российской страховой компанией в корпоративном сегменте. Сделка и ее окончательные параметры будут официально объявлены в пятницу. Г-н Костин добавил, что ВТБ получит миноритарную долю в объединенной компании, которая будет работать под брендом СОГАЗ, а также денежный компонент. Исходя из результатов ВТБ страхование за 2017 по МСФО, ее общий объем активов составил 199 млрд руб., собственный капитал — 30.8 млрд руб., а чистая прибыль — 20 млрд руб. (16.7% от общей чистой прибыли ВТБ за 2017).

Вчера глава ВТБ Андрей Костин на годовом собрании акционеров банка подтвердил, что ВТБ объединит этот актив с группой СОГАЗ — ведущей российской страховой компанией в корпоративном сегменте. Сделка и ее окончательные параметры будут официально объявлены в пятницу. Г-н Костин добавил, что ВТБ получит миноритарную долю в объединенной компании, которая будет работать под брендом СОГАЗ, а также денежный компонент. Исходя из результатов ВТБ страхование за 2017 по МСФО, ее общий объем активов составил 199 млрд руб., собственный капитал — 30.8 млрд руб., а чистая прибыль — 20 млрд руб. (16.7% от общей чистой прибыли ВТБ за 2017).

Ранее в СМИ высказывались предположения, что ВТБ страхование было оценено в $1.5 млрд (или почти 100 млрд руб.) для сделки с СОГАЗ. Это предполагает P/E 2017 5.0x и P/BV 3.2x. Нам сложно сказать, справедлива ли оценка, учитывая, что в России нет публичных страховых компаний. Но на первый взгляд она выглядит неплохо, и сделка должна быть хорошо воспринята инвесторами, если ее параметры будут официально подтверждены. Кроме того, ВТБ должен признать значительную прибыль от этой сделки в своем отчете о прибылях и убытках, что также положительно для капитала банка.АТОН

Новости рынков |ВТБ заинтересован в приобретении качественных средних российских банков

- 24 мая 2018, 11:36

- |

ВТБ рассматривает возможное приобретение банка Возрождение

Глава ВТБ Андрей Костин на годовом собрании акционеров банка подтвердил, что ВТБ рассматривает возможность приобретения банка Возрождение и в настоящее время проводит due diligence. Если сделка состоится, цена может оказаться ниже стоимости собственного капитала банка, которая по состоянию на конец 2017 года составляла 34 млрд руб. по МСФО.

Глава ВТБ Андрей Костин на годовом собрании акционеров банка подтвердил, что ВТБ рассматривает возможность приобретения банка Возрождение и в настоящее время проводит due diligence. Если сделка состоится, цена может оказаться ниже стоимости собственного капитала банка, которая по состоянию на конец 2017 года составляла 34 млрд руб. по МСФО.

ВТБ заинтересован в приобретении качественных средних российских банков, поскольку это является источником его собственного роста. Возрождение является одним из них, с сильной франшизой в сегменте малого и среднего бизнеса и с хорошим присутствием в Московском регионе. Мы считаем новость нейтральной на данном этапе, пока не будут объявлены окончательные параметры сделки, если она действительно состоится.АТОН

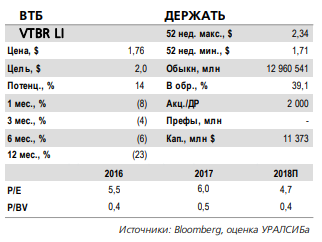

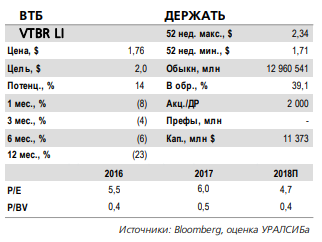

Новости рынков |ВТБ - отчетность за 1 квартал может поддержать котировки акций

- 18 мая 2018, 13:26

- |

Результаты за 1 кв. 2018 г. по МСФО: неожиданно низкая стоимость риска

Рост в рознице поддерживает маржу. ВТБ вчера опубликовал отчетность за 1 кв. 2018 г. по МСФО с неожиданно высокой – на 36% выше нашего прогноза и на 52% выше консенсусного – чистой прибылью в 55,5 млрд руб. за квартал. ROAE составил 15% против нашей оценки 11%. В первую очередь это произошло из-за довольно низких отчислений в резервы – стоимость риска составила всего 0,9% (как и за два первых мес. 2018 г.) против ожидавшихся нами и рынком 1,2% и 1,5% соответственно. ЧПМ совпала с нашим прогнозом, оставшись на уровне 4,1%, как и на протяжении 2017 г. Эффективная доходность по кредитам за отчетный период снизилась сильнее (минус 60 б.п.), чем стоимость депозитов (минус 20 б.п.), но группа выиграла от удешевления других обязательств и дальнейшего роста доли розничных кредитов. Последние прибавили 4,5% квартал к кварталу (мы ожидали всего плюс 1,5%). Менеджмент также делает ставку на увеличение доли рублевых депозитов в обязательствах, так как валютные нужно своповать, что делает их дороже. Расходы оказались чуть меньше ожиданий, рост год к году составил всего 2%. Эффект от объединения ВТБ и ВТБ24 в 1 кв. был равен 1,1 млрд руб., всего за год руководство надеется сэкономить за счет слияния минимум 7,4 млрд руб.

( Читать дальше )

Рост в рознице поддерживает маржу. ВТБ вчера опубликовал отчетность за 1 кв. 2018 г. по МСФО с неожиданно высокой – на 36% выше нашего прогноза и на 52% выше консенсусного – чистой прибылью в 55,5 млрд руб. за квартал. ROAE составил 15% против нашей оценки 11%. В первую очередь это произошло из-за довольно низких отчислений в резервы – стоимость риска составила всего 0,9% (как и за два первых мес. 2018 г.) против ожидавшихся нами и рынком 1,2% и 1,5% соответственно. ЧПМ совпала с нашим прогнозом, оставшись на уровне 4,1%, как и на протяжении 2017 г. Эффективная доходность по кредитам за отчетный период снизилась сильнее (минус 60 б.п.), чем стоимость депозитов (минус 20 б.п.), но группа выиграла от удешевления других обязательств и дальнейшего роста доли розничных кредитов. Последние прибавили 4,5% квартал к кварталу (мы ожидали всего плюс 1,5%). Менеджмент также делает ставку на увеличение доли рублевых депозитов в обязательствах, так как валютные нужно своповать, что делает их дороже. Расходы оказались чуть меньше ожиданий, рост год к году составил всего 2%. Эффект от объединения ВТБ и ВТБ24 в 1 кв. был равен 1,1 млрд руб., всего за год руководство надеется сэкономить за счет слияния минимум 7,4 млрд руб.

( Читать дальше )

Новости рынков |Результата ВТБ по прибыли оказались лучше ожиданий рынка

- 18 мая 2018, 12:33

- |

ВТБ в I квартале увеличил чистую прибыль по МСФО вдвое, до 55,5 млрд рублей

ВТБ в первом квартале 2018 года увеличил чистую прибыль по МСФО вдвое — до 55,5 млрд рублей по сравнению с 27,6 млрд рублей прибыли за аналогичный период 2017 года, свидетельствует отчетность группы. Чистый процентный доход группы составил 116,3 млрд рублей, показав рост в годовом выражении на 2,9%. Чистые комиссионные доходы увеличились на 11,2% год к году, до 21,9 млрд рублей. Расходы на резервы сократились в 2,2 раза по сравнению с аналогичным периодом прошлого года, до 20,7 млрд рублей. Стоимость риска в первом квартале составила 0,9% по сравнению с 1,9% в первом квартале 2017 года и 1,6% в 2017 году. Кредитный портфель ВТБ вырос на 1,1% — до 9,95 трлн рублей — на фоне роста объемов кредитов физлицам (на 2,6% за квартал). Объем кредитов юрлицам с начала года увеличился на 0,6%.

ВТБ в первом квартале 2018 года увеличил чистую прибыль по МСФО вдвое — до 55,5 млрд рублей по сравнению с 27,6 млрд рублей прибыли за аналогичный период 2017 года, свидетельствует отчетность группы. Чистый процентный доход группы составил 116,3 млрд рублей, показав рост в годовом выражении на 2,9%. Чистые комиссионные доходы увеличились на 11,2% год к году, до 21,9 млрд рублей. Расходы на резервы сократились в 2,2 раза по сравнению с аналогичным периодом прошлого года, до 20,7 млрд рублей. Стоимость риска в первом квартале составила 0,9% по сравнению с 1,9% в первом квартале 2017 года и 1,6% в 2017 году. Кредитный портфель ВТБ вырос на 1,1% — до 9,95 трлн рублей — на фоне роста объемов кредитов физлицам (на 2,6% за квартал). Объем кредитов юрлицам с начала года увеличился на 0,6%.

Результата ВТБ по прибыли оказались существенно лучше ожиданий рынка. Росту прибыли компании способствовало увеличение чистых процентных и комиссионных доходов, положительный вклад в динамику показателя внесло снижение отчислений в резервы. Напомним, что менеджмент банка прогнозировал чистую прибыль по итогам 2018 года на уровне 150 млрд руб., результаты за 1 кв. пока не ставят под сомнение этот прогноз.Промсвязьбанк

Новости рынков |Чистая прибыль ВТБ за 2018 год может составить более 170 млрд руб. (+46% г/г)

- 18 мая 2018, 11:50

- |

ВТБ опубликовал сильные результаты за 1К18 по МСФО

Чистая прибыль банка выросла в два раза г/г до впечатляющего значения 55.5 млрд руб., показатель ROE составил 15% против 7.8% годом ранее. Чистый процентный доход увеличился на 2.7% г/г до 116 млрд руб., чистая процентная маржа составила 4.1% (4.1% в 2017) — в рамках ожиданий. Чистый комиссионный доход вырос на 11% до 22 млрд руб., а доход от непрофильных видов деятельности составил 14.4 млрд руб. (+43% г/г) — оба показателя чуть превысили ожидания. Отчисления в резервы снизились на 55% г/г до всего 21 млрд руб., стоимость риска составила 0.9% из-за внедрения МСФО 9. Операционные расходы выросли всего на 2% до 63 млрд руб. — это также позитивный тренд — соотношение затраты/доход упало на 2 пп до 41%. Розничные кредиты увеличились на 16% г/г, а объем корпоративных кредитов вырос на 4% г/г — оба показателя оказались чуть выше прогнозов. Коэффициент достаточности капитала 1-го уровня упал до 12.7% с 13.1% на конец 2017 из-за внедрения МСФО 9 и соответствует первоначальному прогнозу банка.

( Читать дальше )

Чистая прибыль банка выросла в два раза г/г до впечатляющего значения 55.5 млрд руб., показатель ROE составил 15% против 7.8% годом ранее. Чистый процентный доход увеличился на 2.7% г/г до 116 млрд руб., чистая процентная маржа составила 4.1% (4.1% в 2017) — в рамках ожиданий. Чистый комиссионный доход вырос на 11% до 22 млрд руб., а доход от непрофильных видов деятельности составил 14.4 млрд руб. (+43% г/г) — оба показателя чуть превысили ожидания. Отчисления в резервы снизились на 55% г/г до всего 21 млрд руб., стоимость риска составила 0.9% из-за внедрения МСФО 9. Операционные расходы выросли всего на 2% до 63 млрд руб. — это также позитивный тренд — соотношение затраты/доход упало на 2 пп до 41%. Розничные кредиты увеличились на 16% г/г, а объем корпоративных кредитов вырос на 4% г/г — оба показателя оказались чуть выше прогнозов. Коэффициент достаточности капитала 1-го уровня упал до 12.7% с 13.1% на конец 2017 из-за внедрения МСФО 9 и соответствует первоначальному прогнозу банка.

( Читать дальше )

Новости рынков |Прибыль ВТБ удвоилась за счет снижения резервирования

- 18 мая 2018, 11:14

- |

Группа ВТБ удвоила чистую прибыль в сравнении с прошлым годом в основном за счет снижения отчислений в резервы под невозвратные кредиты на 55% г/г. Чистая прибыль акционеров выросла на 98% до 55,6 млрд.руб.

В кредитовании сокращение стоимости риска (CoR) до 0,9% с 1,9% в 1К 2017 и 1,6% в 2017 обеспечило большую часть прироста чистой прибыли, но мы отмечаем, что возможность снижать CoR дальше от 0,9% ограничена в текущих экономических условиях. В 2015-2017 гг CoR в среднем составлял 1,60%. Резервы ВТБ сейчас покрывают 105,8% неработающих активов (107,9% на начало 2018). Доля NPLs составила 7,1% против 6,9% на начало 2018.

Без учета снижения резервирования чистые процентные доходы показали скромный рост на 2,9% за счет увеличения кредитования. Кредитный портфель gross с начала года вырос на 1,1% по большей части за счет розничных кредитов, которые показали опережающий рост на 2,6%. Корпоративное кредитование в плюсе на 0,6% YTD. Чистая процентная маржа осталась на уровне 2017 года 4,1%.

На комиссиях Группа заработала 21,9 млрд.руб., что на 11,2% больше, чем в прошлом году. Чистые доходы от страхования составили 6,3 млрд.руб. (+70%). Операционная эффективность немного улучшилась – отношение опер.доходы/расходы снизилось до 41,3% с 42,4% годом ранее.

( Читать дальше )

В кредитовании сокращение стоимости риска (CoR) до 0,9% с 1,9% в 1К 2017 и 1,6% в 2017 обеспечило большую часть прироста чистой прибыли, но мы отмечаем, что возможность снижать CoR дальше от 0,9% ограничена в текущих экономических условиях. В 2015-2017 гг CoR в среднем составлял 1,60%. Резервы ВТБ сейчас покрывают 105,8% неработающих активов (107,9% на начало 2018). Доля NPLs составила 7,1% против 6,9% на начало 2018.

Без учета снижения резервирования чистые процентные доходы показали скромный рост на 2,9% за счет увеличения кредитования. Кредитный портфель gross с начала года вырос на 1,1% по большей части за счет розничных кредитов, которые показали опережающий рост на 2,6%. Корпоративное кредитование в плюсе на 0,6% YTD. Чистая процентная маржа осталась на уровне 2017 года 4,1%.

На комиссиях Группа заработала 21,9 млрд.руб., что на 11,2% больше, чем в прошлом году. Чистые доходы от страхования составили 6,3 млрд.руб. (+70%). Операционная эффективность немного улучшилась – отношение опер.доходы/расходы снизилось до 41,3% с 42,4% годом ранее.

( Читать дальше )

Новости рынков |Финансовая устойчивость банка ВТБ высока

- 17 мая 2018, 20:02

- |

Прибыль банка ВТБ оказалась лучше ожиданий, превысила 55 млрд руб.

Факторами роста прибыли стали сокращение резервов и административных расходов на 45 млрд руб. по сравнению с 4-м кварталом. Динамика процентных доходов осталась почти без изменений. При этом объем клиентских средств увеличился на 2,1%, до 9,33 трлн руб. Операционные и комиссионные доходы сократились на 42 млрд руб. в квартальном сопоставлении, но повысились на 9,6 млрд год к году. Высокая волатильность комиссионных и операционных доходов сильно влияет на финансовый результат, но в 1-м квартале положительные эффекты от сокращения расходов перевесили снижение доходов.

ИК «Фридом Финанс»

Факторами роста прибыли стали сокращение резервов и административных расходов на 45 млрд руб. по сравнению с 4-м кварталом. Динамика процентных доходов осталась почти без изменений. При этом объем клиентских средств увеличился на 2,1%, до 9,33 трлн руб. Операционные и комиссионные доходы сократились на 42 млрд руб. в квартальном сопоставлении, но повысились на 9,6 млрд год к году. Высокая волатильность комиссионных и операционных доходов сильно влияет на финансовый результат, но в 1-м квартале положительные эффекты от сокращения расходов перевесили снижение доходов.

Реакция рынка на публикацию оказалась позитивной: бумаги прибавляют около 1%. Я ожидаю, что ВТБ сохранит стабильный поток процентных доходов на уровне 115–118 млрд руб. в квартал до конца года, тенденция к росту обусловлена увеличением клиентской базы и усилением спроса на кредиты. Ослабление рубля слабо повлияло на банк. Его финансовая устойчивость высока, а зависимость от внешнего финансирования за счет привлечения средств по долговым инструментам сократилась до 2%. Росту котировок мешают санкционные риски, которые сдерживают приток внешних инвесторов. Тем не менее банк по-прежнему недооценен к собственному капиталу, что является драйвером роста для акций. Ориентируюсь на повышение их стоимости до 0,075 руб. до конца года.Ващенко Георгий

ИК «Фридом Финанс»

Новости рынков |В центре внимания отчетность банка ВТБ

- 17 мая 2018, 10:34

- |

В среду за коррекцией рынка последовал слабый отскок. Лидерами роста стали акции АЛРОСА (+3,10), поводом стало резкое улучшение финансовых показателей в 1-м квартале. Лидерами снижения стали акции RusAl (-2,51). Пара USD/RUB торговалась в диапазоне 61,50-62,50.

ИК «Фридом Финанс»

Сегодня в центре внимания отчетность банка ВТБ (-0,35%). Вероятнее всего, на фоне снижения инфляции и роста экономики продолжился рост операционных и процентных доходов. Прибыль банка могла превысить показатель 4 кв. и достичь 50 млрд руб. Акции банка остаются недооцененными, даже несмотря на риски колебаний рубля и санкций. Ожидаю позитивной динамики котировок, до конца года цель 0,075 руб.Ващенко Георгий

ИК «Фридом Финанс»

Новости рынков |ВТБ отчитается в четверг, 17 мая и проведет телеконференцию

- 16 мая 2018, 10:53

- |

Аналитики Атона прогнозируют чистую прибыль на уровне 44 млрд руб.:

ВТБ опубликует результаты за 1К18 по МСФО в четверг, 17 мая. Мы ожидаем увидеть сильные результаты. Согласно консенсус-прогнозу, собранному самим банком, его чистая прибыль увеличится на 32% г/г до 36.5 млрд руб., а аннуализированный ROE составит 10.1%. Чистый процентный доход вырастет на 3% до 116 млрд руб., чистая процентная маржа составит 4.1%. Комиссионный доход увеличится на 12% до 22 млрд руб. Отчисления в резервы снизятся на 17% до 36 млрд руб., стоимость риска составит 1.5%. Наш собственный прогноз более оптимистичен — мы прогнозируем чистую прибыль 44 млрд руб. из-за снижения стоимости риска. Телеконференция состоится в тот же день в 17:00 по московскому времени. Тел: +7 495 646 9190; +44(0)330 336 9411. ID конференции: 8549672.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс