SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Попытки Дерипаски по выводу активов из-под санкций положительно отразятся на акциях его компаний

- 14 августа 2018, 11:14

- |

Дерипаска предложил снизить долю в En+ ниже 45%, передав акции ВТБ — FT

Основной владелец En+ и РусАла Олег Дерипаска представил OFAC окончательный вариант вывода своих компаний из-под санкций, сообщает FT. Он согласен сократить свою долю в En+ с 70% в настоящее время до менее 45%, передав акции ВТБ, который также находится в санкционном списке США. План пока не одобрен OFAC. По данным источников FT, ВТБ будет владеть акциями En+ непродолжительное время до отмены санкций (в отношении компаний О.Дерипаски — ИФ). Голосовать этим пакетом будут два гражданина США, одобренные En+. Позже ВТБ продаст акции En+ на рынке, чтобы покрыть кредиты, предоставленные ранее компаниям О.Дерипаски.

Основной владелец En+ и РусАла Олег Дерипаска представил OFAC окончательный вариант вывода своих компаний из-под санкций, сообщает FT. Он согласен сократить свою долю в En+ с 70% в настоящее время до менее 45%, передав акции ВТБ, который также находится в санкционном списке США. План пока не одобрен OFAC. По данным источников FT, ВТБ будет владеть акциями En+ непродолжительное время до отмены санкций (в отношении компаний О.Дерипаски — ИФ). Голосовать этим пакетом будут два гражданина США, одобренные En+. Позже ВТБ продаст акции En+ на рынке, чтобы покрыть кредиты, предоставленные ранее компаниям О.Дерипаски.

Если действия О.Дерипаски по выводу своих активов из-под санкций будут иметь успех, то это положительно отразиться на котировках акций его компании. Так, в долларовом эквиваленте бумаги UC Rusal после объявления санкций упали на 53%, En+ — на 56%. Снятие санкций может вернуть котировки к первоначальным уровнямПромсвязьбанк

- комментировать

- Комментарии ( 0 )

Новости рынков |ВТБ за 2018 год может заработать более 170 млрд рублей чистой прибыли

- 10 августа 2018, 11:31

- |

ВТБ опубликовал сильные результаты за 1П18 по МСФО

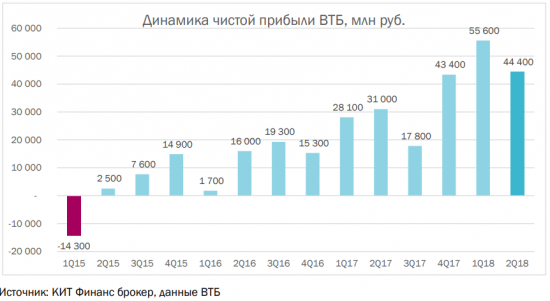

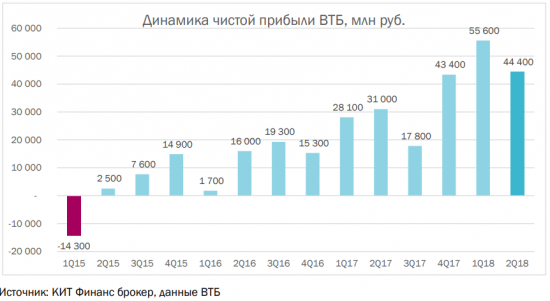

Чистая прибыль банка за 1П18 выросла на 70% г/г до 98.5 млрд руб. (RoE 13.7%). Чистый процентный доход увеличился на 5% г/г до 238 млрд руб., а чистая процентная маржа составила 4.1%; чистый комиссионный доход вырос на 7% до 46 млрд руб., а прочие доходы составили 32.1 млрд руб. (против 6.2 млрд руб. годом ранее). Общие отчисления банка в резервы составили 69 млрд руб. в 1П18, снизившись на 9% г/г, стоимость риска составила 1.6% (без изменений г/г). Затраты выросли всего на 1.7% до 125 млрд руб., предполагая соотношение затраты/доход на уровне 39.4% (против 44% за 1П17). Общие активы ВТБ увеличились на 6% с начала года до 13.7 трлн руб. Коэффициент достаточности капитала 1-го уровня снизился на 40 бп до 12.2% из-за выплаты дивидендов за 2017. На телеконференции менеджмент отказался комментировать потенциальное влияние новых санкций США на банк. Годовой прогноз по чистой прибыли был повышен до 170 млрд руб. со 150 млрд руб. ВТБ планирует выплатить 50% от своей годовой чистой прибыли по МСФО в качестве дивидендов.

( Читать дальше )

Чистая прибыль банка за 1П18 выросла на 70% г/г до 98.5 млрд руб. (RoE 13.7%). Чистый процентный доход увеличился на 5% г/г до 238 млрд руб., а чистая процентная маржа составила 4.1%; чистый комиссионный доход вырос на 7% до 46 млрд руб., а прочие доходы составили 32.1 млрд руб. (против 6.2 млрд руб. годом ранее). Общие отчисления банка в резервы составили 69 млрд руб. в 1П18, снизившись на 9% г/г, стоимость риска составила 1.6% (без изменений г/г). Затраты выросли всего на 1.7% до 125 млрд руб., предполагая соотношение затраты/доход на уровне 39.4% (против 44% за 1П17). Общие активы ВТБ увеличились на 6% с начала года до 13.7 трлн руб. Коэффициент достаточности капитала 1-го уровня снизился на 40 бп до 12.2% из-за выплаты дивидендов за 2017. На телеконференции менеджмент отказался комментировать потенциальное влияние новых санкций США на банк. Годовой прогноз по чистой прибыли был повышен до 170 млрд руб. со 150 млрд руб. ВТБ планирует выплатить 50% от своей годовой чистой прибыли по МСФО в качестве дивидендов.

( Читать дальше )

Новости рынков |ВТБ нарастил прибыль и рентабельность в 1 полугодии

- 09 августа 2018, 12:56

- |

Чистая прибыль акционеров выросла на 66% 1-м полугодии до 98,2 млрд.руб., рентабельность собственного капитала (ROE TTM) повысилась до 11,2% с 8,4% в 2017. Чистые процентные доходы с учетом резервов увеличились на 5,1%, комиссии выросли на 7%. Значительный положительный эффект также оказала валютная переоценка и сокращение списаний по активам.

По линии кредитования объем выданных займов (gross) увеличился с начала года на 3,7% и на 2,5% к/к во 2К 2018. Розничное кредитование показало опережающий рост (+8,5% в 1П и +5,7% во 2К), корпоративные кредиты увеличились на 2,1% в 1П и на 1,4% во 2К. Вместе с тем, доля неработающих кредитов повысилась до 7,6% с 6,9% на начало года, а их покрытие сократилось до 102,3% с 107,9%, хотя банк отмечает, что уже после отчетной даты показатель составил 110,4% в результате урегулирования по 2-м неработающим кредитам.

Объем депозитов увеличился на 7,6% с начала года и на 5,4% к/к во 2-м квартале.

Операционная эффективность улучшилась в этом году, и соотношение расходов к доходам снизилось в 1-м полугодии до 39,4% с 44,4% годом ранее. Расходы на оплату труда показали сдержанный рост на 1,7%, ниже инфляции.

ГК «ФИНАМ»

По линии кредитования объем выданных займов (gross) увеличился с начала года на 3,7% и на 2,5% к/к во 2К 2018. Розничное кредитование показало опережающий рост (+8,5% в 1П и +5,7% во 2К), корпоративные кредиты увеличились на 2,1% в 1П и на 1,4% во 2К. Вместе с тем, доля неработающих кредитов повысилась до 7,6% с 6,9% на начало года, а их покрытие сократилось до 102,3% с 107,9%, хотя банк отмечает, что уже после отчетной даты показатель составил 110,4% в результате урегулирования по 2-м неработающим кредитам.

Объем депозитов увеличился на 7,6% с начала года и на 5,4% к/к во 2-м квартале.

Операционная эффективность улучшилась в этом году, и соотношение расходов к доходам снизилось в 1-м полугодии до 39,4% с 44,4% годом ранее. Расходы на оплату труда показали сдержанный рост на 1,7%, ниже инфляции.

За исключением роста просроченных кредитов результаты в целом благоприятные, но акции находятся под навесом новых санкций, которые могут негативно повлиять на прибыль банка по итогам года.Малых Наталия

ГК «ФИНАМ»

Новости рынков |Операционные показатели РусГидро производят хорошее впечатление

- 23 июля 2018, 13:31

- |

Выработка электроэнергии электростанциями «Группы РусГидро» в 1 полугодии 2018 года увеличилась на 6% по сравнению с аналогичным периодом прошлого года и составила 67,4 млрд кВт.ч.

Операционные показатели «РусГидро» производят довольно хорошее впечатление, однако, по нашему мнению, это едва ли обеспечит ей столь же впечатляющую динамику финансовых результатов.Sberbank CIB

Во-первых, на чистую прибыль по итогам 2018 года, вероятнее всего, повлияют списания, связанные с вводом в эксплуатацию новых мощностей на Дальнем Востоке.

Во-вторых, дополнительным негативным фактором с точки зрения прибыли может оказаться переоценка обязательств «РусГидро» в связи с форвардным контрактом с ВТБ.

Новости рынков |Новая версия коэффициентов риска по новым необеспеченным потребительским кредитам негативна для акций TCS Group

- 23 июля 2018, 12:27

- |

ЦБ объявил новую более мягкую версию коэффициентов риска по новым необеспеченным потребительским кредитам

Регулятор намерен применять коэффициент риска 120% (в настоящее время 100%) для потребительских кредитов с полной стоимостью кредита (ПСК) в диапазоне 10-15%, 140% (в настоящее время 110%) для ПСК 15-20 %, 170% (в настоящее время 120%) для ПСК 20-25% и, наконец, 200% (в настоящее время 140%) для ПСК в диапазоне 25-30%.

Регулятор намерен применять коэффициент риска 120% (в настоящее время 100%) для потребительских кредитов с полной стоимостью кредита (ПСК) в диапазоне 10-15%, 140% (в настоящее время 110%) для ПСК 15-20 %, 170% (в настоящее время 120%) для ПСК 20-25% и, наконец, 200% (в настоящее время 140%) для ПСК в диапазоне 25-30%.

Новость негативна для акций TCS Group. По сути, новая версия коэффициентов риска лишь немного мягче по сравнению с предыдущем предложением, которое было представлено около недели назад. ЦБ решил уменьшить коэффициенты риска почти для всех ПСК на 10%. При этом нет никаких положительных изменений для ПСК в диапазоне 25-30%, который является основным сегментом для TCS Group. Таким образом, новость снова представляется негативной для ее GDR, в то время как другие публичные банки, а именно Сбербанк и ВТБ, она в целом не затрагивает.АТОН

Новости рынков |Акции ВТБ с целевым ориентиром 0,06 рублей

- 18 июля 2018, 16:17

- |

13 июля глава банка Андрей Костин на встрече с президентом РФ Владимиром Путиным сообщил, что ВТБ прогнозирует прибыль по итогам полугодия на уровне 95 — 100 млрд руб. Он уточнил, что за пять месяцев прибыль банка выросла на 74% и превысила 87,1 млрд руб. Напомним, прибыль за 2017 г. составила 120 млрд руб., ранний прогноз на 2018 г. — 150 млрд руб., а в 2019 г., если не будет потрясений — 200-220 млрд руб. В 2016-2017-х гг. прогнозы менеджмента сбывались, а на текущий момент по неаудированным финансовым результатам за 5 мес. по МСФО банк заработал уже 87,1 млрд руб. – соответственно ВТБ обгоняет свои прогнозы.

( Читать дальше )

( Читать дальше )

Новости рынков |Взгляд на акции ВТБ позитивный

- 16 июля 2018, 12:03

- |

ВТБ может получить 95-100 млрд руб. чистой прибыли за 1П18

В пятницу Андрей Костин, глава ВТБ, встретился с Владимиром Путиным. Во время встречи он рассказал, что банк ожидает получить 95-100 млрд руб. чистой прибыли за 1П2018, а коэффициент ROE составит 14%.

В пятницу Андрей Костин, глава ВТБ, встретился с Владимиром Путиным. Во время встречи он рассказал, что банк ожидает получить 95-100 млрд руб. чистой прибыли за 1П2018, а коэффициент ROE составит 14%.

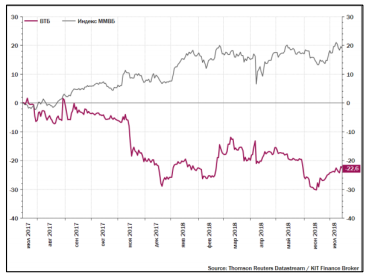

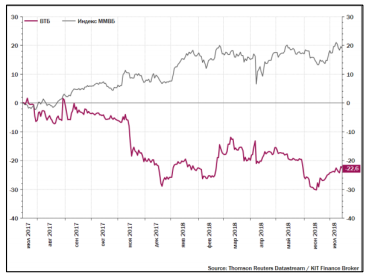

Прогнозы ВТБ выглядят сильными и превосходят ожидания рынка. На этом фоне в пятницу акции подскочили на 2,5%, демонстрируя динамику лучше рынка. Полугодовой результат говорит о том, что банк может заработать чистую прибыль в размере более 200 млрд руб. за весь 2018, что станет значительным показателем, если он будет достигнут. Первоначально банк планировал получить 150 млрд руб. чистой прибыли (+25% г/г), в то время как наш прогноз составлял 170 млрд руб. Вероятно, столь сильные финансовые результаты будут обусловлены, в том числе единоразовой прибылью, полученной за счёт продажи ВТБ Страхования Группе Согаз, сделка по которой была закрыта в конце 1П18. Цена сделки не раскрывалась, но ее сумма должна быть довольно значительной. Мы подтверждаем наш ПОЗИТИВНЫЙ взгляд на акции ВТБ.АТОН

Новости рынков |Акции ВТБ пытаются отвоевать утерянные позиции

- 13 июля 2018, 15:41

- |

К середине торгового дня пятницы российские фондовые индексы оставались в плюсе, незначительно изменив свои позиции. Индекс МосБиржи к 14.55 мск вырос на 0,69% до 2338,08 пункта, а индекс РТС увеличился на 0,41%, до 1182,29 пункта.

Рубль к середине дня почти не изменился к доллару и немного укрепился к евро. Доллар находился выше 62 руб, а евро вновь опустился чуть ниже 72,5 руб.

Эмитенты. В лидерах роста к середине дня пребывали акции «Медиахолдинга» (+5,28%) и бумаги ВТБ (+1,90%). В лидерах падения были обыкновенные акции «Башнефти» (-1,45%) и котировки Polymetal (-1,36%).

ИК «Велес Брокер»

Рубль к середине дня почти не изменился к доллару и немного укрепился к евро. Доллар находился выше 62 руб, а евро вновь опустился чуть ниже 72,5 руб.

Эмитенты. В лидерах роста к середине дня пребывали акции «Медиахолдинга» (+5,28%) и бумаги ВТБ (+1,90%). В лидерах падения были обыкновенные акции «Башнефти» (-1,45%) и котировки Polymetal (-1,36%).

Бумаги ВТБ, после снижения ранее на неделе, пытаются отвоевать утерянные позиции и остаются выше важной среднесрочной поддержки 4,75 коп, преодоление которой будет говорить о рисках ускорения падения в район 4,50-4,60 коп. Ближайшей поддержкой для бумаг выступает уровень 4,83 коп. Пока цены остаются выше 4,75 коп, имеет смысл сохранять «длинные» позиции в расчете на тестирование 5 коп – у которых можно фиксировать часть полученной прибыли.Кожухова Елена

ИК «Велес Брокер»

Новости рынков |Планы ЦБ о повышении коэффициента риска затрагивают все банковское сообщество

- 11 июля 2018, 12:09

- |

ЦБ рассматривает возможность повысить коэффициенты риска для новых необеспеченных потребительских кредитов

Для ссуд с полной стоимостью кредита (ПСК) в 10-15% предлагается установить коэффициент риска 130% (сейчас — 100%). Для ПСК в 15-20% планируется повышение до 150% (cо 110%), для ПСК в 20-25% — до 180% со 120%. Для кредитов с ПСК в 25-30% — до 200% со 140%. Предполагается, что новая шкала ПСК будет применяться для кредитов, выданных с 1 сентября 2018 года. Причина ужесточения регулирования — слишком быстрый и ускоряющийся с начала года рост потребительского кредитования, который идет в разрез с другими макроэкономическими показателями и, по мнению ЦБ, создает долгосрочные риски в экономике. Это уже второе повышение коэффициентов риска в этом году. С мая ЦБ уже повысил коэффициенты риска до 110% для ПСК в 15-20% и до 120% у ПСК в 20-25%. Для выполнения требований ЦБ, банкам потребуется либо ограничить этот вид кредитования или нарастить капитал.

Для ссуд с полной стоимостью кредита (ПСК) в 10-15% предлагается установить коэффициент риска 130% (сейчас — 100%). Для ПСК в 15-20% планируется повышение до 150% (cо 110%), для ПСК в 20-25% — до 180% со 120%. Для кредитов с ПСК в 25-30% — до 200% со 140%. Предполагается, что новая шкала ПСК будет применяться для кредитов, выданных с 1 сентября 2018 года. Причина ужесточения регулирования — слишком быстрый и ускоряющийся с начала года рост потребительского кредитования, который идет в разрез с другими макроэкономическими показателями и, по мнению ЦБ, создает долгосрочные риски в экономике. Это уже второе повышение коэффициентов риска в этом году. С мая ЦБ уже повысил коэффициенты риска до 110% для ПСК в 15-20% и до 120% у ПСК в 20-25%. Для выполнения требований ЦБ, банкам потребуется либо ограничить этот вид кредитования или нарастить капитал.

Новость выглядит крайне НЕГАТИВНОЙ и стала полной неожиданностью для банковского сектора, так как затрагивает практически всю линейку потребительских кредитов (за исключением ипотеки). Новое регулирование выглядит намного жестче, чем предыдущие аналогичные изменения. Если оно будет одобрено в первоначальном варианте, то затронет все крупные банки включая публичные Сбербанк, ВТБ и ТКС. Среди них последний пострадает больше всех, так как его кредитный портфель сконцентрирован в потребительском кредитовании. Мы полагаем, что новое регулирование может поставить ТКС перед непростым выбором: уменьшить дивиденды в пользу увеличения капитала, снизить темпы роста кредитования или уменьшить ПСК, что может привести к замедлению роста доходов банка. Нормативы по капиталу ВТБ также могут снизиться, в меньшей степени, но достаточной, чтобы повлиять на размер будущих дивидендов. Сбербанк пострадает от нововведений меньше всех. Учитывая, что планы ЦБ затрагивают все банковское сообщество, мы ожидаем довольно жесткую дискуссию и возможно финальное решение по рискам окажется мягче. Мы допускаем, что GDR ТКС Групп могут заметно упасть в ближайшие дни, а в акциях ВТБ и Сбербанка реакция может быть умеренная. Вместе с тем, мы пока не планируем пересматривать наши рекомендации по акциям банков.АТОН

Новости рынков |Новость о доли в хорватском ритейлере нейтральна для акций Сбербанка и ВТБ

- 05 июля 2018, 12:20

- |

Сбербанк и ВТБ получили доли в компании Агрокор

Кредиторы хорватского ритейлера Агрокор одобрили план реструктуризации компании. Сбербанк и ВТБ являются одними из крупнейших кредиторов Агрокора с объемом выданных кредитов в 1,1 млрд евро и 300 млн евро соответственно. В ходе реструктуризации Сбербанк получил 39% компании, а ВТБ — 7%.

Кредиторы хорватского ритейлера Агрокор одобрили план реструктуризации компании. Сбербанк и ВТБ являются одними из крупнейших кредиторов Агрокора с объемом выданных кредитов в 1,1 млрд евро и 300 млн евро соответственно. В ходе реструктуризации Сбербанк получил 39% компании, а ВТБ — 7%.

Оба банка еще в прошлом году создали 100% резервов на всю сумму выданных кредитов и возникает вопрос, есть ли вероятность, что часть резервов будет распущена в связи с завершением плана реструктуризации. Ответ — «нет», и пока слишком рано рассматривать такой сценарий. Снижение резервов в теории возможно на горизонте 2-3 лет и будет зависеть от операционных и финансовых результатов Агрокора в будущем. Новость НЕЙТРАЛЬНА для котировок российских банков.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс