SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Услуги транспортных компаний пользуются повышенным спросом - Финам

- 20 мая 2021, 16:12

- |

Аналитики «ФИНАМа» провели исследование промышленного сектора.

На рынке морских контейнерных перевозок со второго полугодия 2020 года наблюдается бурный рост. Причиной этого стал возникший на фоне оживления экономики после коронакризиса дефицит контейнеров в Китае вследствие замедления их возврата из США и Европы. В результате ставки фрахта в апреле взлетели до 13-летнего максимума. Дополнительное воздействие на рынок оказала и недельная блокада Суэцкого канала в конце марта контейнеровозом Ever Given компании Evergreen. Спрос на контейнеры отразился на росте доходов не только морских, но и железнодорожных контейнерных перевозчиков.

Рост рынка железнодорожных перевозок контейнеров в России по итогам первого квартала 2021 года составил 14,8% относительно аналогичного периода прошлого года. Это обусловлено высокой базой второй половины 2020 года, когда на фоне ограничений и изменений цепочек поставок на железные дороги переключились объемы, ранее перевозимые другими видами транспорта.

( Читать дальше )

На рынке морских контейнерных перевозок со второго полугодия 2020 года наблюдается бурный рост. Причиной этого стал возникший на фоне оживления экономики после коронакризиса дефицит контейнеров в Китае вследствие замедления их возврата из США и Европы. В результате ставки фрахта в апреле взлетели до 13-летнего максимума. Дополнительное воздействие на рынок оказала и недельная блокада Суэцкого канала в конце марта контейнеровозом Ever Given компании Evergreen. Спрос на контейнеры отразился на росте доходов не только морских, но и железнодорожных контейнерных перевозчиков.

Рост рынка железнодорожных перевозок контейнеров в России по итогам первого квартала 2021 года составил 14,8% относительно аналогичного периода прошлого года. Это обусловлено высокой базой второй половины 2020 года, когда на фоне ограничений и изменений цепочек поставок на железные дороги переключились объемы, ранее перевозимые другими видами транспорта.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |В ближайшей перспективе акции "Ленты" вряд ли войдут в категорию бумаг с высокой дивидендной доходностью - Альфа-Банк

- 20 мая 2021, 15:29

- |

«Лента» договорилась о покупке супермаркетов Billa Russia GmbH (“Billa Россия”) и рассчитывает закрыть сделку летом этого года.

Воробьева Олеся

«Альфа-Банк»

Параметры сделки. «Лента» договорилась о покупке супермаркетов Billa Россия, в управлении которой находится 161 магазин, за EUR215 млн (примерно 19,4 млрд руб.) денежными средствами. Сделку предстоит согласовать в Федеральной антимонопольной службе; она должна быть закрыта летом 2021. «Лента» планирует интегрировать приобретаемые супермаркеты, инфраструктуру цепочки поставок и сотрудников Billa Russia в розничную сеть «Ленты». Приобретенные магазины планируется преобразовать в магазины под брендом «Лента».

Обзор бизнеса Billa в России. Под управлением Billa сейчас находится 161 супермаркет с совокупной торговой площадью на уровне 138 051 кв м, в основном в Москве и Московской области (155 магазинов), а также распределительный центр в Быково (Московская область). По данным РБК, в 2020 г. выручка компании составила 48 млрд руб., чистый убыток – 1,7 млрд руб.

Обоснование сделки: быстрое расширение в формат супермаркетов в привлекательных Москве и Московской области. Учитывая, что средняя торговая площадь одного магазина Billa составляет примерно 860 кв м, магазины сети подходят для формата супермаркетов «Ленты», на наш взгляд. Сделка предполагает расширение присутствия «Ленты» в Москве и Московской области с нынешних 51 до 206 супермаркетов (против более, чем 300 супермаркетов у X5). Таким образом, по оценкам компании, доля «Ленты» на рынке продуктового ритейла составит примерно 3% в Москве и области в результате сделки. Предполагаемая выручка на один кв м составляет примерно 348 тыс. руб., что сопоставимо с плотностью продаж супермаркетов «Ленты» (335 тыс. руб. в 2020 г.) и будет способствовать увеличению смешанной плотности продаж «Ленты» (290 тыс. руб. в 2020 г.). В результате сделки совокупные торговые площади «Ленты» увеличатся на 9%, тогда как выручка – на 11% (исходя из данных за 2020) с потенциальной синергией в части условий закупок.

Оценки стоимости при сделке не выглядят дешево. Индикативная цена сделки на уровне EUR215 млн (примерно 19,4 млрд руб.) предусматривает примерно 0,4x EV/Sales (оценка Альфа-Банка основывается на выручке на уровне 48 млрд руб. по итогам 2020 г., по данным РБК). Это соответствует текущему коэффициенту «Ленты» 0,4x EV/Sales 2021П. В то же время, если предположить, что «Лента» доведет рентабельность EBITDA приобретаемых магазинов до своего стандартного уровня 8%+, коэффициентEV/EBITDA составит 4,9-5x, по нашей оценке, что выше 4,5xEV/EBITDA 2021П, то есть уровней, на которых сейчас торгуются акции «Ленты». Хотя это может выглядеть разумно, учитывая, что магазины в основном расположены в Москве, мы отмечаем, что могут потребоваться дополнительные капиталовложения для ребрединга магазинов Billa в формат «Ленты» в дальнейшем.

Мы считаем, что сделка хорошо вписывается в стратегию «Ленты» по расширению в более мелкий формат магазинов (супермаркеты и магазины у дома) и потенциально создает синергический эффект в части условий закупок. Торговые площади «Ленты» в результате сделки увеличатся на 9%, тогда как выручка – на 11%. В то же время оценки стоимости сделки не выглядят дешевыми, как мы считаем, учитывая, что в дальнейшем на ребрендинг магазинов могут потребоваться капиталовложения. Хотя «Лента» использует возможности своего баланса (который стал гораздо сильнее при коэффициенте чистой долг / EBITDA на уровне 1,5x по итогам 2020), акции «Ленты» вряд ли войдут в категорию «бумаг с высокой дивидендной доходностью» в краткосрочной перспективе.Кипнис Евгений

Воробьева Олеся

«Альфа-Банк»

Параметры сделки. «Лента» договорилась о покупке супермаркетов Billa Россия, в управлении которой находится 161 магазин, за EUR215 млн (примерно 19,4 млрд руб.) денежными средствами. Сделку предстоит согласовать в Федеральной антимонопольной службе; она должна быть закрыта летом 2021. «Лента» планирует интегрировать приобретаемые супермаркеты, инфраструктуру цепочки поставок и сотрудников Billa Russia в розничную сеть «Ленты». Приобретенные магазины планируется преобразовать в магазины под брендом «Лента».

Обзор бизнеса Billa в России. Под управлением Billa сейчас находится 161 супермаркет с совокупной торговой площадью на уровне 138 051 кв м, в основном в Москве и Московской области (155 магазинов), а также распределительный центр в Быково (Московская область). По данным РБК, в 2020 г. выручка компании составила 48 млрд руб., чистый убыток – 1,7 млрд руб.

Обоснование сделки: быстрое расширение в формат супермаркетов в привлекательных Москве и Московской области. Учитывая, что средняя торговая площадь одного магазина Billa составляет примерно 860 кв м, магазины сети подходят для формата супермаркетов «Ленты», на наш взгляд. Сделка предполагает расширение присутствия «Ленты» в Москве и Московской области с нынешних 51 до 206 супермаркетов (против более, чем 300 супермаркетов у X5). Таким образом, по оценкам компании, доля «Ленты» на рынке продуктового ритейла составит примерно 3% в Москве и области в результате сделки. Предполагаемая выручка на один кв м составляет примерно 348 тыс. руб., что сопоставимо с плотностью продаж супермаркетов «Ленты» (335 тыс. руб. в 2020 г.) и будет способствовать увеличению смешанной плотности продаж «Ленты» (290 тыс. руб. в 2020 г.). В результате сделки совокупные торговые площади «Ленты» увеличатся на 9%, тогда как выручка – на 11% (исходя из данных за 2020) с потенциальной синергией в части условий закупок.

Оценки стоимости при сделке не выглядят дешево. Индикативная цена сделки на уровне EUR215 млн (примерно 19,4 млрд руб.) предусматривает примерно 0,4x EV/Sales (оценка Альфа-Банка основывается на выручке на уровне 48 млрд руб. по итогам 2020 г., по данным РБК). Это соответствует текущему коэффициенту «Ленты» 0,4x EV/Sales 2021П. В то же время, если предположить, что «Лента» доведет рентабельность EBITDA приобретаемых магазинов до своего стандартного уровня 8%+, коэффициентEV/EBITDA составит 4,9-5x, по нашей оценке, что выше 4,5xEV/EBITDA 2021П, то есть уровней, на которых сейчас торгуются акции «Ленты». Хотя это может выглядеть разумно, учитывая, что магазины в основном расположены в Москве, мы отмечаем, что могут потребоваться дополнительные капиталовложения для ребрединга магазинов Billa в формат «Ленты» в дальнейшем.

Новости рынков |Потенциал роста акций Deutsche Post составляет 56% - Финам

- 20 мая 2021, 15:10

- |

Deutsche Post – ведущая мировая логистическая компания, базирующаяся в Германии. Ключевое направление – диджитализация. Компания активно инвестирует в модернизацию и развитие новых технологий для повышения производительности и усовершенствования стандартов логистики.

С настоящего момента по 2025 год компания планирует направить порядка 2 млрд евро на цифровую трансформацию и ожидает, что инвестиции в IT-технологии позволят извлечь не менее 1,5 млрд евро прибыли вплоть до 2025 года.

У компании сильные финпоказатели, по итогам первого квартала чистая прибыль подскочила в 4 раза – до 1,19 млрд евро. Квартальная выручка увеличилась на 22% до 18,86 млрд евро. Росту показателей способствовал быстрой рост рынка электронной коммерции и восстановление объемов глобальной торговли после кризиса, вызванного пандемией коронавируса.

ГК «Финам»

С настоящего момента по 2025 год компания планирует направить порядка 2 млрд евро на цифровую трансформацию и ожидает, что инвестиции в IT-технологии позволят извлечь не менее 1,5 млрд евро прибыли вплоть до 2025 года.

У компании сильные финпоказатели, по итогам первого квартала чистая прибыль подскочила в 4 раза – до 1,19 млрд евро. Квартальная выручка увеличилась на 22% до 18,86 млрд евро. Росту показателей способствовал быстрой рост рынка электронной коммерции и восстановление объемов глобальной торговли после кризиса, вызванного пандемией коронавируса.

Deutsche Post – стабильный плательщик дивидендов. Ежегодно компания направляет на выплаты 40-60% скорректированной чистой прибыли. По итогам 2020 года совет директоров компании рекомендует направить 48,9%, что составило 1,59 млн евро или 1,35 евро на бумагу с доходность 3,3%.Пырьева Наталия

Мы рекомендуем покупать акции Deutsche Post и устанавливаем целевую цену на 12 месяцев на уровне 80 евро за акцию. Потенциал роста – 56% от текущего уровня.

ГК «Финам»

Новости рынков |Дивиденд Сургутнефтегаза на преф за 2021 год может быть ниже, чем за 2020 год - Газпромбанк

- 20 мая 2021, 15:00

- |

Мы считаем новость о размере дивидендных выплат фундаментально нейтральной для котировок акций Сургутнефтегаза. Размер дивидендов по привилегированным акциям соответствует нашим оценкам, сделанным в рамках положения о дивидендной политике компании. По обыкновенным акциям размер дивиденда, который не регулируется дивидендной политикой, оказался немного выше стандартно выплачиваемых 0,65 руб./акц.

Дышлюк Евгения

«Газпромбанк»

Отметим, что размер дивидендных выплат по привилегированным акциям Сургутнефтегаза привязан к чистой прибыли компании по РСБУ, которая из-за накопленных долларовых депозитов чувствительна к изменению курса рубля. На фоне ожидаемого укрепления рубля на 5% до 70,5 рублей за долар (на конец года) дивиденд на привилегированную акцию за 2021 г. прогнозируется ниже, чем за 2020 г., в размере 2,5 руб./акц. (доходность 5,4%). Мы сохраняем рекомендацию «ПО РЫНКУ» по акциям Сургутнефтегаза.Бахтин Кирилл

Дышлюк Евгения

«Газпромбанк»

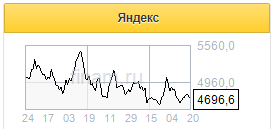

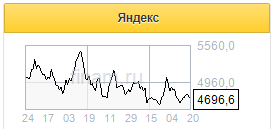

Новости рынков |Инвесторы будут приветствовать назначение Демяшкевич новым финдиректором Яндекса - Альфа-Банк

- 20 мая 2021, 14:39

- |

«Яндекс» объявил о назначении Светланы Демяшкевич (бывшего финансового директора X5 Retail Group) финансовым директором компании и Вадима Марчука (нынешнего и. о. финансового директора «Яндекса») операционным директором с 1 июня. Бывший финансовый и операционный директор Грег Абовский покинул Яндекс 30 апреля.

«Альфа-Банк»

Светлана Демяшкевич пришла в X5 в июне 2017 г. В период с 2017 по 2020 гг., когда Светлана работала в X5, компания 1) почти удвоила EBITDA, сохранив рентабельность EBITDA выше стратегически важного уровня 7%, 2) начала выплачивать дивиденды, 3) активно развивала свои цифровые бизнесы, став топ-1 в российском сегменте e-grocery в 2020 г. До X5 Светлана занимала несколько руководящих должностей в Альфа-Банке, в том числе возглавляла отдел финансовой отчетности по МСФО, финансового контроля, была главой IR и заместителем финансового директора.

Кроме того, Яндекс также объявил о назначении Павла Власова (бывшего директора по корпоративному развитию сервиса Avito) вице-президентом по корпоративному развитию и сделкам в области M&A.

Мы считаем, что инвесторы будут приветствовать назначение Светланы Демяшкевич новым финансовым директором компании, учитывая, что она хорошо известна инвестиционному сообществу и имеет большой опыт работы в розничном бизнесе (в том числе в сегменте e-grocery) и финансовом секторе, которые сейчас являются стратегически важными сегментами развития «Яндекса».Курбатова Анна

«Альфа-Банк»

Светлана Демяшкевич пришла в X5 в июне 2017 г. В период с 2017 по 2020 гг., когда Светлана работала в X5, компания 1) почти удвоила EBITDA, сохранив рентабельность EBITDA выше стратегически важного уровня 7%, 2) начала выплачивать дивиденды, 3) активно развивала свои цифровые бизнесы, став топ-1 в российском сегменте e-grocery в 2020 г. До X5 Светлана занимала несколько руководящих должностей в Альфа-Банке, в том числе возглавляла отдел финансовой отчетности по МСФО, финансового контроля, была главой IR и заместителем финансового директора.

Кроме того, Яндекс также объявил о назначении Павла Власова (бывшего директора по корпоративному развитию сервиса Avito) вице-президентом по корпоративному развитию и сделкам в области M&A.

Новости рынков |Продажа расписок Ozon может быть настораживающим фактором по деятельности компании Промсвязьбанк

- 20 мая 2021, 12:46

- |

Акционеры Ozon продадут около 6 млн депозитарных расписок

Продажа пройдет через ускоренное формирование книги заявок и составит примерно 2,9% от общего объема. Организаторами сделки выступят американские банки Morgan Stanley и Goldman Sachs. Диапазон цены размещения — 49-50 долл. за ADR, что соответствует дисконту к рыночным котировкам в размере 3,3-5,2%. Сумма сделки, таким образом, может составить от 292,5 млн до 298,5 млн долл. без учета комиссий. Организаторы не раскрывают продающих акционеров.

Продажа пройдет через ускоренное формирование книги заявок и составит примерно 2,9% от общего объема. Организаторами сделки выступят американские банки Morgan Stanley и Goldman Sachs. Диапазон цены размещения — 49-50 долл. за ADR, что соответствует дисконту к рыночным котировкам в размере 3,3-5,2%. Сумма сделки, таким образом, может составить от 292,5 млн до 298,5 млн долл. без учета комиссий. Организаторы не раскрывают продающих акционеров.

Мы относимся к новости умеренно негативно. С одной стороны, увеличится количество акций в свободном обращении, что положительно скажется на ликвидности бумаги. С другой стороны, учитывая диссонансный последний отчет Ozon, продажа может быть настораживающим фактором по деятельности компании. Плюс продажа осуществляется с дисконтом к рынку. Мы планируем пересмотреть целевой ориентир по компании по результатам полугодия.Промсвязьбанк

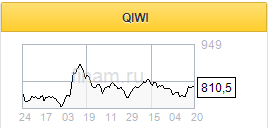

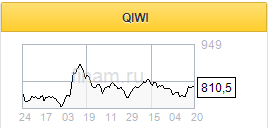

Новости рынков |Инвесторы ждут хороших новостей от Qiwi - Фридом Финанс

- 20 мая 2021, 11:53

- |

Qiwi сегодня отчитается за 1-й квартал.

Ожидается выручка в объеме 5,4 млрд руб. при EBITDA на уровне 2,6 млрд руб. и прибыли в объеме 1,9 млрд руб. По итогам года выручка может достичь 23 млрд руб.

ИК «Фридом Финанс»

Ожидается выручка в объеме 5,4 млрд руб. при EBITDA на уровне 2,6 млрд руб. и прибыли в объеме 1,9 млрд руб. По итогам года выручка может достичь 23 млрд руб.

Не исключено, что бизнес платежей будет восстанавливаться ускоренными темпами на фоне роста экономики и отмены части регуляторных ограничений. Акции оцениваются достаточно дешево: мультипликатор Р/Е составляет около 6, Р/В — 1,3. Инвесторы ждут хороших новостей. Наша целевая цена на горизонте года – 1100 руб. за бумагу.Ващенко Георгий

ИК «Фридом Финанс»

Новости рынков |После приобретения сети Billa выручка Ленты может вырасти более чем на 10% - Атон

- 20 мая 2021, 11:46

- |

Лента приобретет розничную сеть BILLA за 215 млн евро

Лента объявила о приобретении розничной сети Billa за 215 млн евро (около 19.4 млрд руб.) Она планирует интегрировать 161 магазин, большинство из которых находится в Москве и Московской области, и логистическую инфраструктуру. Billa принадлежат торговые площади в 138 тыс. кв. м и распределительный центр. В настоящее время под управлением Ленты находится 254 гипермаркета и 140 супермаркета общей торговой площадью более 1.5 млн кв. м., а также 13 распределительных центров в разных регионах. После завершения сделки все торговые точки Billa будут работать под брендом Ленты. По данным Финмаркета, в 2020 году выручка Billa составила 48 млрд руб., снизившись на 3.7% г/г после роста на 6% в 2019 году. С 2018 года компания демонстрировала отрицательную чистую прибыль три года подряд, в 2020 году чистый убыток составил 1.7 млрд руб. (рентабельность -3.5%). Выручка Ленты в 2020 составила 445.5 млрд руб. (+ 6.7%). Чистая прибыль составила 17.4 млрд руб. (рентабельность 3.9%).

Лента объявила о приобретении розничной сети Billa за 215 млн евро (около 19.4 млрд руб.) Она планирует интегрировать 161 магазин, большинство из которых находится в Москве и Московской области, и логистическую инфраструктуру. Billa принадлежат торговые площади в 138 тыс. кв. м и распределительный центр. В настоящее время под управлением Ленты находится 254 гипермаркета и 140 супермаркета общей торговой площадью более 1.5 млн кв. м., а также 13 распределительных центров в разных регионах. После завершения сделки все торговые точки Billa будут работать под брендом Ленты. По данным Финмаркета, в 2020 году выручка Billa составила 48 млрд руб., снизившись на 3.7% г/г после роста на 6% в 2019 году. С 2018 года компания демонстрировала отрицательную чистую прибыль три года подряд, в 2020 году чистый убыток составил 1.7 млрд руб. (рентабельность -3.5%). Выручка Ленты в 2020 составила 445.5 млрд руб. (+ 6.7%). Чистая прибыль составила 17.4 млрд руб. (рентабельность 3.9%).

По оценкам Ленты, приобретение позволит нарастить долю на привлекательном рынке Москвы и Подмосковья на величину до 3% и обеспечит возможность развивать цифровой сегмент, учитывая формат супермаркетов и их расположение. Напомним, на онлайн-сегмент Ленты пришлось 3.5% ее общей выручки в 1К21 против 2.1% у X5 Retail Group. После приобретения выручка Ленты может вырасти более чем на 10%, что укрепит ее статус третьего по величине ритейлера в России. Billa приобретается по мультипликатору EV/продажи 0.4x, близко к показателям Ленты.Атон

Новости рынков |Интер РАО остается одной из самых недооцененных российских акций - Атон

- 20 мая 2021, 11:23

- |

Интер РАО приобрела 11 строительно-инжиниринговых компаний

19 мая Интер РАО объявила о завершении сделок по приобретению 11 крупных строительно-инжиниринговых компаний, оказывающих услуги в сферах электроэнергетики и жилищно-коммунального хозяйства. Приобретенные компании выполняют функции генерального подрядчика при осуществлении проектирования, электромонтажных, строительных, ремонтных и пусконаладочных работ, проектируют и организуют установку автоматизированных систем контроля и учета электроэнергии, а также поставляют оборудование на крупные энергетические, электросетевые объекты, объекты водоснабжения и передачи тепловой энергии. Также Интер Рао приобрела ИТ компанию Сигма, которая оказывает услуги для цифровизации энергетики и ЖКХ. На данный момент Интер РАО не указывает сумму сделки, и может раскрыть ее вместе с финансовыми результатами за 1К21); по данным Коммерсанта, приобретенные активы могли обойтись компании примерно в 45 млрд руб. Напомним, что публикация финансовых результатов Интер РАО за 1К21 ожидается 28 мая.

19 мая Интер РАО объявила о завершении сделок по приобретению 11 крупных строительно-инжиниринговых компаний, оказывающих услуги в сферах электроэнергетики и жилищно-коммунального хозяйства. Приобретенные компании выполняют функции генерального подрядчика при осуществлении проектирования, электромонтажных, строительных, ремонтных и пусконаладочных работ, проектируют и организуют установку автоматизированных систем контроля и учета электроэнергии, а также поставляют оборудование на крупные энергетические, электросетевые объекты, объекты водоснабжения и передачи тепловой энергии. Также Интер Рао приобрела ИТ компанию Сигма, которая оказывает услуги для цифровизации энергетики и ЖКХ. На данный момент Интер РАО не указывает сумму сделки, и может раскрыть ее вместе с финансовыми результатами за 1К21); по данным Коммерсанта, приобретенные активы могли обойтись компании примерно в 45 млрд руб. Напомним, что публикация финансовых результатов Интер РАО за 1К21 ожидается 28 мая.

Указанные сделки соответствуют долгосрочной стратегии компании, о которой было объявлено осенью 2020. Напомним, что Интер РАО планирует инвестировать до 1 трлн руб. в период до 2030 (в том числе 500 млрд руб. до 2025), намереваясь направить большую часть этой суммы на сделки M &A, а также на строительство и модернизацию генерирующих мощностей. Компания остается одной из самых недооцененных российских акций, а последовательная реализация стратегии с увеличением EBITDA и денежных потоков остается основным катализатором стоимости, обеспечивающим привлекательность компании для долгосрочных инвестиций.Атон

Новости рынков |Фосагро представила ожидаемо высокие финансовые результаты - Атон

- 20 мая 2021, 11:13

- |

Фосагро представила финансовые результаты за 1К21

Выручка компании составила 87.6 млрд руб. (+36.7% г/г), что обусловлено ростом цен на удобрения, показатель EBITDA достиг 34.3 млрд руб. (+65.4% г/г), рентабельность EBITDA составила 39.2%. Свободный денежный поток снизился до 15.2 млрд руб. (-16.6% г/г), чистый долг за квартал сократился на 11.5 млрд руб. до 145.4 млрд руб. на конец 1К21, а отношение чистого долга к EBITDA снизилось до 1.45х. Фосагро отметила, что некоторое снижение цен обусловлено в основном сезонными факторами, и подтвердила оптимистичную оценку фундаментальных рыночных показателей, полагая, что высокие цены на с/х продукцию и повышенный сезонный спрос на рынках Индии и Бразилии должны поддержать цены на удобрения. Совет директоров рекомендовал выплатить дивиденды в размере 105 руб. на акцию (с доходностью 2.4%) на общую сумму 13.6 млрд руб. В качестве даты закрытия реестра установлено 5 июля.

Выручка компании составила 87.6 млрд руб. (+36.7% г/г), что обусловлено ростом цен на удобрения, показатель EBITDA достиг 34.3 млрд руб. (+65.4% г/г), рентабельность EBITDA составила 39.2%. Свободный денежный поток снизился до 15.2 млрд руб. (-16.6% г/г), чистый долг за квартал сократился на 11.5 млрд руб. до 145.4 млрд руб. на конец 1К21, а отношение чистого долга к EBITDA снизилось до 1.45х. Фосагро отметила, что некоторое снижение цен обусловлено в основном сезонными факторами, и подтвердила оптимистичную оценку фундаментальных рыночных показателей, полагая, что высокие цены на с/х продукцию и повышенный сезонный спрос на рынках Индии и Бразилии должны поддержать цены на удобрения. Совет директоров рекомендовал выплатить дивиденды в размере 105 руб. на акцию (с доходностью 2.4%) на общую сумму 13.6 млрд руб. В качестве даты закрытия реестра установлено 5 июля.

Фосагро представила ожидаемо высокие финансовые результаты, соответствующие консенсус-прогнозу по EBITDA. Мы по-прежнему считаем Фосагро качественной историей роста с солидным дивидендным багажом и подтверждаем наш рейтинг ВЫШЕ РЫНКА. Фосагро торгуется с форвардным консенсус-мультипликатором EV/EBITDA на уровне 6.2x против собственного среднего 5-летнего уровня 5.7x.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс