SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Итоги телеконференции Новатэка нейтральны для динамики акций - Атон

- 30 апреля 2021, 13:03

- |

Новатэк: итоги телеконференции по результатам за 1К21

НОВАТЭК 29 апреля провел телеконференцию по финансовым результатам за 1К21. Ниже мы представляем ее основные итоги.

Добыча природного газа компанией в 2021 году должна увеличиться на 3% г/г, а жидких углеводородов — на 1% г/г;

Прогноз по капзатратам — 200млрд руб. в 2021 против 205 млрд руб., потраченных в 2020;

Уровень инвестиций в проект Арктик СПГ-2 составит $6млрд в 2021 (против $4 млрд в 2020) — российские банки выделят кредитную линию в размере EUR3.11 млрд. Компания отмечает, что условия финансирования для Арктик СПГ-2 более выгодные, чем для Ямал СПГ;

Финальное инвестиционное решение по Обскому СПГ может быть принято в 2022;

В 1К21 Ямал СПГ отправил 66 партий СПГ, из которых 79% были проданы по долгосрочным контрактам (против 84% в 4К20) и 21% — по спотовым (против 16% в 4К20); Общее потребление газа, как ожидается, вырастет на 5% в 2021, при этом лидером по росту спроса будет Китай. Импорт СПГ Китаем должен быть стабильным в 2021 с небольшим ростом к концу года против уровней 2020. По мнению НОВАТЭКа, Китай обгонит Японию в качестве крупнейшего импортера СПГ в ближайшие несколько лет.

НОВАТЭК 29 апреля провел телеконференцию по финансовым результатам за 1К21. Ниже мы представляем ее основные итоги.

Добыча природного газа компанией в 2021 году должна увеличиться на 3% г/г, а жидких углеводородов — на 1% г/г;

Прогноз по капзатратам — 200млрд руб. в 2021 против 205 млрд руб., потраченных в 2020;

Уровень инвестиций в проект Арктик СПГ-2 составит $6млрд в 2021 (против $4 млрд в 2020) — российские банки выделят кредитную линию в размере EUR3.11 млрд. Компания отмечает, что условия финансирования для Арктик СПГ-2 более выгодные, чем для Ямал СПГ;

Финальное инвестиционное решение по Обскому СПГ может быть принято в 2022;

В 1К21 Ямал СПГ отправил 66 партий СПГ, из которых 79% были проданы по долгосрочным контрактам (против 84% в 4К20) и 21% — по спотовым (против 16% в 4К20); Общее потребление газа, как ожидается, вырастет на 5% в 2021, при этом лидером по росту спроса будет Китай. Импорт СПГ Китаем должен быть стабильным в 2021 с небольшим ростом к концу года против уровней 2020. По мнению НОВАТЭКа, Китай обгонит Японию в качестве крупнейшего импортера СПГ в ближайшие несколько лет.

В целом телеконференция НОВАТЭКа произвела на нас хорошее впечатление и мы считаем ее НЕЙТРАЛЬНОЙ для динамики акций.Атон

- комментировать

- Комментарии ( 0 )

Новости рынков |Остальные партнеры Новатэка по Арктик СПГ-2 вместе с Total тоже будут участвовать в проектах перевалки СПГ - Sberbank CIB

- 29 апреля 2021, 18:20

- |

НОВАТЭК объявил, что компания заключила с партнерами по проекту «Арктик СПГ — 2» договоры купли-продажи сроком на 20 лет. Договора предусматривают отгрузку СПГ на условиях FOB Мурманск и FOB Камчатка по ценам, привязанным к признанным мировым ценовым ориентирам на нефть и газ. Объемы поставок будут пропорциональны долям участия партнеров в Арктик СПГ — 2.

Заключение официальных договоров купли-продажи в рамках данного проекта было вполне ожидаемым, поскольку партнеры должны гарантировать сбыт СПГ для получения проектного финансирования. Нас удивило то, что эти соглашения были подписаны только через несколько дней после того, как годовое собрание акционеров НОВАТЭКа одобрило проектное финансирование на сумму $11 млрд для Арктик СПГ — 2. Формулы цен на СПГ вряд ли будут раскрыты, однако мы полагаем, что они едва ли имеют значение с точки зрения влияния проекта на оценку компании, поскольку эти контракты представляют собой распределение объемов СПГ среди партнеров в будущем.

Кроме того, НОВАТЭК подписал с Total базовые условия соглашения о продаже ей 10%-й доли в ООО «Арктическая Перевалка», будущем операторе строящихся перегрузочных комплексов СПГ на Камчатке и в Мурманской области.

Котельникова Анна

Sberbank CIB

Заключение официальных договоров купли-продажи в рамках данного проекта было вполне ожидаемым, поскольку партнеры должны гарантировать сбыт СПГ для получения проектного финансирования. Нас удивило то, что эти соглашения были подписаны только через несколько дней после того, как годовое собрание акционеров НОВАТЭКа одобрило проектное финансирование на сумму $11 млрд для Арктик СПГ — 2. Формулы цен на СПГ вряд ли будут раскрыты, однако мы полагаем, что они едва ли имеют значение с точки зрения влияния проекта на оценку компании, поскольку эти контракты представляют собой распределение объемов СПГ среди партнеров в будущем.

Кроме того, НОВАТЭК подписал с Total базовые условия соглашения о продаже ей 10%-й доли в ООО «Арктическая Перевалка», будущем операторе строящихся перегрузочных комплексов СПГ на Камчатке и в Мурманской области.

Компания давно вела переговоры со своими партнерами по Арктик СПГ — 2 о получении доли в планировавшихся перегрузочных комплексах СПГ в Мурманской области и на Камчатке. Поскольку партнеры по СП будут получать СПГ на условиях FOB (Мурманск и Камчатка), мы считаем, что им имеет смысл участвовать в строительстве перегрузочной инфраструктуры. Как следует из прошлогодних комментариев председателя правления НОВАТЭКа Леонида Михельсона, совокупные капиталовложения в каждый из двух комплексов оцениваются по 70 млрд руб. (исключая госфинансирование). Предположительно, 10% расходов возьмет на себя Total. Мы полагаем, что остальные партнеры по Арктик СПГ — 2, вероятно, тоже будут участвовать в проектах перевалки СПГ.Громадин Андрей

Котельникова Анна

Sberbank CIB

Новости рынков |Новатэк покажет сильные результаты по итогам 2 квартала - Промсвязьбанк

- 29 апреля 2021, 16:42

- |

Чистая прибыль НОВАТЭКа за I кв. совпала с прогнозом, EBITDA выше

НОВАТЭК отчитался за 1 кв. 2021 г. в целом без сюрпризов, только по EBITDA немного выше консенсуса. Выручка компании выросла на 32% г/г — до 240,7 млрд руб. EBITDA с учетом доли в СП выросла на 43% г/г, до 143,8 млрд руб. Маржа EBITDA при этом выросла до 60%. Чистая прибыль на фоне заметного роста операционной прибыли выросла до 65,1 млрд руб. против убытка в 30,7 млрд руб. в 1 кв. 2020 г. Без учета эффекта от выбытия долей в «дочках» и СП прибыль, относящаяся к акционерам, также выросла – на 42% и составила 75,7 млрд руб. против 53,5 млрд руб. в 1 кв. 2020 г.

НОВАТЭК отчитался за 1 кв. 2021 г. в целом без сюрпризов, только по EBITDA немного выше консенсуса. Выручка компании выросла на 32% г/г — до 240,7 млрд руб. EBITDA с учетом доли в СП выросла на 43% г/г, до 143,8 млрд руб. Маржа EBITDA при этом выросла до 60%. Чистая прибыль на фоне заметного роста операционной прибыли выросла до 65,1 млрд руб. против убытка в 30,7 млрд руб. в 1 кв. 2020 г. Без учета эффекта от выбытия долей в «дочках» и СП прибыль, относящаяся к акционерам, также выросла – на 42% и составила 75,7 млрд руб. против 53,5 млрд руб. в 1 кв. 2020 г.

Мы положительно оцениваем результаты НОВАТЭКа, подчеркивая высокую рентабельность и низкую долговую нагрузку. По итогам 2 кв. 2021 г. мы считаем, что НОВАТЭК также покажет сильные результаты за счет хорошей ценовой конъюнктуры на рынке энергоносителей. Мы рекомендуем «покупать» акции НОВАТЭКа с таргетом в 1630 руб.Промсвязьбанк

Новости рынков |Финрезультаты Новатэка нейтральны для акций компании - Атон

- 28 апреля 2021, 22:33

- |

Результаты НОВАТЭКа были поддержаны улучшением макроэкономической и ценовой конъюнктуры и в целом совпали с нашими ожиданиями и ожиданиями рынка.

FCF Группы вернулся в плюс, достигнув высокого показателя 31.8 млрд руб. на фоне роста ДП от операционной деятельности (+24% кв/кв), а также сезонного снижения капзатрат (-33% кв/кв).

Завтра НОВАТЭК проведет телеконференцию, в ходе которой мы сконцентрируемся на моментах, касающихся хода реализации основных проектов, а также на комментариях к объявленным сегодня сделкам — договорах купли-продажи на весь объем СПГ Арктик СПГ-2 со всеми участниками проекта и базовых условиях соглашения с TOTAL о покупке 10% доли участия в ООО «Арктическая Перевалка».

Федорова Мария

«Атон»

Вместе с тем, позитивный эффект роста цен был частично нивелирован снижением добычи кв/кв (добыча природного газа -2.5% кв/кв, добыча жидких углеводородов -3.6% кв/кв). Нормализованная EBITDA дочерних компаний достигла 76.6 млрд руб. (+13% кв/кв) — на 2% выше прогноза АТОНа и на 3% выше консенсус-прогноза, при этом рентабельность EBITDA увеличилась на 0.5 пп до 31.3%. Нормализованная EBITDA, включая доли в СП, выросла на 14% кв/кв, составив 143.8 млрд руб. (на 1% выше прогнозов АТОНа) при сильной динамике Ямал СПГ (вклад которого вырос на 14.6% кв/кв). Прибыль, причитающаяся акционерам НОВАТЭКа, составила 65.2 млрд руб., увеличившись на 49% кв/кв (в рамках оценок АТОНа). Без учета эффекта курсовых разниц, чистая прибыль выросла более чем в два раза кв/кв и составила 75.8 млрд руб. (против 35.7 млрд руб. в 4К20).

FCF достиг 31.8 млрд руб. Рост чистых ДС от операционной деятельности (+24% кв/кв) был поддержан незначительными изменениями оборотного капитала (эффект от изменений оборотного капитала составил -440 млн руб. против роста оборотного капитала на 18 млрд руб. в 4К). Также FCF был поддержан сезонным снижением капзатрат до 41.4 млрд руб. (-33% кв/кв). Чистый долг составил 70 млрд руб. (против 40 млрд руб. в конце 2020).

FCF Группы вернулся в плюс, достигнув высокого показателя 31.8 млрд руб. на фоне роста ДП от операционной деятельности (+24% кв/кв), а также сезонного снижения капзатрат (-33% кв/кв).

Завтра НОВАТЭК проведет телеконференцию, в ходе которой мы сконцентрируемся на моментах, касающихся хода реализации основных проектов, а также на комментариях к объявленным сегодня сделкам — договорах купли-продажи на весь объем СПГ Арктик СПГ-2 со всеми участниками проекта и базовых условиях соглашения с TOTAL о покупке 10% доли участия в ООО «Арктическая Перевалка».

Финансовые результаты за 1К21 в целом очень близки к консенсус-оценкам. Выручка (244.6 млрд руб., +1% против АТОНа и в рамках консенсуса) выросла на 11% кв/кв на фоне роста цен на газ кв/кв (средние цены реализации газа у НОВАТЭКа за вычетом НДС на внутреннем и международном рынках увеличились на 3.6% кв/кв в рублевом выражении), нефть (+35% кв/кв) и нефтепродукты (нафта +38% кв/кв; СНГ +16% кв/кв).Бутко Анна

Федорова Мария

«Атон»

Вместе с тем, позитивный эффект роста цен был частично нивелирован снижением добычи кв/кв (добыча природного газа -2.5% кв/кв, добыча жидких углеводородов -3.6% кв/кв). Нормализованная EBITDA дочерних компаний достигла 76.6 млрд руб. (+13% кв/кв) — на 2% выше прогноза АТОНа и на 3% выше консенсус-прогноза, при этом рентабельность EBITDA увеличилась на 0.5 пп до 31.3%. Нормализованная EBITDA, включая доли в СП, выросла на 14% кв/кв, составив 143.8 млрд руб. (на 1% выше прогнозов АТОНа) при сильной динамике Ямал СПГ (вклад которого вырос на 14.6% кв/кв). Прибыль, причитающаяся акционерам НОВАТЭКа, составила 65.2 млрд руб., увеличившись на 49% кв/кв (в рамках оценок АТОНа). Без учета эффекта курсовых разниц, чистая прибыль выросла более чем в два раза кв/кв и составила 75.8 млрд руб. (против 35.7 млрд руб. в 4К20).

FCF достиг 31.8 млрд руб. Рост чистых ДС от операционной деятельности (+24% кв/кв) был поддержан незначительными изменениями оборотного капитала (эффект от изменений оборотного капитала составил -440 млн руб. против роста оборотного капитала на 18 млрд руб. в 4К). Также FCF был поддержан сезонным снижением капзатрат до 41.4 млрд руб. (-33% кв/кв). Чистый долг составил 70 млрд руб. (против 40 млрд руб. в конце 2020).

Новости рынков |Новатэк отчитался без сюрпризов - Промсвязьбанк

- 28 апреля 2021, 22:02

- |

Сегодня финансовую отчетность по МСФО за 1 кв. 2021 г. представил «НОВАТЭК». Результаты оцениваем как хорошие, но в целом ожидаемые, учитывая восстановление ценовой конъюнктуры и операционных показателей компании. Мы рекомендуем «покупать» акции «НОВАТЭКа».

«НОВАТЭК» отчитался за 1 кв. 2021 г. в целом без сюрпризов, только по EBITDA немного выше консенсуса. Выручка компании выросла на 32% г/г — до 240,7 млрд руб. Это было обусловлено восстановлением мировых цен на энергоносители и наращиванием операционных показателей. EBITDA с учетом доли в СП выросла на 43% г/г, до 143,8 млрд руб. Маржа EBITDA при этом выросла до 60%. Рост показателя произошел вслед за ростом выручки, кроме того НОВАТЭК заметно сократил прочие операционные убытки.

Чистая прибыль на фоне заметного роста операционной прибыли выросла до 65,1 млрд руб. против убытка в 30,7 млрд руб. в 1 кв. 2020 г. Убыток в 1 кв. 2020 г. еще был обусловлен значительными потерями по курсовым разницам в СП. Без учета эффекта от выбытия долей в «дочках» и СП прибыль, относящаяся к акционерам, также выросла – на 42% и составила 75,7 млрд руб. против 53,5 млрд руб. в 1 кв. 2020 г.

Свободный денежный поток «НОВАТЭКа» в 1 кв. 2021 г. вырос на 78% — до 31,8 млрд руб., что было вызвано ростом операционного денежного потока и снижением капзатрат. Капзатраты сократились на 6% — до 46,4 млрд руб. на фоне уменьшения инвестиций в Северо-Русский блок, Юрхаровское месторождение, Береговое месторождение и проч.

Долговая нагрузка «НОВАТЭКа» (чистый долг/EBITDA) по-прежнему остается на очень комфортном уровне – 0,16х, чуть выше, чем в 1 кв. 2020 г. за счет увеличения долгосрочных кредитов при уменьшении денежных средств на балансе.

«Промсвязьбанк»

«НОВАТЭК» отчитался за 1 кв. 2021 г. в целом без сюрпризов, только по EBITDA немного выше консенсуса. Выручка компании выросла на 32% г/г — до 240,7 млрд руб. Это было обусловлено восстановлением мировых цен на энергоносители и наращиванием операционных показателей. EBITDA с учетом доли в СП выросла на 43% г/г, до 143,8 млрд руб. Маржа EBITDA при этом выросла до 60%. Рост показателя произошел вслед за ростом выручки, кроме того НОВАТЭК заметно сократил прочие операционные убытки.

Чистая прибыль на фоне заметного роста операционной прибыли выросла до 65,1 млрд руб. против убытка в 30,7 млрд руб. в 1 кв. 2020 г. Убыток в 1 кв. 2020 г. еще был обусловлен значительными потерями по курсовым разницам в СП. Без учета эффекта от выбытия долей в «дочках» и СП прибыль, относящаяся к акционерам, также выросла – на 42% и составила 75,7 млрд руб. против 53,5 млрд руб. в 1 кв. 2020 г.

Свободный денежный поток «НОВАТЭКа» в 1 кв. 2021 г. вырос на 78% — до 31,8 млрд руб., что было вызвано ростом операционного денежного потока и снижением капзатрат. Капзатраты сократились на 6% — до 46,4 млрд руб. на фоне уменьшения инвестиций в Северо-Русский блок, Юрхаровское месторождение, Береговое месторождение и проч.

Долговая нагрузка «НОВАТЭКа» (чистый долг/EBITDA) по-прежнему остается на очень комфортном уровне – 0,16х, чуть выше, чем в 1 кв. 2020 г. за счет увеличения долгосрочных кредитов при уменьшении денежных средств на балансе.

Мы положительно оцениваем результаты «НОВАТЭКа», подчеркивая высокую рентабельность и низкую долговую нагрузку. По итогам 2 кв. 2021 г. мы считаем, что «НОВАТЭК» также покажет сильные результаты за счет хорошей ценовой конъюнктуры на рынке энергоносителей. Мы рекомендуем «покупать» акции «НОВАТЭКа» с таргетом в 1630 руб.Крылова Екатерина

«Промсвязьбанк»

Новости рынков |Новатэк: на пути к достижению целей - Атон

- 26 апреля 2021, 18:54

- |

НОВАТЭК по-прежнему следует амбициозным долгосрочным планам роста, ориентируясь на увеличение производства СПГ до 57-70 млн т к 2030, и, по нашим оценкам, именно НОВАТЭК будет играть ключевую роль в реализации недавно принятой в России стратегии роста производства СПГ. На компанию, по нашим оценкам, будет приходиться более 50% от общего планируемого объема до 2035. Являясь одной из лучших историй роста, НОВАТЭК все еще отстает от рынка по дивидендной доходности. Недавно компания обновила свою дивидендную политику, повысив минимальный коэффициент дивидендных выплат до 50%, но, по нашим расчетам, это дает дивидендную доходность лишь 3-4% за 2021/2022П.

Постепенная реализация ключевых проектов, но прогресс уже в цене. После задержки ввода 4-й очереди проекта Ямал СПГ, завершение строительства которой ожидалось еще в конце 2019, НОВАТЭК объявил, что запуск состоится в 1П21. Кроме того, Ямал СПГ с этого года начнет выплачивать дивиденды и погашать задолженность (по прогнозам, общие выплаты НОВАТЭКу составят около $1.6 млрд, исходя из предполагаемой цены Brent $65/барр.). Реализация проекта Арктик СПГ-2 также продвигается весьма уверенно: на конец 1К21 готовность проекта составила 39%, а в 1П21 ожидается привлечение внешнего финансирования для его реализации. Акционеры проголосовали по данному вопросу на ГОСА 23 апреля; те из них, кто не согласен с условиями финансирования, имеют право требовать выкупа принадлежащих им акций по цене 1 256 руб. (13% ниже текущей рыночной цены). При этом мы считаем, что перечисленные факторы уже во многом отражены в текущей оценке компании.

Обский СПГ. Недавно СМИ сообщили, что НОВАТЭК пересматривает планы по проекту Обский СПГ. У компании два основных варианта, первый из которых – отказ от использования российского оборудования и замена его на технологию немецкой Linde AG c установкой восьми турбин американской компании Baker Hughes LM9000, результатом чего, вероятно, станет рост мощности проекта на 20-25%. Второй вариант – перепрофилирование проекта под производство аммиака. Напомним, что в прошлом году компания отложила принятие финального инвестиционного решения по Обскому СПГ. В этом году мы ожидаем дополнительной информации по Обскому СПГ, что может стать потенциальным катализатором для бумаги.

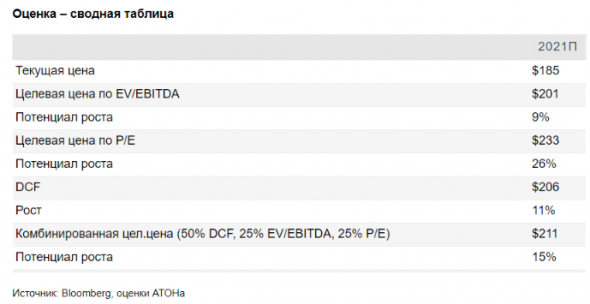

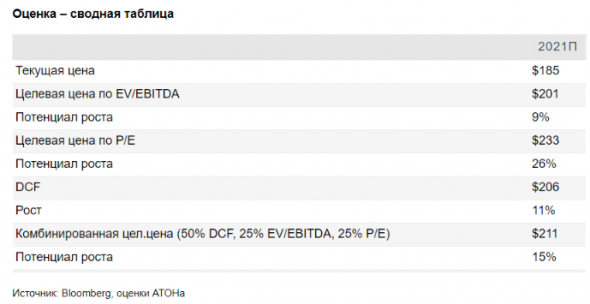

Оценка. Для оценки НОВАТЭКа мы использовали как метод DCF, так и метод мультипликаторов. Наша комбинированная оценка дает целевую цену $211 за акцию, что предполагает потенциал роста 15% к текущим рыночным котировкам. В расчет стоимости капитала мы заложили показатель бета, равный 1.2, безрисковую ставку 3.5%, WACC 9.9% и темпы роста в постпрогнозный период на уровне 4%. В рамках метода мультипликаторов мы применили целевые мультипликаторы EV/EBITDA и P/E на уровне 12.1х и 13.5х, соответственно и добавили оценочную стоимость долей в СП.

Федорова Мария

ИК «Атон»

Постепенная реализация ключевых проектов, но прогресс уже в цене. После задержки ввода 4-й очереди проекта Ямал СПГ, завершение строительства которой ожидалось еще в конце 2019, НОВАТЭК объявил, что запуск состоится в 1П21. Кроме того, Ямал СПГ с этого года начнет выплачивать дивиденды и погашать задолженность (по прогнозам, общие выплаты НОВАТЭКу составят около $1.6 млрд, исходя из предполагаемой цены Brent $65/барр.). Реализация проекта Арктик СПГ-2 также продвигается весьма уверенно: на конец 1К21 готовность проекта составила 39%, а в 1П21 ожидается привлечение внешнего финансирования для его реализации. Акционеры проголосовали по данному вопросу на ГОСА 23 апреля; те из них, кто не согласен с условиями финансирования, имеют право требовать выкупа принадлежащих им акций по цене 1 256 руб. (13% ниже текущей рыночной цены). При этом мы считаем, что перечисленные факторы уже во многом отражены в текущей оценке компании.

Обский СПГ. Недавно СМИ сообщили, что НОВАТЭК пересматривает планы по проекту Обский СПГ. У компании два основных варианта, первый из которых – отказ от использования российского оборудования и замена его на технологию немецкой Linde AG c установкой восьми турбин американской компании Baker Hughes LM9000, результатом чего, вероятно, станет рост мощности проекта на 20-25%. Второй вариант – перепрофилирование проекта под производство аммиака. Напомним, что в прошлом году компания отложила принятие финального инвестиционного решения по Обскому СПГ. В этом году мы ожидаем дополнительной информации по Обскому СПГ, что может стать потенциальным катализатором для бумаги.

Оценка. Для оценки НОВАТЭКа мы использовали как метод DCF, так и метод мультипликаторов. Наша комбинированная оценка дает целевую цену $211 за акцию, что предполагает потенциал роста 15% к текущим рыночным котировкам. В расчет стоимости капитала мы заложили показатель бета, равный 1.2, безрисковую ставку 3.5%, WACC 9.9% и темпы роста в постпрогнозный период на уровне 4%. В рамках метода мультипликаторов мы применили целевые мультипликаторы EV/EBITDA и P/E на уровне 12.1х и 13.5х, соответственно и добавили оценочную стоимость долей в СП.

С учетом наших предположений, мы понижаем рейтинг НОВАТЭКа до НЕЙТРАЛЬНО. Вместе с тем мы подтверждаем положительный взгляд на бумагу в долгосрочной перспективе и ожидаем решения по проекту Обский СПГ с тем, чтобы учесть его в нашей оценке.Бутко Анна

Федорова Мария

ИК «Атон»

Новости рынков |Новатэк улучшит финансовые результаты в сравнении с прошлым годом - Финам

- 26 апреля 2021, 16:05

- |

28 апреля «НОВАТЭК» представит финансовые результаты по МСФО по итогам 1-го квартала.

В первые три месяца 2021 года ситуация на всех ключевых рынках «НОВАТЭКа» была крайне благоприятной: на фоне холодной зимы цены на СПГ в Азии в моменте достигали невероятных $20 за mmbtu (британскую термальную единицу), цены на газ в Европе преимущественно находились в диапазоне $6-7 за mmbtu, а цены на нефть, к которым привязаны долгосрочные контракты у Ямал СПГ, консолидировались в диапазоне $60-70 за баррель. Кроме того, компания опубликовала умеренно положительные операционные результаты: добыча газа выросла на 5,6% г/г.

На этом фоне «НОВАТЭК», вероятно, покажет существенное улучшение финансовых показателей год к году. Мы ожидаем, что выручка вырастет на 35,6% г/г до 250,3 млрд руб., EBITDA с учётом доли в совместных предприятиях — на 45% г/г до 146 млрд руб., а нормализованная чистая прибыль увеличится на 15,4% г/г до 61,9 млрд руб.

На конференц-звонке в центре внимания инвесторов будут комментарии насчёт строительства Арктик СПГ-2 и планов по Обскому СПГ, доля долгосрочных контрактов в поставках СПГ с Ямал СПГ, а также общие комментарии по текущей и прогнозной ситуации на рынке СПГ и природного газа.

ИГ «Финам»

В первые три месяца 2021 года ситуация на всех ключевых рынках «НОВАТЭКа» была крайне благоприятной: на фоне холодной зимы цены на СПГ в Азии в моменте достигали невероятных $20 за mmbtu (британскую термальную единицу), цены на газ в Европе преимущественно находились в диапазоне $6-7 за mmbtu, а цены на нефть, к которым привязаны долгосрочные контракты у Ямал СПГ, консолидировались в диапазоне $60-70 за баррель. Кроме того, компания опубликовала умеренно положительные операционные результаты: добыча газа выросла на 5,6% г/г.

На этом фоне «НОВАТЭК», вероятно, покажет существенное улучшение финансовых показателей год к году. Мы ожидаем, что выручка вырастет на 35,6% г/г до 250,3 млрд руб., EBITDA с учётом доли в совместных предприятиях — на 45% г/г до 146 млрд руб., а нормализованная чистая прибыль увеличится на 15,4% г/г до 61,9 млрд руб.

На конференц-звонке в центре внимания инвесторов будут комментарии насчёт строительства Арктик СПГ-2 и планов по Обскому СПГ, доля долгосрочных контрактов в поставках СПГ с Ямал СПГ, а также общие комментарии по текущей и прогнозной ситуации на рынке СПГ и природного газа.

Мы продолжаем позитивно смотреть на акции «НОВАТЭКа» и рекомендуем «покупать» их с целевой ценой 1778,9 руб., что соответствует апсайду 25,5%.Кауфман Сергей

ИГ «Финам»

Новости рынков |Наступили лучшие времена для российских нефтегазовых компаний - Атон

- 26 апреля 2021, 15:00

- |

Мы обновили наши модели по нефтегазовому сектору с учетом результатов за 2020 и наших новых макроэкономических допущений.

Мы позитивно смотрим на российские нефтегазовые компании и ожидаем серьезного восстановления их финансовых результатов (мы прогнозируем доходность FCF в 2021 на уровне 1-11% и дивидендную доходность за 2021 в 3-11%).

Пандемия еще не закончилась, но свет в конце тоннеля становится ярче, поскольку вакцинация ускоряет возвращение к тому миру, который мы знали до вируса. Постепенное восстановление мировой экономики, как и возросшие инфляционные ожидания, подстегнут цены на сырье. В связи с этим мы повышаем наши прогнозы и теперь используем в моделях среднюю цену Brent в 2021 в $65/барр.

( Читать дальше )

Мы позитивно смотрим на российские нефтегазовые компании и ожидаем серьезного восстановления их финансовых результатов (мы прогнозируем доходность FCF в 2021 на уровне 1-11% и дивидендную доходность за 2021 в 3-11%).

Мы повышаем наши целевые цены на 13-21%, подтверждая наши рейтинги ВЫШЕ РЫНКА по Роснефти, ЛУКОЙЛу и Газпрому, повышаем Газпром нефть до ВЫШЕ РЫНКА и присваиваем НОВАТЭКу рейтинг НЕЙТРАЛЬНО, а также подтверждаем рейтинг НЕЙТРАЛЬНО для Татнефти.Атон

Пандемия еще не закончилась, но свет в конце тоннеля становится ярче, поскольку вакцинация ускоряет возвращение к тому миру, который мы знали до вируса. Постепенное восстановление мировой экономики, как и возросшие инфляционные ожидания, подстегнут цены на сырье. В связи с этим мы повышаем наши прогнозы и теперь используем в моделях среднюю цену Brent в 2021 в $65/барр.

( Читать дальше )

Новости рынков |Новатэк отчитается в среду, 29 апреля и проведет телеконференцию 29 апреля - Атон

- 26 апреля 2021, 11:47

- |

В среду 28 апреля НОВАТЭК должен представить финансовые результаты за 1К21.

Телеконференция состоится в четверг 29 апреля 2021, в 16:00 МСК (14:00 по Лондону); номера для подключения: +7 499 609 1260 (из России), +44 (0) 330 027 1846 (из Великобритании); ID конференции: 6657823. В ходе телеконференции мы уделим особое внимание комментариям по прогнозу на 2021, а также информации о ходе реализации ключевых проектов. Кроме того, 23 апреля НОВАТЭК провел годовое собрание акционеров, на котором были утверждены дивиденды за 2020 в размере 35.56 руб. на акцию (с доходностью 2.5%). Атон

По нашим прогнозам, выручка компании увеличится на 10% кв/кв до 242 млрд руб. вследствие роста цен на газ (хаб NBP в Великобритании: +28% кв/кв до 234.1/тыс. куб. м, TTF: +12% кв/кв до 207.1/тыс. куб. м), который будет частично нивелирован нейтральной динамикой продаж природного газа и снижением продаж нефтепродуктов (-13% кв/кв по нафте). Прогнозный уровень EBITDA — 75 млрд руб. (+11% кв/кв), рентабельность EBITDA ожидается на уровне предыдущего квартала (31%). С учетом доли НОВАТЭКа в СП мы оцениваем EBITDA на уровне 142 млрд руб. (+12% кв/кв).Чистая прибыль, по нашим прогнозам, вырастет на 48% кв/кв до 65 млрд руб. против 44 млрд руб. в 4К20.Атон

Телеконференция состоится в четверг 29 апреля 2021, в 16:00 МСК (14:00 по Лондону); номера для подключения: +7 499 609 1260 (из России), +44 (0) 330 027 1846 (из Великобритании); ID конференции: 6657823. В ходе телеконференции мы уделим особое внимание комментариям по прогнозу на 2021, а также информации о ходе реализации ключевых проектов. Кроме того, 23 апреля НОВАТЭК провел годовое собрание акционеров, на котором были утверждены дивиденды за 2020 в размере 35.56 руб. на акцию (с доходностью 2.5%). Атон

Новости рынков |Вопреки скромному поквартальному приросту операционных показателей ожидается улучшение финрезультатов нефтяников - Sberbank CIB

- 23 апреля 2021, 17:18

- |

Российские нефтегазовые компании начинают публиковать отчетность за 1К21, и мы прогнозируем значительное улучшение их финансовых показателей, что, вероятно, станет сильным катализатором для акций сектора. На котировки главным образом может повлиять ожидающееся улучшение динамики свободных денежных потоков по сравнению с предыдущим кварталом: по нашим оценкам, в целом по отрасли оно будет почти троекратным. Первыми выйдут результаты НОВАТЭКа — 28 апреля, в середине мая (после праздников) ожидаются показатели Роснефти и Газпром нефти, остальные компании опубликуют отчетность в конце мая.

Котельникова Анна

Sberbank CIB

Газпром единственный в отрасли еще не отчитался о результатах за 4К20. Мы ожидаем, что его финансовые показатели за последний квартал 2020 года были сильными. Косвенно это подтверждается размером дивидендов, который недавно рекомендовал менеджмент компании: он подразумевает высокую скорректированную чистую прибыль. Мы полагаем, что результаты Газпрома за 1К21 окажутся еще выше, т. к. экспорт газа в Европу за этот период увеличился на 28% в сопоставлении с 1К20, а средняя цена реализации, как мы предполагаем, выросла на 23%. Мы прогнозируем EBITDA за 1К21 на уровне $10,0 млрд (на 35% выше, чем за аналогичный период 2020 года и на 59% выше показателя за 4К20) и свободные денежные потоки в размере $4,5 млрд; оба параметра не достигали столь высоких квартальных значений с 2018 года.

НОВАТЭК покажет дальнейшее постепенное улучшение финансовых результатов. По нашим оценкам, EBITDA компании (с учетом ее долей в СП) выросла по сравнению с предыдущим кварталом на 23%, до $2,0 млрд (и на 21% — до $1,1 млрд, без учета долей в СП), а чистая прибыль — на 47% до $845 млн. Мы ожидаем, что свободные денежные потоки НОВАТЭКа вернулись в зону положительных значений и составили $0,5 млрд.

Несмотря на очень скромный поквартальный прирост операционных показателей в секторе (что связано с ограничением добычи в рамках соглашения ОПЕК+), мы прогнозируем существенное улучшение финансовых результатов нефтяных компаний по сравнению с предыдущим кварталом. По нашим оценкам, EBITDA увеличилась в среднем на 48%, а свободные денежные потоки — на 59% на фоне значительного подорожания нефти (Брент — на 35%, Юралз — на 32% относительно 4К20) при небольшом укреплении рубля. Мы полагаем, что у Роснефти (благодаря эффекту от дополнительных налоговых льгот) и ЛУКойла (за счет постепенного восстановления рентабельности во всех сегментах бизнеса) поквартальная динамика будет лучше, чем у конкурентов, а Газпром нефть, вероятно, продемонстрирует рост относительно 1К20 благодаря низкой базе сравнения.Громадин Андрей

Котельникова Анна

Sberbank CIB

Газпром единственный в отрасли еще не отчитался о результатах за 4К20. Мы ожидаем, что его финансовые показатели за последний квартал 2020 года были сильными. Косвенно это подтверждается размером дивидендов, который недавно рекомендовал менеджмент компании: он подразумевает высокую скорректированную чистую прибыль. Мы полагаем, что результаты Газпрома за 1К21 окажутся еще выше, т. к. экспорт газа в Европу за этот период увеличился на 28% в сопоставлении с 1К20, а средняя цена реализации, как мы предполагаем, выросла на 23%. Мы прогнозируем EBITDA за 1К21 на уровне $10,0 млрд (на 35% выше, чем за аналогичный период 2020 года и на 59% выше показателя за 4К20) и свободные денежные потоки в размере $4,5 млрд; оба параметра не достигали столь высоких квартальных значений с 2018 года.

НОВАТЭК покажет дальнейшее постепенное улучшение финансовых результатов. По нашим оценкам, EBITDA компании (с учетом ее долей в СП) выросла по сравнению с предыдущим кварталом на 23%, до $2,0 млрд (и на 21% — до $1,1 млрд, без учета долей в СП), а чистая прибыль — на 47% до $845 млн. Мы ожидаем, что свободные денежные потоки НОВАТЭКа вернулись в зону положительных значений и составили $0,5 млрд.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс